Содержание

- 1 Максимальная выплата по ОСАГО при ДТП в 2019 году, лимит ответственности

- 2 Как получить страховые выплаты по ОСАГО?

- 3 Выплаты по ОСАГО в 2019 году — размер и сроки возмещения страховых выплат по ОСАГО за повреждение автомобиля при ДТП с 1 апреля 2015 года

- 4 Натуральное возмещение ущерба по полису ОСАГО в 2019 году

- 5 Как получить выплаты по ДТП (ОСАГО, с виновника)?

Максимальная выплата по ОСАГО при ДТП в 2019 году, лимит ответственности

Обязательное страхование автомобиля — право и обязанность каждого автовладельца в РФ. Данная мера принята в целях защиты здоровья и имущества граждан, находящихся за рулем, а также в рамках участия в международной системе страхования. В данной статье мы расскажем, как защитить свои права при попадании в ДТП, сколько лимит выплат по ОСАГО, и как получить компенсацию.

Обязательное автострахование

«Автогражданка» была введена в 2003 году. Цель такой гражданской обязанности — стимулировать автовладельцев соблюдать безопасность на дороге с помощью экономического фактора. С появлением ОСАГО каждому участнику дорожного движения гарантировано возмещение убытков и вреда здоровью, произошедшее вследствие ДТП в рамках, установленных законом. При приобретении автомобиля — у владельца есть пять дней для оформления полиса ОСАГО. Данная обязанность не касается только следующих транспортных средств:

— ТС, развивающих скорость до 20 км/ч;

— ТС, которые в силу технического состояния не могут быть участниками дорожного движения;

— ТС, застрахованных и зарегистрированных в другой стране-участнице международной системы страхования;

— прицепов к легковым авто;

Лимит ответственности по ОСАГО установлен статьей 7 Федерального закона 40-ФЗ и зависит от характера причиненного ущерба. Закон делит таковой на повреждение имущества и нанесение вреда здоровью.

При участии в ДТП двух автомобилей и доказательстве вины одного из водителей, страховая компания виновного выплачивает средства пострадавшему. При причинении ущерба двумя автовладельцами третьему лицу, ущерб компенсируется за счет страховых компания обоих виновных. Если пострадали несколько машин по вине третьего лица или сторонних обстоятельств — потери возмещаются всем пострадавшим автовладельцам.

Лимит ответственности по ОСАГО

Те, кто сознательно не застраховал свою ответственность, рискуют не только получить штраф. Такие граждане должны осознавать, что в случае ДТП, компенсировать убытки и вред здоровью пострадавшего по их вине придется за свой счет.

Страховая компания оценивает, какой максимальный размер страховой выплаты положен в каждом конкретном случае (в пределах размеров, установленных законом).

Административный штраф за управление собственным автомобилем без оформления полиса ОСАГО составляет 800,00 рублей. Если же вы доверите управление вашим авто другому лицу, не вписав его в страховку — рискуете получить штраф в размере 500 рублей. Штраф будет выписываться столько раз, сколько патруль остановит машину.

Максимальный размер страховой выплаты

После заключения автовладельцем договора с выбранной страховой компанией, при наступлении страхового случая, компания обязуется выплатить пострадавшему в ДТП компенсацию ущерба в оцененном размере. Данная гарантия действительна в течение всего срока договора. То есть неважно, сколько раз и как сильно ваша машина пострадает за это время — компенсация гарантирована каждый раз.

Размер ущерба определяет страховая компания с привлечением независимых экспертов. Однако нет буквы закона, которая запрещает страховым компаниям пользоваться силами своих сотрудников. Как только вы выражаете согласие своей подписью с установленной силами страховой компании суммой ущерба, путь к привлечению сторонних экспертов отрезан.

Согласно ст. 7 40-ФЗ, максимальная сумма выплат по ОСАГО при ДТП в 2019 году составляет 500 000,00 рублей в ситуации, когда нанесен урон здоровью пострадавшего. Если же пострадало только имущество — максимальная страховая выплата составит 400 000,00 рублей.

Многих интересует вопрос, с какого времени выплата по ОСАГО будет 400 тысяч. Итак, по всем страховым договорам, заключенным позднее 01/10/2014 г., автовладелец может рассчитывать на максимальную выплату 400 000,00 рублей в случае доказанного серьезного повреждения автомобиля.

Компенсация морального вреда по ОСАГО не предусмотрена.

Что предпринять при ДТП

Заглушите двигатель и включите «аварийку».

Если есть пострадавшие, в первую очередь необходимо оценить их состояние, и если оно позволяет, убрать с проезжей части. Вызвать скорую помощь. Если это необходимо, оказать первую помощь самостоятельно. Если таких навыков нет, обратиться к проезжающим и прохожим. Ни в коем случае не оставляйте пострадавшего в одиночестве, не позволяйте ему переохладиться и старайтесь поддерживать его в сознании до приезда врачей.

Позвоните в ГИБДД, сообщите о ДТП и дайте координаты вашего местонахождения.

Поставьте знак аварийной остановки.

Свяжитесь с вашей страховой компанией по телефону, указанному в полисе.

Оставайтесь на месте до прибытия сотрудников ГИБДД, и не трогайте и не перемещайте окружающие предметы.

Осмотритесь, обратитесь к прохожим. Возможно, кто-то видел аварию и может выступить в качестве свидетеля. Обязательно возьмите контакты этих людей.

Пока ожидаете сотрудников, проведите фотосъемку места ДТП. Зафиксируйте все значимые детали (сломанный светофор, или загороженный дорожный знак, следы шин, оставленные при торможении, стертая разметка, препятствие на дороге и т.д.). Также позаботьтесь о том, чтобы сохранилась запись на видеорегистраторе.

Прочтите документы, которые составит инспектор. В случае вашего несогласия с чем-либо, это должно быть внесено в протокол ДТП.

Как получить выплату по ОСАГО пострадавшему

Вне зависимости от качества повреждений, необходимо строго соблюдать регламент оформления претензии на страховую выплату. Выплата максимальной страховки не входит в список приоритетов страховых компаний, поэтому в таком случае настраивайтесь на судебное разбирательство. А суд будет выносить решение на основании материалов дела. Поэтому в ваших интересах зафиксировать все возможные доказательства вашей невиновности в аварии и зафиксировать полученный ущерб.

Не нужно ждать другого подходящего момента — обращайтесь в свою страховую сразу же и убедитесь, что виновник ДТП сделал то же самое. Если виновник скрылся с места аварии, убедитесь, что видеорегистратор зафиксировал номера его машины и сообщите об этом факте в свою страховую.

Заполните заявление о ДТП и получите по факту разбора обстоятельств ДТП у сотрудников ГИБДД справку о своей невиновности, данную справку необходимо предоставить в вашу страховую компанию.

Чтобы провести экспертизу, у страховой компании есть 5 рабочих дней (п. 11 ст. 12). Ни в коем случае не подписывайте заключение экспертной оценки страховой компании, если не согласны с предлагаемой суммой возмещения. В такой ситуации обратитесь в любую компанию, которая имеет право проводить независимую экспертизу. С результатами независимой оценки необходимо снова идти в страховую и заполнить новое заявление на выплату страхового возмещения.

У страховой есть 20 рабочих дней с момента заявления о выплате или возмещении ущерба, чтобы перевести средства, либо дать направление на ремонт, либо направить мотивированный отказ (п. 21 ст. 12). Если страховая отказывается выплачивать оцененный независимой компанией ущерб, придется обращаться в суд и доказывать свои права. В суд лучше идти с адвокатом, или, по крайней мере, получить юридическую консультацию по конкретно вашему случаю. Права клиентов страховых компаний защищает закон «О защите прав потребителей».

Что положено виновнику аварии

Если по факту разбирательства в ГИБДД вас признали единолично виновным в аварии, и это очевидный факт — рассчитывать на выплаты по ОСАГО не приходится. Если же вы не согласны с вменяемой виной, или же считаете себя одновременно и потерпевшим — оспорить решение инспектора придется в судебном порядке.

Если вы претендуете на возмещение ущерба по страховке как пострадавший, тем более ваша машина имеет серьезные повреждения, и вы не уверенно знаете свои права, и как получить максимальную выплату 400 000 по ОСАГО — примите помощь квалифицированного юриста. Так ваши шансы значительно возрастут.

Как получить страховые выплаты по ОСАГО?

Автомобиль — это средство повышенной опасности.

Управление машиной сопряжено с риском причинения ущерба имуществу, жизни и здоровью других участников дорожного движения. Поэтому все транспортные средства обязательно страхуются по ОСАГО.

Никто не знает, что может произойти на дороге. Поэтому каждому автолюбителю необходимо знать, как в случае ДТП получить возмещение по ОСАГО.

Что такое страховая выплата по ОСАГО?

Выплата по ОСАГО — это компенсация, которую страховая компания выплачивает пострадавшим в ДТП за виновника аварии. Ущерб, полученный виновником происшествия, обязательная страховка не покрывает.

ОСАГО компенсирует ущерб пострадавшим в ДТП.

Основания получения страховой выплаты

Страховщик обязан произвести выплату по ОСАГО, если:

- вследствие аварии поврежден другой автомобиль;

- в ДТП пострадало имущество другого водителя;

- нанесен ущерб дорожной инфраструктуре;

- в результате происшествия пострадали люди.

Обращаться в свою страховую компанию можно при одновременном соблюдении нескольких условий:

- в аварии участвовали только 2 автомобиля;

- полис ОСАГО есть и у виновника, и у потерпевшего;

- в ДТП не пострадали люди.

Во всех остальных случаях нужно обращаться к страховщику виновника ДТП.

Расчет суммы страховой выплаты по ОСАГО

Сумма компенсации по полису ОСАГО определяется исходя из размера полученного каждым потерпевшим вреда.

Если вещь уничтожена полностью, формула расчета будет следующей:

Сумма возмещения = Цена поврежденной вещи — Сумма износа на момент ДТП — Сумма пригодных для реализации остатков

В случае повреждения имущества сумма страховки равна расходам на его восстановление.

Сумма компенсации по ОСАГО не может превышать лимит, установленный законом на каждого пострадавшего:

- 400 тыс. руб. — при повреждении имущества;

- 500 тыс. руб. — в случае нанесения вреда жизни или здоровью.

Страховые выплаты не облагаются налогом.

Если нанесен вред здоровью потерпевшего, размер компенсации определяется согласно следующей формуле:

Сумма выплаты = Установленный законом норматив * Сумма, указанная в страховом соглашении

Если ущерб оказался больше прописанной в договоре суммы, либо самочувствие потерпевшего ухудшилось после получения выплаты, он вправе запросить сумму, превышающую максимальный лимит выплат.

По общему правилу, период выплат по ОСАГО составляет 20 дней с момента подачи документов. Если страховщик затягивает сроки, вы можете потребовать с него неустойку.

Возмещение обязаны перечислить в течение 20 дней.

Процедура получения страховой выплаты

Порядок получения выплаты по ОСАГО строится по следующему алгоритму:

- Наступление страхового случая.

- Оповещение страховщика.

- Сбор необходимой документации и подача заявления на выплату.

- Оценка полученного ущерба и расчет суммы компенсации.

- Получение выплаты.

Получить компенсацию деньгами можно в следующих ситуациях:

- автомобиль не подлежит восстановлению;

- ремонт машины обойдется дороже, чем максимальная выплата по полису ОСАГО;

- в ДТП пострадало другое имущество, помимо автомобиля;

- выплата осуществляется по международным полисам страхования;

- автомобиль невозможно направить на ремонт в автосервис;

- станция техобслуживания, куда машина была направлена на ремонт, не отвечает законодательным требованиям;

- пострадавший водитель погиб или получил серьезную травму.

Во всех остальных случаях поврежденный автомобиль направляется на ремонт в автосервис страховщика.

Необходимые документы для получения выплаты по ОСАГО

Перечень документов установлен законом:

- паспорт (заверенная копия);

- справка о ДТП (выдают сотрудники ГИБДД);

- копии протокола и постановления по делу об административном правонарушении;

- банковские реквизиты для получения компенсации.

Следующие бумаги хоть не являются обязательными, но их предоставление значительно облегчит процедуру получения возмещения и позволит максимально увеличить его размер:

- договор ОСАГО (оригинал);

- водительское удостоверение;

- ПТС или свидетельство о регистрации транспортного средства;

- документы о праве собственности на автомобиль;

- заключение независимой экспертизы;

- подтверждение дополнительных расходов (например, на эвакуацию машины с места аварии, проведение экспертизы).

Чем больше документов вы предоставите, тем выше шанс получить максимальную компенсацию.

Причины отказа в страховой выплате

Возможными причинами отказа страховщика в выплате по ОСАГО могут стать следующие обстоятельства:

- на момент аварии полис просрочен или еще не вступил в силу;

- на автомобиль, пострадавший в ДТП, страховка не оформлена;

- потерпевший не предоставил машину для проведения экспертизы;

- ущерб устранен до проведения экспертизы;

- авария произошла в момент эксплуатации транспортного средства на соревнованиях, испытаниях или при обучении вождению.

Не ремонтируйте автомобиль до проведения оценки ущерба.

По ОСАГО не возмещаются:

- упущенная выгода;

- моральный вред;

- компенсация за поврежденный груз, находящийся в автомобиле в момент аварии, если его нужно было страховать отдельно;

- ущерб, нанесенный пассажирам, если они были застрахованы по другому аналогичному виду страхования;

- повреждения, нанесенные в ходе эвакуации авто.

Что делать, если страховая компания занизила сумму выплат?

Если вы получили меньше, чем положено по закону, действуйте следующим образом:

- организуйте независимую экспертизу пострадавшего в ДТП транспортного средства;

- предъявите страховщику письменную претензию с требованием о выплате возмещения в полном размере;

- обратитесь в суд, если претензию проигнорировали или дали отрицательный ответ.

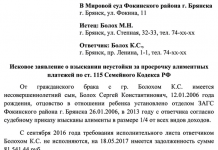

Исковое заявление оформляется согласно правилам, установленным в ст. 131 и ст. 132 ГПК РФ. Оно подается:

- в мировой суд — если цена иска меньше 50 тыс. руб.;

- в районный (городской) суд— если цена иска превышает 50 тыс. руб.

Сначала подайте претензию, затем — исковое заявление в суд.

Помимо требования о взыскании страховой выплаты, можно заявить о возмещении затрат на услуги адвоката, компенсации морального вреда и взыскании неустойки.

Если страховщик выплатил максимально возможную сумму, но она не покрыла ущерб полностью, недостающую часть можно взыскать с виновника аварии.

Сфера страхования имеет множество нюансов, разобраться в которых может только специалист. Чтобы добиться полного возмещения ущерба в кратчайшие сроки, обратитесь за помощью к грамотному юристу. Он поможет вам полностью возместить расходы на восстановление имущества и здоровья, а также компенсировать все сопутствующие затраты.

Выплаты по ОСАГО в 2019 году — размер и сроки возмещения страховых выплат по ОСАГО за повреждение автомобиля при ДТП с 1 апреля 2015 года

Выплаты в ОСАГО — это основной вопрос, который мучает всех автомобилистов и заставляет сомневаться в правильности выбранной страховой компании. Главный критерий при выборе страховщика – это своевременная оплата страхового покрытия, так как некоторые представители могут задержать перевод денежных средств, вследствие чего приходится прибегать к помощи досудебных претензий или же к суду.

Выплаты по ОСАГО при ДТП в 2019 году

Согласно последним поправкам в законодательстве об обязательном страховании, суммы покрытия выросли в несколько раз. Страховые выплаты по ОСАГО за повреждение автомобиля на сегодняшний день составляет 400 000 рублей, а в отношении жизни и здоровья – 500 000 рублей.

Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет: а) в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ); б) в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ).

Статья 7 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Цифры конечно внушительные, но они являются максимальными. Для получения итоговых выплат учитываются многочисленные факторы, например, износ ТС, характер повреждений, рыночная стоимость и т.д. Как правило, сумма выплат страхового возмещения по ОСАГО в итоге значительно отличается от тех сумм, что мы указали выше, поэтому не стоит рассчитывать на хорошую компенсацию.

Срок выплаты страхового возмещения по ОСАГО при ДТП в 2019 году

Мало кто знает, через какое время после ДТП, страховая компания осуществляет перевод денежных средств. Согласно части 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ, выплата производится в течение 20 календарных дней за исключением выходных и праздничных дней.

В течение 20 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховой выплате или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или выдать ему направление на ремонт транспортного средства с указанием срока ремонта либо направить потерпевшему мотивированный отказ в страховой выплате.

Часть 21 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Сроки и размер выплат по страховке регулируется, как вы уже поняли, законом «Об ОСАГО», однако именно в этом законодательстве сказано, что пострадавший в праве вместо страховой суммы покрытия по ОСАГО потребовать компенсацию в натуре, то есть путем осуществления ремонта.

Как нам всем известно, сумма страховых выплат в 2019 году намного больше, чем в 2013 году, однако на деле, выплаченных денег не хватает на проведение качественного ремонта. Конечно, все индивидуально, и если у вас полный гараж запчастей, то вам, конечно, лучше выбрать деньги. С ремонтом тоже можно прогадать, так как СТО, как правило, вам будет незнакома, и как там будут проведены работы вы узнаете только спустя какое-то время.

Выплаты по ОСАГО при ДТП с пострадавшими

| Видео (кликните для воспроизведения). |

Когда есть пострадавшие в аварии, необходимо сделать все для того, чтобы направить их в больницу. И если водителю, у которого пострадает машина, будет выплачена компенсация в соответствии с повреждениями, то людям выплаты осуществляются в соответствии с нанесенными травмами.

Итак, сколько покрывает ОСАГО в случае нанесения вреда жизни и здоровью, мы уже знаем, это 500 000 рублей, однако при наступлении определенных случаев, страховая компания платит строго фиксированную сумму.

| Нанесенный ущерб | Размер компенсации в % | Сумма выплат для участников ДТП |

|---|---|---|

| Инвалидность 1 степени | 100 | 500 000 руб. |

| Инвалидность 2 степени | 70 | 350 000 руб. |

| Инвалидность 3 степени | 50 | 250 000 руб. |

| Ребенок-инвалид | 100 | 500 000 руб. |

Правила возмещения ущерба по ОСАГО при ДТП пострадавшим подразумевает под собой некие денежные выплаты в зависимости от степени повреждений. Например, при внутреннем кровотечении до 1000 мл, размер компенсации составит 7%, что равнозначно сумме 35 000 рублей. Тогда сколько выплачивает ОСАГО, если крови будет потеряно больше? Выплаты составят 10%, то есть 50 000 рублей.

Как видно из примеров, в некоторых ситуациях компенсация несколько заниженная, хотя в некоторых случаях это все же лучше, чем ничего.

Выплаты по ОСАГО при ДТП со смертельным исходом

С 1 апреля 2015 года в силу вступили поправки, которые гарантируют выплаты на погребение, а также финансовую помощь семье, потерявшую кормильца. Ранее на помощь данного типа могли претендовать только иждивенцы, сейчас же, выплату может получить любой родственник.

На сегодняшний день, сумма компенсируемого ущерба составляет 475 000 рублей выгодоприобретателям, и 25 000 рублей на погребение.

Размер страховой выплаты за причинение вреда жизни потерпевшего составляет: 475 тысяч рублей — выгодоприобретателям, указанным в пункте 6 настоящей статьи; не более 25 тысяч рублей в счет возмещения расходов на погребение — лицам, понесшим такие расходы.

Часть 7 статьи 12 Федерального Закона от 25.04.2002 года № 40 – ФЗ

Если погибших несколько, тогда кому при ДТП страховая по ОСАГО выплачивает ущерб? Ответ прост, страховщик выплачивает компенсацию всем семьям, у кого при аварии погиб кормилец.

ДТП с пьяным водителем и выплата по ОСАГО

Новость о том, что за управление ТС в нетрезвом виде выросли штрафы, наделала немало шума. Если вы попадете в аварию в состоянии алкогольного опьянения в качестве пострадавшего, то вам действительно грозят серьезные санкции. Однако это никак не повлияет на осуществление страховой компанией виновника выплат.

В том случае, если виновник ДТП был пьян, тогда его страховщик все равно платит страховое покрытие пострадавшему, однако потом, страховая компания в качестве регресса будет требовать выплаченную сумму с виновника через суд. Другими словами, если вы выпили и попали в аварию, то можете смело готовить деньги из своего кармана.

Как рассчитать выплату по ОСАГО

Для того, чтобы понять как рассчитываются выплаты по ОСАГО с учетом износа транспортного средства, нужно знать множество нюансов. Для каждого вида деталей и комплектующих износ просчитывается индивидуально, при этом расчет будет проводиться только на те запчасти, которые подлежат полной замене.

Имеется ряд определений, на которые понятие «износ» не распространяется:

Запчасти, которые подлежат восстановлению;

Подушки и ремни безопасности.

Для определения стоимости ремонта, немаловажным пунктом является ваше местоположение, так как в каждом регионе свои цены на запчасти. Чтобы узнать, к какому именно экономическому региону вы относитесь, необходимо перейти на официальный сайт РСА.

Далее, если вы знаете номер запасной части, производителя и наименование материалов, то можно узнать среднюю стоимость запчастей, среднюю стоимость нормочаса работ и среднюю стоимость материалов на сервисе РСА.

Также следует учитывать наличие дорогостоящего оборудования на СТО для выявления сложных повреждений. Если оно отсутствует, то и работа по нему не будет учитываться, следовательно, денег может попросту не хватить на ремонт.

Чтобы точно знать, сколько вам выплатят для осуществления ремонтных работ, необходимо привлечь к этому экспертов, которые произведут соответствующие расчеты.

Как выплачивается страховка при ДТП, если есть ОСАГО и КАСКО

Если у вас имеется сразу два страховых полиса – ОСАГО и КАСКО, то вам переживать больше не за что. Если вдруг произошло ДТП по вашей вине, то страховая компания выплатит необходимую сумму пострадавшему, а вы, в свою очередь, получите выплаты от КАСКО.

Если вы попали в аварию не по своей вине, то вы получите выплаты по ОСАГО от страховой компании виновника, а также выплаты по своему полису КАСКО.

В любом случае, независимо от ситуации, если у вас два вида страхования, то страховое покрытие вы получите в любом случае.

Выплачивается ли страховка виновнику ДТП ОСАГО

Во время столкновения транспортных средств, всегда имеется виновная и пострадавшая сторона. В редких случаях вина бывает обоюдная. Виновник ДТП – это тот, кто спровоцировал аварию, а значит, выплату в данном случае получает лишь пострадавшая сторона.

Виновник после столкновения не получает ничего, кроме отметки, которая при дальнейшей пролонгации полиса уменьшит его класс, а следовательно, повысит коэффициент. Насколько увеличивается страховка после ДТП, нам даст ответ правовой документ «Указания Банка России от 19.09.2014 года № 3384 – У», в котором имеется специальная таблица определения коэффициента Бонус-Малус. Именно благодаря ей, мы и сможем определить на сколько подорожает страховка в случае одного или нескольких страховых возмещений.

Натуральное возмещение ущерба по полису ОСАГО в 2019 году

Закон об обязательном страховании был принят в 2002 году. В рамках данного договора виновные водители получили финансовую защиту, в результате наступления ДТП. Если ранее пострадавшие получали средства на руки, по итогам оценки независимого эксперта, то с 2017 года появилось такое понятие, как натуральное возмещение по ОСАГО.

Что такое натуральное возмещение по ОСАГО

Натуральное ОСАГО появилось с 28 апреля 2018 года. Суть нового законопроекта заключается в том, что пострадавшая сторона, при наступлении ДТП получает направление на станцию, которая проводит ремонтные работы.

Получается, это компенсация, при которой клиент не получает средства на руки, а предоставляет авто для проведения ремонта. Что касается оплаты, то вся ответственность возложена на страховщика.

В рамках нового закона автолюбителям предложили несколько преимуществ:

- Время по выплате сократиться, поскольку не нужно показывать машину эксперту и ждать итоги оценки.

- Часто водителям не хватала полученной суммы, в результате чего приходилось составлять претензию и обращаться в суд. Благодаря этому закону проблема недоплаты решена.

- Каждый водитель может выбрать сам станцию из доступного списка. Страховщики обязаны сотрудничать только с крупными автосалонами. Получается, что на сомнительный ремонт «в гараж» вас не отправят.

Благодаря натуральному возмещению ущерба по полису ОСАГО государство желает огородиться от многочисленных мошенников, которые делают подставные ДТП с целью получения выгоды.

Можно ли получить деньгами

Изучив отзывы в интернете, станет ясно, что не всем автолюбителям нововведение пришлось по душе. Многих участников движения интересует, можно ли получить наличные и самостоятельно оплачивать ремонтные работы.

В рамках закона предусмотрены исключения, в результате которых выплачиваются деньги по ОСАГО. Денежная выплата производится:

- наследникам по закону, в случае смерти пострадавшего;

- если потерпевшему причинен вред здоровью средней тяжести;

- в случае, если пострадавшая сторона является инвалидом и авто необходимо по медицинским показаниям;

- при полной гибели авто;

- если стоимость ремонтных работ превышает установленного лимита, в пределах 400 тысяч рублей и виновник не согласен добровольно доплачивать разницу;

- при обоюдной вине;

- если страховщик не может обеспечить проведение ремонтных работ на соответствующей станции.

Также выплаты по ОСАГО в денежной форме предусмотрены по соглашению сторон. Важно учитывать, что соглашение должно быть составлено в письменной форме и подписано как со стороны страхователя, так и страховщика.

Как определяются СТО для ремонта

В новых правилах прописано как происходит возмещение при натуральном ОСАГО и выбор станции. Изучив их, станет ясно, что:

- СТО выбирает клиент, а не определяет финансовая компания по собственному желанию;

- страховщик обязан выдать направление на пункт, который находится не более 50 км от места ДТП или прописки владельца автомобиля;

- если СТО нет поблизости, то страховая организация обязана предложить другую, и оплатить расходы, связанные с дополнительной транспортировкой;

- в течение 30 дней решить вопрос с ремонтом.

Важно! Если финансовая компания в течение 30 дней не решит вопрос с ремонтом, то в рамках закона она будет обязана выплатить клиенту пени, за каждый просроченный день. Размер пени составляет 0.5% от суммы ущерба.

Можно ли сделать ремонт в другом СТО

Зачастую водители интересуются, можно ли при ОСАГО сделать ремонт на другой станции? Если изучить правила, станет ясно, что страхователь может выбрать из списка.

При желании получить направлению на свое СТО, которая не включена в список, потерпевшая сторона может получить отказ на законном основании. В этом случае страховщики могут только предложить выплату в денежной компенсации.

Порядок натурального возмещения по ОСАГО

Выплата по автогражданской ответственности при натуральном ОСАГО возможна только после получения письменного согласия от потерпевшего. Рассмотрим детально порядок выплаты:

- Выбор СТО. При обращении в офис урегулирования убытков необходимо заполнить заявление, в котором указать название СТО, на которой желаете отремонтировать поврежденный транспорт. Как только заявление будет заполнено, пострадавшая сторона получает направление, с которым обязана проехать на выбранный пункт. Сроки обращения строго фиксированы, поэтому не стоит затягивать.

- Предоставление транспорта. На станцию необходимо передать поврежденный автомобиль и подписать акт-приема передачи. Именно в этом документе указывается, что авто передается для проведения ремонтных работ. Также фиксируется срок, в течение которого СТО обязана выполнить свои обязательства.

- Подписание акта выполненных работ. Отремонтированный автомобиль стоит принять по акту. Если вас не устраивает качество работы, то акт подписывает не стоит. В подобной ситуации следует написать заявление, с просьбой исправить недочеты. При получении отказа следует обращаться в суд. При этом важно учитывать, что показывать отремонтированный автомобиль страховщику не требуется.

Что выгоднее натуральное возмещение или деньги

С введением новых правок по натуральному возмещению вреда при обязательном страховании, автолюбители стали задуматься, что выгоднее: деньги или ремонт. Чтобы ответить на данный вопрос, необходимо понять, что желает клиент:

- быстро отремонтировать машину без решения финансовых вопросов;

- заработать и не делать ремонт.

Натуральная выплата выгодна тем, что:

- клиент может получить направление на специализированное СТО в день обращения;

- не нужно самостоятельно вносить оплату на станцию;

- не стоит переживать, что не хватит средств для оплаты ремонта;

- машину могут восстановить в течение нескольких дней.

Выплата в денежной форме выгодна тем, что:

- клиент сам решает, восстанавливать авто или нет;

- потерпевший может самостоятельно отремонтировать транспорт и сэкономить.

Важные моменты, которые нужно знать про ремонт по ОСАГО

Выбирая в рамках закона натуральное возмещение по автогражданке, следует учитывать основные моменты:

- прежде чем соглашаться на станцию, стоит изучить отзывы в интернете;

- согласно закону, вы можете присутствовать во время проведения ремонтных работ и задать интересующие вопросы;

- принимая машину, тщательно проверяйте отремонтированные детали;

- после того, как примут авто, в течение 1 месяца должны быть оказаны ремонтные работы;

- ремонт новых транспортных средств, со сроком выпуска менее 2 лет, должен происходить только на стации официального дилера.

Подводя итог, стоит отметить, что в рамках обязательного договора клиент может отремонтировать машину на станции. Основная цель введения натурального возмещения – быстрое и качественное предоставление ремонтных услуг на станции.

Если вы ремонтировали авто после ДТП на специализированном пункте, предлагаем поделиться опытом и рассказать читателям нашего портала:

- насколько вам понравился новый способ получения компенсации;

- в какую компанию обращались;

- как быстро отремонтировали авто и устроило ли качество выполненных работ.

Также для всех читателей работает круглосуточный консультант на сайте, который подсказывает ответы на любые вопросы максимально быстро.

После прочтения не забывайте ставить лайк и делиться полезной статьей со своими друзьями в социальных сетях.

Подробнее узнать о том, как возместить ущерб по ОСАГО и какое возмещение лучше сделать, вы сможете в следующей статье.

Как получить выплаты по ДТП (ОСАГО, с виновника)?

В данной статье мы рассмотрим процесс получения выплат после ДТП по ОСАГО и процесс получения выплат с виновника ДТП. Выплаты по ОСАГО при ДТП возможно получить в случае когда у обоих сторон есть полис ОСАГО, либо только у виновника, а если у виновника отсутствует полис ОСАГО, то в такой ситуации ущерб придется взыскивать с виновника ДТП и здесь два варианта, виновник добровольно рассчитается или придется взыскивать с него деньги через суд. В статье мы рассмотрим обе ситуации и узнаем как их решить.

Как получить выплаты (или компенсацию в виде ремонта) после ДТП по ОСАГО?

Здесь нет ничего сложного, единственное, что может произойти, это отказ в страховой выплате или отказ в ремонте автомобиля.

Если у виновника ДТП есть действующий, не поддельный полис ОСАГО, то пострадавший имеет право обратиться в свою страховую компанию за возмещением ущерба. Если полис есть только у виновника, а у пострадавшего нет, то в таком случае обращение за выплатами происходит в страховую виновника.

Для обращения за выплатами у вас должен быть на руках следующий перечень документов:

- Заполненное заявление о страховом возмещении;

- Паспорт гражданина РФ;

- Полис ОСАГО (при обращении в страховую виновника не нужно);

- ПТС на авто;

- Технический паспорт авто (пластик);

- Водительское удостоверение;

- Копии протокола об АПН (административном правонарушении), постановление по делу об АПН, либо определение об отказе в возбуждении дела об АПН (данные документы выдаются в ГИБДД);

- Реквизиты для перечисление денежных средств.

Документы можно направить почтой, с описью вложения и уведомлением о вручении, письмо направляется в адрес страховой компании, адрес указан на приложении к страховому полису. Так же вы можете прийти лично в офис страховой и подать полный список документов. С вас не вправе требовать документы не предусмотренные законодательством об ОСАГО.

Что же касается возмещения, то здесь интересная ситуация, ведь не смотря на то, что страховые изменили законодательство об ОСАГО и теперь должны всех направлять на ремонт, то пока массовое направление на ремонт не происходит, страховые в большинстве случаев все же осуществляют выплаты деньгами. Поэтому при подаче документов в страховую, вам должны выдать лишь опись документов которые вы подали и при чем на описи должна стоять печать страховой и дата принятия документов.

Внимательно отнеситесь к документам которые вам будут подсовывать в страховой на подпись, читайте их внимательно, никто не обязывает и не может заставить вас подписать документы сиюминутно, вы можете взять любые документы домой и показать их вашему юристу и только после этого подписывать. Я вам скажу больше при подаче документов вы вообще не должны ничего подписывать. Хитрость страховых в том, что клиентам подсовывают на подпись соглашения, в которых черным по белому прописано, что клиент соглашается с определенной суммой выплат и претензий не имеет и сумма как вы догадались далека от реальности и ее точно не хватит на полноценный ремонт. Но подписав соглашение уже ничего дальше поделать не возможно и даже оспорить такое соглашение через суд, ведь страховая в суде 100% будет утверждать, что все было добровольно и вы знали, что подписывали и здесь действительно сложно противопоставить какие либо аргументы и доказать, что вас заставили подписать документ то же скорее всего не получится, поэтому внимательнее читаем все документы прежде чем их подписать в страховой.

После того как страховая получит от вас документы, со стороны страховой должна быть организована независимая экспертиза, цель которой провести осмотр поврежденного ТС и оценить стоимость ремонта, что бы понять, сколько денег потребуется на ремонт и произвести клиенту выплаты или дать направление на ремонт. Такой осмотр должен быть организован в течении 5 дней с момента предоставления вами документов в СК (страховую компанию), на основании пункта 11 статьи 12 «Закона об ОСАГО».

Во время проведения экспертизы от страховой экспертом будет произведен осмотр авто, сделаны необходимые фотографии и составлен акт осмотра, в акте осмотра вам следует поставить слово ознакомлен и, поставить дату, подпись и расшифровку. Так же следите, что бы вам не дали ничего лишнего на подпись.

После того как вы сдали все документы и показали машину страховой компании вы выполнили все необходимые по закону действия, больше вы ничего не должны страховой и все ее требования приехать и подписать документы или показать машину еще раз можно смело игнорировать. Если вы не предоставили какие либо документы или чего то не хватило, то должна быть конкретика от страховой и вам должны дать уведомление где будет указано, каких документов не хватает и какие были допущены ошибки, без конкретного требования от страховой никаких действий не нужно выполнять и тем более ехать в страховую и что то подписывать.

После подачи вами документов у страховой есть:

- 20 дней на произведение выплат;

- 30 дней на выдачу направления на ремонт.

Данные сроки установлены пунктом 21 статьи 12 «Закона об ОСАГО».

В случае если вам отказали в выплате или сумма компенсации явно занижена, то вам следует решить данный вопрос со страховой сначала в порядке подачи претензии с требованием произвести выплаты в полном объеме. Но прежде чем подавать претензию следует провести независимую экспертизу, в ходе которой будет определен реальный размер ущерба и стоимость восстановительного ремонта с учетом износа транспортного средства.

Если страховая после получения претензии не выполнила ваши требования в течении 10 дней, то в такой ситуации у вас остается решение проблемы через суд. Подготовьте исковое заявление, приложите к нему необходимые документы обосновывающие и доказывающие вашу позиции и подайте иск на страховую в суд и уже в судебном порядке взыщите со страховой всю сумму компенсации.

В таких случаях очень много тонкостей и нюансов, которые знает только юрист по ОСАГО, ведь только практикующий юрист сможет адекватно справится с таким делом, поэтому если вы собираетесь самостоятельно идти в суд, то лучше первым делом проконсультироваться у юриста.

В целом если страховая отказала в выплатах или недоплатила, то обычно такие дела заканчиваются в суде, где суд при отсутствии ошибок со стороны пострадавшего встает на его сторону и взыскивает со страховой причитающуюся пострадавшему сумму.

Как взыскать ущерб с виновника ДТП?

Здесь ситуация следующая!

Обычно ущерб с виновника ДТП приходится взыскивать в ситуации когда:

- У виновника поддельных ОСАГО;

- Нет полиса ОСАГО;

- Полис ОСАГО просрочен.

Здесь вам следует действовать незамедлительно, поэтому чем дольше вы тянете, тем больше шансов, что виновник просто продаст или перепишет имущество которое есть на нем и вам долго и мучительно придется взыскивать с него сумму ущерба. Вам это нужно? Вот и я так же думаю.

Поэтому после ДТП как только стало понятно, что с выплатами от страховой будут проблемы, обращаемся в независимую экспертизу, где специалист проводит оценку ущерба в результате ДТП и подготавливает отчет где рассчитана стоимость восстановительно ремонта автомобиля.

Как только отчет у вас на руках, вам следует направить виновнику ДТП письмо, в котором потребовать возмещения ущерба и к письму приложить копию отчета и указать какая сумма возмещения вас устроит.

Данное письмо следует направить с описью вложения и уведомлением о вручении по адресу регистрации виновника ДТП. Дайте ему 10 дней на принятие решения и если он не ответит, то так же подготовьте все документы обосновывающие вашу позицию и все необходимые доказательства и подайте на виновника ДТП в суд и уже через суд взыщите с него всю сумму ущерба.

Здесь есть один важный момент, при подаче искового заявления, вам следует подать ходатайство о наложении ареста на имущество виновника ДТП, так как есть опасения, что он начнет избавляться от имущества и пока идет суд, просьба наложить арест. Это так называемые обеспечительные меры, которые на позволят сделать «ход конем» виновнику, то есть продать имущество и затруднить в дальнейшем процедуру взыскания.

Но конечно не так часто бывают ситуации, когда виновник сам предлагает возместить ущерб, или сам звонит вам после получения вашего письма с копией экспертизы.

Если виновник готов добровольно возместить ущерб, то подготовьте соглашение, в котором пропишите все важные моменты которые вызывают у вас споры или могут вызвать в дальнейшем. В соглашении должно быть прописано в какой срок произойдет полное возмещение ущерба, какими суммами будет выплачиваться компенсация, в какие даты, должен быть составлен график платежей и прочие важные моменты. Соглашение составляется в 2-х экземплярах и когда стороны урегулировали все имеющиеся разногласия, оба экземпляра подписываются сторонами и у каждой стороны остается по экземпляру соглашения с подписью второй стороны и датой составления.

Соглашение выгодно как вам, так и виновнику, так как суд это всегда большие затраты, которые далее лягут на проигравшую сторону и суд это всегда долго, поэтому наиболее выгодное решение, это решить проблему до суда, так как все равно, виновнику придется в любом случае возмещать ущерб.

| Видео (кликните для воспроизведения). |

Если у вас остались вопросы, то задайте их на сайте, наши юристы вас проконсультируют и помогут решить ваши проблемы.

Источники

ред. Кононенко, І.П. Законодавство про адміністративну відповідальність; Київ: Видавництво політичної літератури України, 2012. — 340 c.

Настольная книга судебного пристава-исполнителя. — М.: БЕК, 2014. — 752 c.

Братановский, С. Н. Теория государства и права / С.Н. Братановский. — М.: Приор-издат, 2003. — 174 c.- Ивин, А.А. Логика для юристов; М.: Гардарики, 2011. — 288 c.

- Кондрашков, Н.Н. Тунеядство: против закона и совести; М.: Юридическая литература, 2012. — 160 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.