Содержание

Как проводятся выездные налоговые проверки у физических лиц

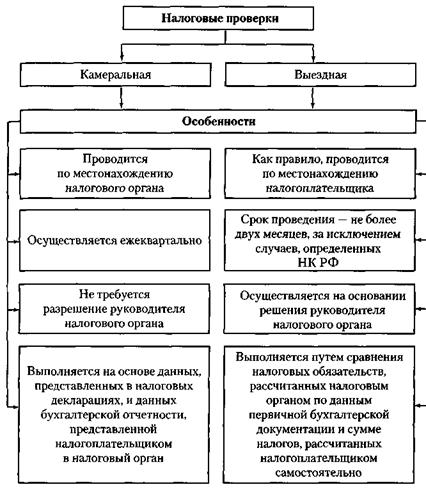

Выездная проверка налогоплательщика, являющегося физическим лицом, имеет четкую цель – правильность исчисления и своевременность уплаты им налогов, в том числе и нескольких налогов сразу – об этом гласит ст. 89 НК РФ. Рассмотрим подробнее как проводятся выездные налоговые проверки у физических лиц и какими документами они регламентируются.

Чтобы иметь представление о корректности и правомерности проведения выездной проверки, необходимо изучить саму процедуру и сроки ее проведения. Вдобавок, важно знать, какие права есть у налогоплательщиков и должностных лиц налоговых органов при проведении указанной процедуры.

Назначение и проведение выездной налоговой проверки

Налоговый орган осуществляет налоговую проверку по месту жительства физического лица, но его сотрудники должны получить согласие самого плательщика налогов и граждан, которые проживают в жилье проверяемого налогоплательщика на проведение указанной проверки. Если данное согласие не было получено, то проведение проверки проводится по месту, где находится налоговый орган. Об этом гласит ст. 25 Конституции РФ; абз. 1 п.2 ст. 89, п. 5 ст. 91 НК РФ.

Выездная проверка ограничена проверяемым периодом, не превышающим трех лет, предшествующих году, когда было вынесено решение о проведении проверки – об этом гласит абз.2 п.4 ст. 89 НК РФ.

Срок проведения выездной налоговой проверки

Для проведения выездной проверки должностным лицам налогового органа выделяется два месяца. Этот срок может быть продлен до 4 месяцев или полугода в оговоренных законом случаях:

- Налоговый орган получил сведения, свидетельствующие о возможном нарушении законодательства, поэтому требуется дополнительная проверка;

- Налогоплательщик, в отношении которого ведется проверка, в установленный срок по запросу налоговиков не представил документы;

- На территории, где велась проверка, случился пожар, наводнение, ураган, потоп или иные чрезвычайные происшествия;

- Есть другие обстоятельства.

Срок выездной проверки также может быть приостановлен, не более чем на 6 месяцев – это зафиксировано в п.9 ст. 89 НК РФ. К примеру, если понадобилось провести экспертизу.

Права налогоплательщика и сотрудников налоговых органов при проведении проверки

Если говорить о том, как проводятся выездные налоговые проверки у физических лиц следует также обратиться к ст. 31, п.п. 12-12 ст. 89, ст. ст. 86, 90 – 97 НК РФ, где сказано, что сотрудники налоговых органов имеют право независимо от согласия физлица-налогоплательщика:

- Заниматься осмотром имущества налогоплательщика в нежилых помещениях и осуществлять в них выемку предметов и документов;

- Запрашивать документы, которые требуются для проверки, а также истребовать их у третьих лиц;

- Вызывать в качестве свидетеля любое физлицо в том случае, если оно обладает какой-либо информацией, имеющей значение для проверки;

- Привлекать экспертов и специалистов.

В случае если налогоплательщик (физлицо) не желает проверку и создает препятствия, налоговые органы имеют право определять расчетным методом суммы налогов, подлежащие уплате им, основываясь на имеющейся у них информации о физическом лице, а также сведениях об иных аналогичных налогоплательщиках. Это обозначено в пп. 7 п. 1 ст. 31 НК РФ.

В свою очередь налогоплательщики тоже имеют зафиксированные на уровне закона права:

- Получение акта проверки и справки о проведенной выездной проверке;

- На ознакомление с материалами проверки, с решением о проведении выездной проверки, дополнительными мероприятиями налогового контроля;

- Подачу возражений в письменном виде по акту выездной проверки и по результатам дополнительных мероприятий, проводимых налоговым контролем, а также обжалования окончательного решения.

Как оформляется итог выездной налоговой проверки

В последний день проведения выездной проверки налоговики составляют справку о проведенной проверке и передают ее налогоплательщику. Также до того как истекут два месяца с момента составления указанной справки, налоговый орган обязан составить акт налоговой проверки и вручить его налогоплательщику или его представителю. Это нужно сделать в течение 5 рабочих дней со дня, когда данный акт был составлен. Об этом гласят п.п. 2,6 ст. 6.1, п. 15 ст. 89, п.п. 1,5 ст. 100, п.1 ст. 101 НК РФ.

В случае если физлицо не согласно с актом налоговой проверки, то у него есть право подать в письменном виде возражения на него в проводивший проверку налоговый орган, и на это ему дается 1 месяц (см. п.6 ст. 100 НК РФ).

Сроки рассмотрения материалов налоговой проверки

На рассмотрение и принятие решения налоговикам дается 10 рабочих дней с даты окончания срока представления возражений по акту проверки. Этот срок может быть увеличен, но не более чем на 30 дней.

Руководитель налогового органа обязан вынести соответствующее решение по результатам рассмотрения материалов (п.п. 1,7 ст. 101 НК РФ). Оно может быть следующим:

- Требуется проведение дополнительных мероприятий;

- О привлечении или об отказе в привлечении к ответственности за нарушение налогового законодательства.

Если руководитель по результатам рассмотрения материалов установил, что требуется проведение дополнительных мероприятий, то в этом случае будет принято решение об отказе либо о привлечении к налоговой ответственности.

Это решение принимается в течение 10 дней со дня, когда истек срок для представления возражений плательщиком налога. Об этом гласит п.п. 1,6.1, 7 ст. 101 НК РФ.

Способы вручения решения по результатам налоговой проверки

Принятое по итогам налоговой проверки решение должно попасть в руки физическому лицу (если от его имени действует представитель, то к нему) под расписку. Решение может быть передано иным способом, который засвидетельствует дату его получения.

Учитывайте, что датой его вручения будет считаться шестой день со дня отправки письма – об этом гласит п. 9 ст. 101 НК РФ.

Вступление в силу и исполнение решения по выездной налоговой проверке

Решение вступает в силу, когда закончится месяц со дня его вручения физлицу. При этом на плательщика налогов возлагается обязанность – исполнить решение, вступившее в силу. Для этой цели налоговый орган в течение 20-ти рабочих дней со дня вступления итогового решения в силу направляет (или вручает в руки) физическому лицу требование об уплате сумм, начисленных по вынесенному решению. Это зафиксировано в п.п. 2,6 ст. 6.1, п.5 ст. 69, п.п. 2,3 ст. 70, п. 9 ст. 101, п. 3 ст. 101.3 НК РФ.

В общем случае подача жалобы в вышестоящий налоговый орган не приостанавливает исполнение акта, который обжалуется. Но при обжаловании набравшего законную силу решения о привлечении или отказе в привлечении к налоговой ответственности его исполнение может быть приостановлено.

Для этого налогоплательщику понадобится написать соответствующее заявление и предоставить банковскую гарантию, согласно которой банк принимает на себя обязанность заплатить денежную сумму в сумме налога, штрафа, пеней, сбора, не уплаченных по обжалуемому решению. Об этом гласит п.5 ст. 138 НК РФ.

Порядок проведения выездной налоговой проверки (нюансы)

Выездная налоговая проверка в 2019 году: список особенностей

Если вы или ваша организация стали объектом внимания налоговых органов и получили уведомление о выездной налоговой проверке в 2019 году, вам необходимо ознакомиться с особенностями такой проверки:

- выездная налоговая проверка может быть проведена только по месту нахождения налогоплательщика (за исключением случаев, указанных в абз. 2, 3 п. 2 ст. 89 НК РФ);

- главная цель проверки — установить, правильно ли были исчислены налоги и страховые взносы, а также вовремя ли они были уплачены (пп. 4, 17 ст. 89 НК РФ);

- основным документом, подтверждающим начало выездной налоговой проверки, является решение о ее проведении (п. 1 ст. 89 НК РФ);

- проверяемый период не может превышать 3 лет (п. 4 ст. 89 НК РФ);

- налогоплательщик не может быть проверен более 1 раза по одним и тем же налогам за один и тот же период;

- за календарный год может быть проведена только одна выездная проверка (исключение — когда решение о повторной проверке принято руководителем вышестоящего налогового органа ФНС РФ);

- выездная проверка не может быть назначена в отношении специальной декларации (п. 2 ст. 89 НК РФ), которую физлицо вправе добровольно подать в ИФНС об имеющемся у него имуществе (недвижимости, транспорте, вкладах в банки или в уставный капитал организаций), а также о контролируемых им иностранных компаниях.

Право ИФНС на выездную проверку

Законодательно определено, что право на проведение выездной налоговой проверки имеет тот налоговый орган, к которому территориально принадлежит налогоплательщик. Хотя существуют и исключения, действующие для крупнейших налогоплательщиков и обособленных подразделений.

Также важную роль играют дата постановки на учет в качестве налогоплательщика в определенном налоговом органе и дата внесения изменений в реестр учета.

Так, если при смене местонахождения своевременно не внесены соответствующие изменения в ЕГРЮЛ, то выездную налоговую проверку будет проводить налоговый орган по прежнему месту нахождения. Если такая ситуация возникнет по вине налоговой инспекции в связи с нарушением требований и сроков регистрации, то выездная налоговая проверка также будет проведена инспекцией по старому месту регистрации (постановление ФАС Поволжского округа от 29.05.2013 № А65-25327/2012).

Другие ИФНС не вправе назначать проверку налогоплательщиков, находящихся вне зоны их юрисдикции. Так, налоговый орган, у которого на учете числится лишь недвижимость и транспорт, но не сам налогоплательщик, не может назначить последнему выездную налоговую проверку.

Решение о проведении выездной налоговой проверки

Как уже отмечалось выше, началу выездной налоговой проверки предшествует подготовка основного документа, дающего право на проведение контрольного мероприятия, — решения о проведении выездной налоговой проверки и, соответственно, вручение его проверяемому юридическому или физическому лицу.

Этому документу стоит уделить особое внимание, так как он является основанием для осуществления комплекса контрольных мероприятий. Зачастую некомпетентные инспекторы пренебрегают обязанностью своевременно вручить и ознакомить налогоплательщиков с решением, но это является грубой ошибкой и может быть использовано проверяемыми лица как аргумент при подтверждении нарушения процессуальных норм.

Решение о проведении выездной налоговой проверки имеет право составить только тот налоговый орган, к которому территориально принадлежит проверяемый налогоплательщик. В этом документе отражается информация о субъекте контроля, предмете проверки (перечень проверяемых налогов), периоде проверки и о составе проверяющей группы. Решение обязательно должно быть подписано руководителем налоговой инспекции либо его заместителем.

Где проводится согласно НК РФ выездная налоговая проверка?

Местом проведения выездной налоговой проверки являются помещения или офис налогоплательщика (п. 1 ст. 89 НК РФ). Но иногда бывает так, что размер помещений не позволяет расположиться там всей проверяющей группе, и тогда проверка может быть проведена в налоговой инспекции.

О том, что у налогоплательщика отсутствуют возможности по размещению проверяющих, он должен сообщить сам, в противном случае это решение принимает руководитель проверяющей группы по факту выезда и осмотра помещений налогоплательщика.

Следует отметить, что на практике случается, что налоговый орган без получения соответствующего заявления и должного осмотра принимает решение провести выездную налоговую проверку в инспекции. Но это свидетельствует о том, что контролирующие органы нарушают действующий порядок проведения выездной налоговой проверки.

Такое мнение поддерживают и суды. Так, ФАС Московского округа в постановлении от 20.08.2010 № КА-А40/8830-10 отменил решение, вынесенное по результатам выездной налоговой проверки, проводимой в упрощенном варианте, из-за нарушения процедуры проведения.

Но в то же время если решение налогового органа не содержит существенных ошибок, то суды вряд ли встанут на сторону налогоплательщика только лишь потому, что выездная налоговая проверка была проведена в налоговой инспекции без соответствующего уведомления проверяемого лица (постановление ФАС Западно-Сибирского округа от 26.04.2013 № А75-3810/2012).

Важным обстоятельством является то, что даже при проведении выездной налоговой проверки на территории контролирующего органа налогоплательщику необходимо выполнять все требования проверяющих, будь то запрос на представление документов либо требование на осмотр рабочих помещений.

Какова продолжительность выездной налоговой проверки?

Срок выездной налоговой проверки составляет 2 месяца, но в то же время НК РФ дает возможность налоговым органам как продлевать его, так и приостанавливать. Инспекторы очень часто пользуются этими возможностями, когда нужно выяснить, является ли совершение определенной хозяйственной операции нарушением, или же изучить дополнительные материалы, касающиеся деятельности проверяемого лица.

О случаях, когда налоговые органы могут продлить срок выездной проверки, читайте в материале «Как и когда может быть продлена выездная налоговая проверка».

Срок, на который инспектор имеет право продлевать проверку, составляет 4 (6) месяцев (п. 6 ст. 89 НК РФ), а приостановить — 6 (9) месяцев (п. 9 ст. 89 НК РФ). Таким образом, если в течение контрольного мероприятия налоговики прибегают к описанным выше методам, то максимальный срок проверки может составить 1 год и 3 месяца.

Исключением является выездная налоговая проверка конкретного филиала или представительства — она должна быть проведена в течение 1 месяца. В данном случае законодатель предоставил контролерам только право на приостановление.

Срок выездной налоговой проверки начинает исчисляться со дня вынесения решения о проведении этого контрольного мероприятия, а заканчивается в день составления справки по результатам проверки (указанный документ должен быть вручен в тот же день).

Следовательно, можно выделить основные этапы проводимой проверки:

- начало выездной налоговой проверки (вручение решения о проведении);

- процесс проведения проверки (максимально — 1 год 3 месяца);

- завершение проверки (составление справки о проведении выездной налоговой проверки).

Таким образом, в указанные выше сроки контролеры обязаны успеть провести все запланированные мероприятия, а также те, которые возникли в процессе проверки. Если же инспекторы получили какие-либо доказательства после истечения срока, то приобщать их к материалам выездной налоговой проверки они не имеют права (постановление ФАС Дальневосточного округа от 26.05.2009 № Ф03-2248/2009).

Также стоит отметить, что такое нарушение не предполагает отмены решения и результатов выездной налоговой проверки полностью, так как существует только одно формальное обстоятельство, способное повлиять на решение суда, — это нарушение процедуры участия налогоплательщика при рассмотрении материалов проверки (абз. 2 п. 14 ст. 101 НК РФ).

Более подробно о сроках выездной налоговой проверки рассказано в материале «Какой срок проведения выездной налоговой проверки?».

Целью проведения налоговой проверки является контроль за правильностью исчисления и уплаты налогов. Порядок проведения выездной налоговой проверки регулируется ст. 89 НК РФ. Результаты проверки могут быть отменены только в случаях существенных нарушений со стороны налогового органа, например при непредставлении налогоплательщику возможности участвовать в рассмотрении материалов проверки и дать пояснения.

Как проводятся выездные налоговые проверки у физических лиц

Программа, разработана совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с ЗАО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 8 июня 2011 г. N 03-02-08/64 О проведении выездной налоговой проверки в отношении физического лица

Вопрос: Меня как физ. лицо взяли на выездную проверку решением от 31.12.2009 с периодом проверки 2006-2008 гг., в том числе и по несамостоятельно исчисляемым налогам. Ознакомили 02.03.2010 г., уже после приостановления. Возобновили в августе — фактически 16.08.2010 г. Предоставить все документы за 2006 г. я уже не могла. До этого проверяли камеральной проверкой в 2007 г., по несамостоятельно исчисленным налогам вопросов не было.

Законно ли ИФНС привлекла меня к ответственности решением от 31.12.2010 за непредоставление договора комиссии четвёртого года хранения за 2006 г., который к фактическому расчёту НДФЛ отношения не имеет (не первичный, а договорной документ), и я его уже надлежаще не хранила, так как он гражданско-правовой силы в 2010 не имел?

Законна ли выездная проверка по физ. лицу от 31 декабря, ведь физ. лицо 4 года не обязывается хранить документы, да ещё и по несамостоятельно исчисленным за пределами срока уплаты НДФЛ (фактически выездная проверка началась 16.08.2010 по НДФЛ за 2006 г.)?

Ответ: В Департаменте налоговой и таможенно-тарифной политики рассмотрены обращения от 10.05.2011 N 2011-1577 и от 12.05.2011 N 2011-1593 по вопросам о проведении выездной налоговой проверки физического лица и сообщается следующее.

В соответствии с подпунктом 8 пункта 1 статьи 23 Налогового кодекса Российской Федерации (далее — Кодекс) налогоплательщики обязаны в течение четырех лет обеспечивать сохранность данных бухгалтерского и налогового учета и других документов, необходимых для исчисления и уплаты налогов, в том числе документов, подтверждающих получение доходов, осуществление расходов (для организаций и индивидуальных предпринимателей), а также уплату (удержание) налогов.

Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля, влечет ответственность, предусмотренную статьей 126 Кодекса.

Пунктом 4 статьи 89 Кодекса установлено, что предметом выездной налоговой проверки является правильность исчисления и своевременность уплаты налогов. В рамках такой налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Согласно пункту 2 указанной статьи выездная налоговая проверка может проводиться в отношении физического лица.

Пунктом 6 статьи 89 Кодекса предусмотрено, что выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях — до шести месяцев. Основания и порядок продления срока проведения выездной налоговой проверки установлены приказом ФНС России от 25.12.2006 N САЭ-3-06/892@.

Подпунктами 1-4 пункта 9 статьи 89 Кодекса предусмотрены основания приостановления выездной налоговой проверки. При этом общий срок приостановления проведения выездной налоговой проверки не может превышать шесть месяцев.

В соответствии с пунктом 2 статьи 101 Кодекса руководитель (заместитель руководителя) налогового органа извещает о времени и месте рассмотрения материалов налоговой проверки лицо, в отношении которого проводилась эта проверка. Лицо, в отношении которого проводилась налоговая проверка, вправе участвовать в процессе рассмотрения материалов указанной проверки лично и (или) через своего представителя. Лицо, в отношении которого проводилась налоговая проверка, вправе до вынесения предусмотренного пунктом 7 статьи 101 Кодекса решения знакомиться со всеми материалами дела, включая материалы дополнительных мероприятий налогового контроля.

Неявка лица, в отношении которого проводилась налоговая проверка (его представителя), извещенного надлежащим образом о времени и месте рассмотрения материалов налоговой проверки, не является препятствием для рассмотрения материалов налоговой проверки, за исключением тех случаев, когда участие этого лица будет признано руководителем (заместителем руководителя) налогового органа обязательным для рассмотрения этих материалов.

Из рассматриваемых обращений следует, что налоговым агентом не была исполнена обязанность по исчислению, удержанию у налогоплательщика и перечислению в бюджетную систему Российской Федерации налога на доходы физических лиц.

Подпунктом 4 пункта 1 статьи 228 Кодекса предусмотрено, что физические лица, получающие доходы, при получении которых налоговыми агентами не был удержан налог на доходы физических лиц, исчисляют и уплачивают такой налог исходя из сумм полученных доходов.

Обжалование актов налоговых органов и действий или бездействия их должностных лиц осуществляется в порядке, установленном главой 19 Кодекса.

Каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если по мнению этого лица такие акты, действия или бездействие нарушают его права (абзац первый статьи 137 Кодекса).

| Заместитель директора Департамента | С.В. Разгулин |

Письмо Департамента налоговой и таможенно-тарифной политики Минфина РФ от 8 июня 2011 г. N 03-02-08/64

Текст письма официально опубликован не был

Обзор документа

Плательщики обязаны в течение 4 лет хранить данные бухгалтерского и налогового учета и другие документы, необходимые для исчисления и уплаты налогов.

Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля, влечет ответственность.

Предмет выездной проверки — правильность исчисления и своевременность уплаты налогов. В ее рамках может быть проверен период не более 3 предшествующих календарных лет.

Выездная налоговая проверка может проводиться в отношении физлица.

Проверка не может длиться более 2 месяцев. Данный срок может быть продлен до 4 месяцев, а в исключительных случаях — до 6.

НК РФ определены основания приостановления выездной проверки. Общий срок приостановления не может превышать 6 месяцев.

Проверяемый извещается о времени и месте рассмотрения материалов проверки. Он вправе участвовать в данной процедуре лично и (или) через своего представителя.

Неявка проверяемого (его представителя), извещенного надлежащим образом, не препятствует рассмотрению материалов проверки.

Если налоговым агентом не был удержан НДФЛ, то физлица исчисляют и уплачивают такой налог исходя из сумм полученных доходов.

Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц закреплен НК РФ.

Как проводятся выездные налоговые проверки у физических лиц

Возможность проведения выездной проверки физического лица, не являющегося индивидуальным предпринимателем, установлена ст. 89 НК РФ. Физлица в силу НК РФ являются плательщиками налогов и сборов, и на них возложена обязанность уплачивать законно установленные налоги и сборы (такие как НДФЛ, земельный налог, транспортный налог, налог на имущество физических лиц и др.) (ст. ст. 9, 19 НК РФ).

Чтобы проверить правомерность и корректность проведения выездной проверки, рекомендуем ознакомиться с процедурой и сроками ее проведения, а также правами сотрудников налоговых органов и налогоплательщиков при проведении такой проверки.

1. Назначение и проведение выездной проверки (ст. 89 НК РФ)

1.1. Место проведения проверки

Налоговый орган проводит выездную налоговую проверку по месту жительства физлица (абз. 1 п. 2 ст. 89 НК РФ).

Обратите внимание!

Сотрудники налогового органа должны получить согласие граждан, проживающих в жилом помещении проверяемого физлица, на проведение налоговой проверки. При отсутствии такого согласия выездная проверка будет проводиться по месту нахождения налогового органа (ст. 25 Конституции РФ; п. 5 ст. 91 НК РФ).

1.2. Предмет проверки

Предмет выездной проверки — правильность исчисления и своевременность уплаты налогов (п. 4 ст. 89 НК РФ). При этом сотрудники налоговых органов вправе проверять все или несколько налогов одновременно (п. 3 ст. 89 НК РФ).

1.3. Проверяемый период

Выездная проверка ограничена проверяемым периодом. По общему правилу налоги проверяются только за период, который не превышает трех календарных лет, предшествующих году вынесения решения о проведении проверки (абз. 2 п. 4 ст. 89 НК РФ).

1.4. Срок проведения проверки

У сотрудников налогового органа есть два месяца для проведения выездной проверки (п. 6 ст. 89 НК РФ). Этот срок не зависит от времени нахождения проверяющих на территории налогоплательщика.

Срок выездной проверки может быть продлен до четырех или шести месяцев, если (п. 6 ст. 89 НК РФ; Приказ ФНС России от 25.12.2006 N САЭ-3-06/892@):

— налоговый орган получил информацию, которая свидетельствует о возможном нарушении налогового законодательства и требует дополнительной проверки;

— на территории, где проводится проверка, случился потоп, наводнение, пожар или другие чрезвычайные происшествия;

— проверяемый налогоплательщик не представил в установленный срок документы по требованию налоговых органов;

— имеются иные обстоятельства.

Срок выездной проверки может быть приостановлен (общий срок приостановления проведения выездной налоговой проверки не может превышать шести месяцев) (п. 9 ст. 89 НК РФ):

| Видео (кликните для воспроизведения). |

— в связи с необходимостью получения информации от иностранных госорганов в рамках международных договоров;

— в связи с необходимостью проведения экспертизы;

— для перевода на русский язык документов, которые представлены налогоплательщиком на иностранном языке, и для истребования у контрагента проверяемого налогоплательщика или у иных лиц документов (информации), которые относятся к деятельности этого налогоплательщика.

Срок проведения выездной проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке (п. 8 ст. 89 НК РФ).

1.5. Решение о проведении выездной проверки

Решение о проведении выездной налоговой проверки — это основание для проведения выездной проверки (п. 1 ст. 89 НК РФ). Такое решение должно содержать следующие сведения (п. 2 ст. 89 НК РФ):

— фамилию, имя и отчество налогоплательщика;

— предмет проверки (налоги);

— периоды, за которые проводится проверка;

— должности, фамилии и инициалы сотрудников налогового органа, которым поручается проведение проверки.

1.6. Права налоговых органов и физлиц при проведении проверки

Сотрудники налоговых органов не вправе:

— осматривать жилые помещения проверяемого физлица, а также другое его имущество, находящееся в жилых помещениях (ст. ст. 91, 92 НК РФ);

— производить выемку документов и предметов, находящихся в жилых помещениях проверяемого физлица, даже если это лицо не представило запрошенные налоговым органом документы в установленный срок (ст. ст. 93, 94 НК РФ).

Сотрудники налоговых органов вправе независимо от наличия согласия налогоплательщика (ст. 31, п. п. 12 — 14 ст. 89, ст. ст. 86, 90 — 97 НК РФ):

— запросить необходимые для проверки документы;

— осмотреть имущество налогоплательщика, которое находится в нежилых помещениях, в том числе недвижимое имущество, не являющееся жилым;

— произвести выемку документов и предметов, находящихся в нежилых помещениях проверяемого физлица, если проверяемое лицо не представило запрашиваемые налоговым органом документы в срок;

— вызвать для дачи показаний в качестве свидетеля любое физлицо, которому может быть известна какая-либо имеющая значение информация (ст. 90 НК РФ);

— привлечь специалистов и экспертов (ст. ст. 95, 96 НК РФ);

— истребовать у третьих лиц документы/информацию, касающиеся деятельности проверяемого физлица (ст. 93.1 НК РФ).

Если физлицо препятствует проведению проверки, налоговые органы вправе определять подлежащие уплате им суммы налогов расчетным путем на основании имеющейся у них информации о физлице, а также данных об иных аналогичных налогоплательщиках (пп. 7 п. 1 ст. 31 НК РФ).

Физлица, в частности, имеют право:

— на ознакомление с решением о проведении выездной проверки (п. 1 ст. 89, п. 1 ст. 91 НК РФ);

— проверку в рамках ограничений по проверяемым периоду и налогам, а также по количеству проверок, которые предусмотрены НК РФ и обозначены в решении о проведении проверки (п. п. 4, 5, 7 ст. 89 НК РФ);

— соблюдение процедуры проведения мероприятий налогового контроля в ходе выездной проверки: выемки, осмотра, допроса, инвентаризации, экспертизы, истребования документов и т.д. (ст. ст. 90 — 99 НК РФ);

— ознакомление с решениями налогового органа о приостановлении и возобновлении выездной проверки и соблюдения правил при приостановлении выездной проверки (пп. 9 п. 1 ст. 21, пп. 9 п. 1 ст. 32, п. п. 6, 9 ст. 89 НК РФ);

— ознакомление с решением налогового органа о продлении срока выездной проверки (пп. 9 п. 1 ст. 21, пп. 9 п. 1 ст. 32, п. 6 ст. 89 НК РФ),

— соблюдение срока проведения выездной проверки (п. п. 6, 8 ст. 89 НК РФ);

— получение справки о проведенной выездной проверке (п. 15 ст. 89 НК РФ);

— получение экземпляра акта выездной проверки (п. 5 ст. 100 НК РФ);

— ознакомление с материалами проверки (абз. 2 п. 2 ст. 101 НК РФ);

— подачу письменных возражений по акту выездной проверки (п. 6 ст. 100 НК РФ);

— участие в процессе рассмотрения материалов выездной проверки и представление объяснений (п. 2, пп. 2 п. 3, абз. 1 п. 4, абз. 2 п. 14 ст. 101 НК РФ);

— ознакомление с правами и обязанностями в ходе рассмотрения материалов выездной проверки (пп. 4 п. 3 ст. 101 НК РФ);

— ознакомление с результатами дополнительных мероприятий налогового контроля (п. 6 ст. 101 НК РФ);

— получение копии итогового решения (п. п. 9, 13 ст. 101 НК РФ);

— обжалование итогового решения (ст. ст. 137 — 139.1 НК РФ) и др.

2. Оформление результатов выездной проверки

2.1. Справка о проведенной выездной проверке

В последний день проведения выездной проверки налоговый орган составляет и вручает налогоплательщику справку о проведенной проверке (п. 15 ст. 89 НК РФ). Дата составления справки — это дата окончания выездной проверки (п. 8 ст. 89 НК РФ).

2.2. Акт выездной проверки

По итогам проведенной выездной проверки налоговый орган составляет акт (абз. 1 п. 1 ст. 100 НК РФ). В нем отражаются результаты проверки, а именно выявленные в ходе проверки нарушения налогового законодательства. Если акт не будет составлен, то решение по результатам проверки не может считаться принятым на законных основаниях (п. 1 ст. 101 НК РФ). Акт должен быть оформлен до истечения двух месяцев с момента составления справки о проведенной выездной проверке (п. 1 ст. 100 НК РФ).

Примечание. Акт составляется, даже если нарушений не обнаружено (п. 1, пп. 12 п. 3 ст. 100 НК РФ). В этом случае указывается на отсутствие нарушений налогового законодательства.

3. Вручение акта выездной проверки

Налоговый орган должен вручить акт выездной проверки налогоплательщику или его представителю в течение пяти рабочих дней со дня, которым он датирован. Акт вручается под расписку или иным способом, удостоверяющим дату его получения (п. п. 2, 6 ст. 6.1, абз. 1 п. 5 ст. 100 НК РФ).

3.1. Возражения на акт выездной проверки

Если налогоплательщик не согласен с актом выездной проверки, то в течение месяца со дня получения акта может подать письменные возражения на него в налоговый орган, проводивший проверку (п. 6 ст. 100 НК РФ).

4. Рассмотрение материалов выездной проверки

Рассматривать материалы налоговой проверки должен лично руководитель налогового органа, проводившего проверку, или его заместитель. Он же выносит и подписывает решение по результатам рассмотрения (п. п. 1, 7 ст. 101 НК РФ).

Срок рассмотрения и принятия решения составляет 10 рабочих дней с даты окончания срока представления возражений по акту проверки.

Примечание. Срок рассмотрения материалов проверки и вынесения решения может быть продлен не более чем на месяц (п. 1 ст. 101 НК РФ).

В рамках рассмотрения материалов проверки налоговый орган/руководитель налогового органа должен:

— известить налогоплательщика о месте и времени рассмотрения материалов (абз. 1 п. 2 ст. 101 НК РФ);

— произвести подготовительные мероприятия (п. 3 ст. 101 НК РФ);

— исследовать материалы налоговой проверки (п. п. 4, 5 ст. 101 НК РФ).

4.1. Повторное рассмотрение материалов проверки

В некоторых случаях (в частности, в случае неявки лица, участие которого необходимо для рассмотрения материалов дела, необходимости участия в рассмотрении материалов свидетеля, специалиста или эксперта, принятия решения о проведении дополнительных мероприятий налогового контроля) назначается новая дата рассмотрения материалов проверки (повторное рассмотрение) (абз. 3 п. 2, абз. 2 п. 4, п. 6 ст. 101 НК РФ).

При повторном рассмотрении материалов проверки руководитель налогового органа должен соблюдать все правила процедуры, как и при первом рассмотрении.

5. Итоговое решение по выездной проверке

По результатам рассмотрения по существу материалов налоговой проверки руководитель налогового органа должен вынести одно из следующих решений (п. 7 ст. 101 НК РФ):

1) решение о привлечении к ответственности за совершение налогового правонарушения;

2) решение об отказе в привлечении к ответственности за совершение налогового правонарушения.

Решение, принятое по итогам налоговой проверки, должно быть вручено физлицу (его представителю) в течение пяти рабочих дней после его вынесения (п. 9 ст. 101 НК РФ).

По истечении месяца со дня его вручения решение вступает в силу (п. 9 ст. 101 НК РФ).

6. Исполнение решения по выездной проверке

Физлицо обязано исполнить решение, которое вступило в силу. Для этого налоговый орган в течение 20 рабочих дней со дня вступления итогового решения в силу вручает (направляет) физлицу требование об уплате начисленных по решению сумм (п. п. 2, 6 ст. 6.1, п. 5 ст. 69, п. п. 2, 3 ст. 70, п. 3 ст. 101.3 НК РФ).

Выездная налоговая проверка

Предмет проверки — правильность исчисления и своевременность уплаты налогов.

Проводится на территории (в помещении) налогоплательщика; если у плательщика отсутствует возможность предоставить помещение для проведения выездной проверки, она может проводиться по месту нахождения налогового органа.

Проводится на основании решения руководителя (заместителя руководителя) налогового органа. Решение выносит налоговый орган по месту нахождения организации или по месту жительства физического лица, по крупнейшим налогоплательщикам – налоговый орган, осуществивший постановку этой организации на учет в качестве крупнейшего налогоплательщика. Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения обособленного подразделения.

Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам.

В рамках выездной налоговой проверки может быть проверен период, не превышающий 3 календарных лет, предшествующих году, в котором вынесено решение о проведении проверки.

Налоговые органы не вправе проводить 2 и более выездные налоговые проверки по одним и тем же налогам за один и тот же период. Возможность проведения повторной проверки:

1) вышестоящим налоговым органом — в порядке контроля за деятельностью налогового органа, проводившего проверку;

2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) — в случае представления плательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. При этом проверяется период, за который представлена уточненная налоговая декларация;

3) в связи с реорганизацией или ликвидацией организации-налогоплательщика.

Если при повторной выездной проверке выявлены правонарушения, которые не были выявлены при первоначальной проверке, к плательщику не применяются налоговые санкции (исключение: если невыявление факта правонарушения при первоначальной проверке явилось результатом сговора между плательщиком и должностным лицом налогового органа).

Налоговые органы не вправе проводить в отношении одного налогоплательщика более 2 выездных проверок в течение календарного года (исключение: в случае принятия решения руководителем ФНС о необходимости проведения выездной налоговой проверки плательщика).

При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств.

Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов ознакомиться с документами, связанными с исчислением и уплатой налогов.

У него могут быть истребованы необходимые для проверки документы посредством вручения требования о представлении документов. Документы представляются в виде заверенных печатью и подписью руководителя организации (заместителя руководителя, уполномоченного лица) копий. Документы представляются в течение 10 дней со дня вручения соответствующего требования. При невозможности предоставления в течение дня, следующего за днем получения требования, необходимо письменно уведомить проверяющих с указанием причин и сроков, в течение которых могут быть представлены документы. В течение 2 дней со дня получения уведомления руководитель (заместитель руководителя) налогового органа вправе продлить сроки или отказать в продлении сроков, о чем выносится отдельное решение.

Выездная налоговая проверка не может продолжаться более 2 месяцев. Указанный срок может быть продлен до 4 месяцев, а в исключительных случаях — до 6 месяцев. Основания и порядок продления срока устанавливаются ФНС.

Срок проверки исчисляется со дня вынесения решения о назначении проверки и до дня составления справки о проведенной проверке.

При этом проверка может быть приостановлена на срок не более 6 месяцев в совокупности для:

1) истребования документов (информации) о плательщике или налоговом агенте или информации о конкретных сделках у контрагентов или иных располагающих документами лиц (направляется письменное поручение об истребовании в налоговый орган по месту учета лица, у которого должны быть истребованы документы после получения в течение 5 дней налоговый орган направляет этому лицу требование о представлении документов лицо исполняет требование в течение 5 дней со дня получения)

2) получения информации от иностранных государственных органов в рамках международных договоров РФ (срок может быть увеличен на 3 месяца);

3) проведения экспертиз;

4) перевода на русский язык документов, представленных налогоплательщиком на иностранном языке.

При необходимости в ходе проверки может проводиться:

1) инвентаризация имущества ;

2) осмотр территорий, помещений налогоплательщика, документов и предметов – производится в присутствии понятых, в необходимых случаях производятся фото- и киносъемка, видеозапись, снимаются копии с документов, составляется протокол;

3) выемка документов и предметов – производится на основании мотивированного постановления в присутствии понятых; предлагается добровольная выдача, в случае отказа производится принудительно; составляется протокол; если есть основания полагать, что документы могут быть уничтожены, сокрыты, исправлены или заменены, инспектор вправе изъять подлинники, с которых изготавливают копии, заверяются должностным лицом налогового органа и передаются лицу, у которого они изымаются одновременно с изъятием документов или в течение 5 дней после изъятия;

4) привлекаться свидетели – может быть вызвано любое физическое лицо, которому могут быть известны какие-либо обстоятельства, за исключением адвокатов, аудиторов и лиц, которые в силу малолетнего возраста, своих физических или психических недостатков не способны правильно воспринимать обстоятельства, имеющие значение для осуществления налогового контроля.

5) экспертиза – если для разъяснения возникающих вопросов требуются специальные познания в науке, искусстве, технике или ремесле; осуществляется на договорной основе. Заключение эксперта или его сообщение о невозможности дать заключение предъявляются проверяемому лицу, которое имеет право дать свои объяснения и заявить возражения, а также просить о постановке дополнительных вопросов эксперту и о назначении дополнительной или повторной экспертизы, просить о назначении эксперта из числа указанных им лиц.

6) привлечение переводчика – не заинтересованное в исходе дела лицо, привлекаемое на договорной основе;

7) привлечение понятых – вызываются в количестве не менее 2 человек любые не заинтересованные в исходе дела физические лица.

В последний день проверки проверяющий обязан составить справку о предмете и сроках проведения проверки и вручить ее плательщику или его представителю. В течение 2 месяцев со дня составления справки должен быть составлен акт налоговой проверки. Акт подписывается лицами, проводившими проверку, и проверяемым (его представителем) и вручается последнему в течение 5 дней с даты этого акта под расписку или иным способом, свидетельствующим о дате получения. В случае уклонения проверяемого от получения акта, этот факт отражается в нем, и акт направляется по почте заказным письмом и считается полученным на 6 день. В случае несогласия с фактами, изложенными в акте проверяемый в течение 15 дней со дня получения акта вправе представить в налоговый орган письменные возражения, приложив подтверждающие обоснованность своих возражений документы (их заверенные копии).

| Видео (кликните для воспроизведения). |

В рамках выездной проверки налоговый орган вправе проверять деятельность филиалов и представительств налогоплательщика. Может проводиться самостоятельная выездная налоговая проверка филиалов и представительств по региональным и (или) местным налогам сроком не более 1 месяца.

Источники

Штерн, С НАЛОГОВЫЕ АГЕНТЫ. Проблемы статуса и практики; Юркафе, 2012. — 112 c.

Коряковцев, В.В. Суд присяжных в России: история и современность.-Спб.:Алеф-Пресс,2015. / В.В. Коряковцев. — Москва: СИНТЕГ, 2015. — 341 c.

Чиркин, В. Е. Основы сравнительного правоведения / В.Е. Чиркин. — М.: МОДЭК, НОУ ВПО Московский психолого-социальный университет, 2014. — 392 c.- Профессиональная этика и служебный этикет. Учебник; Юнити-Дана, Закон и право — М., 2014. — 560 c.

- Очерки конституционной экономики. 10 декабря 2010 года. Госкорпорации — юридические лица публичного права. — М.: Юстицинформ, 2010. — 456 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.