Содержание

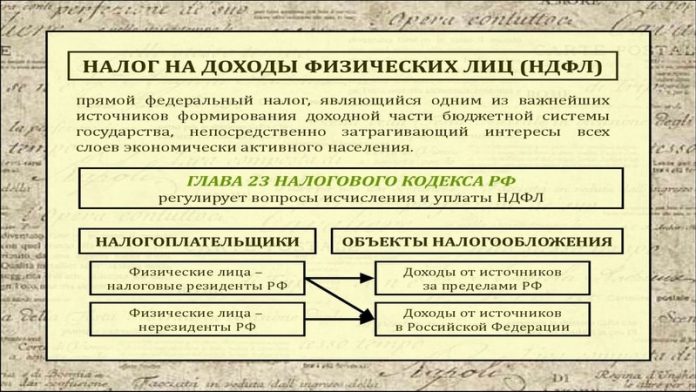

НДФЛ — Налог на доходы физических лиц

Налогоплательщики

Налогоплательщиками налога на доходы физических лиц (НДФЛ) признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды его выезда за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения. Независимо от фактического времени нахождения в Российской Федерации налоговыми резидентами Российской Федерации признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации.

Объект налогообложения

Объектом налогообложения признается доход, полученный налогоплательщиками:

- 1) налоговыми резидентами РФ — от источников в Российской Федерации и (или) от источников за пределами Российской Федерации;

- 2) не являющихся налоговыми резидентами Российской Федерации — от источников в Российской Федерации.

Полный перечень доходов от источников в Российской Федерации и вне ее приведен в статье 208 НК РФ.

Налоговая база

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды (статья 212 НК РФ).

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Налоговая база в зависимости от типа доходов и налоговых ставок, применяемых к таким доходам, определяется по следующим правилам:

по ставке 13% — налоговая база определяется как денежное выражение доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов (статьи 218 — 221 НК РФ).

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, подлежащих налогообложению, за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, подлежащих налогообложению, не переносится.

по иным ставкам — налоговая база определяется как денежное выражение доходов, подлежащих налогообложению. При этом налоговые вычеты не применяются.

Доходы (расходы, принимаемые к вычету) налогоплательщика, выраженные в иностранной валюте, пересчитываются в рубли по курсу Центрального банка Российской Федерации, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

Налоговый период

Налоговым периодом признается календарный год.

Доходы, освобождаемые от налогообложения

В соответствии со статьей 217 НК РФ от обложения налогом на доходы физических лиц (НДФЛ) освобождаются следующие виды доходов:

Налоговые вычеты

При определении размера налоговой базы по НДФЛ налогоплательщики имеют право на получение стандартных, социальных, имущественных и профессиональных налоговых вычетов.

Применяются следующие стандартные налоговые вычеты:

- в размере 3000 рублей за каждый месяц налогового периода — для категорий налогоплательщиков, список которых приведен в пп.1 п.1 статьи 218 НК РФ;

- в размере 500 рублей за каждый месяц налогового периода — для категорий налогоплательщиков, список которых приведен в пп.2 п.1 статьи 218 НК РФ;

- в размере 400 рублей за каждый месяц налогового периода — для категорий налогоплательщиков, которые не перечислены в подпунктах 1 — 2 пункта 1 статьи 218, и действует до месяца, в котором их доход (облагаемый НДФЛ по ставке 13%), исчисленный нарастающим итогом с начала налогового периода налоговым агентом, превысил 40 000 рублей. Начиная с месяца, в котором указанный доход превысил 40 000 рублей, указанный налоговый вычет не применяется;

- в размере 1000 рублей за каждый месяц налогового периода — распространяется на:

- каждого ребенка у налогоплательщиков, на обеспечении которых находится ребенок и которые являются родителями или супругом (супругой) родителя;

- каждого ребенка у налогоплательщиков, которые являются опекунами или попечителями, приемными родителями, супругом (супругой) приемного родителя.

Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов.

Стандартный налоговый вычет на ребенка предоставляется независимо от предоставления прочих стандартных вычетов.

Перечисленные выше стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

В случае, если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено законодательством, то по окончании налогового периода на основании заявления налогоплательщика, прилагаемого к налоговой декларации, и документов, подтверждающих право на такие вычеты, налоговым органом производится перерасчет налоговой базы с учетом предоставления стандартных налоговых вычетов в размерах, предусмотренных законом.

Социальные налоговые вычеты, применяемые для налогоплательщиков НДФЛ, выражаются:

1) в сумме доходов, перечисляемых налогоплательщиком на благотворительные цели в виде денежной помощи организациям науки, культуры, образования, здравоохранения и социального обеспечения, частично или полностью финансируемым из средств соответствующих бюджетов, — в размере фактически произведенных расходов, но не более 25 процентов суммы дохода, полученного в налоговом периоде;

2) в сумме, уплаченной налогоплательщиком в налоговом периоде за свое обучение в образовательных учреждениях, — в размере фактически произведенных расходов на обучение (но не более 120 000 рублей в совокупности в налоговом периоде), а также в сумме, уплаченной налогоплательщиком-родителем за обучение своих детей в возрасте до 24 лет, налогоплательщиком за обучение брата (сестры) в возрасте до 24 лет, налогоплательщиком-опекуном (налогоплательщиком-попечителем) за обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях, — в размере фактически произведенных расходов на это обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя).

Социальный налоговый вычет предоставляется за период обучения указанных лиц в учебном заведении, включая академический отпуск, оформленный в установленном порядке в процессе обучения.

Социальный налоговый вычет не применяется в случае, если оплата расходов на обучение производится за счет средств материнского (семейного) капитала.

3) в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по собственному лечению, лечению супруга (супруги), своих родителей и /или детей в возрасте до 18 лет в медицинских учреждениях РФ, а также в размере стоимости медикаментов, назначенных им лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.

4) в сумме уплаченных налогоплательщиком в налоговом периоде пенсионных взносов по договорам негосударственного пенсионного обеспечения, заключенным с негосударственным пенсионным фондом, и/или страховых взносов по договорам добровольного пенсионного страхования, заключенным со страховой организацией, — в размере фактически произведенных расходов (но не более 120 000 рублей в совокупности за налоговый период).

5) в сумме уплаченных налогоплательщиком в налоговом периоде дополнительных страховых взносов на накопительную часть трудовой пенсии в соответствии с Федеральным законом «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений» — в размере фактически произведенных расходов (но не более 120 000 рублей в совокупности за налоговый период).

Социальные налоговые вычеты, перечисленные выше, предоставляются в размере фактически произведенных расходов, но в совокупности не более 120 000 рублей в налоговом периоде.

Налогоплательщику могут быть предоставлены следующие имущественные налоговые вычеты:

— в суммах, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 рублей, а также в суммах, полученных в налоговом периоде от продажи иного имущества, находившегося в собственности налогоплательщика менее трех лет, но не превышающих 125 000 рублей. При продаже указанного выше имущества, находившегося в собственности налогоплательщика три года и более, имущественный налоговый вычет предоставляется в сумме, полученной налогоплательщиком при продаже указанного имущества;

— в сумме, израсходованной налогоплательщиком на новое строительство либо приобретение на территории РФ жилого дома, квартиры, комнаты или долей в них, в размере фактически произведенных расходов, а также в сумме, направленной на погашение процентов по целевым займам (кредитам), полученным от кредитных и иных организаций Российской Федерации и фактически израсходованным им на новое строительство либо приобретение на территории Российской Федерации жилого дома, квартиры, комнаты или доли (долей) в них. Общий размер имущественного налогового вычета в этом случае не может превышать 2 000 000 рублей без учета сумм, направленных на погашение процентов по кредитам.

Условия и порядок предоставления имущественных налоговых вычетов приводятся в статье 220 НК РФ.

Профессиональные налоговые вычеты предоставляются:

— налогоплательщикам, осуществляющим деятельность как предприниматели без образования юридического лица (ПБОЮЛ), а также занимающимся частной практикой (нотариусы, адвокаты и прочие), — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с извлечением доходов;

— налогоплательщикам, получающим доходы от выполнения работ (оказания услуг) по договорам гражданско-правового характера, — в сумме фактически произведенных ими и документально подтвержденных расходов, непосредственно связанных с выполнением этих работ (оказанием услуг);

— налогоплательщикам, получающим авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, вознаграждения авторам открытий, изобретений и промышленных образцов, в сумме фактически произведенных и документально подтвержденных расходов.

В пределах размеров социальных и имущественных налоговых вычетов законодательные (представительные) органы субъектов Российской Федерации могут устанавливать иные размеры вычетов с учетом своих региональных особенностей.

Налоговые ставки

Доходы физических лиц могут облагаться НДФЛ по перечисленным ниже ставкам:

Порядок исчисления налога на доходы физических лиц

Сумма налога при определении налоговой базы исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Полученная сумма округляется до полных рублей, при этом сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм налога по соответствующим видам доходов, и исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Порядок и сроки уплаты НДФЛ

Обязанность исчисления, удержания и уплаты налога на доходы физических лиц лежит на налоговых агентах или на предпринимателях, осуществляющих деятельность без образования юридического лица (ПБОЮЛ), либо занимающихся частной практикой (статьи 226, 227 НК РФ).

Налоговые агенты — российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы.

Налоговая декларация

Налоговая декларация представляется налогоплательщиками, указанными в статьях 227 и 228 НК РФ, не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Какие ставки налога на доходы физических лиц (НДФЛ) применяются в различных ситуациях

Порядок исчисления НДФЛ

Порядок исчисления НДФЛ всегда вызывает массу вопросов, как у начинающих бухгалтеров, так и у работников бухгалтерии «со стажем». Оно и понятно, НДФЛ уплачиваемый с большинства доходов физических лиц, является далеко не таким «простым» налогом, как кажется на первый взгляд.

О том, как исчисляется налог на доходы физических лиц, мы и поговорим в данной статье.

Порядок исчисления налога на доходы физических лиц регламентирован главой 23 Налогового кодекса Российской Федерации (далее – НК РФ), в соответствии с которой плательщиками НДФЛ признаются физические лица – резиденты и не резиденты Российской Федерации.

Чтобы определить размер своего налогового обязательства налогоплательщик должен знать налоговую базу и ставку налога, по которой облагается доход.

По общему правилу, установленному пунктом 1 статьи 210 НК РФ в налоговую базу налогоплательщика включаются все налогооблагаемые доходы, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

При этом налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Налоговая база по доходам от долевого участия определяется отдельно от иных доходов, в отношении которых применяется налоговая ставка, предусмотренная пунктом 1 статьи 224 НК РФ, то есть ставка 13%, с учетом особенностей, установленных статьей 275 НК РФ (пункт 2 статьи 210 НК РФ).

Отметим, что сегодня в зависимости от статуса физического лица и вида получаемого им дохода налог может исчисляться по следующим ставкам – 9%,13%,15%,30% и 35%. Причем ставка 13% считается общей ставкой налога, все иные являются специальными.

В соответствии с положениями главы 23 НК РФ рассчитывать налоговую базу по НДФЛ могут как сами налогоплательщики, так и налоговые агенты – лица, от которых и в результате отношений с которыми физические лица получают доход.

Заметим, что самостоятельно исчисляют и платят НДФЛ лишь индивидуальные предприниматели и лица, занимающиеся частной практикой (статья 227 НК РФ), а также физические лица при получении доходов (статья 228 НК РФ):

– от продажи имущества, принадлежащего им на праве собственности, и имущественных прав, за исключением случаев, предусмотренных пунктом 17.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению;

– от физических лиц и организаций, не являющихся налоговыми агентами, на основе заключенных трудовых договоров и договоров гражданско-правового характера, в том числе при получении доходов по договорам найма или договорам аренды любого имущества;

– при выплате которых налоговый агент не удержал налог;

– в виде вознаграждения, выплачиваемого им как наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также изобретений, полезных моделей и промышленных образцов;

– в денежной и натуральной формах от физических лиц, не являющихся индивидуальными предпринимателями, в порядке дарения, за исключением случаев, предусмотренных пунктом 18.1 статьи 217 НК РФ, когда такие доходы не подлежат налогообложению;

– от выигрышей, выплачиваемых организаторами лотерей и организаторами азартных игр, за исключением выигрышей, выплачиваемых в букмекерской конторе и тотализаторе;

– в виде денежного эквивалента недвижимого имущества и (или) ценных бумаг, переданных на пополнение целевого капитала некоммерческих организаций в порядке, установленном Федеральным законом от 30 декабря 2006 года № 275-ФЗ «О порядке формирования и использования целевого капитала некоммерческих организаций», за исключением случаев, предусмотренных абзацем 3 пункта 52 статьи 217 НК РФ;

– от источников за пределами Российской Федерации (данное положение касается физических лиц – налоговых резидентов Российской Федерации, за исключением российских военнослужащих, указанных в пункте 3 статьи 207 НК РФ).

Кроме того, самостоятельно исчисляют и платят НДФЛ в бюджет иностранцы, осуществляющие трудовую деятельность по найму у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности, на основании патента (пункт 5 статьи 227.1 НК РФ).

Во всех иных случаях исчисление и уплата НДФЛ производится источником выплаты дохода – налоговым агентом. Аналогичные разъяснения на этот счет содержатся в многочисленных письмах контролирующих органов, например, в письме Минфина России от 2 июня 2015 года № 03-04-06/31829, ФНС России от 12 января 2015 года № БС-3-11/14 и так далее. Напомним, что в силу статьи 24 НК РФ налоговыми агентами признаются лица, на которых в соответствии с НК РФ возложены обязанности по исчислению, удержанию у налогоплательщика и перечислению налогов в бюджетную систему Российской Федерации.

Согласно пункту 1 статьи 226 НК РФ, российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в Российской Федерации, от которых или в результате отношений с которыми налогоплательщик получил доходы, указанные в пункте 2 статьи 226 НК РФ, признаются налоговыми агентами по НДФЛ.

Причем в соответствии с пунктом 2 статьи 226 НК РФ при выплате большинства видов доходов налогоплательщику, исчисление и уплата налога в бюджет производится налоговым агентом в соответствии с правилами статьи 226 НК РФ с зачетом ранее удержанных сумм налога, а в случаях и порядке, предусмотренных статьей 227.1 НК РФ, также с учетом уменьшения на суммы фиксированных авансовых платежей, уплаченных налогоплательщиком.

Исключение составляют лишь доходы, в отношении которых исчисление сумм и уплата налога производятся в соответствии со статьями 214.3, 214.4, 214.5, 214.6, 226.1, 227 и 228 НК РФ.

Напоминаем, что в соответствии со статьей 209 НК РФ налогоплательщики – резиденты уплачивают НДФЛ как с доходов полученных ими от источников в Российской Федерации, так и за ее пределами, а нерезиденты платят налог исключительно с сумм доходов, полученных ими от источников в Российской Федерации. Открытый перечень обоих видов доходов приведен в статье 208 НК РФ.

Общий порядок исчисления налога на доходы физических лиц установлен статьей 225 НК РФ.

Согласно указанной статье общая сумма налога исчисляется по итогам налогового периода применительно ко всем доходам налогоплательщика, дата получения которых относится к соответствующему налоговому периоду.

Чтобы определить общую сумму налога налогоплательщику нужно проанализировать полученные им доходы и определить налоговую базу. Если имеет место получение доходов, облагаемых как по общей, так и по специальным ставкам, то налоговые базы определяются отдельно по каждой ставке налога. Если же имеет место получение дохода от долевого участия, то налоговая база по этому доходу определяется отдельно от иных доходов, в отношении которых применяется общая ставка.

В отношении доходов, облагаемых по общей ставке налога, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 – 221 НК РФ.

В отношении доходов от долевого участия в организации, а также в отношении доходов, облагаемых налогом по специальным ставкам, указанные вычеты не применяются.

Затем по каждой налоговой базе исчисляется сумма налога, как соответствующая налоговой ставке, процентная доля соответствующей налоговой базы.

Общая сумма налога представляет собой сумму, полученную в результате сложения сумм НДФЛ, исчисленных с каждой налоговой базы.

Этот же принцип исчисления налога продублирован и в статье 226 НК РФ, устанавливающей особенности исчисления налога налоговыми агентами.

| Видео (кликните для воспроизведения). |

Рассмотрим порядок исчисления НДФЛ на конкретном примере.

С начала 2015 года работнику организации ежемесячно начисляется заработная плата в размере 25 000 рублей.

В январе работник получил подарок от фирмы стоимостью 6 000 рублей.

По итогам 1 квартала в апреле 2015 года работнику выплачены дивиденды в размере 10 000 рублей.

Работник имеет ребенка в возрасте 5 лет.

Рассчитаем сумму НДФЛ за апрель 2015 года.

В части доходов, облагаемых по ставке 13%, в налоговую базу налоговым агентом включаются следующие доходы:

100 000 рублей – заработная плата работника нарастающим итогом за период январь – апрель.

2 000 рублей – стоимость подарка, превышающего 4 000 рублей (пункт 28 статьи 217 НК РФ).

На основании подпункта 4 пункта 1 статьи 218 НК РФ работнику положен стандартный вычет на одного ребенка в размере 1 400 рублей. Указанный вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 280 000 рублей.

Следовательно, за январь – апрель 2015 года работнику предоставляется стандартный вычет на ребенка в размере 5 600 рублей.

Налоговая база по ставке 13% с января по апрель 2015 года составляет 96 400 рублей (100 000 рублей + 2 000 рублей – 5 600 рублей).

Сумма налога по ставке 13% – 12 532 рубля (96 400 рублей х 13%).

Как следует из статьи 224 НК РФ доход, полученный физическим лицом, в виде дивидендов от долевого участия в деятельности организаций облагается налогом по ставке 13%. Налоговым агентом налоговая база по указанному доходу определяется отдельно от иных доходов, в отношении которых применяется ставка 13% (пункт 2 статьи 210 НК РФ).

Значит, налоговая база, в отношении указанного дохода, составляет 10 000 рублей.

Сумма НДФЛ составляет 1 300 рублей (10 000 рублей х 13%).

Общая сумма налога составит 13 832 рубля (12 532 рублей + 1300 рублей).

Так как сумма налога удержанного из дохода работника в январе-марте составила 9 464 рубля ((75 000 рублей + 2 000 рублей – 4 200 рублей) х 13%).

Следовательно, сумма налога за апрель составит 4 368 рублей (13 832 рубля – 9 464 рубля).

Обратите внимание, что статья 225 НК РФ с 1 января 2015 года дополнена положением, согласно которому налогоплательщик, осуществляющий в субъекте Российской Федерации по месту своего учета вид предпринимательской деятельности, в отношении которого в соответствии с главой 33 НК РФ установлен торговый сбор, имеет право уменьшить сумму налога, исчисленного по итогам налогового периода по общей ставке, на сумму торгового сбора, уплаченного в этом налоговом периоде. Заметим, что указанное положение не применяются в случае непредставления налогоплательщиком в отношении объекта осуществления предпринимательской деятельности, по которому уплачен торговый сбор, уведомления о постановке на учет в качестве плательщика торгового сбора. Такое новшество введено Федеральным законом от 29 ноября 2014 года № 382-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации».

НДФЛ (Подоходный налог)

Один из важнейших прямых налогов, с которым сталкивался практически каждый человек – НДФЛ (налог на доходы физических лиц). НДФЛ, или как его еще называют «подоходный налог», взимается в виде определенного процента от доходов физических лиц. Поэтому он и относится к прямым налогам, которые государство взимает непосредственно с имущества или доходов налогоплательщиков. Основная ставка НДФЛ в России по состоянию на 2013 год — 13%. Сумма облагаемых налогом доходов может быть уменьшена в ряде предусмотренных законодательством случаев.

Особенности НДФЛ

Ниже приведены некоторые особенности НДФЛ (налога на доходы физических лиц):

- вид налога – прямой;

- налоговый период – календарный год (ст. 216 НК РФ);

- налоговая база – доходы физических лиц (ст. 208, 209 и 217 НК РФ);

- основная ставка – 13%;

- налогоплательщики – физические лица, которые: а) являются налоговым резидентами РФ; б) не являются налоговым резидентами РФ, но получают доходы от источников в РФ (ст. 207 НК РФ).

Налоговая база при НДФЛ

Подоходным налогом облагаются любые доходы налогоплательщика – физического лица, полученные как в денежной, так и в натуральной форме, а также доходы в виде материальной выгоды.

Налоговая база определяется по каждому виду дохода отдельно, как сумма дохода, уменьшенная на размер налоговых вычетов (налоговые вычеты применяются только к тем доходам, которые облагаются по ставке 13%!).

Подробнее в ст. 210-214 НК РФ.

Налоговая ставка по НДФЛ

Основная ставка по подоходному налогу – 13%. Но в ряде случаев доходы физических лиц могут облагаться по другим ставкам. Все возможные ставки по НДФЛ в России представлены в таблице (согласно ст. 224 НК РФ):

| Налоговая ставка | Доходы, облагаемые по данной ставке |

|---|---|

| 13% | Все виды доходов физических лиц, за исключением случаев перечисленных ниже. |

| 9% | — дивиденды, полученные резидентами РФ; — проценты по облигациям с ипотечным покрытием, выпущенных до 1 января 2007 г. |

| 15% | дивиденды, полученные нерезидентами РФ. |

| 30% | доходы, полученные нерезидентами РФ, кроме ряда доходов оговоренных в ст. 224 НК РФ. |

| 35% | — часть суммы призов и выигрышей превышающая 4 000 руб. (например, если выигрыш в лотерею составил 2 000 руб., то он облагаться НДФЛ не будет; если выигрыш составил 5 000 руб., то налогом облагается 1 000 руб.); — проценты по банковским депозитам, в части превышающей 9% годовых по вкладам в иностранной валюте и ставки рефинансирования ЦБ РФ увеличенной на 5 пунктов, по рублевым вкладам; — сумма экономии на процентах при получении заемных средств, в той ее части, что превышает установленные Законом пределы; — плата за пользование денежными средствами членов кредитного потребительского кооператива, в той ее части, что превышает установленные Законом пределы. |

Австрия: 36,5 – 50% (но 0%, если годовой доход ниже €11 000);

Великобритания: до 50%;

Германия: 14 — 47,5%;

В ряде стран подоходного налога нет вообще. В частности это: Багамы, Британские Виргинские Острова, Каймановы острова, Кувейт, ОАЭ и т.д.

Доходы, освобождаемые от обложения НДФЛ

© Копирование материала допустимо только при указании прямой гиперссылки на источник: Галяутдинов Р.Р.

| Пригодилась статья? Поделитесь с друзьями: |

|

Нашли опечатку? Помогите сделать статью лучше! Выделите орфографическую ошибку мышью и нажмите Ctrl+Enter. |

|

|

ФОРМУЛЫ —> |

|

ТЕРМИНЫ —> |

|

БУХУЧЕТ —> |

|

НАЛОГИ —> |

|

СТАТИСТИКА —> |

|

БИОГРАФИИ —> |

|

ЗАДАЧИ —> |

|

ENGLISH —> |

ГАЛЯУТДИНОВ

Руслан Рамилевич

старший преподаватель экономических дисциплин (маркетинг, логистика, рынок ценных бумаг). подробнее

Типы рыночных структур: совершенная конкуренция, монополистическая конкуренция, олигополия и монополия

Типы рыночных структур: совершенная конкуренция, монополистическая конкуренция, олигополия и монополияНалоговые ставки НДФЛ

Чтобы рассчитать сумму налога, плательщику НДФЛ или налоговому агенту необходимо умножить облагаемый доход на ставку. Размер ставки НДФЛ зависит от вида дохода и от того, является ли плательщик налоговым резидентом РФ или нет ( п. 2-3 ст. 207 НК РФ). Например, сколько процентов от зарплаты придется заплатить в бюджет, зависит от налогового статуса работника.

| Видео (кликните для воспроизведения). |

Налоговые ставки НДФЛ, применяемые к наиболее распространенным видам доходов в 2019 году, вы найдете в нижеприведенных таблицах.