Содержание

Стоит ли досрочно гасить ипотеку?

Ипотечная обуза приводит к тотальному безденежью в рамках одной ячейки общества. Довольно часто субсидии берутся на приобретение строящегося объекта, но возведение внезапно приостанавливается, и заемщики вынуждены жить впроголодь, чтобы содержать нынешнее жилище и отдавать долг банку. К счастью, такие случаи мало распространены – большинство взявших ипотеку имеют хорошие доходы, вследствие чего встает вопрос о досрочном погашении кредита на недвижимость.

Выгодно ли гасить ипотеку досрочно

Самые популярные банки страны не могут не соблюдать закон, да и высокий уровень конкуренции заставляет все больше упрощать условия выдачи и погашения займов. Но и те устанавливают определенные ограничения, которые будут рассмотрены позже.

Что выгоднее: досрочное погашение ипотеки или накопительный депозит

Это зависит от суммы ваших доходов, а также размеров и сроков кредитования. Депозит не всегда оправдывает свое название – инфляция полностью «съедает» все полученные проценты, что отдаляет вас от покупки квартиры. Рассчитать досрочное погашение ипотеки можно посредством специальных калькуляторов. Они имеются на сайте каждого банка. При этом можно ввести планируемые данные (сумму займа, время займа, сумму погашения и так далее). После предварительного расчета вы поймете есть ли смысл в обременении себя кредитом на 30 лет.

Как лучше гасить ипотеку досрочно

- Дифференцированный вид выплат подразумевает под собой большую нагрузку на кошелек гражданина в первый десяток лет, чем больше времени проходит с момента начала кредитования, тем меньше становится сумма ежемесячного платежа и тем проще новоселу оплачивать долг;

- Аннуитетные платежи более равномерны, но первые 12-13 лет должник выплачивает только проценты, вследствие чего сумма реального долга не меняется. Таким образом банк дает себе гарантии безопасности в случае, если заемщик потеряет источники дохода раньше, чем сможет выплатить кредит. В этом случае досрочное погашение оправдано более всего.

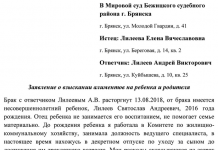

Для того, чтобы уведомить банк о своем желании побыстрее избавиться от долга, нужно заполнить заявление. Как правильно заполняется документ вам подскажут консультанты, так как для каждого индивидуального случая образцы могут быть разными.

Когда речь идет о досрочном погашении, то не всегда имеется ввиду моментальная выплаты всей суммы кредита. Отдать долг раньше указанного в договоре времени можно за счет сокращения самого срока или с помощью одноразового крупного взноса. Если вы пожелаете сократить срок кредитования с 30 до 25 лет, то автоматически увеличится сумма ежемесячных взносов. В данном случае нужно быть уверенным в источниках собственного дохода, ибо по несколько раз банк документы переделывать не будет.

Крупный взнос может быть сделан за счет рефинансирования, материнского капитала и других субсидий. Популярной схемой погашения ипотеки является получение займа в другом банке под меньшее количество процентов и внесения их на счет. После операции вы можете сократить общее время кредитования или продолжать выплачивать аннуитетные платежи на протяжении оговоренного времени.

Именно вопрос «пересчитываются ли проценты при досрочном погашении ипотеки» заставляет многих выплачивать долг раньше положенного, но, увы. Процент рассчитывается в зависимости от типа жилья, на покупку которого уйдут средства, и остается постоянным.

Стоит ли досрочно гасить ипотеку или неприятные ограничения банковских структур

- Минимальная сумма досрочного погашения. Если в договоре есть такой пункт, то внести на 5 или 10 тысяч больше нужно не получится – этот нюанс подразумевает аннуитетные выплаты, а досрочно погасить долг можно только накопив количество финансов равное энной сумме, указанной в договоре. Ее размер часто устанавливается без согласия заемщика и может достигать нескольких десятков тысяч. В Сбербанке она равна 15 тысяч рублей поверх ежемесячного платежа.

- Штрафы. Их размер зависит от типа финансового учреждения. На сегодняшний день изъяты практически их всех крупных банков, что упрощает процесс досрочного погашения.

- Комиссия. Это небольшая сумма, которая взимается с плательщика при увеличении заданной суммы ежемесячного взноса. Составляет 3-5% от размера надбавки.

- Документация. Чтобы снизить количество желающих быстро избавиться от долгов банки могут усложнить процедуру оплаты массой формальностей. Заёмщику придется не только посетить центральный офис и просидеть там не один час, но и собрать документы о доходах, справки с мест работы всех членов семьи.

Видео: Тонкости досрочного погашения ипотеки

Где брать ипотеку с возможностью досрочного погашения в 2019 году

По мнению финансистов, человек, находящийся в «ипотечных отношениях» с банком, должен отдавать 60% дохода в счет покрытия долга, а на все остальное жить. Учитывая нынешний уровень зарплат и инфляции 40% дохода явно маловато для обеспечения хорошей жизни, поэтому погашать долги нужно всеми способами и за меньшее время.

Все про ипотеку: какая ставка выгоднее?

Актуальность статьи: март 2019 г.

В настоящее время множество кредитных организаций предлагают разнообразные ипотечные программы. Для того чтобы выбрать подходящий займ, стоит рассмотреть показатели, которые оказывают влияние на структуру долгосрочного кредита.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно !

В первую очередь, основное внимание уделяется именно процентам, выплачиваемым по ипотеке.

Факторы, которые влияют на величину кредитной ставки

Можно выделить базовые характеристики, на основании которых формируется величина процентов по ипотеке.

К ним относятся

- Cумма первого взноса;

- Cрок кредитования;

- Наличие страхования;

- Рынок жилья;

- Валюта;

- Подтверждение доходов.

Первоначально стоимость кредита формируется на основе величины первичного взноса и срока, на который выдается ипотека. Чем больше будет первый взнос и дольше срок погашения, тем ниже процент.

Оптимально — оплачивать 50% от стоимости квартиры и брать ипотеку не менее чем на 10 лет.

Данная структура кредитования является оптимальной и высокоэффективной. В нашей стране имеется тенденция к обесценению денег (инфляция). Чем больше срок долгосрочного кредита, тем выгоднее его выплачивать.

Первоначальный взнос свыше 30% от цены жилья позволяет снизить ставку на 1-1,5%.

Страхование жизни обязательно для получения ипотеки. Банк может поощрить заемщика, решившегося на дополнительное страхование. В данном случае рационально посчитать, что выгоднее – оплачивать добровольную страховку или выплачивать полную ставку долгосрочного кредита. Каждый коммерческий банк сам устанавливает условия по данному вопросу.

Рынок жилья оказывает непосредственное воздействие на процент по ипотеке. Чаще на первичное жилье ставка немного выше по сравнению с вторичным. Это обусловлено достаточно высоким спросом на займы для приобретения новых квартир.

Валюта, в которой берется займ, также оказывает влияние на ставку. В нынешних условиях курс евро и доллара нестабилен, поэтому ипотека в денежных единицах других государств выйдет дороже. Наиболее выгодно брать ипотеку в рублях и выплачивать ее без оглядки на курсы валют.

Без подтверждения доходов долгосрочный кредит взять невозможно. Оптимально для этого предоставить банку справку 2-НДФЛ, где указаны доходы работника за определенный период (обычно – один-два года).

Если заемщик – индивидуальный предприниматель, то потребуется справка о прибыли ИП. Чем выше заработок (доход), тем больше шансов получить более выгодный процент по ипотеке.

Если вы хотите узнать как снять обременение с квартиры после погашения ипотеки, то вам будет полезна эта статья.

Основные виды ипотечных кредитов

Существуют три основных вида долгосрочных займов для приобретения недвижимости. Банки выдают следующие ипотечные кредиты:

- с фиксированной процентной ставкой;

- с плавающей процентной ставкой;

- смешанные ипотечные ставки.

Обычно финансовые организации работают с фиксированной ставкой. Она подразумевает установленный процент на каждый период погашения, данный процент вписывается в документы при подписании договора.

Несомненным плюсом метода является устойчивость и уверенность заемщика. Клиент всегда знает, какую сумму он должен выплатить в каждый месяц всего периода (5, 10 и даже 25 лет).

Плавающая процентная ставка редко используется банками для расчета ипотеки. Это связано с высокими рисками и малой степенью предсказуемости стоимости кредита. В виду колебаний финансовой сферы стоимость ипотеки может резко возрастать, что негативно скажется на способности заемщика погашать задолженность.

В качестве индикаторов, на основании которого считается процент, являются

- Средняя стоимость валют за разные периоды (для ипотек с денежными единицами других стран);

- Ставка рефинансирования ЦБ;

- Средняя стоимость кредитов, представляемых ведущими банками РФ;

- Средневзвешенная ставка по межбанковским займам.

Достаточно распространены ипотеки со смешанной ставкой. В этом случае есть постоянная часть от процента по кредиту и переменная, которая зависит от указанных выше индикаторов. Здесь снижаются риски, но при этом существует возможность снижения стоимости ипотеки в случае падения индикаторов.

Преимущества и недостатки кредитов с разными процентными ставками.

В условиях рыночной экономики наиболее выгодной будет ипотека с фиксированной процентной ставкой, так как она не подвержена негативному влиянию внешних факторов. Такой подход обеспечит надежное положение и даст возможность планировать доходы и расходы на длительный срок.

В меньше степени этими характеристиками обладает кредит со смешанной ставкой. В нем в некоторой степени учитываются условия внешней среды. Такая ставка будет эффективна при наличии стратегического благоприятного прогноза, например, плановое снижение ставки рефинансирования .

Часто банк предлагает постоянную ставку на первые годы кредита, далее ставка становится переменной. Если заемщик уверен в возможности досрочного погашения ипотеки, то данный вариант будет более выгодным, так как обычно здесь фиксированная ставка будет ниже рыночной.

Наименее выгоден кредит с плавающим процентом, так как вероятность положительного результата невелика. Такой подход будет эффективен, если заемщик обладает большим объемом информации о будущем финансового и валютного рынков.

Стоит помнить, что банк поставит ограничение, выше которого процент не поднимется. Если должник уверен, что он выплатит займ даже при максимальной ставке, то можно рискнуть и взять ипотеку при таких условиях. Плавающие ставки не получили широкого применения в кредитных организациях России.

В условиях экономики нашей страны наиболее выгодна ипотека с фиксированной ставкой, сроком погашения 10 и более лет при первоначальном взносе от 30%. Эффективно брать ипотеку в национальной валюте РФ.

Перед тем, как взять кредит, нужно взвесить все «за» и «против». Немаловажное значение в этом случае имеет способ начисления процентов по ссуде. Предлагаем Вам посмотреть видеоролик по расчету аннутитетных платежей по ипотеке.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно !

| Поделиться с друзьями: |

Также рекомендуем к прочтению:

Стоит ли брать ипотеку в 2019 году? Отзыв + 5 важных правил!

Давайте попробуем разобраться стоит ли брать ипотеку в 2019 году или лучше подождать? Статья актуальна и для молодой семьи, и для пенсионера – для всех.

Ипотека вполне приемлемый и рабочий инструмент, который реально помогает обзавестись собственным жильем, но при условии что пользоваться ей будите с умом.

Не верьте тем кто против ипотеки, как правило у данной категории людей жилищный вопрос не требует решения.

Хотите разобраться подробнее почему ипотечный кредит не так уж и страшен? Тогда читайте дальше.

Выгодно ли брать ипотеку в 2019 году?

Если сравнивать с 2014-2015 годами, когда процентная ставка начиналась от 13% и выше, то сейчас в 2019 году ипотеку взять выгоднее. Ставка составляет от 9 до 12 процентов.

Ниже ставка уже вряд ли будет, а вот ее рост вполне возможен.

При ипотеке в несколько миллионов рублей, разница в 2-3% достаточно существенно отразится на платежах и итоговой переплате.

Если планируете покупать квартиру в ипотеку, то ждать лучших времен нет смысла.

К тому же не так давно в СМИ появились новости о том что в ЦБ РФ хотят ужесточить требования к ипотечным заемщикам, повысить размер первоначального взноса.

Второй момент который приведет к росту недвижимости – это новые правила работы строительных компаний и расчеты с дольщиками. Речь про счета эскроу. Подробнее в видео ниже.

Тем не менее многие банки совместно с застройщиками предлагают различные программы, по которым можно сэкономить.

Стоит ли брать ипотеку в 2019 году?

Если соблюдать следующие 5 правил, то все будет хорошо даже во время различных кризисов:

- Рассчитайте свои финансовые возможности (статья о том как вести семейный бюджет).

- Оставляйте запас денег на случай непредвиденных ситуаций (запас как минимум на 3 месяца должен быть, а лучше на больший срок).

- Кредит должен быть взят в рублях или той валюте в которой получаете доход.

- Страховка жизни + здоровья + имущества должны быть сделаны обязательно.

- Процентная ставка по кредиту должна быть фиксированной.

Это важный шаг и решение принимать только вам! Ответственность также будет только на вас! Помните, что не только любое действие влечет за собой последствия, но и бездействие.

Чтобы решение было более обдуманным и взвешенным, нужно представлять с чем придется столкнуться.

Для полноты картины рекомендую прочитать статьи из списка ниже:

- Ипотека Шаг за Шагом – порядок действий при покупке квартиры в ипотеку, что нужно делать и в какой последовательности.

- Как экономить деньги в семье – здесь рассмотрены 4 правила и 35 примеров которые помогут экономить деньги и облегчат ипотечное бремя.

- Документы на ипотеку – приведен общий список документов, которые могут запросить в банке, можете убедиться, что ничего сверхъестественного там нет.

- Еще одним немаловажным вопросом будет, какую квартиру купить – с черновой отделкой или нет, а также можете ознакомиться сколько стоит ремонт в квартире с черновой отделкой. Сколько времени занимает ремонт в квартире.

- После того как найдена квартира, следует составление предварительного договора об этом читайте здесь, там же можно скачать примеры.

- После покупки квартиры переходим непосредственно к ремонту и будет очень кстати план ремонта квартиры.

Брать или не брать ипотеку в кризис?

Что касается кризисов, то ниже на картинке можете посмотреть изменение курса доллара в период с 1998 года по начало 2019 год.

О 1998 и 2014 годах думаю писать не нужно (август 2008 года – военный конфликт с Грузией). Правда в 1998 году денег у населения практически не было, а к новым потрясениям накопили какой-никакой жирок и перенесли все намного легче.

Это к тому, что кризисы случаются с завидным постоянством. Раз в 5-10-15 лет, но наступают трудные времена. Откладывать свою жизнь из-за этого просто глупо.

Вместо этого лучше предпринять все возможные меры, чтобы обезопасить себя.

Страх ипотеки и как с ним бороться

Чем ипотека больше всего пугает?

В первую очередь это большие сроки кредита: 5, 10, 15, 20 лет.

Страшно ли это на самом деле? Неужели придется все эти годы платить и не появится возможности рассчитаться раньше?

Нет, нет и еще раз нет!

Учитывайте что какой бы вы не выбрали вид платежа, если начать гасить досрочно, то можно сократить переплату и срок ипотеки (сравнение аннуитетных и дифференцированных платежей).

Пример. Посчитайте насколько выросла ваша зарплата за последние 5 лет. А теперь представьте, если бы вы взяли ипотеку 5 лет назад, то сейчас могли бы начать гасить ее досрочно, т.к. платежи остались прежними.

Не стоит пугаться ипотечного кредита сроком на 20 лет, если у вас фиксированная процентная ставка. Уже через 4-5 лет вы начнете гасить долг досрочно и платежи будут не так обременительны для вас.

Минусы ипотечного кредита о которых нужно помнить

Так как стоимость недвижимости достаточно высока, а собственных накоплений зачастую не хватает, поэтому в кредит берется большая сумма на длительный срок (10-15-20 лет).

Из этого вытекает несколько минусов покупки квартиры/дома в ипотеку:

- Платить так долго может оказаться трудно психологически.

- Есть риск потери источника дохода и возникновения задолженности перед банком (читайте также как можно просрочить платеж по ипотеке).

- Для оформления покупки квартиры в ипотеку требуется собрать больше документов и больше времени потратить на ожидание одобрения заявки в банке.

- Ежегодно придется оплачивать страховку (обязательно прочитайте стоит ли ее делать или нет?).

- Необходимо иметь деньги для первоначального взноса.

- Большая переплата по кредиту, если не гасить досрочно. Соответственно, чем больше срок и сумма кредита, тем больше придется отдать денег.

- На квартиру накладывается обременении и в случае неуплаты ее можно лишиться.

- Продать такую квартиру будет труднее.

Плюсы ипотечного кредита о которых не нужно забывать

Теперь познакомимся с плюсами ипотеки, чтобы в итоге принять решение: стоит ли брать ипотеку.

Риски и опасности ипотеки которые нужно учитывать

Рассмотрим наиболее вероятные риски, которые связаны с длительным сроком кредита и большой суммой.

- Можно потерять источник доходов (например, уволили с работы), НО в данном случае в банке можно попросить отсрочку по выплате основного долга (кредитные каникулы). Да и слабо вериться, что кто-то будет сидеть сложа руки, на первое время работу не по специальности или менее оплачиваемую всегда можно найти – несколько проверенных вариантов как заработать в интернете https://moi-ipodom.ru/sposoby-zarabotat-dengi-domoxozyake.html (без обмана).

- Чтобы быть более спокойным на этот счет, лучше отложить запас на черный день в виде 3-х месячных платежей.

- Могут возникнуть проблемы со здоровьем. В данном случае спасет заначка + сделанная страховка здоровья. Не 100% гарантия, но все же так намного спокойнее.

- Признание сделки недействительной. Для этого можно сделать титульное страхование. Что это такое читайте по ссылке //moi-ipodom.ru/titulnoe-straxovanie.html.

Это основные проблемы которые могут возникнуть.

Пример, если в одной семье уменьшение дохода на 50% особо не скажется на способности платить по кредиту, то в другой приведет к просрочке платежа по ипотечному кредиту. Что будет при потере дохода одним из членов семьи думаю не нужно объяснять.

Оценивайте правильно все риски и оставляйте про запас сумму хотя бы на несколько месяцев платежей.

Как погасить ипотеку досрочно?

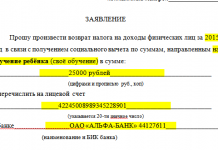

Все просто, используем имущественный вычет, максимальная сумма составляет 260 тысяч рублей + еще какая-то часть возвращается с уплаченных в банк процентов.

Конечно всю ипотеку досрочно не погасить, но частично снизить бремя вполне можно. Это актуально и в 2019 году.

Каков максимальный и минимальный срок ипотеки?

Актуальность статьи: март 2019 г.

Кредит на покупку жилья предлагают многие банковские организации, для его получения выдвигаются определенные требования к заемщику и приобретаемой недвижимости.

| Видео (кликните для воспроизведения). |

От выполнения банковских условий будет зависеть срок и размер кредитных средств.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефонам ниже. Это быстро и бесплатно !

Срок ипотеки в России

Срок ипотечного кредитования можно подразделить на следующие виды:

- Краткосрочный кредит, который характеризуется периодом предоставления до 10 лет;

- Среднесрочная ипотека со сроком действия от 10 до 20 лет;

- Долгосрочное кредитование, предоставляемое на максимально возможный срок от 20 до 30 лет.

В России, на сегодняшний день наиболее востребованной является среднесрочная ипотека.

Предоставляя кредит на покупку недвижимости, банки фиксируют срок возврата денежных средств в договоре.

При определенных обстоятельствах срок может быть изменен, как в большую сторону, так и в меньшую.

Например, при получении ипотеки молодой семьей, при рождении ребенка некоторые банки предоставляют отсрочку выплат на несколько лет, при этом срок договора продляется на это количество лет.

Читайте статью, кому банки дают ипотеку на квартиру, а кому отказывают, тут.

Требования банков

Основными требованиями, которые определяют срок ипотечного кредитования, считаются:

- Возраст получателя ипотеки. Банками устанавливается минимальный и максимальный возрастной предел. Минимальный возраст почти во всех банках равен 21 году, он соответствует началу трудовой деятельности. Максимальный возраст связан с выходом заемщика на пенсию. При приближении пенсионного возраста срок выдаваемого кредита уменьшается.

- Платежеспособность. Данное условие важно для установления продолжительности кредита. При достаточно высоком ежемесячном доходе, возможно получить ипотеку на максимальный срок, для подтверждения своих доходов клиент должен представить справку 2-НДФЛ или специальную форму, требуемую банком.

- Наличие гражданства РФ, а также обязательная регистрация проживания в России. Есть кредитные учреждения, которые выдвигают требование, непосредственной территориальной близости места проживания и расположения банка.

- Хорошая кредитная история. При наличии невыплаченных, ранее взятых кредитов, получение большой суммы по ипотеке будет невозможным.

Максимальный или минимальный?

Сроки погашения ипотечного кредита устанавливаются банками при рассмотрении каждого индивидуального случая.

Имеется определенная статистика основных крупных банков, в которой можно увидеть средние цифры:

Наименование банка Минимальный срок Максимальный срок Сбербанк 1 30 ВТБ24 1 30 Райффазенбанк 1 25 Банк Открытие 5 30 Промсвязьбанк 3 25

Минимальный срок ипотечного кредитования обычно не выбирается из-за значительной суммы, подлежащей возврату, в короткий срок.

На период действия кредита может оказывать влияние и государство.

Ипотека может выдаваться в рамках программ, которые частично финансируются государством:

- Программа «Молодая семья». Государство предоставляет либо безвозмездную ссуду на жилье, либо возвращает банку часть процентов;

- Военная ипотека. Погашение всей части кредита осуществляется из государственных средств НИС. Максимальный срок при военном кредите ограничен возрастом выхода в отставку военнослужащего, который равен 45 годам.

- Ипотека для молодых специалистов. Банк выдает средства под льготные проценты, разницу между обычной и льготной величиной ипотечного кредитования субсидирует государство.

Возможно Вас заинтересует статья, квартиры в ипотеку без первоначального взноса — как купить, если нет денег, прочитать об этом можно здесь.

Отчего зависит?

Продолжительность, на которую выдается ипотека, зависит от ряда факторов, учитываемых банками. Это зависит от самого заемщика, также может влиять приобретаемая недвижимость.

Факторы, которые определяются кандидатурой заемщика:

- Возраст — для молодых клиентов предоставляется больший срок, вплоть до максимального;

- Кредитоспособность — высокие доходы гарантируют значительные ежемесячные погашения;

- Статус заемщика — для банка более надежным клиентом является семейный гражданин, особенно, если второй супруг также имеет постоянный доход;

- Наличие дополнительных гарантий. В качестве таковых могут выступать поручители и созаемщики. Если у клиента имеется дополнительная собственность, которую он может оформить в залог, то это также увеличивает срок предоставления кредита и его размер.

Условия, связанные с приобретаемой недвижимостью:

- При приобретении жилья в новостройке банк подвергается наибольшему риску. Предоставляя кредит на максимальный срок, кредитная организация требует дополнительных гарантий: залог другой недвижимости, комплексное страхование, привлечение большего числа высокодоходных поручителей.

- Покупая квартиру на вторичном рынке, требуется, чтобы на данную недвижимость имелись в наличии все документы для подтверждения чистоты сделки.

Стоит учитывать способ начисления процентов: аннуитетный и дифференцированный.

При аннуитетном способе выплаты производятся равными частями, причем при начальных сроках оплаты доля процентов в общей сумме выплат значительно выше основного долга.

При дифференцированном способе основная масса выплат приходится на начальный период ипотеки.

При выборе аннуитетного способа следует учесть, что чем короче срок предоставленного кредита, тем больше будет сумма переплат по сравнению с дифференцированным способом расчета.

При получении кредита на максимальный срок данная разница практически незаметна.

Если требуется значительная сумма для ипотеки, то необходимо учесть размер выплат, которые заемщик может ежемесячно перечислять на погашение кредита.

Выплаты не должны превышать 40-50% от всех доходов.

Путем простых математических вычислений можно определить оптимальный срок ипотеки.

На сколько лет лучше брать ипотечный кредит?

При получении одной и той же суммы кредита на разные сроки стоит учесть, что чем меньше срок, тем меньше будут проценты за пользование кредитом, а суммы ежемесячных платежей будут значительными.

Наоборот, при взятии кредита на максимальный срок — переплата банку процентов будет существеннее, но зато сумма ежемесячных погашений будет вполне приемлемой.

При получении кредита на длительный срок проценты банком устанавливаются более высокие.

Это связано с большими рисками для кредитных учреждений. За более длительный период есть вероятность того, что клиент может стать неплатежеспособным, квартира к концу срока будет стоить значительно меньше при реализации ее за долги, но сами платежи для заемщика будут необременительными.

Для краткосрочного кредитования ставки значительно ниже, но платежи, которые нужно будет вносить ежемесячно банку будут значительными.

Именно поэтому самым распространенным для получения ипотеки является среднесрочный кредит. Он выгоден и оптимальными процентными ставками, и ежемесячной суммой выплат, а также средними размером переплат по процентам.

Вопрос о выборе срока ипотечного кредитования является достаточно важным.

Выбирая срок ипотеки, требуется рассмотреть предложения нескольких банков, а также взвесить свои реальные платежные способности.

На какой срок взять ипотеку, чтобы выгодно купить объект? Какую ипотеку выгоднее брать длинную или короткую? Предлагаем Вам посмотреть видеоролик.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Это быстро и бесплатно !

| Поделиться с друзьями: |

Также рекомендуем к прочтению:

Если Вы хотите получить консультацию, то пишите не в комментарии, а в онлайн-консультант справа.

Рубрики

|

Аренда квартир |

|

Ипотека |

|

Налоги |

|

Наследство и дарение |

|

Оформление |

|

Приобретение квартир |

|

Продажа квартир |

|

Споры с соседями и сожителями |

|

Уcлуги ЖКХ |

Средняя стоимость м 2

| Город | сен 2019 | авг 2019 |

| Москва | 213,5 т.р.      |

212,6 т.р. |

| С-Петербург | 132,7 т.р.      |

132,5 т.р. |

| Екатеринбург | 74,4 т.р.      |

74,3 т.р. |

| Новосибирск | 71,9 т.р.   |

72,2 т.р. |

| Сочи | 121,5 т.р.      |

121,3 т.р. |

Подписка по E-mail

Подписка Вконтакте

Брать нельзя подождать: эксперты назвали идеальное время для ипотеки

Ипотечное кредитование продолжает оставаться самой распространенной формой приобретения жилья в Оренбургской области. Две квартиры из трех покупаются в кредит. Так за семь месяцев 2017 года банки предоставили оренбуржцам 7 817 жилищных кредитов, что на 11,6 процента больше, чем за тот же период прошлого года. По данным Отделения по Оренбургской области Уральского главного управления Центрального банка Российской Федерации, с 2015 года количество «ипотек» выросло почти на треть.

С начала 2017 года оренбуржцы заняли у банков на покупку жилья 11 миллиардов рублей. ‒ По объему показатель текущего года приблизился к рекордному показателю 2014 года, когда за семь месяцев банки выдали ипотеку на сумму около 12 миллиардов рублей, ‒ уточнили в региональном представительстве ЦБ.

Средневзвешенная процентная ставка по ипотечным кредитам в рублях за семь месяцев 2017 года составила 11,35 процента годовых. В январе этого года средняя ставка была равна 11,81 процента, а в июле – уже 10,87 процента. При этом оформить кредит на приобретение квартиры в строящемся доме в июле 2017 года можно было под 10,32 процента. Напомним, еще два года назад большинство ипотечных заемщиков (исключая программу государственной поддержки) могли рассчитывать только на 13 процентов годовых и более.

Ипотечный кредит в Оренбургской области чаще всего оформляют на 15 лет. Средняя сумма в этом году составила 1,4 миллиона рублей. Всего жители региона должны банкам по ипотечным договорам около 63 миллиардов рублей, что на 13 процента больше, чем годом ранее. При этом в Оренбуржье проживают более сознательные заемщики, чем в среднем по стране. Доля просроченной задолженности за последний год не изменилась и составила в нашей области 0,8 процент, когда доля просрочки по ипотеке в целом по России составляет полтора процента.

В Оренбургской области почти 70 процентов квартир на первичном рынке приобретается в ипотеку. Чаще всего покупателями жилья становятся молодые семьи. Для них ипотечный кредит – самый оптимальный вариант расчета. Такую статистику подтверждают застройщики.

– Предлагаемая сегодня банками условия по ипотеке позволяют оренбуржцам сделать выбор в пользу квартир большей площади, ‒ рассказал руководитель строительной компании Александр Ситников. ‒ Ипотечный кредит традиционно оформляется на десять лет и более, поэтому лояльные условия займа дают возможность действительно улучшить свои жилищные условия, а не только обрести крышу над головой. Например, семья рассчитывает на покупку однокомнатной квартиры, а, узнав про низкий первоначальный взнос и небольшую процентную ставку, может позволить себе «двушку».

Выбор в пользу ипотеки делают все большее число оренбуржцев, решивших купить жилье. По данным одной из риэлтерских компаний региона, доля заемщиков за два года выросла на десять процентов.

‒ Сегодня, безусловно, самое удачное время, чтобы приобрести недвижимость в ипотеку, ‒ считает представитель инвестиционно-риэлтерской компании Максим Левченко. ‒ Вслед за очередным снижением ключевой ставки, банки снизили процент по ипотеке. Скорее всего, следующее снижение произойдет только в первом квартале 2018 года. В то же время продолжают снижаться цены на недвижимость. Эта тенденция стала наблюдаться с начала 2015 года и продолжается до сих пор. Все слагаемые на данный момент в пользу покупателя, поэтому считаю время лучим для покупки. По моему мнению, даже если в будущем ставки по ипотеке продолжат снижаться, то цены на жилье начнут расти. По расчетам риэлторов, это может произойти уже в декабре 2017 года.

Брать или не брать

Проанализировать ситуация на рынке ипотечного кредитования для RIA56 согласился председатель Совета Ассоциации коммерческих банков Оренбургской области Юрий Самойлов. По его мнению, для реального сектора экономики ставки все-таки еще высоки. Это означает, что предложения банков приемлемы для приобретения жилья, но не достаточно выгодны, чтобы на подобных сделках зарабатывал кто-то кроме банков.

‒ По статистике лидерами по ипотечному кредитованию являются Себрбанк, ВТБ24, ВТБ «Банк Москвы», Альфабанк и некоторые другие. Ставки составляют 10-11 процентов годовых, а некоторые предлагают даже восемь процентов. Есть перспектива по снижению ставки в будущем, ‒ уточнил Юрий Самойлов.

‒ Идеальным время для ипотеки назвать можно, но те, кто решит подождать, тоже не ошибутся. Большую роль играют также цены на недвижимость. Второй (если не третий) год на рынке недвижимости предложение превышает спрос, что, естественно, заставляет застройщиков и посредников идти на снижение цен. Есть риски, что все может измениться. Мы не можем предугадать всего, например, в международной политике, а эти факторы влияют на развитие рынка. Если у кого есть возможность приобрести недвижимость сегодня, считаю, что не надо откладывать. Кому необходимо поднакопить собственные средства и есть возможность подождать – лучше повременить с ипотекой, ‒ высказал свое мнение Юрий Владимирович.

Брать нельзя подождать. Запятую в этом непростом предложении (или даже выборе всей жизни) все же придется ставить самостоятельно. Эксперты могут проконсультировать, обратить внимание на существующие подводные камни в море предложений по ипотеке, но платить в итоге придется покупателю.

Жилищное кредитование в России продолжает оставаться скорее роскошью, чем доступные вариантом обретения собственного жилья. В европейских странах ставки ниже российских в 4-5 и более раз. Это объясняют более стабильной экономикой и сложившейся за десятилетия банковской системой. В России сегодня заемщику по ипотеке даже при лояльных семи процентах годовых и сроке кредита 15 лет, придется отдать банку вдвое больше, чем брал.

Читайте также последние новости ипотеки

В Госдуме приветствовали предложение по снижению ипотечной ставки в ДФО до 2% и предложили меры по поддержке молодых семей.

ВТБ упростил процесс перехода на программу «Ипотека с господдержкой» для ипотечных заемщиков банка. Теперь для снижения ставки по действующему кредиту от ВТБ до 5% на весь срок выплат достаточно подписать дополнительное соглашение к уже действующему договору и внести изменения в закладную.

Жители Костромской области могут воспользоваться семейной ипотекой. Для семей с двумя и более детьми ставка по жилищному кредиту снижается до 6-ти процентов. Семейная ипотека инициирована Президентом России Владимиром Путиным в рамках государственной политики поддержки многодетных семей.

Президент России Владимир Путин анонсировал запуск ипотеки под 2% годовых на Дальнем Востоке. Воспользоваться льготным кредитом смогут молодые семьи уже в этом году. Программа будет распространяться на первичный рынок и индивидуальное жилье и действовать пять лет. Основная цель – остановить отток.

Президент России Владимир Путин рассчитывает на снижение ипотечной ставки по всей стране уже после реализации программы льготной ипотеки на Дальнем Востоке.

Покупка квартиры в ипотеку — дело ответственное, особенно, когда жилье покупает семья. Здесь важны сразу несколько параметров.

Российские банки заявили, что клиенты не проявляют интереса к услуге «ипотечные каникулы». Большинство просит объяснить, что это такое, а заявок на предоставление «каникул» совсем немного.

Эксперты определили, в каком регионе России наиболее доступная ипотека для населения. Жители этого субъекта РФ отдают в среднем 11% доходов на погашение жилищных кредитов.

Последние годы ознаменовались бурным развитием ипотечного рынка в России: граждане стали брать больше жилищных кредитов из-за снижения ставок и либерализации требований к заемщикам: при желании ипотеку можно получить, представив в банк всего пару документов — паспорт и, к примеру, водительские права.

Получить ипотечный кредит в банке всего под два процента годовых еще недавно казалось несбыточной фантазией для большинства россиян. Однако на прошлой неделе во время Восточного экономического форума Президент России Владимир Путин озвучил необходимость такой поддержки для молодых дальневосточников. Кто и на каких условиях сможет стать участником новой ипотечной программы и как отреагирует рынок жилья в Приамурье на эти нововведения, выясняла «Амурская правда».

Книги по жилищному кредитованию

Covered Bonds — это ипотечные ценные бумаги, эмитированные кредитными организациями, и один из крупнейших сегментов европейского рынка капитала. Законодательная база для Covered Bonds существует в 34 европейских странах. В России этот инструмент предусмотрен как один из вариантов ипотечных ценных бумаг, урегулированных Федеральным законом от 11 ноября 2003 г. № 152-ФЗ «Об ипотечных ценных бумагах». Правовая среда, лежащая в основе Covered.

| Видео (кликните для воспроизведения). |

Меня часто спрашивают друзья и знакомые: «Что вы посоветуете по поводу кредита?» «Посоветую не брать кредит», — отвечаю я. Но — совершенно меняю свое мнение, если речь идет об ИПОТЕКЕ. Об ипотеке существует много мифов. На самом деле при грамотном выборе ипотечной программы и правильным управлением своим кредитом.

Источники

Ошо Зрелость. Ответственность быть самим собой / Ошо. — М.: СПб: Весь, 2013. — 185 c.

Гриненко А. В., Костанов Ю. А., Невский С. А., Подшибякин А. С. Адвокатура в Российской Федерации; Проспект — Москва, 2011. — 216 c.

Марченко, М.Н. Теория государства и права / М.Н. Марченко. — М.: Проспект, Велби; Издание 2-е, 2003. — 637 c.- Хачатуров, Р. Л. Общая теория юридической ответственности: моногр. / Р.Л. Хачатуров. — М.: Юридический центр, 2017. — 965 c.

- Шубина, Е.Р. Испанско-русский юридический словарь / Е.Р. Шубина, Т.А. Алексеева. — М.: СПб: Юридический центр Пресс, 2018. — 484 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.