Содержание

- 1 Глава 19. Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц.

- 2 Налоговый кодекс Российской Федерации (часть первая)

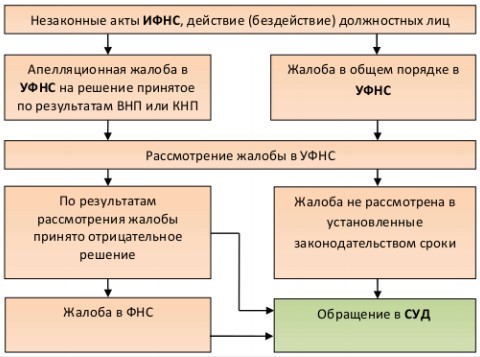

- 3 Внесудебный порядок обжалования актов налоговых органов, действий, бездействия их должностных лиц

- 4 Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц

- 5 Вопрос 4. Обжалование актов налоговых органов и действий или бездействия их должностных лиц

- 6 Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц

- 7 Порядок обжалования актов налоговых органов и действий или бездействий их должностных лиц в административном порядке. Рассмотрение жалобы и принятие решений по ней.

- 8 Обжалование действий налоговых органов: новый порядок (по Федеральному закону от 02.07.2013 № 153-ФЗ)

Глава 19. Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц.

Глава 19. Порядок обжалования актов налоговых органов

и действий или бездействия их должностных лиц.

Статья 137. Право на обжалование.

Статья 140. Рассмотрение жалобы вышестоящим налоговым органом или вышестоящим должностным лицом.

Еще в большей степени сказанное выше относится к данной статье, поскольку в ней отсутствует упоминание даже о налоговом агенте. Формальное применение положений главы 19 НК РФ лишает заинтересованных лиц (кроме налогоплательщиков) права на рассмотрение их жалоб вышестоящим налоговым органом или вышестоящим должностным лицом.

Откройте актуальную версию документа прямо сейчас или получите полный доступ к системе ГАРАНТ на 3 дня бесплатно!

Если вы являетесь пользователем интернет-версии системы ГАРАНТ, вы можете открыть этот документ прямо сейчас или запросить по Горячей линии в системе.

Налоговый кодекс Российской Федерации (часть первая)

Раздел VII. Обжалование актов налоговых органов и действий или бездействия их должностных лиц

Глава 19. Порядок обжалования аков налоговых органов и действий или бездействия их должностных лиц

Статья 137. Право на обжалование

Каждый налогоплательщик или налоговый агент имеют право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если по мнению налогоплательщика или налогового агента такие акты, действия или бездействие нарушают их права.

Нормативные правовые акты налоговых органов могут быть обжалованы в порядке, предусмотренном федеральным законодательством.

Статья 138. Порядок обжалования

1. Акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд.

Подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд.

2. Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц организациями и индивидуальными предпринимателями производится путем подачи искового заявления в арбитражный суд в соответствии с арбитражным процессуальным законодательством .

Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц физическими лицами , не являющимися индивидуальными предпринимателями, производится путем подачи искового заявления в суд общей юрисдикции в соответствии с законодательством об обжаловании в суд неправомерных действий государственных органов и должностных лиц.

Статья 139. Порядок и сроки подачи жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу

1. Жалоба на акт налогового органа, действия или бездействие его должностного лица подается соответственно в вышестоящий налоговый орган или вышестоящему должностному лицу этого органа.

2. Жалоба в вышестоящий налоговый орган (вышестоящему должностному лицу) подается, если иное не предусмотрено настоящей статьей, в течение трех месяцев со дня, когда налогоплательщик узнал или должен был узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

В случае пропуска по уважительной причине срока подачи жалобы этот срок по заявлению лица, подающего жалобу, может быть восстановлен соответственно вышестоящим должностным лицом налогового органа или вышестоящим налоговым органом.

3. Жалоба подается в письменной форме соответствующему налоговому органу или должностному лицу.

4. Лицо, подавшее жалобу в вышестоящий налоговый орган или вышестоящему должностному лицу, до принятия решения по этой жалобе может ее отозвать на основании письменного заявления.

Отзыв жалобы лишает подавшее ее лицо права на подачу повторной жалобы по тем же основаниям в тот же налоговый орган или тому же должностному лицу.

Повторная подача жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу производится в сроки, предусмотренные пунктом 2 настоящей статьи.

Внесудебный порядок обжалования актов налоговых органов, действий, бездействия их должностных лиц

«Аудиторские ведомости», 2005, N 9

НК РФ предусматривает право каждого налогоплательщика обжаловать акты налоговых органов, действия или бездействие их должностных лиц в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд. В статье проанализирована правовая процедура внесудебного порядка обжалования актов налоговых органов, действий, бездействия их должностных лиц.

Законодательство предусматривает два порядка обжалования результатов выездной налоговой проверки: досудебный и судебный. В настоящее время налогоплательщики редко используют право на обжалование актов налоговых органов, действия или бездействие их должностных лиц в вышестоящий налоговый орган, а сразу подают иски в суды, хотя досудебный порядок, по нашему мнению, имеет ряд неоспоримых преимуществ:

- жалоба в вышестоящий орган подается в свободной форме;

- жалоба не может быть оставлена без движения;

- основания для возврата жалобы минимальны;

- за подачу жалобы не уплачивается государственная пошлина.

Статьей 22 НК РФ определено, что налогоплательщикам (плательщикам сборов) гарантируется административная и судебная защита их прав и законных интересов. Порядок защиты прав и законных интересов налогоплательщиков (плательщиков сборов) определяется НК РФ и иными федеральными законами. Права налогоплательщиков обеспечиваются соответствующими обязанностями должностных лиц налоговых органов и иных уполномоченных органов.

Обязанности налоговых органов изложены в ст. 32 НК РФ, в соответствии с которой они обязаны:

- соблюдать законодательство о налогах и сборах;

- осуществлять контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов;

- вести в установленном порядке учет организаций и физических лиц;

- бесплатно информировать (в том числе в письменной форме) налогоплательщиков о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц, а также представлять формы налоговой отчетности и разъяснять порядок их заполнения;

- осуществлять возврат или зачет излишне уплаченных или излишне взысканных сумм налогов, пеней и штрафов в порядке, предусмотренном НК РФ;

- соблюдать налоговую тайну;

- направлять налогоплательщику или налоговому агенту копии акта налоговой проверки и решения налогового органа, а также в случаях, предусмотренных НК РФ, налоговое уведомление и требование об уплате налога и сбора.

Кроме того, ст. 33 НК РФ предусмотрены обязанности должностных лиц налоговых органов, в соответствии с которыми они должны:

- действовать в строгом соответствии с НК РФ и иными федеральными законами;

- реализовать в пределах своей компетенции права и обязанности налоговых органов;

- корректно и внимательно относиться к налогоплательщикам, их представителям и иным участникам налоговых правоотношений, не унижать их честь и достоинство.

Нормы, непосредственно регламентирующие порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц, изложены в гл. 19 НК РФ, в соответствии с которой установлена процедура рассмотрения налоговыми органами заявлений и жалоб следующих заявителей:

Предоставление права обжаловать акты налоговых органов

Статьей 137 НК РФ каждому налогоплательщику или налоговому агенту предоставлено право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению налогоплательщика или налогового агента, такие акты, действия или бездействие нарушают их права. Ненормативные акты налоговых органов могут быть обжалованы в порядке, предусмотренном федеральным законодательством.

Таким образом, право на обжалование актов налоговых органов предоставлено как налогоплательщикам, так и налоговым агентам, в отношении которых были приняты такие акты. В то же время это не лишает таких лиц права участвовать в отношениях по обжалованию актов налоговых органов через законного или уполномоченного представителя, если иное не предусмотрено действующим законодательством. Личное участие налогоплательщика в отношениях, регулируемых налоговым законодательством, не лишает его права иметь представителя, равно как участие представителя не лишает заявителя права на личное участие в указанных правоотношениях.

НК РФ установлено, что налогоплательщик или налоговый агент может участвовать в налоговых отношениях только через законного представителя либо уполномоченного представителя (ст. 26 НК РФ).

Порядок законного представительства регламентирован ст. 27 НК РФ, в соответствии с которой разделяют представителей:

- налогоплательщика-организации (лицо, уполномоченное представлять указанную организацию на основании закона или ее учредительных документов);

- налогоплательщика — физического лица (лицо, выступающие в качестве его представителя согласно гражданскому законодательству Российской Федерации).

Статьей 29 НК РФ определено, что уполномоченным представителем налогоплательщика признается физическое или юридическое лицо, уполномоченное налогоплательщиком представлять его интересы в отношениях с налоговыми органами (таможенными органами, органами государственных внебюджетных фондов), иными участниками отношений, регулируемых законодательством о налогах и сборах. Не могут быть уполномоченными представителями налогоплательщика должностные лица налоговых органов, таможенных органов, органов государственных внебюджетных фондов, органов внутренних дел, судьи, следователи и прокуроры. Уполномоченный представитель налогоплательщика-организации осуществляет свои полномочия на основании доверенности, выдаваемой в порядке, установленном гражданским законодательством Российской Федерации. Уполномоченный представитель налогоплательщика — физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности или доверенности, приравненной к нотариально удостоверенной в соответствии с гражданским законодательством Российской Федерации.

Акты, которые могут быть обжалованы

Обжалованию подлежат только акты налоговых органов ненормативного характера; действия должностных лиц налогового органа; бездействие должностных лиц налогового органа. Налоговое законодательство не содержит понятия «акт налогового органа ненормативного характера». В то же время в п. 48 Постановления Пленума ВАС РФ от 28.02.2001 N 5 дано разъяснение, что под актом ненормативного характера понимается документ любого наименования (требование, решение, постановление, письмо и др.), подписанный руководителем (заместителем руководителя) налогового органа и касающийся конкретного налогоплательщика. В этой связи можно выделить основные признаки акта налогового органа ненормативного характера:

- подписан руководителем (заместителем руководителя) налогового органа;

- касается конкретных субъектов права, которые находятся в сфере правового регулирования налоговых отношений;

- рассчитан на одноразовое применение;

- прекращает свое действие с реализацией конкретного права или обязанности субъекта правового регулирования.

Среди актов, которые можно обжаловать, отметим следующие.

Также могут быть обжалованы действия должностных лиц налоговых органов, связанные с выемкой документов и предметов (п. 1 ст. 94 НК РФ), отказом должностных лиц налогового органа в приеме налоговой декларации (ст. 80 НК РФ), направлением налогоплательщику требования об уплате налога и соответствующие суммы пени в установленный срок (ст. 69 НК РФ).

Как бездействие должностного лица налогового органа может быть обжалован, например, пропуск месячного срока со дня подачи заявления о возврате излишне уплаченной суммы налога (п. 9 ст. 78 НК РФ).

Процедура обжалования

Порядок обжалования установлен ст. 138 НК РФ, в соответствии с которой акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд. Подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд.

Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц организациями и индивидуальными предпринимателями производится путем подачи искового заявления в арбитражный суд в соответствии с арбитражным процессуальным законодательством. Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц физическими лицами, не являющимися индивидуальными предпринимателями, производится путем подачи искового заявления в суд общей юрисдикции в соответствии с законодательством об обжаловании в суд неправомерных действий государственных органов и должностных лиц.

Статья 139 НК РФ регламентирует порядок и сроки подачи жалобы на акт налогового органа, решение, бездействие его должностного лица, а также определяет форму жалобы в случае обращения лицом в систему налоговых органов. Жалоба на акт налогового органа, действия или бездействие его должностного лица подается соответственно в вышестоящий налоговый орган или вышестоящему должностному лицу этого органа. Жалоба в вышестоящий налоговый орган (вышестоящему должностному лицу) подается, если иное не предусмотрено этой статьей, в течение трех месяцев со дня, когда налогоплательщик узнал или должен был узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

Например, если решение о привлечении налогоплательщика к налоговой ответственности вынесено и получено 11 апреля 2005 г., то срок для его обжалования истекает 11 июля 2005 г. В соответствии с п. 5 ст. 101 НК РФ копия решения налогового органа и требование вручаются налогоплательщику либо его представителю под расписку или передаются иным способом, свидетельствующим о дате получения налогоплательщиком либо его представителем. Если указанными способами решение налогового органа вручить налогоплательщику или его представителям невозможно, то оно отправляется по почте заказным письмом и считается полученным по истечении шести дней после его отправки. С этим связана формулировка п. 2 ст. 139 НК РФ: «когда налогоплательщик узнал или должен был узнать о нарушении своих прав». Так, если решение о привлечении налогоплательщика к налоговой ответственности вынесено и направлено по почте 11 апреля 2005 г., то срок для его обжалования истекает 18 июля 2005 г.

В случае пропуска по уважительной причине срока подачи жалобы этот срок по заявлению лица, подающего жалобу, может быть восстановлен соответственно вышестоящим должностным лицом налогового органа или вышестоящим налоговым органом. Подача дополнительного заявления о восстановлении пропущенного срока не предусмотрена, следовательно, указав на восстановление пропущенного срока в жалобе, налоговый орган должен учесть данный момент. Понятия того, что считать уважительной причиной для восстановления пропущенного срока, НК РФ не дает. В связи с этим решение о том, принимать ли указанное заявителем основание пропуска срока для обжалования, относится к компетенции вышестоящего налогового органа (вышестоящего должностного лица), рассматривающего жалобу.

Жалоба подается в письменной форме соответствующему налоговому органу или должностному лицу. Конкретной формы жалобы НК РФ не установлено. Однако, учитывая специфику налоговых отношений, можно выделить несколько обязательных реквизитов:

- жалоба адресуется конкретному налоговому органу или должностному лицу;

- жалоба должна иметь указание на предмет обжалования и обоснования заявляемых требований;

- в случае подачи жалобы через представителя налогоплательщика или налогового органа лицо должно иметь документальное подтверждение выступать от имени заявителя;

- жалоба должна содержать подпись лица, обратившегося с жалобой (заявлением), либо его представителя.

При несоблюдении названных условий у налогового органа отсутствуют основания для принятия к рассмотрению жалобы.

Заявитель к жалобе может приложить:

- акт ненормативного характера, который, по мнению заявителя, нарушает его права (постановление о привлечении к административной ответственности);

- акт налоговой проверки;

- первичные документы, подтверждающие позицию заявителя; иные документы, содержащие сведения об обстоятельствах, имеющих значение для рассмотрения жалобы.

В случае представления заявителем документов на иностранном языке налоговый орган принимает их в качестве доказательства только при представлении их нотариально заверенного перевода на русский язык.

При рассмотрении жалоб налогоплательщиков возможна ситуация, когда по вопросам, изложенным в жалобе, имеется вступившее в законную силу решение суда. В такой ситуации данная жалоба не подлежит рассмотрению налоговым органом.

По всем фактам отказа в рассмотрении жалоб налоговый орган в обязательном порядке сообщает заявителю о невозможности рассмотрения его жалобы с указанием обстоятельств невозможности рассмотрения. Отказ же вышестоящего налогового органа (должностного лица вышестоящего налогового органа) в рассмотрении жалобы (заявления) не исключает права заявителя при устранении обстоятельств, послуживших основанием для отказа в рассмотрении жалобы повторно подать жалобу (заявление) в пределах сроков, установленных для подачи жалобы (заявления).

Пунктом 4 ст. 139 НК РФ лицу, подавшему жалобу в вышестоящий налоговый орган или вышестоящему должностному лицу, до принятия решения по этой жалобе предоставлено право отзыва ее на основании письменного заявления. В этом случае отзыв жалобы лишает подавшее ее лицо права на подачу повторной жалобы по тем же основаниям в тот же налоговый орган или тому же должностному лицу.

Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц

Решение Инспекции о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, принятое после 01.01.2007г., вступает в силу через 10 рабочих дней со дня его получения налогоплательщиком или его представителем. Это означает, что до истечения этого срока налоговый орган не будет предпринимать никаких действий по исполнению этого решения.

В случае несогласия с решением налогового органа, в течение этих 10 рабочих дней его можно обжаловать (гл. 19 НК РФ). Жалоба на решение, не вступившее в силу , называется апелляционной жалобой. Апелляционная жалоба подается в Инспекцию , принявшую обжалуемое решение, а Инспекция в трехдневный срок со дня ее получения направит такую жалобу в вышестоящий налоговый орган для рассмотрения.

Налогоплательщик также имеет право обжаловать решение Инспекции о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения после вступления его в силу. Такая жалоба подается в течение одного года с момента вынесения налоговым органом обжалуемого решения в вышестоящий налоговый орган.

Обращаем внимание, что пропущенный Вами по каким – либо причинам, в т.ч. уважительным, срок для подачи апелляционной жалобы или жалобы на решение налогового органа после вступления его в силу не подлежит восстановлению.

Если по мнению налогоплательщика какие–то иные акты налогового органа ненормативного характера (например, Требование об уплате налога, пени и налоговой санкции, Решение о взыскании налога, пени и налоговой санкции за счет денежных средств или за счет иного имущества, Решение об отказе в применении упрощенной системы налогообложения, Решение о проведении выездной налоговой проверки и т.п.), а также действия или бездействие должностных лиц налогового органа нарушают Ваши права , то Вы также можете обратиться с жалобой. Такая жалоба подается в Управление ФНС России по Кемеровской области в течение 3 месяцев со дня, когда Вы узнали, что налоговый орган нарушил Ваши права.

В случае пропуска по уважительной причине указанного трехмесячного срока, этот срок по Вашему заявлению может быть восстановлен Управлением.

Любая жалоба физического лица подписывается самим физическим лицом, подающим жалобу, или уполномоченными представителем этого лица с приложением нотариально заверенной доверенности на представительство.

Любая жалоба юридического лица подписывается руководителем организации либо уполномоченным представителем с приложением оригинала или надлежащим образом заверенной копии доверенности на представительство (гл. 4 НК РФ).

По информации УФНС России по Кемеровской области

Вопрос 4. Обжалование актов налоговых органов и действий или бездействия их должностных лиц

Каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если по мнению этого лица такие акты, действия или бездействие нарушают его права.

Акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд.

Подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд

Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц организациями и индивидуальными предпринимателями производится путем подачи искового заявления в арбитражный суд в соответствии с арбитражным процессуальным законодательством.

Судебное обжалование актов (в том числе нормативных) налоговых органов, действий или бездействия их должностных лиц физическими лицами, не являющимися индивидуальными предпринимателями, производится путем подачи искового заявления в суд общей юрисдикции в соответствии с законодательством об обжаловании в суд неправомерных действий государственных органов и должностных лиц.

В случае обжалования актов налоговых органов, действий их должностных лиц в суд по заявлению налогоплательщика исполнение обжалуемых актов, совершение обжалуемых действий могут быть приостановлены судом в порядке, установленном соответствующим процессуальным законодательством РФ.

В случае обжалования актов налоговых органов, действий их должностных лиц в вышестоящий налоговый орган по заявлению налогоплательщика исполнение обжалуемых актов, совершение обжалуемых действий могут быть приостановлены по решению вышестоящего налогового органа.

Жалоба на акт налогового органа, действия или бездействие его должностного лица подается соответственно в вышестоящий налоговый орган или вышестоящему должностному лицу этого органа.

Жалоба в вышестоящий налоговый орган (вышестоящему должностному лицу) подается, если иное не предусмотрено настоящим Кодексом, в течение трех месяцев со дня, когда лицо узнало или должно было узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

В случае пропуска по уважительной причине срока подачи жалобы этот срок по заявлению лица, подающего жалобу, может быть восстановлен соответственно вышестоящим должностным лицом налогового органа или вышестоящим налоговым органом.

Апелляционная жалоба на решение налогового органа о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения подается до момента вступления в силу обжалуемого решения.

Жалоба на вступившее в законную силу решение налогового органа о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке, подается в течение одного года с момента вынесения обжалуемого решения.

Жалоба подается в письменной форме соответствующему налоговому органу или должностному лицу.

Апелляционная жалоба на соответствующее решение налогового органа подается в вынесший это решение налоговый орган, который обязан в течение трех дней со дня поступления указанной жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

Лицо, подавшее жалобу в вышестоящий налоговый орган или вышестоящему должностному лицу, до принятия решения по этой жалобе может ее отозвать на основании письменного заявления.

Отзыв жалобы лишает подавшее ее лицо права на подачу повторной жалобы по тем же основаниям в тот же налоговый орган или тому же должностному лицу.

Повторная подача жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу производится по следующим правилам:

1. Жалоба рассматривается вышестоящим налоговым органом (вышестоящим должностным лицом).

2. По итогам рассмотрения жалобы на акт налогового органа вышестоящий налоговый орган (вышестоящее должностное лицо) вправе:

1) оставить жалобу без удовлетворения;

2) отменить акт налогового органа;

3) отменить решение и прекратить производство по делу о налоговом правонарушении;

4) изменить решение или вынести новое решение.

По итогам рассмотрения жалобы на действия или бездействие должностных лиц налоговых органов вышестоящий налоговый орган (вышестоящее должностное лицо) вправе вынести решение по существу.

| Видео (кликните для воспроизведения). |

По итогам рассмотрения апелляционной жалобы на решение вышестоящий налоговый орган вправе:

1) оставить решение налогового органа без изменения, а жалобу — без удовлетворения;

2) отменить или изменить решение налогового органа полностью или в части и принять по делу новое решение;

3) отменить решение налогового органа и прекратить производство по делу.

Решение налогового органа (должностного лица) по жалобе принимается в течение одного месяца со дня ее получения. Указанный срок может быть продлен руководителем (заместителем руководителя) налогового органа для получения документов (информации), необходимых для рассмотрения жалобы, у нижестоящих налоговых органов, но не более чем на 15 дней. О принятом решении в течение трех дней со дня его принятия сообщается в письменной форме лицу, подавшему жалобу.

Вопросы для самоконтроля:

1. Какие способы могут применять налоговые органы для обеспечения исполнения налоговых обязательств?

2. За что и в каком размере начисляется пеня?

3. Какое имущество может быть предметом залога?

4. Чем регламентируется отношения по залогу?

5. Кто может выступать в качестве залогодателя?

6. Как оформляется договор поручительства?

7. Кем принимается решение о приостановлении операций налогоплательщика-организации по его счетам в банке»

8. Что признается арестом имущества?

9. Каков порядок производства ареста имущества налогоплательщика?

Не нашли то, что искали? Воспользуйтесь поиском:

Лучшие изречения: Для студента самое главное не сдать экзамен, а вовремя вспомнить про него. 9838 —

185.189.13.12 © studopedia.ru Не является автором материалов, которые размещены. Но предоставляет возможность бесплатного использования. Есть нарушение авторского права? Напишите нам | Обратная связь.

Отключите adBlock!

и обновите страницу (F5)

очень нужно

Порядок обжалования актов налоговых органов и действий или бездействия их должностных лиц

Каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению этого лица, такие акты, действия или бездействие нарушают его права.

Жалоба на акты налоговых органов и действия или бездействие их должностных лиц подается в вышестоящий налоговый орган через налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются.

Жалоба на акты налоговых органов и действия или бездействие их должностных лиц подается в письменной форме. Жалоба подписывается лицом, ее подавшим, или его представителем.

Жалоба на акты налоговых органов и действия или бездействие их должностных лиц может быть направлена в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В жалобе на акты налоговых органов и действия или бездействие их должностных лиц указываются:

1) фамилия, имя, отчество и место жительства физического лица, подающего жалобу, или наименование и адрес организации, подающей жалобу;

2) обжалуемые акт налогового органа ненормативного характера, действия или бездействие его должностных лиц;

3) наименование налогового органа, акт ненормативного характера которого, действия или бездействие должностных лиц которого обжалуются;

4) основания, по которым лицо, подающее жалобу, считает, что его права нарушены;

5) требования лица, подающего жалобу;

6) способ получения решения по жалобе: на бумажном носителе, в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика.

В жалобе на акты налоговых органов и действия или бездействие их должностных лиц могут быть указаны номера телефонов, факсов, адреса электронной почты и иные необходимые для своевременного рассмотрения жалобы сведения.

В случае подачи жалобы на акты налоговых органов и действия или бездействие их должностных лиц уполномоченным представителем лица, обжалующего акт налогового органа ненормативного характера, действия или бездействие его должностных лиц, к жалобе прилагаются документы, подтверждающие полномочия этого представителя.

К жалобе на акты налоговых органов и действия или бездействие их должностных лиц могут быть приложены документы, подтверждающие доводы лица, подающего жалобу.

Налоговый орган, акты ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

При получении жалобы налоговый орган, акт ненормативного характера, действия или бездействие должностных лиц которого обжалуются, обязан принять меры по устранению нарушения прав лица, подавшего жалобу. В случае устранения нарушения прав лица, подавшего жалобу, налоговый орган сообщает об этом в вышестоящий налоговый орган в течение трех дней со дня такого устранения с приложением подтверждающих документов.

Жалоба в вышестоящий налоговый орган может быть подана в течение одного года со дня, когда лицо узнало или должно было узнать о нарушении своих прав.

Жалоба на вступившее в силу решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке, может быть подана в течение одного года со дня вынесения обжалуемого решения.

Жалоба в федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, может быть подана в течение трех месяцев со дня принятия вышестоящим налоговым органом решения по жалобе (апелляционной жалобе). В случае пропуска по уважительной причине срока подачи жалобы этот срок по ходатайству лица, подающего жалобу, может быть восстановлен вышестоящим налоговым органом.

Порядок и сроки подачи апелляционной жалобы на акты налоговых органов и действий или бездействий их должностных лиц.

Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения подается через вынесший соответствующее решение налоговый орган.

Налоговый орган, решение которого обжалуется, обязан в течение трех дней со дня поступления такой жалобы направить ее со всеми материалами в вышестоящий налоговый орган.

Апелляционная жалоба на решение о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения в вышестоящий налоговый орган может быть подана до дня вступления в силу обжалуемого решения.

Не могут быть обжалованы в апелляционном порядке решение о привлечении к ответственности за совершение налогового правонарушения и решение об отказе в привлечении к ответственности за совершение налогового правонарушения, вынесенные федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

Акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц могут быть обжалованы в судебном порядке только после их обжалования в вышестоящий налоговый орган в порядке, предусмотренном НК РФ.

Порядок обжалования актов налоговых органов и действий или бездействий их должностных лиц в административном порядке. Рассмотрение жалобы и принятие решений по ней.

Порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц определяется главой 19 НК РФ.

В соответствии со ст. 137 НК РФ каждое лицо имеет право обжаловать акты налоговых органов ненормативного характера, действия или бездействие их должностных лиц, если, по мнению этого лица, такие акты, действия или бездействие нарушают его права.

Статья 138 «Порядок обжалования» НК РФ определяет, что акты налоговых органов, действия или бездействие их должностных лиц могут быть обжалованы в вышестоящий налоговый орган (вышестоящему должностному лицу) или в суд. Подача жалобы в вышестоящий налоговый орган (вышестоящему должностному лицу) не исключает права на одновременную или последующую подачу аналогичной жалобы в суд, если иное не предусмотрено ст. 101.2 НК РФ, (обжалование решения в судебном порядке только после обжалования этого решения в вышестоящем налоговом органе). В случае обжалования такого решения в судебном порядке, срок для обращения в суд исчисляется со дня, когда лицу, в отношении которого вынесено это решение, стало известно о вступлении его в силу.

Порядок и сроки подачи жалобы в вышестоящий налоговый орган или вышестоящему должностному лицу:

Статья 139 НК РФ определяет, что жалоба на акт налогового органа, действия или бездействие его должностного лица подается соответственно в вышестоящий налоговый орган или вышестоящему должностному лицу этого органа.

Жалоба в вышестоящий налоговый орган (вышестоящему должностному лицу) подается, если иное не предусмотрено НК РФ, в течение трех месяцев со дня, когда лицо узнало или должно было узнать о нарушении своих прав. К жалобе могут быть приложены обосновывающие ее документы.

Согласно Регламенту рассмотрения налоговых споров в досудебном порядке, утвержденном Приказом МНС России от 17.08.2001 N БГ-3-14/290 жалоба налогоплательщика рассматривается вышестоящим налоговым органом (вышестоящим должностным лицом) в срок не позднее одного месяца со дня ее получения налоговым органом.

О невозможности рассмотрения жалобы должно быть сообщено Заявителю жалобы в десятидневный срок, исчисляемый со дня ее получения.

В соответствии с Сообщением ФНС России от 09.02.2011 «О содержании жалобы, подаваемой в налоговый орган» жалоба (апелляционная жалоба) подается в письменной форме. Жалоба (апелляционная жалоба) подписывается заявителем или его представителем (законным или уполномоченным).

В жалобе (апелляционной жалобе) необходимо указать:

1) наименование налогового органа, в который подается жалоба (апелляционная жалоба), или должность, фамилию, имя и отчество должностного лица, которому направляется жалоба;

2) персональные данные заявителя: фамилию, имя и отчество (полностью), почтовый индекс и адрес места жительства, адрес электронной почты и номер телефона (при наличии);

3) идентификационный номер налогоплательщика (ИНН), при этом физические лица, не являющиеся индивидуальными предпринимателями, вправе указывать не ИНН, а свои персональные данные, предусмотренные п. 1 ст. 84 НК РФ;

4) наименование налогового органа, решение которого обжалуется, или фамилию, имя и отчество должностного лица, действия (бездействие) которого обжалуются;

5) требования заявителя со ссылкой на законы и иные нормативные правовые акты;

6) обстоятельства, на которых основаны доводы налогоплательщика, и подтверждающие эти обстоятельства доказательства;

7) суммы оспариваемых требований в разрезе (налога, вычета, в котором отказано, пени, штрафа);

8) расчет оспариваемой денежной суммы;

9) перечень прилагаемых документов.

В жалобе (апелляционной жалобе) должны быть указаны и иные сведения, если они необходимы для правильного и своевременного рассмотрения дела

В случае пропуска по уважительной причине срока подачи жалобы этот срок по заявлению лица, подающего жалобу, может быть восстановлен соответственно вышестоящим должностным лицом налогового органа или вышестоящим налоговым органом.

Апелляционная жалоба на решение налогового органа о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения подается до момента вступления в силу обжалуемого решения.

Жалоба на вступившее в законную силу решение налогового органа о привлечении к ответственности за совершение налогового правонарушения или решение об отказе в привлечении к ответственности за совершение налогового правонарушения, которое не было обжаловано в апелляционном порядке, подается в течение одного года с момента вынесения обжалуемого решения.

По итогам рассмотрения апелляционной жалобы на решение вышестоящий налоговый орган вправе: оставить решение налогового органа без изменения, а жалобу — без удовлетворения; отменить или изменить решение налогового органа полностью или в части и принять по делу новое решение; отменить решение налогового органа и прекратить производство по делу.

Обжалование действий налоговых органов: новый порядок (по Федеральному закону от 02.07.2013 № 153-ФЗ)

Порядок обжалования актов и действий (бездействий) налогового органа установлен разделом VII Налогового кодекса РФ. В настоящее время порядок обжалования изменен. Изменения в порядке обжалования вступили в силу 3 августа 2013 г. в связи с принятием Федерального закона № 153-ФЗ от 02.07.2013 г.

Налоговый кодекс РФ устанавливает право каждого лица обжаловать:

- акты налоговых органов ненормативного характера,

- действия или бездействие должностных лиц налоговых органов.

Обжалование возможно в случае, если акты ненормативного характера, действия или бездействие должностных лиц налоговых органов, по мнению заявителя, нарушают его права, установленные законодательством России.

Налоговый кодекс РФ говорит о том, что обжалование совершается:

- в административном порядке (в вышестоящий налоговый орган);

- в судебном порядке (в арбитражный суд, в суд общей юрисдикции).

Новый порядок обжалования исключает возможность подачи обращения к вышестоящему должностному лицу.

При этом, с 1 января 2014 г. применяется обязательный досудебный порядок обжалования любых ненормативных актов налоговых органов, действий или бездействия их должностных лиц.

Из обязательного досудебного порядка обжалования установлено два исключения.

- ненормативные акты, принятые по итогам рассмотрения жалоб, в том числе апелляционных, могут быть обжалованы как в вышестоящем органе, так и в суде.

- ненормативные акты ФНС России и действия (бездействие) ее должностных лиц могут быть обжалованы только в суде.

Досудебный порядок считается исполненным в случае, если налогоплательщик обратился в вышестоящий налоговый орган, однако в отношении оспариваемого ненормативного акта (действия или бездействия должностных лиц), решение по жалобе (апелляционной жалобе) не было принято в установленный законодательством срок.

Новый порядок предусматривает две формы административного обжалования: подачу жалобы и подачу апелляционной жалобы.

Жалоба подается на вступившие в силу акты налогового органа ненормативного характера, действия или бездействия его должностных лиц.

Апелляционная жалоба подается на решения налогового органа о привлечении к ответственности за совершение налогового правонарушения или решения об отказе в привлечении к ответственности за совершение налогового правонарушения, не вступившие в силу.

Порядок подачи жалобы (апелляционной жалобы) различается по срокам.

Прежде всего, скажем, что жалоба (апелляционная жалоба) подается через налоговый орган, чей ненормативный акт или действия либо бездействие должностных лиц обжалуются. Налоговый орган в течение трех дней должен направить принятые документы в вышестоящий орган.

При этом, срок подачи жалобы по общему правилу составляет один год.

Данный срок исчисляется со дня, когда лицо узнало или должно было узнать про нарушение прав, либо со дня вынесения обжалуемого решения о привлечении к ответственности за совершение налогового правонарушения (об отказе в привлечении к ответственности за совершение налогового правонарушения). Иной срок установлен для обжалования решения вышестоящего налогового органа в ФНС России – три месяца со дня принятия такого решения. Срок, пропущенный по уважительной причине, может быть восстановлен вышестоящим налоговым органом по ходатайству заявителя жалобы.

Срок подачи апелляционной жалобы на решение о привлечении к ответственности за совершение налогового правонарушения (об отказе в привлечении к ответственности за совершение налогового правонарушения) привязан к сроку вступления в силу обжалуемого решения. Это значит, что жалоба должна быть подана в течение одного месяца со дня вручения решения лицу, в отношении которого оно было вынесено, либо его представителю.

Жалоба (апелляционная жалоба) подается в письменной форме и должна быть мотивирована. В обязательном порядке в ней должно быть указано, какие именно права заявителя нарушеныненормативным актом, действием или бездействием должностных лиц налогового органа. Это связано с тем, что именно факт нарушения прав и является основанием для обжалования.

Жалоба (апелляционная жалоба) подписывается лицом, ее подавшим, или его представителем. В случае подписания жалобы (апелляционной жалобы) представителем к ней прикладывается доверенность, подтверждающая его полномочия. Налоговый кодекс РФ не содержит требования об одновременном предоставлении документов, подтверждающих доводы жалобы (апелляционной жалобы). Однако, такие документы могут быть приложены по желанию заявителя.

Новый порядок устанавливает возможность рассмотрения жалобы (апелляционной жалобы) заочно – при отсутствии ее заявителя.

В таком случае рассмотрение жалобы производится на основании изложенных в ней доводов заявителя, представленных одновременно с ней документов, подтверждающих эти доводы, а также материалов, которые предоставляются на рассмотрение нижестоящим налоговым органом. Податель жалобы до принятия по ней решения, может представить дополнительные документы, подтверждающие его доводы. Однако, данные документы будут рассмотрены вышестоящим налоговым органом, только если он объяснит причину, по которой не смог в установленные сроки представить эти документы инспекции.

Решение по результатам рассмотрения жалобы (апелляционной жалобы) на решение о привлечении к ответственности (об отказе в привлечении к ответственности) принимается в течение одного месяца с даты получения жалобы. Для других случаев обжалования установлен пятнадцатидневный срок. Сроки рассмотрения могут быть продлены руководителем налогового органа для получения дополнительных материалов от нижестоящего налогового органа или в случае представлении налогоплательщиком дополнительных документов.

Решение, принятое по результатам рассмотрения жалобы, должно быть вручено налогоплательщику в течение трех дней с даты принятия.

| Видео (кликните для воспроизведения). |

Обжалование ненормативных актов налоговых органов, действий или бездействия их должностных лиц в судебном порядке совершается по правилам, установленным процессуальным законодательством России. Согласно новому порядку срок судебного обжалования, установленный процессуальным законодательством России, исчисляется со дня, когда заявителю стало известно о принятом вышестоящим налоговым органом решении по его жалобе, или с даты истечения сроков рассмотрения жалобы.

Источники

Абдулаев, М. И. Теория государства и права / М.И. Абдулаев. — М.: Санкт-Петербург, Издательский дом «Право», 2010. — 468 c.

Марченко, М.Н. Проблемы теории государства и права. Учебник / М.Н. Марченко. — М.: Норма, 2017. — 415 c.

Гонюхов, С.О.; Зинченко, В.И. Азбука милиционера; Красноярск: Горница, 2013. — 382 c.- Жилинский, С.Э. Предпринимательское право (правовая основа предпринимательской деятельности): Учебник; М.: Норма; Издание 4-е, испр. и доп., 2012. — 912 c.

- Беляева, О. М. Теория государства и права в схемах и определениях / О.М. Беляева. — М.: Феникс, 2012. — 320 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.