Содержание

- 1 7 простых советов: как увеличить свою будущую пенсию

- 2 Как увеличить будущую пенсию

- 3 Каким образом можно увеличить пенсию, если она уже назначена

- 4 Как самому увеличить размер будущей пенсии

- 5 Как можно увеличить пенсию: ПФР назвал способы

- 6 Способы увеличения пенсии

- 7 Как можно увеличить будущую пенсию?

- 8 5 способов увеличить пенсионные баллы. Как начисляются индивидуальные коэффициенты

7 простых советов: как увеличить свою будущую пенсию

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

23 апреля 2018 10:42

— Как не упустить время и заработать на достойную пенсию? Почему так важно думать о пенсии прямо сейчас? — спрашивают на многочисленных форумах в интернете, в социальных сетях и в комментариях под статьями о пенсионных нововведениях. – Как обеспечить свое будущее? – добавляют еще.

С 2015 года в нашей стране действует новая пенсионная формула, по которой рассчитываются пенсии всех россиян. Система построена так, что получаешь ты минимум или максимум, зависит только от тебя самого. Вот несколько полезных советов о том, как увеличить свою будущую пенсию.

БЕЛАЯ ЗАРПЛАТА

Важно получать официальную, или, как ее называют, «белую» зарплату. Именно с официальной заработной платы начисляются взносы (16%) в ПФР и рассчитываются годовые пенсионные коэффициенты. Чем выше официальная зарплата, тем выше будет и размер будущей пенсии. Допустим, у тебя зарплата 50 тысяч рублей, но по документам – всего лишь 10 тысяч. Через 20 лет такой работы ты накопишь на 100 пенсионных баллов меньше, чем мог бы. А значит, недополучишь к пенсии более 8 000 рублей.

ОФИЦИАЛЬНАЯ РАБОТА

Очень важно устраиваться на работу с официальным оформлением. На сегодняшний день в Алтайском крае немало пенсионеров, которые получают трудовую пенсию в минимальном размере. Можно предположить, что некоторые из них имеют такую низкую пенсию потому, что получали доходы, которые не отражались ни в каких документах. То есть работали неофициально: зарплату получали из рук в руки, страховые взносы с нее никто не выплачивал. В итоге результат: люди трудились, но при оформлении пенсии эти периоды не учитываются. Вот и получается, что наниматель, выдавая «черную» зарплату, без отражения в бухгалтерском учете и, соответственно, без уплаты налогов и страховых взносов, «крадет» значительную часть будущей пенсии.

ОФИЦИАЛЬНЫЙ ДОХОД

Важно получать официальный доход. Для того чтобы «зарабатывать» пенсионные баллы, необходим официальный доход. И чем он выше, тем больше с него начисляется. Так, за год человек может получить максимум 10 баллов (это с 2021 года, сейчас переходный период: в 2018 году максимум — 8,70 балла). Для этого нужно получать около 75 тыс. руб. в месяц.

Если зарплата вдвое меньше максимальной, то человек сейчас получит всего чуть более 4 баллов. Если втрое — около 3 баллов и так далее. При назначении пенсии каждый пенсионный балл умножается на стоимость пенсионного коэффициента. Сейчас стоимость коэффициента 81,49 руб. Она ежегодно индексируется государством.

ТРУДОВОЙ СТАЖ

Чем больше стаж — тем больше будет пенсия. Длительный страховой стаж — основа высокого размера будущей пенсии. Важен не только размер «белой» зарплаты, но и срок, в течение которого ее получаешь. C 2024 года минимальный страховой стаж для получения страховой пенсии по старости достигнет 15 лет. Те, у кого трудовых лет не хватит, смогут претендовать только на социальную пенсию по старости. Во-первых, она назначается на 5 лет позже страховой (для женщин – с 60 лет, для мужчин – с 65). А во-вторых, гораздо меньше и, по факту, равна прожиточному минимуму.

К тому же, чем дольше ты будешь официально работать, тем больше баллов накопишь. Это тоже важно, ведь есть минимальный «порог» для страховой пенсии не только по стажу, но и по баллам. С 2025 года нужно будет иметь не менее 30 пенсионных баллов на своем счету. В идеале баллов нужно заработать как можно больше.

НЕ СПЕШИ ВЫХОДИТЬ НА ПЕНСИЮ

Каждый лишний год, проработанный после наступления пенсионного возраста, увеличивает размер будущей пенсии. Если после достижения пенсионного возраста ты отложишь выход на пенсию, она будет назначена в повышенном размере. Например, если обратиться за страховой пенсией через 5 лет после возникновения права на нее, размер выплаты будет примерно на 40% больше.

КОНТРОЛИРУЙ СОСТОЯНИЕ СВОЕГО ПЕНСИОННОГО СЧЕТА

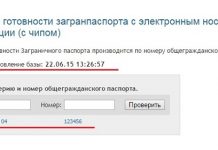

Сформируй у себя полезную привычку контролировать состояние своего лицевого счета. Работодатели бывают разные, даже – недобросовестные. Время от времени нужно проверять, сколько взносов на будущую пенсию перечислил работодатель и соответствует ли их размер заработной плате. А также сколько баллов и средств пенсионных накоплений уже зафиксировано на лицевом счете в ПФР.

Получить сведения о состоянии своего пенсионного счета можно несколькими способами. Самый удобный и быстрый — в Личном кабинете гражданина на официальном сайте Пенсионного фонда России www.pfrf.ru и на портале электронных государственных услуг www.gosuslugi.ru. Эту же информацию можно получить через клиентскую службу ПФР. Для этого нужно подойти с паспортом и СНИЛС в ближайшую клиентскую службу по месту регистрации и получить квалифицированную консультацию специалистов.

УЧАСТВУЙ В ДОБРОВОЛЬНЫХ ПЕНСИОННЫХ ПРОГРАММАХ

Ты можешь стать участником добровольных программ пенсионного страхования. Их результатом будет дополнительная пенсия, которую будут выплачивать негосударственные пенсионные фонды за счет добровольных взносов — твоих или твоего работодателя.

Корпоративные программы пенсионного обеспечения предлагают социально ответственные работодатели.

Как увеличить будущую пенсию

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

03 апреля 2012 04:57

Заместитель управляющего Отделением ПФР по Хабаровскому краю М.Я. Закатова 2 апреля приняла участие в телевизионной программе ИТА «Губерния» «Свободное время».

Ведущая Софья Епифанова предложила телезрителям разобраться, можно ли накопить на обеспеченную старость? В ходе прямого эфира развернулась дискуссия, мнения участников которой были неоднозначны.

М.Я. Закатова рассказала о механизмах, действующих в современной пенсионной системе и позволяющих сформировать будущую пенсию на уровне общемировых стандартов. Способы увеличить свою пенсию просты и доступны каждому.

Мария Яковлевна подчеркнула, что будущая пенсия зависит от нас самих. Необходимо только знать и использовать 5 основных способов увеличения будущей пенсии.

Во-первых, работать в компании, которая платит официальную заработную плату, а не «зарплату в конвертах», во-вторых, грамотно управлять накопительной частью своей будущей пенсии, в-третьих, участвовать в Программе государственного софинансирования пенсии, в-четвертых, участвовать в программах негосударственного пенсионного обеспечения, в-пятых, стремиться заработать большой стаж, а значит, не торопиться выходить на пенсию. Как эти способы работают практически, и как их применить?

Современная пенсионная система базируется на страховых принципах. Поэтому размер пенсии напрямую зависит от суммы страховых взносов, учтенных на вашем индивидуальном лицевом счете за весь период вашей трудовой деятельности.

Если вы получаете официальную заработную плату, ваша будущая пенсия формируется за счет обязательных платежей, которые делают за вас в ПФР работодатели.

Но формировать свою пенсию Вы можете сами, перечисляя дополнительные страховые взносы на накопительную часть, как участник Программы государственного софинансирования пенсий и на паритетных правах с государством будете увеличивать свою будущую пенсию.

Программа государственного софинансирования пенсии также стимулирует работодателя выступить третьей стороной и делать за своих работников дополнительные страховые взносы.

Вступить в Программу могут все граждане независимо от возраста. Если откладывать на накопительную часть своей будущей пенсии от 2 тыс. до 12 тыс. руб. в год, государство удваивает эти деньги. В целом, по итогам трех лет действия Программы государственного софинансирования пенсии (2009-2011 гг.) на индивидуальные лицевые счета жителей края из госбюджета поступило 104,8 млн рублей. В результате, пенсионные права участников Программы увеличились на 214 млн рублей.

Вступить в программу можно до 1 октября 2013 года. Программа работает 10 лет, начиная с года, следующего за первым годом уплаты. Для участия в программе необходимо лично подать заявление в орган ПФР по месту жительства или через своего работодателя, либо через организацию, с которой ПФР заключил соответствующее соглашение (например, банки или НПФ).

Дополнительные взносы на накопительную часть пенсии также инвестируются управляющей компанией или НПФ, увеличивая при этом пенсионный капитал.

Накопительная часть пенсии сегодня формируется у работающих граждан 1967 года рождения и моложе, а также у граждан любого возраста — участников Программы государственного софинансирования пенсии.

С 1 июля текущего года начнутся первые выплаты пенсионных накоплений. Причем, участники Программы государственного софинансирования пенсий имеют право на назначение срочной выплаты, которая будет осуществляться на период не менее 10 лет.

Формировать свои пенсионные накопления можно через Пенсионный фонд Российской Федерации или через негосударственный пенсионный фонд (НПФ). При формировании через ПФР можно выбрать одну из управляющих компаний: государственную управляющую компанию (ГУК) — Внешэкономбанк или частную управляющую компанию (УК). С 1 ноября 2009 года ГУК имеет два портфеля для инвестирования пенсионных накоплений: инвестиционный портфель государственных ценных бумаг и расширенный инвестиционный портфель, в котором формируются накопления так называемых «молчунов» (граждан, кто не писал заявление о выборе инвестиционного портфеля ГУК).

При формировании через НПФ необходимо заключить с выбранным НПФ договор об обязательном пенсионном страховании.

Для того, чтобы перевести свои пенсионные накопления в УК или НПФ, необходимо подать соответствующее заявление в любой территориальный орган ПФР или организацию, с которой ПФР заключил соглашение о взаимном удостоверении подписей. При этом все средства пенсионных накоплений будут переданы ПФР по заявлению.

Из 730 тысяч жителей Хабаровского края, имеющих пенсионные накопления, более 100 тыс. подали в Пенсионный фонд Российской Федерации заявления по переводу своих пенсионных накоплений в негосударственные пенсионные фонды (НПФ) и управляющие компании. Причем только в 2011 году — 43 051 человек. Это на 53% больше, чем в 2010 году.

Перечень УК и НПФ, формы заявлений и образцы их заполнения размещены на сайте ПФР: www.pfrf.ru

Негосударственные пенсионные фонды предоставляют дополнительные добровольные программы пенсионного обеспечения. Полную информацию о них можно получить в офисах и на сайтах негосударственных пенсионных фондов.

На размер трудовой пенсии влияет страховой стаж. Чем дольше человек работает после достижения общеустановленного пенсионного возраста (60 лет для мужчин и 55 лет для женщин), тем выше будет размер его пенсии. За «точку отсчета» принят норматив Международной организации труда — 30 лет страхового стажа для мужчин и 25 лет — для женщин. За год переработки сверх этого стажа размер фиксированной базовой составляющей страховой части пенсии будет увеличиваться на 6%. За год «недоработки» — уменьшаться на 3%. Расчет с прибавкой по такому принципу можно будет сделать только один раз при назначении пенсии. Поэтому если человек уже приобрел право на пенсию и имеет необходимый страховой стаж, но продолжает работать, ему будет выгодно на время его работы отложить назначение пенсии. Это правило начнет действовать с 2015 года, чтобы у людей была возможность детально разобраться во всех нюансах.

Какой будет наша будущая пенсия, зависит от каждого из нас. Государство предоставило всем возможность принять активное участие в её формировании, главное, не упустить время и позаботиться о пенсии как можно раньше, пока молод и здоров.

Каким образом можно увеличить пенсию, если она уже назначена

Я провожу интернет-консультации по различным тематикам, в том числе по вопросу права. В этот раз я хотел бы рассказать вам о системе пенсии.

На самом деле, если пенсия уже назначена — изменить ее размер вряд ли получится. Однако вы можете поменять ее размер за несколько лет до самого выхода на пенсию.

Важно: страховая пенсия по причине наступления старости на территории РФ, как и в других странах, зависит от нескольких параметров: первый — это стаж вашей работы за жизнь. Также страховые платежи по старости различаются в зависимости от размера зарплаты.

Напомним, что примерно к 2025 году, по информации из Министерства труда, усредненная в РФ пенсия будет достигать 20 тысяч рублей.

Как могут повлиять на объем выплат сами граждане?

Даже если выход на пенсию не за горами, существуют шаги, которые вы можете предпринять, чтобы увеличить свой пенсионный доход. Они относятся как к вашим государственным пенсионным выплатам, так и к любым личным пособиям.

Есть два основных способа увеличить государственные выплаты — начать платить больше в государственный фонд или откладывать деньги. Также можно отложить год выхода на пенсию, и таким способом пополнить свои накопления.

Примечание: очень рискованно пытаться увеличить свой пенсионный доход, вкладывая средства в быстро растущие инвестиции в преддверии выхода на пенсию, ведь если инвестиции падают в стоимости, у них может не быть времени на восстановление.

Увеличение размера пенсионного взноса

Метод работающий, но стоит учитывать, что максимальное увеличение ваших взносов до выхода на пенсию приведет к немедленному росту налоговых льгот. Также существует ограничение на взносы, которые вы можете выплачивать к своей пенсии каждый год.

Отсрочка будущей пенсии также может повысить размер выплат. Еще она дает больше времени для внесения вкладов в свой пенсионный фонд и его потенциального роста — так что вы имеете возможность накопить больше сбережений к моменту выхода на пенсию.

Примечание: если вы хотите отложить получение гарантированных выплат, узнайте в своем государственном фонде, будет ли взиматься плата за изменение даты выхода на пенсию.

Когда я могу позволить себе гарантированные выплаты по старости?

Примечание: если вы достигнете возраста, когда вам полагаются выплаты по старости к 2025 году, вам потребуется не менее 35 лет рабочего стажа, чтобы получить полную государственную пенсию в размере 20 000 рублей в месяц.

Если у вас меньше лет рабочего стажа, право на выплаты будет пропорционально ниже. Например, если у вас 22 года взносов в Пенсионный фонд, вы будете иметь право лишь на 12 000-15 000 рублей пенсии к 2025 году.

При этом вы можете заполнить пробелы в своем рабочем стаже, совершая добровольные взносы.

Кстати заплатить эти взносы можно хоть за год до вашего планируемого выхода на пенсию.

Недостающие взносы в пенсионный фонд

Если вы не уверены, совершили ли все необходимые взносы в фонд национального пенсионного страхования для получения базовой государственной пенсии, можете запросить справку ПФ.

Кстати задержка начала пенсионных выплат может существенно повлиять на размер самой пенсии. Поэтому для граждан России, достигших пенсионного возраста после 2019 года, будут применяться новые правила государственных выплат, что означает, что их будущая пенсия будет увеличиваться на 1% каждые девять недель, которые они откладывают. Это составляет чуть менее 5,8% за каждый полный год.

Более точно можно узнать:

Перенос налоговых льгот

Еще один эффективный на мой взгляд способ увеличить размер пенсии. Перенос льгот — это процесс, который позволяет вам использовать любые неиспользованные годовые пособия.

Отслеживайте пенсии от старых работодателей

Среднестатистический человек работает в нескольких разных компаниях в течение жизни, а это значит, что у него могут быть перечисления в пенсионные банки, о которых он забыл.

Регулярно контролируйте свои выплаты в ПФ

Регулярный мониторинг поможет вам сохранить сбережения. Также вы можете проверить работоспособность своего пенсионного фонда.

Остерегайтесь пенсионных мошенников

Если кто-то звонит по поводу ваших выплат по старости, немедленно повесьте трубку и не сообщайте им никаких личных данных, поскольку это может быть мошенничеством. С 2014 года мошенниками было украдено около 43 млн рублей пенсионных сбережений.

Так что если вам звонят и обещают «гарантированный» возврат денег или предложение по увеличению вашей пенсии кажется слишком хорошим, мошенничество более чем вероятно.

Перенаправьте ненужные расходы

Если у вас есть расходы, которыми можно пренебречь, можете перенаправить эти деньги в свою пенсию. Например, как только погасите автокредит, используйте «освободившиеся» деньги и направьте их в свой пенсионный фонд. Это простой и эффективный способ увеличить пенсионные сбережения, придерживаясь при этом своего ежедневного бюджета.

Также если ваш доход увеличился — например, из-за повышения зарплаты или нового потока доходов — направьте всю или часть этой суммы на рост своих пенсионных накоплений.

Программа государственной помощи

Другой достойный внимания вариант, которым воспользовались более десяти миллионов граждан России, — это программа государственного софинансирования.

Материнский капитал

Еще вы можете воспользоваться дополнительной функцией пенсионного фонда и отправить часть материнской выплаты на создание накопительной части своей пенсии. Однако возможность предоставляется только женщинам.

Как самому увеличить размер будущей пенсии

Подписка на новости

Письмо для подтверждения подписки отправлено на указанный вами e-mail.

27 октября 2016 09:14

Чтобы не потерять право на будущую пенсию, минимальный платеж в ПФР за 2016 год для так называемых «фрилансеров» должен составить не менее 38,7 тыс. рублей год.

Речь идет о так называемых внештатных работниках, с которыми не заключается трудовой договор, а, следовательно, работодателями не уплачиваются взносы во внебюджетные фонды, в число которых входят Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования. При этом, такие работники в большинстве случаев имеют стабильный доход. Взносы на свое обязательное пенсионное и медицинское страхование они могут уплачивать самостоятельно.

Большинству граждан нашей страны известно, что для того, чтобы получить право на страховую пенсию (а её получателями являются 92% пенсионеров Новосибирской области) необходимо иметь соответствующий стаж и заработать определенное количество пенсионных коэффициентов. Так, для права на страховую пенсию по старости в 2016 году необходимо иметь 7 лет страхового стажа и 9 пенсионных коэффициентов. Данные требования поэтапно будут доведены до установленных законом 15 лет и 30 баллов соответственно к 2024-2025 г.г. Чем выше стаж и больше взносов, тем больше пенсия.

По общему правилу в страховой стаж включаются периоды работы при условии, что за них начислялись и уплачивались страховые взносы в ПФР. Эти периоды являются «классическими» страховыми периодами, для образования которых требуется наличие двух условий: работы и начисления (уплаты) страховых платежей на обязательное пенсионное страхование. А вот если показателей не хватит, назначение пенсии отодвинется на 5 лет и будет назначена не страховая, а социальная пенсия (мужчинам в 65 лет, женщинам в 60 лет). И размер страховой пенсии при достойной зарплате, как вы понимаете, значительно выше социальной.

| Видео (кликните для воспроизведения). |

Чтобы этого избежать, так называемые «внештатные» работники или фрилансеры имеют право перечислять страховые взносы в Пенсионный фонд самостоятельно. Это может делать гражданин сам за себя, если за него не производит отчисления работодатель, то есть, если он нигде официально не работает.

Для этого нужно обратиться в управление Пенсионного фонда по месту жительства с заявлением. С собой паспорт, и СНИЛС. Годовой взнос можно перечислить как единым платежом, так и разбить – помесячно, поквартально.

Минимальный размер взносов в год рассчитывается по формуле 2 МРОТ х 26% х 12 месяцев (МРОТ меняется каждый год). Соответственно максимальный размер взносов в год — 8 МРОТ х 26% х 12 месяцев. Таким образом, минимальный размер такого взноса, который самостоятельно может заплатить человек за 2016 год – 38 712,96 рублей, максимальный – 154 851,84 рублей. Фрилансер сам решает, какую именно сумму он сможет уплачивать.

Чем выше взносы, тем больше будет баллов. Соответственно больше будет размер пенсии. При минимальном платеже, количество баллов также будет минимальным.

ВНИМАНИЕ! До 2015 года взносы, уплаченные в добровольном порядке, учитывались при исчислении размера пенсии, но не при формировании страхового стажа. Благодаря изменениям в законодательстве, которые вступили в силу с 2015 года, периоды уплаты страховых взносов названными лицами теперь засчитываются в страховой стаж. Однако по этому правилу может быть засчитано не более половины стажа, требуемого для назначения пенсии. То есть, если сегодня необходимый стаж для назначения пенсии 7 лет, то, будучи фрилансером и внося взносы самостоятельно, можно «наработать» таким образом, 3,5 года стажа.

Как можно увеличить пенсию: ПФР назвал способы

По мнению специалистов ПФР, даже у людей, которые вышли на пенсию, есть возможность сделать ее больше. А еще проще тем, кому этот шаг только предстоит. В Пенсионном фонде России рассказали про способы увеличения пенсии.

Трудиться и еще раз трудиться

Первое и самое очевидное – это официальное трудоустройство.

Если вы работаете с «белым» окладом, и работодатель отчисляет за вас страховые взносы в государственные внебюджетные фонды (ПФР, ФСС, ОМС) со всей зарплаты, то страховая пенсия будет гарантирована. Здесь эксперты ПФР уточняют: если работодатель будет честно платить за сотрудника не менее 15 лет).

При этом в Фонде рекомендуют работникам контролировать нанимателей на предмет того, действительно ли они делают отчисления в Пенсионный фонд. Случается, что работодатель заключает с работником договор, перечисляет ему зарплату на банковскую карту и при этом отчисления в фонды не делает.

Учтите: страховая пенсия по старости будет выше, если работник делает добровольные отчисления в рамках обязательного пенсионного страхования (ОПС). Делать такие взносы на пенсию могут не только индивидуальные предприниматели, адвокаты или нотариусы, но и, например:

- россияне, работающие за границей;

- те, на кого не распространяется ОПС (к примеру, муж может делать такие отчисления за жену, если она – домохозяйка).

Софинансирование

Также к способам увеличить пенсию ПФР относит государственную программу софинансирования пенсионных накоплений – отчасти, это обычно откладывание денег на пенсию.

Если человек уже вышел на пенсию или этот срок подходит, ему не помешает обзавестись справкой о зарплате за любые 5 лет подряд до 2002 года – когда у него были самые высокие доходы.

Перерасчет

Ещё можно сделать перерасчет назначенной пенсии за периоды ухода за детьми.

Как уточняют в ПФР, по итогам перерасчета 2017-2018 годов за нестраховые периоды, к которым в том числе относят периоды ухода за детьми, средний размер повышения страховой пенсии составил 417 рублей. Причем подрос размер пенсии в 70% перерасчета.

Перерасчет можно сделать и при изменении количества нетрудоспособных членов семьи на иждивении. Например – если вдруг нетрудоспособным стал один из супругов.

А еще – при переезде на Крайний Север или в приравненные районы. Если после выхода на пенсию человек продолжает трудиться на Севере, у него появится дополнительный стаж, который в последствии приведет и к росту пенсии.

Пусть пенсия подождёт

Специалисты ПФР также напомнили способы увеличения будущей пенсии: если у человека приближается пенсионный возраст, но он решил не оформлять пенсию, а отложить этот момент на несколько лет, пенсия, которую ему впоследствии назначат, будет выше, чем если бы он получил ее сразу в законно положенный срок.

- фиксированная выплата будет выше на коэффициент 1,12;

- страховая пенсия – на 1,15.

Если выход на пенсию Широкова отложит на 5 лет, то фиксированная выплата повысится на коэффициент 1,36, а страховая пенсия – на 1,45.

Способы увеличения пенсии

Пенсионная реформа в России не завершается вот уже почти 20 лет, на смену советской пенсионной системы пришла новая, но до сих пор не устоявшаяся система. Большинство населения страны знают, что пенсии у нас небольшие, не разгуляешься, так сказать. Что делать? На днях пресс-служба Пенсионного фонда России (ПФР) рассказала о способах увеличения пенсии, как для тех, кто уже на пенсии, так и для тех граждан, кто еще работает и кому на пенсию только предстоит выйти. Стоит ли говорить, что главным советом является обязательное официальное трудоустройство — не позволяйте ушлым работодателям грабить вас, не делая отчислений за вас в ПФР! Такие нерадивые предприниматели залезают в карман своих работников, ведь если у человека нет большого трудового стажа и нет отчислений в Пенсионный Фонд — рассчитывать на достойную пенсию он не сможет!

Чтобы гарантированно получать страховую пенсию по старости (а не минимальную социальную пенсию) вы должны иметь не менее 15 лет трудового стажа при котором ваши работодатели платили вам «белую» зарплату и делали соответствующие отчисления в ПФР в соответствии с Федеральным законом N 400-ФЗ «О страховых пенсиях» от 28.12.2013. Чтобы проверить действительно ли ваш работодатель делает все положенные отчисления в Пенсионный Фонд вы можете регулярно мониторить состояние вашего лицевого счета с помощью онлайн-сервиса на портале госуслуг, либо в личном кабинете на официальном сайте ПФР, либо обратившись непосредственно в ближайшее подразделение Пенсионного Фонда. Потому что бывают до сих пор ситуации, когда работодатель заключает с работником трудовой договор, заработную плату перечисляет на банковскую карту работника, но соответствующих отчислений в фонды (пенсионный и фонд социального страхования) не делает.

Как сделать свою пенсию выше, если вы еще работаете?

Одним из способов сделать свою пенсию выше является осуществление добровольных отчислений в рамках обязательного пенсионного страхования (ОПС), такой метод доступен тем, на кого не распространяется обязательное пенсионное страхование: индивидуальные предприниматели, адвокаты, нотариусы, граждане России, работающие за границей. Например, если жена сидит с детьми и не имеет официального трудоустройства — муж может делать такие отчисления для жены домохозяйки.

Еще одним способом увеличить размер будущей пенсии можно назвать участие в государственной программе софинансирования пенсионных накоплений, хотя данный вариант доступен не всем, а лишь тем россиянам, кто успел стать участником Программы государственного софинансирования формирования пенсионных накоплений до 31.12.2014 (и при этом уплатил первый взнос не позднее 31.01.2015) в соответствии с Федеральным законом от 30.04.2008 N 56-ФЗ «О дополнительных страховых взносах на накопительную пенсию и государственной поддержке формирования пенсионных накоплений».

Как сделать свою пенсию выше, если вы уже пенсионер?

Если вы уже пенсионер и получаете страховую пенсию по старости, однако, не весь ваш трудовой стаж был учтен при определении размера вашей пенсии, вы можете потребовать перерасчета пенсии в связи с представлением дополнительных документов для валоризации. Для этого вам необходимо предоставить в Пенсионный Фонд справки о вашей зарплате за любые 5 лет подряд до 2002 года, когда у вас были самые высокие доходы.

Добиться перерасчета пенсии в сторону повышения можно и тем пенсионерам, кто имел нестраховые периоды во время ухода за детьми. По статистике ПФР в 70 случаев из 100 заявление пенсионера о перерасчете таких периодов завершается увеличением размера выплачиваемой ему пенсии. В 2018 году размер повышения пенсии после перерасчета в среднем составил +417 рублей в месяц.

Перерасчет размера пенсии доступен и в том случае, если изменилось число нетрудоспособных членов его семьи, находящихся на иждивении пенсионера, например один из супругов внезапно стал нетрудоспособным или получил инвалидность.

Увеличивающий перерасчет страховой пенсии положен и при переезде в районы Крайнего Севера (и в районы приравненные к Крайнему Северу). А если пенсионер продолжает работать в «северных районах» уже будучи на пенсии, то тем самым зарабатывает себе дополнительный трудовой стаж, который в будущем можно использовать для перерасчета пенсии в сторону её увеличения.

Не забывайте, что поздний выход на пенсию позволяет получить повышающий коэффициент к фиксированной выплате и страховой пенсии. Например, если достигнув пенсионного возраста человек продолжает работать и оформляет пенсию спустя два года, то фиксированная выплата для него будет выше на коэффициент 1,12, а страховая пенсия — на коэффициент 1,15. Если оформить пенсию спустя пять лет после достижения пенсионного возраста, то фиксированная выплата повысится на коэффициент 1,36, а страховая пенсия — на 1,45.

Как можно увеличить будущую пенсию?

Величина пенсии зависит от наработки лицом страхового стажа и размера получаемой заработной платы. В зависимости от значения этих показателей, гражданину начисляется определенное количество баллов, которые учитываются в расчете обеспечения. При желании можно увеличить уровень материального довольствия, устроившись на официальную работу с высокой заработной платой. В качестве альтернативного варианта, можно применять методики, в основе которых лежат принципы инвестирования накоплений.

Так какие способы увеличения будущей пенсии существуют? Какие возможности существуют для их реализации? Рассмотрим эти вопросы в данной статье.

Способы увеличения пенсионного довольствия

Материальное благополучие в старости зависит от действий, совершенных гражданином в трудоспособном возрасте. Лицам, беспокоящимся о собственной независимости и обеспеченности в преклонном возрасте, следует обратить внимание на способы увеличения пенсионного довольствия. Существует несколько методов формирования достойного пенсионного обеспечения:

- стремление найти официальную работу, оплачиваемую заработной платой, размер которой превышает среднее значение;

- наработка страхового стажа;

- обеспечение формирования накопительной пенсии в государственном и негосударственном Пенсионных Фондах;

- откладывание денежных средств на старость;

- инвестирование в прибыльные проекты.

Официальное трудоустройство с достойным заработком

За каждого официально работающего гражданина Российской Федерации вносятся страховые отчисления в Пенсионный Фонд. За счет этих средств формируются пенсионные выплаты нынешним пенсионерам. Новая пенсионная система, которую регламентирует Федеральный закон «О страховых пенсиях» от 28.12.2013 № 400-ФЗ, основана на накоплении баллов и коэффициентов, количество которых впоследствии оказывает влияние на размер пенсионного довольствия.

За физических лиц, трудоустроенных неофициально, такие взносы не производятся и, соответственно, не накапливаются пенсионные баллы. В итоге это приводит к тому, что гражданин не получает права на страховую пенсию или оформляет ее, но в минимальном размере.

Максимальное количество баллов, на которое может рассчитывать гражданин в 2017 году, соответствует 8,26. Чтобы их получить, гражданин должен иметь доход в 60 000 рублей в месяц, что практически в два раза превышает показатель среднего уровня заработной платы в стране. Для людей, доход которых превышает эту сумму, величина баллов также будет соответствовать 8,26. Претендентам на страховую пенсию нужно накопить минимальное количество баллов, соответствующее 11,4 в 2017 году

Страховой стаж

Величина пенсионного обеспечения зависит не только от полученных доходов, с которых были произведены отчисления, но и от страхового стажа. Его минимальный параметр, необходимый для назначения пенсии в 2017 году, соответствует 8 годам. Если гражданин отработал меньше времени, то ему начисляется социальная пенсия, расчетный размер которой в 2017 году составляет 5024,25 рубля. В случае продолжения трудовой деятельности после достижения пенсионного возраста, гражданину насчитываются бонусные баллы, в соответствии с которыми количество баллов увеличивается в несколько раз, в зависимости от времени переработки.

Накопительная пенсия и НПО

На пенсию накопительного типа могут рассчитывать граждане, родившиеся после 1967 года, которые осуществляли дополнительные взносы на пенсионные накопления или за которых работодатель отчислял в фонд или управляющую компанию 6% от индивидуального тарифа страховых взносов. Такие взносы перечислялись на индивидуальный счет страхователя, который находился в ведомстве государственного или негосударственного Пенсионного Фонда. Средства инвестировались в ценные бумаги для осуществления финансовых операций, за которые претендент на выплаты, являющийся инвестором, получал процентные начисления. С 2014 года все отчисления стали поступать только в страховую часть. Однако, по мере улучшения экономической ситуации планируется возобновление формирования пенсионных накоплений.

Гражданам, желающим увеличить размер будущего пенсионного обеспечения, можно обратиться в негосударственный пенсионный фонд с целью оформления негосударственного пенсионного обеспечения. Такая пенсия формируется из личных взносов гражданина и инвестиционных доходов НПФ.

Например, гражданин С., 35-ти лет, получает зарплату размером 45 000 рублей. Он решает заключить договор с НПФ, в соответствии с которым будет отчислять ежемесячно 5% (2 250 рублей) от своего официального дохода на формирование негосударственной пенсии. При достижении 60-летнего возраста объем накоплений гражданина С. составит 675 000 рублей плюс доходы от инвестиционной деятельности. Эти средства гражданин С. сможет получать параллельно с выплатами страховой пенсии.

Инвестирование

Откладывание средств на старость является гарантией достойной жизни при достижении гражданином пенсионного возраста. Физическое лицо может откладывать деньги с каждой заработной платы или с дополнительно полученного дохода. Накопленные средства можно хранить в домашних условиях или вложить в банковские депозиты. Актуально инвестирование в недвижимость, которую впоследствии можно сдавать в аренду и получать от этого прибыль. Это позволит не зависеть от государства и рассчитывать на сбережения, которые могут стать источниками пассивного дохода.

Заключение

Таким образом, существует несколько оптимальных вариантов увеличения размера будущей пенсии и своего финансового обеспечения в старости. В первую очередь это официальное трудоустройство гражданина и достойный уровень заработной платы, которая позволит производить страховые взносы в ПФР и формировать тем самым свое будущее пенсионное обеспечение. Кроме того, гражданин может самостоятельно осуществлять взносы в НПФ и контролировать объем накоплений, доходы от их инвестирования, которые и будут формировать его негосударственную пенсию.

5 способов увеличить пенсионные баллы. Как начисляются индивидуальные коэффициенты

Новая пенсионная реформа прошла совсем недавно. Основой стал вступивший в силу Закон о пенсиях № 400-ФЗ. Одна из целей такого нововведения — упростить учет прав граждан на пенсию. Для удобства введена новая величина. Она стала основой для всех расчетов страховой пенсии.

Что такое пенсионные баллы

Пенсионные баллы — это условные единицы, которыми измеряются все накопленные права граждан на страховую пенсию. Законодательно они называются индивидуальными пенсионными коэффициентами или сокращенно ИПК:

Зная их количество, можно легко рассчитать сумму самостоятельно. Для этого они умножаются на стоимость одного балла. В 2018 она равняется 81 рублю 49 копейкам.

ИПК необходимы не только для расчета, но и для определения права на пенсию. Введено ограничение к минимальному числу накопленных коэффициентов. Если при достижении пенсионного возраста их не хватит, то в назначении будет отказано.

Что делать, если не хватает баллов для назначения пенсии? Как их заработать или накопить заранее? Для этого необходимо знать как они начисляются и выбрать для себя подходящий способ.

Как начисляются пенсионные баллы

Определение достаточно запутанное, но суть понять можно. В их состав входят страховые взносы и поощрение за временный отказ от обращения за пенсией. В действительности формирование баллов происходит не только за счет этих параметров. Ведь понятие пенсионных баллов введено не так давно. А как же советский стаж?

Рассмотрим все способы, которые которые позволяют накопить и увеличить пенсионные баллы для будущей пенсии. Они имеют свои особенности, но в тоже время доступны для каждого человека.

За счет страховых взносов

В настоящее время это главный критерий увеличения ИПК. Все страховые взносы за период Вашей официальной занятости переводятся в баллы. Они начисляются только от «белой» зарплаты.

ПФР по итогам каждого года уплаченные рубли переводит в баллы. Этот подход позволяет защитить деньги от обесценивания и вернуть пенсионеру при выходе на пенсию.

Формула простая: ИПКi = (СВгод,i / НСВгод,i) x 10.

ИПКi это Ваши пенсионные коэффициенты. Для их расчета накопленные Вами страховые взносы за год делятся на нормативный размер взносов того же года и умножаются на 10. Для удобства расчета воспользуйтесь таблицей:

| Год | НСВгод,i, руб |

|---|---|

| 2018 | 163360 |

| 2017 | 140160 |

| 2016 | 127360 |

| 2015 | 113760 |

Пример 1. За 2018 год Алексей Петрович заработал 625000 рублей. Это значит его работодатель на счет ПФР заплатил 100000 рублей взносов страховую часть (625000*16%). Подставляя данные в формулу получаем ИПК 6,121.

По Закону сегодня можно купить пенсионные баллы и стаж. Это бывает необходимо при отсутствии минимально необходимых требований для назначения. Для этого необходимо обратиться в ближайшее управление ПФР.

С учетом премиальных коэффициентов

За отсроченный выход на пенсию ПФР устанавливает премиальные повышающие коэффициенты. Они не копятся в отличие от страховых взносов, а приумножают общее число накопленных баллов. Поэтому увеличивается и сумма ежемесячных выплат.

Сроки с момента права исчисляются в годах. Для получения такой возможности необходимо отсрочить свой выход минимум на один год. В этом случае для обычной пенсии по старости общий размер пенсионных баллов будет умножен на 1,07. Все возможные варианты можно посмотреть в таблице.

| Срок с момента права на пeнcию (лет) | Повышающий коэффициент для обычной пeнcии | Повышающий коэффициент для досрочной пeнcии |

|---|---|---|

| 1 | 1,07 | 1,046 |

| 2 | 1,15 | 1,1 |

| 3 | 1,24 | 1,16 |

| 4 | 1,34 | 1,22 |

| 5 | 1,45 | 1,29 |

| 6 | 1,59 | 1,37 |

| 7 | 1,74 | 1,45 |

| 8 | 1,9 | 1,52 |

| 9 | 2,09 | 1,6 |

| 10 | 2,32 | 1,68 |

Пример 2. При выходе в 2018 на досрочную пенсию спустя три года пенсионер накопил 145 баллов. Выплата будет увеличена на 16% и составлять не 11816,05 рублей (145*81,49), а 13 706 рублей (145*1,16*81,49).

Удовольствие от такого повышения весьма сомнительное. Ведь пенсионер в этом случае мог бы в течение года получать ежемесячные суммы. С учетом среднего размера выплат по старости в 2018 году 14 151 рубль, за год выходит вполне внушительная сумма в размере 169812 рублей.

С другой стороны такая прибавка за счет премиальных коэффициентов может оказаться весьма кстати. Например для тех, кто не знал о своем праве на досрочную пенсию и обратился с заявлением спустя многие годы. Даже в этом случае произойдет увеличение ИПК, т.к. не обязательно заранее уведомлять ПФР о своем отказе.

За иные, нестраховые периоды

Социально значимые периоды в жизни человека тоже могут учитываться в составе пенсии. Законом № 400-ФЗ перечислен список таких периодов. Они называются нестраховыми, т.к. за них не уплачиваются взносы. Поэтому ПФР компенсирует такой стаж иным способом.

За каждый год предусмотрено определенное число пенсионных баллов. Они суммируются с другими накопленными коэффициентами, увеличивая общий размер выплат.

Сегодня пенсионеры могут обратиться в ПФР с заявлением о перерасчете таких периодов при их наличии. В случае совпадения такого периода со страховым стажем работы будет выбран наиболее выгодный вариант расчета. При оценке Ваших пенсионных прав не могут быть учтены баллы и стаж за один и тот же период.

Будущим пенсионерам такие периоды помогут своевременно сформировать свои пенсионные права. Зная о возможностях использования таких периодов можно увеличить свой размер пенсии или заработать недостающие баллы.

Пример 3. При отсутствии официальной работы пенсионные права не формируются. В этом случае можно оформить уход за нетрудоспособным пенсионером. Таким образом за каждый год на индивидуальном лицевом счете в ПФР будут учитываться по 1,8 балла. А за пять лет иметь не только стаж, но и 8 дополнительных баллов.

Пример 4. Для тех, у кого не хватает ИПК для назначения пенсии и нет возможности трудоустроиться можно также «добрать» баллы оформив уход за знакомым 80-летним пенсионером.

За советский стаж

Пенсионные баллы были введены новой реформой только недавно. До 2002 года даже не было такого понятия как страховые взносы. Тогда действовали другие правила подсчета прав. Но даже сегодня все те периоды обязательно учитываются при назначении пенсии. Они рассчитываются по «старым» правилам и переводятся в индивидуальные пенсионные коэффициенты.

Основное правило в те годы было идентичное нынешнему: чем больше стаж и заработная плата, тем выше размер Ваших будущих ежемесячных выплат от ПФР. Только они подтверждались трудовыми книжками и справками. Поэтому любая дополнительная справка, которая увеличивает пенсионные права за советские годы повышает Ваш ИПК сегодня.

Пример 5. Справка за период работы в школьные или студенческие годы в советские времена учитывается органами ПФР в трудовом стаже. Даже при наличии в справке нескольких трудодней в месяце будет учтен полный календарный месяц в трудовом стаже пенсионера.

Отдельного внимания заслуживает материнство, которое поощряется государством. Период ухода за детьми может учитываться не только в составе стажа и баллов, но и вдвое повышаться за каждого последующего ребенка. Это может значительно увеличить пенсионные баллы. Поэтому так важно представить в территориальный орган ПФР свидетельства о рождении детей.

Период ухода за детей учитывается в стаже не более 6 лет (по полтора года). Максимальное число пенсионных коэффициентов 24,3 можно получить за четырёх воспитанных детей. Но следует учитывать, что в «чистом» виде они могут быть начислены только если не совпадают с трудовым стажем.

Пример 6. Уход за тремя детьми может принести в копилку мамы 16,2 балла. За каждого можно учесть по полтора года с увеличением баллов за второго и третьего ребенка:

1. 2,7 = 1,8 * 1,6

2. 5,4 = 3,6 * 1,6

3. 8,1 = 5,4 * 1,6

Как узнать сколько накопилось баллов

Все периоды трудовой деятельности и накопленные пенсионные коэффициенты должны обязательно учитываться в ПФР. Данные о каждом гражданине хранятся в индивидуальном лицевом счете застрахованного лица (ИЛС). Это электронное хранилище Пенсионного фонда о нашей работе и заработной плате. Здесь и хранится вся информация о Ваших накопленных баллах.

Сегодня каждый человек со СНИЛС может запросить и узнать информацию в виде выписки из своего индивидуального лицевого счета. Сведения, которые хранится о Вас в Пенсионном фонде предоставляются бесплатно. Статья 14 Федерального закона от 01.04.1996 № 27-ФЗ.

- Самый простой и быстрый способ просмотреть информацию о том сколько у Вас накоплено пенсионных баллов. Напрямую в личном кабинете застрахованного лица на сайте ПФР.

- На сайте gosuslugi.ru есть возможность запросить выписку из ИЛС в виде документа. Для удобства ее можно будет распечатать.

- По заявлению можно получить сведения непосредственно от ближайшего к Вам территориального органа ПФР. Заявление можно написать не только в клиентской службе на месте, но и принести заполненный бланк или отправить его по почте.

Сведения о работе постоянно пополняются по отчетам работодателей. Что же касается информации о прошлых периодах работы, то ее можно не найти. Стоит обратить на это внимание и проверить все ли данные имеются в Пенсионном фонде о Вашей деятельности. В случае отсутствия или неточностей в сведениях, можно обратиться в ближайший территориальный орган ПФР с подтверждением имеющихся данных.

В итоге, каждый вариант из 5 перечисленных способов начисления пенсионных баллов имеет свои особенности. В долгосрочной перспективе наилучшим вариантом заработать максимальное число ИПК можно считать официальное трудоустройство. По мере увеличения заработной платы будет увеличиваться и будущая пенсия. Для тех, кто уже достиг пенсионного возраста, но немного не достиг требуемого минимума коэффициентов подойдет вариант с «покупкой». Период ухода за нетрудоспособным может дополнительно принести в копилку ИПК несколько бонусов, которые помогут Вам увеличить пенсию.

| Видео (кликните для воспроизведения). |

Сохраните статью в закладки на своей странице:

Источники

Катрич, С. В. Юридическое пятикнижие российского бизнеса. Правовые основы предпринимательства / С.В. Катрич. — М.: Дело, 2012. — 528 c.

Ваш домашний адвокат. Экстренная юридическая помощь. Советы Юриста. — М.: Мир книги, 2004. — 448 c.

Рыжаков, А. П. Защитник в уголовном процессе / А.П. Рыжаков. — М.: Экзамен, 2016. — 480 c.- Кабинет и квартира В.И. Ленина в Кремле. Набор из 8 открыток. — М.: Изогиз, 2016. — 297 c.

- Введение в специальность «Юриспруденция». — М.: Юнити-Дана, 2013. — 264 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.