Содержание

Кредитный спор заемщика с банком

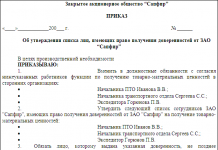

В кредитном споре интересы банка в суде представляют профессиональные юристы, имеющие специалиацию в банковской сфере, кредитовании.

В последние время кредитные споры с банком стали все чаще рассматриваться судами. Что необходимо знать и учитывать, вступив в спор с кредитной организацией (банком)?

Заемщик расcчитывает как можно быстрее расплатиться по кредиту, кредитор (процентщик) желает получить доход. Нередко конфликт интересов заставляет стороны обращаться в суд.

В случаях, когда требования кредитной организации не основаны на законе, заемщик подает иск, и банк становится ответчиом в кредитном споре. Банки нередко предпочитают составлять кредитные договоры с ущемлением прав заемщиков (предоставленных в силу закона). Необоснованное удорожание кредита, изменение условий, переплата по кредиту — часть конфликтных ситуаций, которые побуждают заемщика обращаться в суд. Например, банк повысил тарифы по тем или иным видам обслуживания – комиссию за ведение ссудного счета и т. п. Кроме того, банк может увеличить процентную ставку по кредиту. Для защиты своих прав приходится вступать в судебный спор с банком — кредитором. В юридической практике принят ряд решений судов, по которым банки привлекаются к административной ответственности за ущемление и нарушение прав потребителя.

Банк — истец, если у заемщика имеется просрочка по кредитному договору. Если Вы потеряли возможность своевременно выплачивать долг и проценты по кредитам, то банкам, конечно, безразлично, что у Вас произошло с работой или бизнесом, и почему Вы не платите. И даже если заемщик банка умрет, платить за него будут наследники.

Если у Вас возникла просрочка по возврату очередной суммы, первое правило – полная открытость. Вы должны обязательно уведомить банк о своих проблемах, пытаться пересмотреть условия договора и пр. В большинстве случаев банк готов пойти Вам навстречу и совместно найти выход из ситуации, реструктуризировав кредит или предоставив кредитные каникулы. Важно, не затягивая, выйти на разговор с банком.

Закон предоставляет банкам возможность расторгнуть договор с Вами в судебном порядке с требованием возврата суммы займа целиком вместе с процентами и штрафами в случае, если Вами будет допущена хотя бы одна просрочка по возврату очередной суммы. Однако не всегда банки сразу после первой же просрочки обращаются в суд, это может случится только при возникновении у сотрудников банка уверенности, что Вы и вовсе не собираетесь отдавать долг. При этом, у каждого банка свои механизмы возврата долгов. У кого-то есть «своя» коллекторская фирма, другие банки продают долги профессиональным коллекторам, третьи — обращаются в суд и взыскивают задолженность сами.

Если у Вас остались вопросы, то Вы всегда имеете возможность проконсультироваться с адвокатом

Адвокат по кредитным спорам

Чем может быть полезен адвокат? Необходимо понимать, что банки имеют финансовые ресурсы и сильную юридическую поддержку. Поэтому человеку, не обладающему юридическими знаниями и опытом по кредитным спорам, не разбирающемуся в банковском, гражданском, процессуальном законодательстве достаточно сложно эффективно отстоять свои права в судебном споре с банком и другими кредитными организациями.

Адвокат по кредитным спорам

Закон устанавливает срок исковой давности для обращения в суд с иском к банку о признании недействительными тех условий, которые ущемляют права заемщика.

Если у вас кредитный спор с банком, то, обратившись к нам вы получите полную юридическую консультацию. Адвокаты Московской окружной коллеги дадут правовую оценку перспективности судебного дела, рассчитают суммы, которые можно вернуть, помогут оспорить в суде условия кредитных, залоговых, ипотечных или других смежных договоров.

Банкротство физических лиц

Банкротство (несостоятельность) — это неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей. И эта неспособность должна быть признана судом.

ВС для единообразного понимания новых терминов и процедур по банкротству физических лиц принял постановление. Особое место в решении занимают вопросы, касающиеся проверки обоснованности заявления о банкротстве, утверждения плана реструктуризации, случаев «неосвобождения» от долгов и злоупотреблений со стороны должника.

С текстом постановления Пленума Верховного суда РФ от 13 октября 2015 года № 45 «О некоторых вопросах, связанных с введением в действие процедур, применяемых в делах о несостоятельности (банкротстве) граждан» можно ознакомиться здесь.

Полезно знать

Форс мажор в кредитном споре

Любая деятельность несет в себе риски, и стопроцентных гарантий ее успеха не даст никто. Соответственно, вы можете оказаться в ситуации дефолта, то есть временно или окончательно быть не в силах исполнять свои обязательства перед банком в части погашения долгов по кредиту.

В случае пропуска срока внесения очередного платежа по кредиту, заемщику важно своевременно и обязательно письменно уведомить банк, с которым заключен кредитный договор, о причинах просрочки.

Добросовестный неплательщик — это не мошенник, который взял кредит с целью присвоения чужих денег.

Сообщите банку-кредитору о причинах просрочки платежа, и сберегите себя от лишних проблем, которые дополнительно могут усугубить и без того нелегкую ситуацию.

Главное, чтобы банк не имел оснований объявить Вас злостным неплательщиком и обвинить в том, что Вы уклоняетесь от уплаты кредита, что может повлечь за собой и уголовную отвественность.

Всю переписку с банком храните до полного прекращения взаимных обязательств — оградите себя от титула кредитного мошенника.

опыт и знания лучших адвокатов всегда для Вас

Споры с банками и по договорам займа

В настоящее время из-за продолжающегося кризиса растет процент просроченных кредитов. При взыскании просроченной задолженности должник часто должен уплатить огромные штрафные проценты. Однако часто с банком можно договориться о реструктуризации или рассрочки уплаты долга. Если банк не соглашается на Ваши предложения и подает на Вас в суд — сумму требований можно значительно снизить уже в рамках судебного разбирательства.

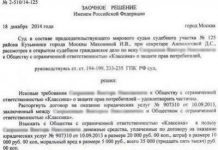

Так, недавно представляя в суде общей юрисдикции г. Москвы интересы заемщика-физического лица в споре с крупным коммерческим банком, нам удалось снизить сумму требований в 3 раза, в том числе снизить размер штрафных процентов более чем в двадцать пять (25!) раз.

В спорах по договорам займа также есть много особенностей и сложностей. Так как в большинстве спорных случаев документы о займе составлены некорректно, что позволяет должнику не возвращать свой долг Заимодавцу.

Судебные споры с банками и по договорам займа в Москве и Московской области

По статистике, в кризисные времена 2/3 заемщиков начинают испытывать резко финансовые трудности, которые влекут за собой нарушения условий кредитных договоров и займов. Это может быть связано с потребительскими кредитами, ипотечным жильем, кредитами на автомобиль. Очень часто банки и иные кредиторы начинают злоупотреблять своими правами, что выливается в такие последствия, как:

- Требование незаконных комиссий;

- Неправильный расчет взимаемых банком или кредитором сумм;

- «Навязывание» иных платежей, не предусмотренных кредитным договором;

- Неправильный расчет погашаемой задолженности;

- Незаконное изменение процентной ставки, сроков кредитования, пунктов в подписанном кредитном договоре;

- Кража персональных данных, денежных средств, незаконное отчуждение материальных средств;

- Угрозы, давление и иные незаконные действия со стороны кредитора или банка.

ООО «Меджик Лекс» проанализирует судебную перспективу, сделает правовую оценку имеющихся в распоряжении кредитора или должника документов, поможет урегулировать споры в судебном или досудебном порядке.

Судебные споры с банками и по договорам займа для должников

Потребители услуг банков (кредиты, ипотеки) часто нуждаются в заемных средствах по острой необходимости. В таких условиях подписываются невыгодные договора с неподъемными процентными ставками, тяжелыми условиями, сильно сжатыми или точно не определенными сроками. Результат практически всегда одинаков – банки хотят отобрать заложенное имущество, чтобы вернуть вложенные деньги, и практически никогда не идут на реструктуризацию или подписание дополнительных соглашений добровольно.

Юристы компании Меджик Лекс помогут вам:

- Снизить пеню;

- Отменить или уменьшить неустойку по кредиту;

- Взыскать судебные расходы и прочие расходы на экспертизы, сбор доказательной базы;

- Аннулировать неправомерные требования кредиторов;

- Найти варианты для компромисса с банком или кредитором (овердрафт, реструктуризация, банкротство, дополнительные соглашения);

- Заставить выполнить кредитором свои обязательства по договорам.

Судебные споры с банком – это сложный процесс. Если сравнивать ресурсы должника и кредитора, то может создаться впечатление о бесперспективности таких усилий. Но на самом деле, шансы на положительное решение напрямую зависят от квалификации юристов. Мы практически ежедневно доказываем это утверждение в своей практике. У нас есть дела с участием крупнейших банков Москвы, в которых сумма требований кредиторов снижалась в 3 раза, размер штрафов уменьшался в 25 раз!

Одной из ключевых и самых распространенных ошибок должников является инертность и безучастность. Не думать о своих долгах и ждать повестки в суд – это не выход. Чем раньше вы начнете работу по реструктуризации долгов, урегулированию споров с кредиторами, тем проще и дешевле будет избавиться от долговых обязательств. Наши юристы помогут объективно оценить ситуацию, проведут экспертизу имеющихся документов, соберут необходимую доказательную базу, создадут все условия для успешной подачи иска и выигрыша по делам с договорами займа.

Судебные споры с банками и по договорам займа для кредиторов

Составив некорректный иск, кредитор может обречь себя на потерю денег или уменьшение долговых обязательств ответчика. Кроме того, незаконные действия, связанные с требованиями вернуть долги, могут закончиться административной или даже уголовной ответственностью. Очень часто в противовес иску кредитора, ответчик подает свое встречное исковое заявление, что усложняет получение долгов, затягивает сроки, увеличивает расходы на судебное рассмотрение.

Квалифицированная поддержка юриста – это реальная возможность упростить получение долгов законным способом. Компания «Меджик Лекс» работает с физическими лицами, банками, помогает юридическим лицам вернуть по долговым обязательствам деньги или собственность контрагентов. Наши юристы разберутся в сложных бизнес отношениях, подготовят экспертные заключения по подписанным договорам и предложат наиболее оптимальное решение для «проблемных долгов».

В настоящее время просрочки по кредитам – нормальное дело, но если подобные случаи начинают носить массовый характер, либо когда сумма долга составляет внушительное состояние, а должник даже не собирается погашать свои обязательства, потребуется судебное разбирательство. В этом случае, если будет доказана корректность составления документов, если суд встанет на сторону кредиторов, то долг из должника будет взыскан по Закону, включая недвижимость, иные материальные ценности.

С какими долгами мы работаем?

Юристы компании ООО «Меджик Лекс» представляют интересы в 35 судах Москвы и городских судах Московской области по таким долгам:

- Задолженности по расписке – Заимодавец не может истребовать деньги с должника либо наоборот, должник не согласен с размером долга, начисленными пенями и неустойками;

- Долги без подтверждающих документов (расписок), по устной договоренности. Юристы предоставят консультацию, проанализируют условия и перспективы последующих судебных процессах, предложат варианты для решения конфликтов в досудебном порядке на приемлемых условиях для обеих сторон;

- Долговые займы, включая кредиты, страховые выплаты, договора купли-продажи, договора на поставки и так далее – процесс строится вокруг неисполнения обязанностей одной из сторон (кредитора или должника), также во внимание принимаются корректность составления договоров и иные обстоятельства.

К нам также обращаются при возникновении долгов в процессе раздела имущества или при наследовании долговых обязательств или при возврате от незаконных владельцев имущества, в том числе и денежных средств.

Мы имеем всё необходимое для защиты ваших интересов: опыт, знание особенностей подобных процессов, необходимая квалификация для работы даже по сложным делам. Напоминаем, что в случае победы вы можете возместить все свои расходы на судебный процесс с ответчика. Поэтому уменьшение долга, аннулирование платежей, реструктуризация при грамотном подходе может достаться вам абсолютно бесплатно.

Статья 808 Гражданского кодекса «Форма договора займа»

1. Договор займа между гражданами должен быть заключен в письменной форме, если его сумма превышает не менее чем в десять раз установленный законом минимальный размер оплаты труда, а в случае, когда займодавцем является юридическое лицо, — независимо от суммы.

2. В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы или определенного количества вещей.

| № п/п | Наименование услуги | Стоимость (руб.) | Дополнительная оплата | Примечание |

| 1 | Устная консультация |

| № п/п | Наименование услуги | Стоимость (руб.) | Дополнительная оплата | Примечание |

| 1 | Устная консультация |

Оставьте ваши контакты, и наш менеджер

свяжется с Вами в ближайшее время.

Оставьте ваши контакты, и наш менеджер

свяжется с Вами в ближайшее время.

Судебные споры с банками

Получение кредита почти всегда ассоциируется с новыми возможностями и перспективами. Простые граждане и предприятия используют кредитные деньги для выполнения самых различных потребностей и ведения бизнеса. Однако рассчитаться со своими долгами удается не всем, зачастую это приводит к судебным спорам с банками.

Противостоять в одиночку такой большой финансовой структуре, как банк, почти бессмысленно. Это связано с тем, что кредитные организации содержат в своем штате целые юридические отделы, которые занимаются процессом выдачи и погашения кредитов.

Компания «Кредитный правовед» обеспечивает помощь в сопровождении судебных споров с банками по вопросам оформления кредитов, оспаривания условий кредитных, залоговых, ипотечных или других смежных договоров, возможных претензий со стороны кредитора и нарушений прав клиентов банков.

Совмещая знания юридической базы с особенностями работы финансовых учреждений, принципов кредитования и оформления имущества в залог, личной и имущественной поруки, а также порядка востребования залога в счет погашения задолженности, наши юристы по долгам помогут заемщикам и клиентам банков решить очень многие вопросы.

Причины суда с банком могут быть самыми различными, но его исход всегда зависит от обстоятельств и способов их изложения. Правильная юридическая защита в большинстве случаев решает кредитные споры с финансовыми кредиторами в пользу заемщика. И даже при невозможности получить полную победу в суде, чаще всего удается значительно снизить негативные последствия для наших клиентов.

Основные причины судебных споров с банками:

- оспаривание условий кредитных договоров;

- незаконное оформление кредита по документам клиента;

- решение вопросов залогового имущества, его утраты, замены и т.д.;

- самовольное повышение процентной ставки банка;

- неправильное начисление процентов и комиссий по кредиту;

- взыскание задолженности с заемщика по иску банка;

- уклонение заемщика от уплаты долга и сотрудничества с представителями банка по проблемной задолженности;

- банк незаконно передал кредитное дело коллекторам, которые пытаются изъять имущество во внесудебном порядке или совершают другие противоправные действия.

Когда стоит обратиться за помощью?

КРЕДИТНЫЕ СПОРЫ – НАША РАБОТА

Содействие наших сотрудников при судебных спорах с банками:

- изучение юридической основы кредитной сделки на этапе ее подготовки, предоставление рекомендаций клиентам по вопросам составления договоров и передачи в залог имущества;

- сопровождение сделки и оформления кредитного и сопутствующих договоров;

- консультации при появлении проблемной задолженности перед банком и просрочками, выработка эффективной тактики действий для препятствия принудительного погашения долга;

- представительство интересов в суде во время споров по кредитам или другим взаимоотношениям с банковскими структурами;

- подготовка и составление необходимых документов, исков, жалоб;

- консультационная и информационная поддержка по судебным спорам с банками.

Если вы хотите эффективно решить свои споры по кредитам, обращайтесь за профессиональной юридической поддержкой специалистов компании «Кредитный правовед».

Мы найдем пути решения самых сложных ситуаций, квалифицированно защитим права физических и юридических лиц, решим кредитные споры с наименьшими моральными и финансовыми потерями!

Как выиграть суд у банка

Судебные разбирательства с банком возможны, если присутствует спор о праве. Кредитная организация может попытаться обратиться в суд и взыскать деньги без разбирательства по существу, в порядке приказного производства. Если заемщик направил на судебный приказ возражения (в течение 10 дней со дня его получения), то банк готовит иск в суд.

|

Решить любые юридические проблемы можно легко с помощью юристов зарегистрированных на сайте — цену выполнения задания (проконсультировать, составить иск, подать жалобу и т.д) назначаете Вы сами, а юристы подают заявки на ваше задание, вам остается только выбрать лучшего. Оставить задание: |

|

|

Как действовать заемщику, если банк подал в суд

| Видео (кликните для воспроизведения). |

Получив судебную повестку от банка не нужно избегать разбирательства, а следует тщательно готовиться к защите своих прав. Аналогичная линия поведения требуется, если гражданин или компания решила инициировать судебный процесс против банка, чтобы защитить свои права и законные интересы.

- — исковое заявление;

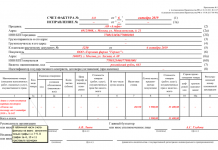

- — выписка по счету заемщика;

- — расчет задолженности, которую банк старается взыскать в судебном порядке;

Согласно ГПК РФ истец, при подаче иска, должен составить один экземпляр искового заявления и копий документов для ответчика. Далее следует изучить содержание выписки по счету, предоставленной банком в качестве обоснования своих требований.

Нужно убедиться в том, что банк проводил списания правильно – согласно очередности списания, установленной ст. 319 ГК РФ. На практике сложностей с этим не возникает, так как кредитная организация старается в первую очередь компенсировать издержки, связанные с взысканием платежей, в том числе при взыскании задолженности по кредитной карте.

Следует изучить расчет задолженности. Для выигрыша суда по кредитной карте подобное также актуально. Часто банки грешат тем, что рассчитывают проценты, которые кредитная организация могла бы получить при полном и своевременно погашении займа.

Сумма процентов по убыткам может значительно превышать размер основной задолженности. Если в документе есть суммы, насчитанные вперед, до срока внесения платежа, то подобное считается нарушением. Суд не может взыскать платежи, срок оплаты которых еще не наступил, за исключением случаев, когда банк выдвинул требования о расторжении кредитного договора и досрочном возврате всей суммы займа.

Если сумма иска равна размеру комиссии, то подобное, с точки зрения закона, также сомнительно. Комиссии могут быть удержаны за страхование, обслуживание счета и прочие услуги банка и подлежат оспариванию, особенно если заемщик не был о них своевременно предупрежден и не выразил согласие на их удержание.

Нарушением со стороны банка в отношении истца является завышенная сума неустойки, которая может быть несоразмерной нарушенному требованию по кредитному обязательству. Например, по кредитке сумма просроченных процентов может быть 100 тыс. рублей, а банк на нее может накрутить неустойку в размере 900 тыс. рублей. На суде ответчику следует сделать заявление о несоразмерности неустойки реальной сумме просрочки.

Банк, желая обеспечить себе выигрыш, намеренно может не обращаться в суд, чтобы сумма неустойки росла. В подобной ситуации очевидно злоупотребление правом на неустойку, которое ответчику обязательно следует оспаривать. На суде нужно указать на факт, что банк намеренно не предпринимал действий по взысканию неустойки, а старался накопить долг, чтобы, тем самым, еще больше усугубить финансовое положение должника.

Возражение на иск

Нужно составить возражение на иск банка. В документе следует обозначить все нарушения, которые были допущены со стороны банка, дословно и последовательно описать причины спора с кредитным учреждением. Обычно это несвоевременная уплата долга, либо незаконное стремление банка взыскать с должника проценты и неустойку.

Возражение на исковое заявление от банка нужно направлять всегда, с учетом того, что судебный процесс – это спор процессуально равных сторон. При завышенном размере неустойки необходимо оформлять ходатайство о применении ст. 333 и 404 ГК РФ, чтобы доказать вину кредитора в чрезмерном размере неустойки . Суд не вправе применить правило о снижении неустойки, если это не будет заявлено ответчиком.

Встречный иск

Встречное исковое заявление необходимо в случае, когда у заемщика есть требования к кредитной организации, которое по своей правовой природе связано с исковыми требованиями кредитора. Банк может намеренно вводить заемщика в заблуждение, не раскрывать всю информацию о комиссиях, частично раскрывать содержание выписки по счету.

При рассмотрении встречного искового заявления возможен взаимный зачет требований. Вероятность выигрыша дела банком велика, в зависимости от обоснованности требований и оснований подачи иска. Но у ответчика также есть возможность существенно снизить сумму неустойки и долга переда банком, если он сможет аргументировать свою позицию по встречному исковому заявлению и подкрепить ее письменными и иными допустимыми доказательствами.

Следует следить за ведением протокола судебного заседания, чтобы все ходатайства были в него занесены. При неуверенности лояльности судьи все документы нужно проводить через канцелярию – зарегистрировать их перед приобщением к делу.

На судебном процессе можно прийти с диктофоном, так как аудиозапись допускается без разрешения судьи. Это позволит прослушать запись и подготовиться к следующему судебному разбирательству.

Судья огласит резолютивную часть решения. Мотивировочная часть составляется в течение 5 дней после его оглашения. В мировой суд за мотивировочным решением нужно обращаться с заявление в течение 3 дней после судебного заседания, если лица, которые участвовали в деле, присутствовали на суде и 15 дней, если их на суде не было.

Обращение с иском к банку

С иском в банк, с целью выигрыша суда по долгу, может обратиться и сам заемщик. В качестве предмета иска гражданину следует указать требования о расторжении или изменении условий кредитного договора, если ранее они были изменены банком в одностороннем порядке. Подобное может касаться увеличения размера процентной ставки по кредиту без согласования с заемщиком.

Отдельного спора требуют ситуации, когда банк располагает собственным отделом взыскания просроченной задолженности и своими действиями причиняет клиенту моральный и материальный вред. Такие обстоятельства подлежат отдельному доказыванию.

Оформление иска

Исковое заявление следует оформлять по правилам, обозначенным в ст. 131-135 ГПК РФ. В нем следует обозначить:

- — наименование суда;

- — информацию об истце – его Ф.И.О., место регистрации, контактные данные;

- — сведения об ответчике – наименование банка, его юридический адрес;

- — данные о законных представителях;

- — цену иска, если требования подлежат оценке.

В описательной части заявления следует подробно изложить существо спора. Истцу нужно давать ссылку на пункты договора, нормативные акты и последовательно излагать события спорной ситуации. В исковом заявлении можно заявлять ходатайства, в том числе об истребовании документов, если истец по каким-либо причинам не может их самостоятельно получить.

В просительной части важно точно сформулировать просьбу к суду. Заранее следует провести подробные расчеты по иску. К заявлению следует приложить следующие документы:

- — копию паспорта истца;

- — копию кредитного договора;

- — платежные документы;

- — другие письменные данные, на которых истец основывает свои требования;

- — квитанцию об оплате госпошлины, ее размер зависит от заявленной цены иска;

Если интересы истца предоставляет представитель, то его полномочия должны быть подтверждены нотариальной доверенностью.

Универсального способа выиграть суд у банка не существует, так как ход судебного процесса зависит от обстоятельств конкретной ситуации. Если кредитный договор законен и суд не усмотрит в споре нарушений прав заемщика, то вероятность положительного исхода дела будет не очень высокой. В ответственной ситуации рекомендуется заручиться поддержкой компетентного юриста.

Инструкция на случай, если возникли споры с банками по кредитам

Большинство из нас активно пользуется услугами банков и приобретает их продукты. Наверняка у вас есть дебетовая или кредитная карты, расчетный счет или страховка, оформленная кредитором. Но что же делать, если вас не устраивает качество услуг или их исполнение? В этой статье мы расскажем вам о том, какие могут быть причины для спора с кредитором и как их урегулировать.

Основания для возникновения

Между потребителем и банком могут быть споры, которые, как правило, связаны с нарушениями условий договора обслуживания. Не выплатили полагающиеся проценты по вкладу, не вернули деньги или навязали дополнительные расходы? Все это повод для спора, урегулировать который можно несколькими способами.

Разногласия по кредитным вопросам

Одна из распространенных причин для спора между банком и заемщиком – это кредит. Причем инициатором разбирательства может стать как потребитель, так и сам кредитор, если клиент перестал исполнять свои обязательства. Кредитные споры с банком могут возникнуть по следующим причинам:

- Заемщик не исполняет свои обязательства, перестав вносить платежи по займу;

- Компания навязывает дополнительные услуги, незаконно удерживает деньги со счета;

- Компания предъявила новые условия договора и требования, о которых заемщик ранее не знал;

- После заявления потребителя банк не расторгает договор кредитования или страхования.

Дополнительной причиной для спора может стать кредит, который не был погашен заемщиком. Возможно, клиент накопил задолженность и банк выставил требование о погашении комиссий, пеней, штрафов.

Немало споров по кредиту связано с навязываниембанком страховки, которая по закону является добровольной. Однако, большинство компаний отказывают клиентам в выдаче займа без оформления страхового договора.

Но, согласно указанию Центрального Банка РФ № 4500-У, заемщик имеет право отказаться от страховки в течение двух недель с момента ее оформления. И отказ кредитора в расторжении страхового договора – это еще один повод для спора.

Способы урегулирования

Споры с банком – неприятный процесс, однако, свои права нужно отстаивать, не отпуская ситуацию на самотек. Решить спор, например, о невыплате кредита или снижении неустойки по задолженности, заемщик может двумя способами: мирно и через суд. Что именно следует делать?

Мирный путь

Первый способ решения любого вопроса – досудебный, который включает в себя попытку мирного урегулирования конфликта между сторонами. Как правило, до суда дела доходят редко, поскольку кредитору невыгодно подавать иск и решать спор в таком порядке.

Претензия подается в виде простого заявления, в котором указываются основания обращения и требования заявителя. Документ необходимо составить в двух экземплярах и одну копию заверить в банке. На ней должна быть отметка о том, что компания получила заявление от заемщика.

Мирный способ решения спора по кредиту выгоден для сторон. Должнику не стоит избегать банка. Обратитесь к кредитору, и вы сможете получить выгодные условия для погашения долга. Аналогично решаются и другие споры.

Судебный процесс

При невозможности мирного урегулирования конфликта остается единственный вариант решения спора – обращение в суд. Инициировать процесс может как сам заемщик, так и банк, желая взыскать долг с неплательщика.

Порядок судебного разбирательства:

- Попытка мирного урегулирования спора, составление претензии и ожидание ответа на нее.

- Подготовка доказательств нарушений ответчика, составление искового заявления.

- Подача иска в суд и участие в судебном процессе.

- Получение и исполнение судебного решения по спору.

Заемщик может направить иск в суд по своему месту регистрации. Если инициирует разбирательство банк, то компания может подать заявление в суд, который был указан в договоре кредитования. Подсудность можно изменить по заявлению сторон.

Споры с банком в суде могут затянуться, однако, заемщик имеет высокие шансы на успех. При подаче иска нужно подготовить кредитный договор, чеки об оплате платежей, выписки со счета о движении средств, ответ компании на претензию и иные доказательства нарушения прав потребителей.

Практика дел и решений

Если банк подал на взыскание, то помните: кредитор будет прав в споре, поскольку долг нужно возвращать. Однако, заемщик может подать встречный иск или возражение относительно размера требований. Согласно статье 333 ГК РФ, несоразмерную неустойку (пени, штрафы и проценты) можно снизить.

Положительная судебная практика и при решении других споров, если истцом является заемщик. Опытные юристы могут снизить обязательства, доказать нарушения банка и добиться приемлемого судебного постановления. Например, суд может вынести решение об изменении графика и суммы платежей с учетом материального состояния заявителя.

Полезное видео

Заключение

Возник спор с банком? Попытайтесь обратиться в компанию и урегулировать вопрос мирно. Затем следует составить претензию, указав нарушения кредитора и требования заявителя. И если таким способом не удалось решить спор, то нужно обратиться в суд.

Запомните главное: не стоит избегать банк и боятся суда. В некоторых ситуациях судебное решение – лучший способ урегулировать спор по кредиту. Так можно добиться снижения неустойки, изменения графика платежей и сумм взносов, а также возврата своих денег за навязанные услуги.

Судебные споры с банком

Сегодня взять кредит или открыть вклад — не сложно. Но в отношениях с банковской организацией гражданин попадает в невыгодное для себя положение, потому что подписывает договор, составленный кредитором. Времени на обдумывание условий соглашения дается минимум, причины обращения за защитой интересов появляются уже после его подписания.

Споры с банками – распространенное явление. Для правильной и своевременной защиты интересов нужны знания законов и судебной практики. Без помощи юриста выиграть судебное разбирательство с кредитной организацией не получится.

Адвокаты сайта 33urista.ru помогут вам:

- Узнать, куда обратиться при нарушении банком закона.

- Понять, как составить претензию и иск в суд.

- Определить, какие доказательства собрать для благополучного разрешения спора в суде.

Что делать при возникновении спора с банком?

Юридическая консультация на сайте 33urista.ru – способ узнать, как защитить себя при злоупотреблении со стороны кредитной организации, не выходя из дома. Грамотные юристы ответят на следующие вопросы:

1. В каких случаях предстоит судиться с банком?

Закон №353 ФЗ от 21 декабря 2013 года в статье 6 подробно регламентирует процедуру определения суммы потребительского кредита и обязывает банк указывать ее на первой странице договора, выделяя квадратной рамкой. Если кредитная организация завысила размер процентов, или неверно оформила договор займа, придется обращаться в суд. Помимо этого, вы вправе обратиться за судебной защитой интересов, если:

- Кредитор запрещает досрочный возврат суммы займа и процентов за кредит.

- Банковские сотрудники не законно передали персональные данные клиента.

- Заемщик неверно начислил проценты по договору.

- Кредитная организация не выдает информацию об остатке долга, или требует плату за ее предоставление.

- Банковская организация навязывает дополнительные платные услуги – страхование жизни и здоровья, открытие расчетного счета.

Юрист объяснит вам, когда банк нарушает правила кредитования физических лиц, и в каких случаях предстоит отстаивать права в суде. Эти знания помогут защитить свои интересы и близких людей, если без судебного вмешательства не обойтись.

2. Нужно ли досудебное урегулирование спорных ситуаций?

Как устанавливает Закон №353 ФЗ от 21 декабря 2013 года, исковые заявления к кредитной организации подаются по законодательству России о защите прав потребителей. Законом №2300-1 от 7 февраля 1992 года не установлено обязательное написание претензии к компании, которая нарушает права гражданина при оказании услуги. Но претензионный порядок урегулирования спора с банком помогает не тратить время и нервы на судебное рассмотрение конфликта.

Юрист расскажет вам, когда лучше написать претензию, а когда обращаться в суд без этого действия. Такие знания помогут вам сократить время разрешения конфликтов при оформлении кредита.

3. Какой орган рассматривает споры с банками?

Законом (ГПК России, статьи 23, 24) определено, что рассмотрение спора с банком происходит:

- У мирового судьи, если размер иска не превышает пятьдесят тысяч рублей.

- В районном суде, при исковых требованиях на сумму от пятидесяти одной тысячи.

Помимо этого Закон №2300-1 от 7 февраля 1992 года (статья 17) устанавливает право выбора территориальной подсудности. Потребитель вправе инициировать открытие судебного разбирательства в суде по месту:

- Расположения или жительства ответчика.

- Пребывания или проживания истца.

- Заключения или исполнения кредитного договора.

- Нахождения филиала или представительства компании, если спор возник с отделением кредитной организации.

Законодательно не запрещено передавать рассмотрение конфликта третейским судам. Но заключение соглашения об это происходит только после возникновения оснований для обращения в суд.

Адвокат расскажет, в какую судебную инстанцию обратиться за защитой собственных интересов при споре с банковской организацией. Это поможет вам избежать негативных последствий неверного определения подведомственности и подсудности спора по кредиту.

4. Как оформить исковое заявление?

Закон (ГПК России, статья 131) определяет требования к исковому заявлению в суд.

В иске стоит указать:

- Суд, в который он подается.

- Личные данные заявителя.

- Название и месторасположение ответчика.

- Основания нарушения прав заемщика.

- Обстоятельства, которые доказывают эти нарушения.

- Сумма требований, если иск подлежит оценке.

- Перечень документов, прикладываемых к заявлению.

Помимо правильного оформления, к иску нужно приложить:

- Копии заявления по числу ответчиков и заинтересованных лиц.

- Доверенность, если заявление подается представителем.

- Доказательства обстоятельств, на которые ссылается заемщик по кредиту.

Как указывает процессуальное законодательство, отсутствие в иске этих сведений ведет к его оставлению без движения, что увеличивает время судебной тяжбы.

Юридическая помощь поможет избежать негативных последствий неправильного оформления обращения к суду и сократить временные затраты на споры с банком.

5. Можно ли обжаловать отказ в выдаче кредита?

Согласно закону (ГК России, статья 821) разрешается кредитору отказать в выдачи займа, если он установит, что заемщик не вернет его в установленный срок. При уверенности в возможности вернуть кредит, вы вправе обжаловать такое действие банка. Адвокат расскажет, как действовать, если вам незаконно отказали в заключении договора займа, какие бумаги собрать в доказательство нарушения имущественных интересов человека, который решил взять кредит. Эти знания помогут вам защитить имущественные интересы себя и близких и сэкономить время на судебных разбирательствах, если у вас нет права обратиться за защитой в суд.

Преимущества обращения к юристам сайта 33urista.ru

| Видео (кликните для воспроизведения). |

Регулирование отношений кредитора и заемщика происходит при помощи законов и договора. Для защиты прав при оформлении потребительского кредита нужно изучение условий конкретного соглашения. Юристы портала ознакомятся с договором, и помогут вам защитить свои имущественные интересы, а также интересы близких родственников, если банк злоупотребляет правами, предоставленными ему законом.

Источники

Тихомирова, Л. В. Долевое строительство жилья. Правовые акты, материалы судебной практики / Л.В. Тихомирова. — М.: Издание Тихомирова М. Ю., 2016. — 128 c.

Профессиональная этика сотрудников правоохранительных органов; Щит-М — М., 2011. — 384 c.

Руденко, Р. А. Р. А. Руденко. Судебные речи и выступления / Р.А. Руденко. — М.: Юридическая литература, 2016. — 368 c.- Иванов, И.И. Методические рекомендации по обращению в Европейский Суд по правам человека; новая юстиция, 2013. — 288 c.

- Адвокатская деятельность и адвокатура в России / Под редакцией И.Л. Трунова. — М.: Юрайт, 2016. — 528 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.