Содержание

- 1 ЕНВД можно применять до 2021 года

- 2 Авто на ремонте не участвуют в расчете ЕНВД

- 3 Предлагается сохранить ЕНВД после 2021 года

- 4 Правомерно ли требование об уплате ЕНВД, если деятельность не велась

- 5 ЕНВД не дадут второго шанса

- 6 Спорные ситуации по ЕНВД

- 7 При отсутствии физического показателя ЕНВД налог не начисляется

- 8 Тема: Работали на ЕНВД не имея на то права. Последствия

- 9 Аудиторская компания ШАНС

- 10 Новая торговая точка: расчет ЕНВД (Трусова И.)

ЕНВД можно применять до 2021 года

На практике это означало бы, что компании утратили бы право определять сумму налога на основе вменения, то есть просто умножая налоговую ставку на среднее значение дохода от своей деятельности в той или иной области, определенное в законе (ст. 346.29 НК РФ). Для ИП же аналогичная возможность предусмотрена другим спецрежимом – патентной системой налогообложения (ст. 346.44, ст. 346.47 НК РФ), который пока отменять не планируют.

С какого момента нужно учитывать увеличение транспортных средств, количества работников, торговых мест или иного физического показателя по ЕНВД? Узнайте из материала «Физические показатели при ЕНВД» в «Энциклопедии решений. Налоги и взносы» интернет-версии системы ГАРАНТ. Получить полный доступ на 3 дня бесплатно!

Против того, чтобы лишить организации спецрежима на основе вменения, выступила в апреле группа депутатов. Они отмечали тогда, что отмена ЕНВД с 1 января 2018 года может вызвать трудности у налогоплательщиков в связи с переходом на иную систему налогообложения. В частности, приведет к значительным финансовым потерям с их стороны и значительно усложнит процедуру расчета налога.

Депутат Андрей Макаров, представляя законопроект в Госдуме, отметил, что ЕНВД – это самый комфортный, самый льготный режим налогообложения для малого бизнеса. «Мы должны дать ясные ориентиры бизнесу, как раз тем, самым маленьким, что им ничего не угрожает и они могут спокойно работать», – обосновал он необходимость сохранения ЕНВД. Именно на основе этой инициативы был принят указанный закон.

Напомним, ЕНВД подразумевает замену одним платежом целого ряда налогов: налог на прибыль организаций (для ИП – НДФЛ в части доходов от предпринимательской деятельности), налог на имущество организаций (для ИП – налог на имущество физических лиц в отношении имущества, которое используется в предпринимательской деятельности), а также по общему правилу НДС. Все остальные налоги нужно уплачивать на общих основаниях. Налоговая ставка по ЕНВД составляет 15% величины вмененного дохода, а муниципальные власти могут снизить ее до 7,5% в зависимости от категорий налогоплательщиков и видов предпринимательской деятельности, в отношении которых может применяться единый налог.

К слову, применяется ЕНВД в отношении строго определенных видов деятельности: бытовые услуги, ветеринария, ремонт, ТО и мойка автомобилей, розничная торговля (площадь каждого торгового зала не должна превышать 150 кв. м), общественное питание с аналогичным ограничением по площади зала обслуживания посетителей и т. д. (п. 2, п. 4 ст. 346.26 ст. 346.31 НК РФ).

Авто на ремонте не участвуют в расчете ЕНВД

Материал для подписчиков издания «ЭЖ-Бухгалтер (Бухгалтерское приложение)». Для оформления подписки на электронную версию издания перейдите по ссылке.

ЭЖ-Бухгалтер

Бухгалтерское приложение газеты «Экономика и Жизнь» — рассчитано на практикующих бухгалтеров, аудиторов, работников налоговых органов. Представляет актуальные комментарии специалистов, оперативные ответы на вопросы читателей, а также законы, постановления, инструкции, письма и разъяснения министерств и ведомств.

Периодичность выхода: еженедельно, 50 номеров в год. Объем:12 полос.

Предлагается сохранить ЕНВД после 2021 года

Законодательным Собранием Приморского края подготовлен законопроект с целью сохранения применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности.

По мнению депутатов, отмена системы налогообложения в виде ЕНВД с 1 января 2021 года может привести к уменьшению количества налогоплательщиков и потерям местных бюджетов. Как уточняет «Вестник. Правовые и финансовые новости», первоначально предполагалось, что уменьшение поступления доходов в местные бюджеты по ЕНВД будет компенсировано за счет введения нового специального налогового режима – патентной системы налогообложения. Тем не менее, несмотря на увеличение числа приобретаемых патентов и рост поступлений по ПСН, патентную систему налогообложения нельзя назвать специальным налоговым режимом, полностью заменившим ЕНВД.

Благодаря удобству и простоте ЕНВД, с одной стороны, оказался более востребованным и привлекательным режимом налогообложения для предпринимателей, а с другой, – остался стабильным источником налоговых поступлений в муниципальные бюджеты. Кроме того, органы местного самоуправления могут влиять на установление оптимальных значений корректирующего коэффициента базовой доходности К2 для расчета суммы ЕНВД в целях создания благоприятных условий для развития малого предпринимательства, уменьшения налоговой нагрузки на предпринимателей. Тогда как ПСН рассчитывается исходя из размера потенциально возможного к получению индивидуальным предпринимателем годового дохода по видам предпринимательской деятельности, установление, которого находится в исключительной компетенции субъекта Российской Федерации. Учитывая вышеизложенное, депутаты предлагают продлить применение положений главы 26.3 «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности» части второй Налогового кодекса Российской Федерации на неограниченный срок и на существующих условиях.

Законопроект № 1134213–6 «О внесении изменения в статью 5 Федерального закона «О внесении изменений в часть первую и часть вторую Налогового кодекса Российской Федерации и статью 26 Федерального закона «О банках и банковской деятельности».

Правомерно ли требование об уплате ЕНВД, если деятельность не велась

Нужно ли платить ЕНВД в том квартале, в котором деятельность не осуществлялась, и доход фактически не был получен?

Согласно п. п. 1, 2 ст. 346.28 НК РФ плательщиками ЕНВД являются организации и индивидуальные предприниматели, которые:

- Осуществляют предпринимательскую деятельность, облагаемую единым налогом.

- Состоят на учете в налоговом органе в качестве плательщиков ЕНВД.

Из этих норм, а также, из норм пункта 3 статьи 346.28 НК РФ следует, что для прекращения обязанностей плательщика ЕНВД не достаточно только прекратить деятельность, облагаемую ЕНВД. Необходимо также быть снятым с соответствующего учета в налоговом органе. Поэтому до окончания процедуры снятия с учета, статус плательщика ЕНВД за предпринимателем сохраняется, так же, как и обязанность уплачивать налог.

Кроме того, ЕНВД рассчитывается и уплачивается в соответствии с абз. 2 ст. 346.27, п. 1 ст. 346.29 НК РФ, исходя не из фактически полученного дохода, а из вмененного объекта налогообложения. Поэтому наличие или отсутствие у плательщика ЕНВД фактического ведения деятельности и получения реального дохода, не имеет значения.

Пример:

Если в течение налогового периода деятельность, облагаемая ЕНВД, была приостановлена или прекращена; заявление о снятии с учета в налоговый орган плательщиком ЕНВД не подано, а физический показатель сохранился, то налогоплательщик обязан уплатить налог за период, в котором деятельность не велась.

Такой позиции придерживается финансовое ведомство (Письма Минфина России от 17.09.2009 N 03-11-09/317 (п. 1), от 14.09.2009 N 03-11-06/3/233, от 11.09.2009 N 03-11-09/313).

Аналогичные выводы сделал ВАС РФ в п.7 Информационного письма от 05.03.2013 N 157: факт временного приостановления деятельности сам по себе не снимает с организации или индивидуального предпринимателя статуса плательщика ЕНВД и не освобождает от выполнения возложенных на них обязанностей по уплате налога. Данный вывод распространяется и на тех плательщиков ЕНВД, которые прекратили осуществление деятельности, но не были сняты с учета в налоговом органе.

Поэтому неуплата ЕНВД в вышеизложенной ситуации приведет к его доначислению при налоговой проверке, а суды, руководствуясь Информационным письмом ВАС РФ № 157, признают доначисление законным.

Утрачен физический показатель для расчета ЕНВД

Например, плательщик ЕНВД, осуществляющий розничную торговлю, расторг договор аренды магазина. В связи с чем, на 1-е число первого месяца следующего квартала физический показатель у него отсутствует.

В подобных ситуациях, когда в течение налогового периода деятельность, облагаемая ЕНВД, была приостановлена или прекращена вследствие утраты физических показателей, но при этом налогоплательщик не подал в налоговый орган заявление о снятии с учета, он также обязан уплатить налог за квартал, в котором деятельность не велась. Отсутствие физических показателей, свидетельствующее о прекращении деятельности, должно быть подтверждено фактом снятия с учета.

Чиновники подтверждают: если снятие с учета не было осуществлено, плательщик ЕНВД обязан уплатить налог за квартал, в котором не велась деятельность, облагаемая единым налогом (Письма Минфина России от 24.10.2014 N 03-11-09/53916, от 15.04.2014 N 03-11-09/17087; от 23.04.2012 N 03-11-11/135). При этом финансовое ведомство разъясняет, что исчислять сумму налога нужно исходя из имеющихся физических показателей.

Также в Письме от 24.10.2014 N 03-11-09/53916 Минфин России утверждает, что налоговый орган имеет полное право доначислить сумму ЕНВД на основании физических показателей, отраженных в последней представленной декларации, за весь период с момента прекращения деятельности до снятия с учета в качестве плательщика ЕНВД. Из этого разъяснения следует, что ЕНВД должен быть исчислен аналогичным образом также и при отсутствии физических показателей в отдельные месяцы налогового периода за время приостановления деятельности без снятия с учета.

В Информационном письме от 05.03.2013 N 157 Президиум ВАС РФ рассматривает ситуацию, при которой деятельность плательщика ЕНВД приостановлена, но физический показатель не утрачен.

Отсутствие же физического показателя в расчетах ЕНВД, осуществляемых налоговыми органами при проведении налоговых проверок, и руководствующихся разъяснениями чиновников, приводит к отсутствию экономического обоснования расчетов, а, следовательно, носит произвольный характер.

Такой подход нельзя назвать правомерным, поскольку он противоречит требованиям п. 3 ст. 3 НК РФ.

До выхода Информационного письма № 157 суды не разделяли мнение контролирующих органов. Позиция судей была такова: для признания организации (индивидуального предпринимателя) плательщиком ЕНВД необходимо соблюдение обязательного условия — фактического осуществления деятельности, облагаемой единым налогом (п. 1 ст. 44, п. 1 ст. 346.28 НК РФ). Если оно не соблюдается, обязанность по уплате налога отсутствует (п. п. 5 п. 3 ст. 44 НК РФ, Постановление ФАС Западно-Сибирского округа от 16.11.2012 N А70-2837/2012, Постановление Пятнадцатого арбитражного апелляционного суда от 15.06.2012 N 15АП-5588/2012).

По мнению экспертов, в основу которого легли выводы арбитражный судов, произвольные доначисления ЕНВД налоговыми органами при проведении налоговой проверки за те периоды, когда деятельность налогоплательщиком не осуществлялась в связи с отсутствием физического показателя, можно оспорить в суде с большой долей вероятности. Учитывая документальное подтверждение прекращения деятельности и отсутствия физического показателя, судьи могут принять сторону налогоплательщика.

Как минимизировать риски доначисления ЕНВД

Если плательщик ЕНВД по тем или иным причинам решил приостановить деятельность, облагаемую ЕНВД или отказаться от ее ведения, ему необходимо подать в адрес своей налоговой инспекции заявление о снятии с учета в качестве плательщика ЕНВД. Это освободит его от обязанности уплатить ЕНВД за квартал, в котором не будет осуществляться деятельность, и возможных претензий со стороны проверяющих.

Как быть, если заявление не подано?

Вариант дальнейших действий зависит от наличия или отсутствия у налогоплательщика физического показателя, а именно:

- если после приостановления или прекращения деятельности на ЕНВД физический показатель сохранился, налог необходимо уплатить. В противном случае у проверяющих возникнут претензии, а судьи, учитывая Информационное письмо Президиума ВАС РФ от 05.03.2013 N 157, согласятся с проверяющими;

- если физический показатель отсутствует, можно попытаться подать «нулевую» декларацию и, соответственно, не уплачивать налог. Но в этом случае у налогового органа, вероятно, тоже могут возникнуть вопросы.

Поэтому повторим: для минимизации рисков произвольного доначисления налога проверяющими, целесообразно своевременно сниматься с учета в качестве плательщика ЕНВД.

ЕНВД не дадут второго шанса

Правительством уже было принято решение о прекращении действия ЕНВД после 2021 года.

Сообщается, что появились несогласные с этим решением, и параллельно было внесено предложение продлить этот срок до 2024 года. Но решение уже принято, и менять его государство не видит смысла.

Налоговая нагрузка по ЕНВД составляет сейчас менее 1% от реальной выручки. Этот особый режим применяется главным образом с целью налоговой оптимизации. В планах к 2020 подготовить развёрнутый план по переходу налогоплательщиков с ЕНВД на более актуальные цифровые режимы.

Специалисты отмечают, что ЕНВД — второй по популярности налоговый режим (первое место занимает УСН), и объём его использования составляет 36%.

Спорные ситуации по ЕНВД

ЕНВД – это льготный налоговый режим, особенность которого в том, что налог рассчитывается не по реально полученным доходам, а по специальной формуле:

Базовая доходность * Физический показатель * К1 * К2 * 15% = вмененный налог за месяц

ЕНВД имеет региональные особенности, поэтому работать на этом режиме можно только по видам деятельности, указанным в решениях муниципальных образований. Представительные органы власти устанавливают в них понижающий коэффициент К2 подробно по виду деятельности. Например, К2 может быть установлен отдельно для ремонта обуви или ремонта мебели, а не на все бытовые услуги. Иногда К2 может быть разным для разных районов или улиц одного города, а также по типу объекта общепита. Так, в одном муниципальном образовании для баров и ресторанов К2 может быть равен 1.0, для кафе -0.7, для столовых – 0.5.

Вроде бы все ясно, но споров, связанных с применением ЕНВД, огромное количество. Президиум ВАС РФ даже издал по этому вопросу специальное Информационное письмо № 157. Из-за чего возникают споры по вмененке? Ситуация понятна – налогоплательщик хочет заплатить налог поменьше, а целью налоговых органов является пополнение бюджета. Контролировать доходы вмененщика налоговая инспекция не может, потому что КУДиР он не ведет, а данные для расчета налога вносит сразу в квартальную декларацию.

Что остается налоговым органам? Спорить по вопросу признания конкретной деятельности подпадающей под ЕНВД или пересчитывать физические показатели. Переход на ЕНВД в начале и течение года

» target=»_blank» >Переход на ЕНВД носит не разрешительный, а уведомительный характер. Сначала вы начинаете деятельность, которую самостоятельно определили как подпадающую под вмененный режим, а потом, в пятидневный срок, сообщаете об этом в ФНС. О том, что думает по этому поводу налоговая инспекция по месту деятельности, вы узнаете позже – при сдаче квартальной декларации или налоговой проверке.

Если у вас есть сомнения относительно того, может ли выбранная вами деятельность подпадать под ЕНВД, то пишите письма. В налоговую инспекцию по месту предполагаемой деятельности, по месту вашей регистрации как индивидуального предпринимателя или в Минфин. Ответ вам обязаны дать в письменной форме, в течение месяца от ФНС и двух месяцев от Минфина.

В дальнейшем, если по вашему вопросу возникнет спорная ситуация, эти ответы уберегут вас от штрафов и пеней, в худшем случае обойдется перерасчетом налога. Рассмотрим самые частые спорные ситуации, связанные с этим режимом.

ЕНВД и кассовый аппарат

Наверное, всем нашим читателям известно, что на ЕНВД можно не использовать кассовый аппарат. Действительно, зачем он нужен, если учет доходов для расчета вмененного налога не ведется? Но здесь есть одна ловушка, в которую попадают налогоплательщики, если не внимательно читают закон № 54 – ФЗ.

Если вы оказываете услуги населению (а это большая часть видов деятельности на ЕНВД), то БСО должны выдавать не по требованию покупателя, а в обязательном порядке. Обязанность эта исходит из п. 2 ст. 2 закона № 54 – ФЗ, и в Определении ВАС-7182/12 от 22.06.12 говорится, что «в случае оказания индивидуальным предпринимателем на ЕНВД услуг населению без применения ККТ выдача соответствующих бланков строгой отчетности обязательна вне зависимости от требования покупателя (клиента)». Невыдача БСО по своим последствиям приравнивается к невыдаче кассового чека.

Плательщик ЕНВД может не использовать ККТ и не обязан выдавать никакой документ, если он ведет деятельность, указанную в п.3 ст. 2 закона № 54 – ФЗ. Во всех остальных случаях можно не использовать ККТ, а выдавать, по требованию покупателя, документ, заменяющий кассовый чек.

ЕНВД и виды деятельности

1.Розничная торговля, которой можно заниматься на ЕНВД, понимается как передача покупателю товара, предназначенного для использования, не связанного с предпринимательской деятельностью. Если вашими покупателями будут ИП или организации, которые будут эти товары использовать в предпринимательских целях, то применять ЕНВД нельзя.

В то же время, в письме Минфина от 10.10.2011 № 03-11-11/257 сказано, что плательщик ЕНВД не обязан контролировать последующее использование покупателем приобретаемых товаров. Если при реализации товаров продавец выдает покупателю кассовый или товарный чек, то такая реализация признается розничной торговлей. Если же ваш покупатель, который является субъектом предпринимательской деятельности, требует от вас заключения договора или акта приемки-передачи, то это уже договор поставки, который нельзя облагать вмененным налогом. В этом случае придется вести раздельный учет отдельных операций.

2. Услуги, которые вы оказываете на ЕНВД населению, должны быть указаны в ОКУН (Общероссийский классификатор услуг населению). Например, ремонт компьютеров (код ОКУН 013325)на ЕНВД возможен, а вот часто сопутствующая такому ремонту услуга по установке, настройке и обслуживанию компьютерных систем и программ уже не подпадает под вмененный режим. По мнению Минфина, если услуги нет в перечне ОКУН, то считаться бытовой она не может.

3. Иногда конкретная услуга, оказываемая в рамках вмененки, включает в себя и собственно услугу, и торговлю. Например, тот же ремонт компьютеров с заменой комплектующих деталей, представляет собой сочетание ремонта и продажи. В данном случае Минфин позволяет перейти на ЕНВД по двум видам деятельности — оказания услуг по ремонту компьютеров и розничной торговли.

А вот оказание услуги по установке окон и дверей, когда клиенты делают заказ по образцам, которые потом изготавливают подрядчики, ФНС считает не подпадающим под ЕНВД, т.к. это торговля вне стационарной сети. Впрочем, здесь есть и положительная судебная практика, когда судьи видят здесь только услугу по установке окон и дверей и неважно, что изделия изготавливает подрядчик.

ЕНВД и физический показатель

Расчет вмененного налога в случае розничной торговли и услуг общепита ведется по физическому показателю — квадратный метр площади. Естественно, что чем меньше эта площадь, тем меньше налог, поэтому интересы налогоплательщиков и налоговых органов здесь прямо противоположны.

При учете физического показателя надо не путать два понятия: «площадь торгового зала» и «торговое место». Площадь торгового зала – это часть магазина или павильона, которая занята торговым оборудованием, кассой и площадь проходов для покупателей. Статья 346.27 НК РФ оговаривает, что в площадь торгового зала не включают площадь подсобных, складских и административно-бытовых помещений.

А вот при описании торгового места такой оговорки нет. Показателен в этом плане пример индивидуального предпринимателя на ЕНВД, который арендовал для торговли строительными материалами несколько помещений общей площадью в 144 кв. м. Из них только 9 кв. м были предназначены для выставления образцов и расчета с покупателями, а на остальных 136 кв. м был устроен навес для хранения стройматериалов. Предприниматель полагал, что в расчет ЕНВД надо учитывать только 9 кв. м, но ФНС пересчитала ему налог за три года, исходя из всей арендованной площади в 144 кв. м, т.к. уменьшение площади торгового места не предусмотрено (Письмо Минфина РФ от 19.05.14 № 03-11-11/23429).

ЕНВД и отсутствие деятельности

Здесь все просто – если вы встали на учет, как плательщик ЕНВД, то обязаны платить вмененный налог по расчетам в квартальной декларации, независимо от того, работали ли вы на самом деле. Если деятельность не ведете, то чтобы не платить ЕНВД, надо сняться с учета, а потом, при необходимости, пройти регистрацию снова. Нулевых деклараций по ЕНВД не предусмотрено.

При отсутствии физического показателя ЕНВД налог не начисляется

Популярное по теме

Компания прекратила заниматься общественным питанием и расторгла договор аренды на помещение кафе. Но инспекция все равно начислила ей ЕНВД. Налогоплательщик не снялся с учета, значит, налог платить должен, рассудили налоговики. Они использовали для вычисления суммы налога показатели ранее арендованного помещения.

| Видео (кликните для воспроизведения). |

Компания оспорила решение инспекции в суде. По ее мнению, оснований для начисления ЕНВД не имелось. Договоры, по которым использовались залы обслуживания посетителей, расторгнуты. Физический показатель при исчислении ЕНВД равен нулю.

Как быть с нулевым физическим показателем ЕНВД

Режим ЕНВД предполагает исчисление налога с использованием физических показателей, имеющих отношение к деятельности текущего периода. Учитывается имущество, способное приносить доход и непосредственно участвовать в облагаемой деятельности. Для общепита это означает: нет зала обслуживания — нет налога.

Инспекторы возражали, что важен сам статус плательщика ЕНВД. Временная приостановка деятельности не лишает компанию этого статуса и не освобождает от уплаты налога. Нет желания платить ЕНВД — нужно сняться с учета, подав заявление в налоговую. Нет заявления — статус плательщика ЕНВД сохраняется независимо от того, осуществляет ли компания деятельность в конкретном налоговом периоде.

Суды первой инстанции и апелляции поддержали решение налоговиков. Однако кассация приняла решение в пользу компании.

Объект обложения ЕНВД — вмененный доход. Это потенциально возможный доход налогоплательщика с учетом условий, влияющих на его получение (ст. 346.27 и п. 1 ст. 346.29 НК РФ). Вмененный доход рассчитывается как произведение базовой доходности по определенному виду деятельности и соответствующего физического показателя. При «оказании услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей» физическим показателем является площадь зала обслуживания посетителей в квадратных метрах.

Имущество может и не использоваться плательщиком для извлечения дохода, но потенциально плательщик должен иметь возможность извлекать из него пользу. То есть налог нужно платить, если в распоряжении налогоплательщика есть имущество, потенциально способное приносить ему доход — непосредственно участвовать в облагаемой ЕНВД предпринимательской деятельности.

Однако компания расторгла договоры аренды помещений, которые она использовала для деятельности, облагаемой ЕНВД. Общество утратило фактическую возможность использовать указанное имущество в своей предпринимательской деятельности. Физический показатель для определения базовой доходности отсутствовал. В связи с этим кассация признала решение налоговой инспекции необоснованным и нарушающим права плательщика ЕНВД.

Налоговики ссылались на многочисленные примеры из судебной практики, когда судьи признавали обоснованным доначисление ЕНВД предприятиям, которые находились в простое. Такие плательщики тоже не использовали принадлежащее им имущество в коммерческих целях.

На это судьи возразили, что необходимо различать имущество, которое фирма использует на законных основаниях (в соответствии с договором), и имущество, которое выбыло из владения по причине прекращения договорных отношений. И если в первом случае ЕНВД действительно может быть доначислен даже при неведении бизнеса и отсутствии дохода, то во втором случае дело обстоит иначе. Об этом вынесено Постановление АС Западно-Сибирского округа от 11.08.16 № А27-20410/2015.

Решения судов по похожим спорам

Аналогичную позицию занял и АС Поволжского округа в постановлении от 04.09.14 № А72-698/2014. Суд пояснил, что при расторжении договора аренды по одному из торговых мест имеет место не изменение величины физического показателя (площади торгового места), а прекращение деятельности в сфере розничной торговли через указанный объект торговли.

При расторжении договора аренды в целом исключается наличие как величины физического показателя, характеризующего данный вид деятельности (площадь торгового места в квадратных метрах), так и величины вмененного дохода.

При этом прекращение деятельности по одному из объектов розничной торговли по правовым последствиям допустимо приравнивать к снятию с учета в налоговом органе в качестве налогоплательщика ЕНВД.

Тема: Работали на ЕНВД не имея на то права. Последствия

Опции темы

Поиск по теме

Работали на ЕНВД не имея на то права. Последствия

Выяснилось, что ООО работала на ЕНВД, не имея права на использование ЕНВД. (в составе участников доля другой организации больше 25%). Подали заявление на постановку на учет по ЕНВД, получили уведомление от налоговой о такой постановке на учет.

И работали 2 года на ЕНВД.

Торговля.

ККМ не использовали!

Отсюда вопрос: каковы последствия этих нарушений (если налоговая находит это)? Масштаб бедствия?

На сейчас принять решение вывести юрлицо из состава участников. Но что делать с теми двумя годами, которые работали на ЕНВД с нарушениями?

Доначислят налоги по ОСНО (если УСН не было у ООО). Выручку-то все равно показывать должны были, бухучет никто не отменял. Штрафы за несданные декларации (если нулевки по ОСНО не сдавали).

УСН тоже не имели права применять (по тем же причинам)

По УСН подали уведомление о переходе на него, платили авансовые платежи 3 квартала. (Была деятельность по ЕНВД и по УСН, а сейчас обнаружили, что ни на то, ни на другое права не имели)

Теперь, видимо, надо как-то писать письма с просьбой перезачесть эти авансовые платежи на другие КБК (НДС или прибыли), раз оказались на ОСНО. Возможно это?

А за работу без ККМ тоже штраф?

А то, что налоговая дала уведомление о постановке на учет по ЕНВД (и эта бумага у организации есть) никаких плюсов не дает? Ведь поставили на учет не проверив, т.е. подтвердили право на применение ЕНВД. Или нет?

Аудиторская компания ШАНС

Об уплате налогоплательщиками ЕНВД

С 1 июня 2014 г. плательщики ЕНВД должны уплачивать налог на имущество в отношении объектов недвижимости, база по которым определяется как их кадастровая стоимость (Письмо Минфина России от 02.06.2014 N 03-05-05-01/26195).

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО от 2 июня 2014 г. N 03-05-05-01/26195

Комментарии к письму Минфина РФ от 02.06.2014 г. №03-05-05-01/26195

В названном письме специалисты финансового ведомства представили свой вариант расчета налога на имущество для компаний, применяющих ЕНВД, в связи с принятием Федерального закона от 02.04.2014 г. №52-ФЗ «О внесении изменений в части первую и вторую НК РФ и отдельные законодательные акты РФ» (далее по тексту — Закон №52-ФЗ).

Напомним, что пунктом 3 ст. 2 Закона №52-ФЗ внесены изменения в абзац 1 п. 4 ст. 346.26 НК РФ, которыми предусмотрена уплата организациями на ЕНВД налога на имущество организаций в отношении объектов недвижимого имущества, налоговая база по которым определяется как их кадастровая стоимость.

Пунктом 1 ст. 7 Закона №52-ФЗ определена дата вступления новой нормы в силу — по истечении одного месяца со дня официального опубликования теста Закона №52-ФЗ (опубликован «Собрание законодательства РФ», 07.04.2014 г., №14), за исключением положений, для которых установлены иные сроки вступления их в силу.

Так, пунктом 4 ст. 7 Закона №52-ФЗ указано, что введенные нормы, устанавливающие обязанность платить налог на имущество вступают в силу не ранее чем по истечении одного месяца со дня официального опубликования Закона №52-ФЗ и не ранее 1-го числа очередного налогового периода по соответствующему налогу.

На основании вышеизложенного, представителями Минфина РФ сделан однозначный вывод, что обязанность организаций на ЕНВД платить налог на имущество с недвижимости, налоговой базой по которой является кадастровая стоимость, возникает уже с 1 июля 2014 года, поскольку налоговым периодом по ЕНВД является квартал (ст.346.30 НК РФ). Далее в письме предлагается следующая методика расчета налога на имущество, начиная с третьего квартала 2014 года:

1) сумма авансового платежа по налогу на имущество организаций за 9 месяцев 2014 года рассчитывается по формуле:

Авансовый платеж за 9 месяцев 2014 года = ? х кадастровая стоимость недвижимого объекта по состоянию на 01.01.2014 г. х налоговая ставка

2) годовая сумма налога на имущество организаций за 2014 год рассчитывается по формуле:

Налог на имущество за 2014 год = ? х кадастровая стоимость недвижимого объекта по состоянию на 01.01.2014 г. х налоговая ставка – сумма авансового платежа за 9 месяцев 2014 г.

Изложенная Минфином РФ методика не предусмотрена действующим налоговым законодательством. Так, глава 30 НК РФ, регулирующая порядок исчисления налога на имущество организаций, не предусматривает возможности расчета налога на имущество (налоговый период по которому в силу ст. 379 НК РФ составляет календарный год) только за отдельные кварталы. Корректировка на специальный коэффициент предусмотрена п. 5 ст. 382 НК РФ. В этом случае исчисление суммы налога (сумм авансовых платежей по налогу) в отношении объектов недвижимого имущества осуществляется с учетом коэффициента, определяемого как отношение количества полных месяцев, в течение которых данные объекты недвижимого имущества находились в собственности налогоплательщика, к количеству месяцев в налоговом (отчетном) периоде.

В Письме ФНС РФ от 19.05.2014 г. №БС-4-11/9523@ налоговики рассмотрели порядок расчета налога на имущество в ситуации приобретения объекта недвижимости в середине года. Так, в случае возникновения (прекращения) у налогоплательщика в течение налогового (отчетного) периода права собственности на включенные уполномоченным органом власти субъектов в перечень объектов недвижимого имущества, исчисление налога (авансового платежа) осуществляется в аналогичном п.5 ст.382 НК РФ порядке.

Итак, иных особенностей расчета налога на имущество организаций положения главы 30 НК РФ не содержат. Следует отметить, что налоговое законодательство не предусматривает возможности применять нормы закона по аналогии (п. 7 Приложения к Информационному письму Президиума ВАС РФ от 31.05.1999 г. №41 «Обзор практики применения арбитражными судами законодательства, регулирующего особенности налогообложения банков»).

Внесенные Законом №52-ФЗ поправки связаны с изменениями по налогу на имущество и, следовательно, они должны вступать в силу с очередного налогового периода по налогу на имущество (п. 1 ст. 5 НК РФ). Таким образом, наиболее логичной в этой ситуации является позиция, при которой организации, применяющие ЕНВД, должны исчислять налог на имущество с 1 января 2015 г. Данная позиция изложена на региональных сайтах ФНС РФ (например ФНС Удмуртии). Но это было до выхода в свет письма Минфина от 02.06.2014 г. №03-05-05-01/26195 .

Новая торговая точка: расчет ЕНВД (Трусова И.)

Дата размещения статьи: 07.06.2015

В общем случае величина физического показателя при исчислении налоговой базы по ЕНВД учитывается в расчете за календарный месяц. Однако с начала текущего года гл. 26.3 Налогового кодекса содержит специальную формулу для определения «вмененной» базы за тот месяц, в котором налогоплательщик встал на налоговый учет в качестве плательщика ЕНВД. Но применима ли она, если речь идет всего лишь об открытии новой торговой точки?

По общему правилу в случае, если в течение налогового периода произошло изменение величины физического показателя, при расчете ЕНВД такое изменение необходимо учитывать непосредственно с начала того месяца, в котором произошло изменение величины физического показателя. Это предусмотрено п. 9 ст. 346.29 Налогового кодекса.

В свою очередь, п. 10 ст. 346.29 Налогового кодекса установлена специальная формула для расчета «вмененной» базы для случаев, когда постановка на учет (снятие с учета) в качестве плательщика ЕНВД произведена не с первого дня календарного месяца. Величина вмененного дохода, то есть налоговая база, за данный месяц определяется исходя из фактического количества дней, когда велась деятельность:

ВД = (БД x ФП) : КД x КД1,

где:

ВД — сумма вмененного дохода за месяц постановки на учет (снятия с учета);

БД — базовая доходность, скорректированная на коэффициенты К1 и К2;

ФП — величина физического показателя за месяц постановки на учет (снятия с учета);

КД — количество календарных дней в месяце;

КД1 — фактическое количество дней осуществления предпринимательской деятельности в месяце в качестве налогоплательщика единого налога.

На первый взгляд пересекаться данные нормы не должны, однако на практике сомнения в том, какую из них следует применять, все же могут возникнуть.

Новая торговая точка.

. и ее расположение

ЕНВД не дадут второго шанса

Краткое содержание

- Скажите пожалуйста уже вышла поправка отменяющая систему ЕНВД в крыму?

- ИП без работников на Енвд торговое место ремонт одежды, нужна касса?

- Если ип на енвд, надо платить за омс?

- Может ли магазин на енвд продавать школе продукты по бзналу.

- Я ИП налог ЕНВД, на разливное пиво какую ставку НДС я должна поставить в чеке?

- Как ип на енвд получить справку 2-ндфл для налогового вычета.

- Как платит алименты ип на енвд? Ответить на звонок не смогу, нахожусь за границей.

- Публикации

- Единый налог енвд

- Налог енвд ип

- Форма декларации по енвд

- Енвд какой налог

- Форма налоговой декларации енвд

1. Скажите пожалуйста уже вышла поправка отменяющая систему ЕНВД в крыму?

1.1. Смотрите на сайте ФНС РФ.

2. ИП без работников на Енвд торговое место ремонт одежды, нужна касса?

2.1. Наталья, доброго времени суток! Все ИП и Компании (оказывающие услуги физ. лицам) должны были зарегистрировать онлайн-кассы до 01.07.2019, не зависимо от численности работников. Разрешено не использовать онлайн-кассы ИП на Патенте при некоторых видах работ. Ваши услуги попадают под эти виды работ, но Вы находитесь на другой системе налогообложения. Касса нужна.

3. Если ип на енвд, надо платить за омс?

3.1. Надо. Но в соответствии с подп. 1 п. 2 ст. 346.32 НК РФ плательщики ЕНВД могут уменьшить исчисленный за квартал налог в том числе на обязательные страховые взносы. К таким взносам относятся и взносы на ОМС.

4. Может ли магазин на енвд продавать школе продукты по бзналу.

4.1. Может, в любом случае. Просто следует смотреть, какие последствия это влечет, например, согласно п. 7,8 ст. 346.26 НК РФ.

5. Я ИП налог ЕНВД, на разливное пиво какую ставку НДС я должна поставить в чеке?

5.1. Здравствуйте, Елена. При применении нескольких систем налогообложения налогоплательщик обязан вести раздельный учёт. При этом можно обойтись применением одного кассового аппарата. Кассир должен выбирать ту систему, к которой относится товар, укажите в кассовом чеке «ЕНВД».

В чеке можно указать только одну налоговую систему. Поэтому, если покупатель берет товары, продажа которых подпадает под разные системы, кассиру нужно выбить два чека с указанием соответствующей системы налогообложения. Таким образом, при применении системы налогообложения ЕНВД НДС в чеке не указывается.

6. Как ип на енвд получить справку 2-ндфл для налогового вычета.

6.1. Здравствуйте, Татьяна.

Уплата индивидуальными предпринимателями ЕНВД предусматривает их освобождение от обязанности по уплате НДФЛ. При этом, право на налоговый вычет возникает только у плательщика налога на доходы физических лиц.

7. Как платит алименты ип на енвд? Ответить на звонок не смогу, нахожусь за границей.

7.1. Если ещё нет решения суда об уплате алиментов, можно составить соглашение об уплате алиментов в твёрдой денежной сумме.

8. Торговая площадь составляет 260 кв., как правильно разделить площадь на двоих ИП на ЕНВД? И узел расчета должен быть разный по отделам или же можно установить две кассы в одном месте, но на разных ИП?

8.1. Узел расчета должен быть разный. Чтобы правильно разделить площадь надо установить перегородки. Сделать отдельные помещения. Ст. 346.29 НК РФ только в этом случае позволяет правильно определить объект налогообложения.

8.2. Уважаемая Татьяна!

В соответствии со ст. 25 ЖК РФ жилого помещения представляет собой установку, замену или перенос инженерных сетей, санитарно-технического, электрического или другого оборудования, требующие внесения изменения в технический паспорт жилого помещения. Перепланировка жилого помещения представляет собой изменение его конфигурации, требующее внесения изменения в технический паспорт жилого помещения. Вам необходимо изучить этот документ и, если в нем так или иначе подробно отображена информация о внутренней конфигурации перегородок. Если вам это все надо, можно городить и собирать документы.

Вы можете сделать перегородку из гипсокартона, тогда документы на два помещения переделывать не надо.

Можете так и поделить. Узел расчета интересует ФНС и ваши доходы, если вам выгодней иметь 2 кассы и два кассира операциониста вместо одной кассы и одного кассира операциониста пожалуйста. Главное что бы платился налог.

Всего вам доброго в разрешении Вашего вопроса!

8.3. Здравствуйте, уважаемая Татьяна. В соответствии с подп. 2 п. 3 ст. 346.2 НК РФ, то торговые залы — это принадлежность стационарной торговли. Они представляют собой обособленные и специально оборудованные помещения, в которых ведется розничная торговля, а также обслуживание покупателей. Сведения о площади торговых залов для расчета физического показателя и уплаты ЕНВД берутся в правоустанавливающих и инвентаризационных документах. Но в каждом конкретном случае расчет индивидуальный, кроме того, в течении налогового периода физический показатель может меняться. Для того, чтобы правильно разделить со вторым ИП большую площадь, составьте схему используемых площадей с конкретным описанием предназначения: торговый зал — м.кв., складские помещения — м.кв., подсобные помещения-м.кв. , и на основании данной схемы, являющейся прилжением к договору, платите налог и предоставляйте декларацию. Расчет по каждому торговому помещению должен быть раздельным.

Удачи Вам.

9. Я индивидуальный предприниматель на енвд. Находилась по уходу за ребенком до 1,5 лет. Обращалась в налоговую, чтоб освободили от выплат, но на тот момент мне отказали и сказали закрыть полностью деятельность. А по истечению 1,5 лет они сказали что нужно было перевестись на нулевую отчётность упрощение. Предоставила им все документы что они просили. Но получила отказ. Как можно сделать перерасчёт?

9.1. Необходимо знакомиться с вашей перепиской с ФНС.

10. ООО снимает помещение под салон-парикмахерскую. Одно из помещений 10 кв. м. не используется. Может ли ООО на енвд сдать это помещение в субаренду под ремонт принтеров другой организации?

10.1. Лишь с согласия собственника вы можете это сделать по закону.

С уважением.

11. У меня ИП, грузоперевозки. Машину взяли в аренду у физ. лица, на безвозмездной основе. Есть сотрудник — водитель. Можно ли выбрать систему налогообложения ЕНВД, если в собственности ИП нет своего автомобиля.

11.1. Да, можно. ЕНВД будет исчисляться с количества автомобилей, используемых для перевозки грузов.

В Вашем случае — енвд за 1 автомобиль (на праве аренды).

12. Грузоперевозки, система налогообложения ЕНВД. Машина оформлена на его маму, ип на меня, а работает он. Правильно ли мы выбрали систему налогообложения?

12.1. Да, енвд применяется при грузоперевозках, в Вашем случае енвд будете платить с одного автомобиля.

Только правильно всё оформите по документам. Мама сдает в аренду авто Вам (ИП), а Вы нанимаете мужа водителем — например.

13. Какие налоги нужно платить ИП в Москве при осуществлении розничной продажи одежды и обуви? ИП Зарегистрирован в Челябинске, система НО ЕНВД.

| Видео (кликните для воспроизведения). |

13.1. Здравствуйте.

В Москве ЕНВД не применяется, придется выбрать другую систему налогообложения, например — УСН 6%. Платить будете 6% от оборота.

Источники

Малько, А.В. Теория государства и права. Гриф УМО МО РФ / А.В. Малько. — М.: Норма, 2015. — 203 c.

Лазарев, В. В. История и методология юридической науки. Университетский курс для магистрантов юридических вузов / В.В. Лазарев, С.В. Липень. — М.: Норма, Инфра-М, 2016. — 496 c.

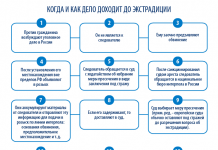

Волеводз, А. Г. Международный розыск, арест и конфискация полученных преступным путем денежных средств и имущества (правовые основы и методика) / А.Г. Волеводз. — М.: Юрлитинформ, 2015. — 477 c.- Горский, Г. Ф. Судебная этика / Г.Ф. Горский, Л.Д. Кокорев, Д.П. Котов. — М.: Издательство Воронежского Университета, 2015. — 272 c.

- Подгорная, Л. И. Deutsche Geschichte in Biografien: Wissenschaft und Kultur / История Германии в биографиях. Наука и культура / Л.И. Подгорная. — М.: Каро, 2015. — 272 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.