Содержание

- 1 В каком банке самая дешевая ипотека для семей с детьми?

- 2 Список банков по ипотеке «Молодая семья» в 2019 году

- 3 Ипотека с государственной поддержкой на вторичное жилье

- 4 В каком банке самая дешевая ипотека для семей с детьми в 2019 году?

- 5 В каком банке самая дешевая ипотека для семей с детьми?

- 6 10 банков, выдающих семейную ипотеку под 5–6%

- 7 В каком банке самая дешевая ипотека для семей с детьми?

- 8 В каком банке выгоднее взять ипотеку?

- 9 Ипотека для многодетных в 2019 году с 3 детьми

В каком банке самая дешевая ипотека для семей с детьми?

Стандартным условием ипотечной программы является внесение первоначального взноса. Ипотека с первоначальным взносом 10 процентов является удобной для заёмщика, . →

Хотите приобрести недвижимость, но денег нет даже на десятую ее часть? Не беда, ведь теперь можно купить квартиру, землю под строительство или дом в ипотеку без. →

Список банков по ипотеке «Молодая семья» в 2019 году

Молодые родители не всегда могут позволить себе приобретение собственного жилья за наличные средства. Ипотечное кредитование также не всегда помогает в решении этой проблемы: здесь предлагаются высокие процентные ставки и длительные сроки выплат. Поэтому далеко не каждая семья решается взваливать на плечи долгосрочные кредитные обязательства.

Для обеспечения жильем нуждающиеся семьи, многие банки запускают льготные программы, где кредитование осуществляется по сниженным тарифам и на выгодных для заемщика условиях. Кроме этого, улучшить жилищные условия можно в рамках программы «Молодая семья», предлагаемой ведущими банками .

Общие положения

Для участия в программе чаще всего обязательны такие условия:

- возраст супругов укладывается в установленные рамки 22 — 35 лет;

- обязательна постоянная прописка, квартира приобретается в городе, где находится кредитующая организация;

- стаж работы не менее 12 месяцев, из них минимум полгода заемщик должен проработать на одном месте;

- размер ежемесячного платежа по ипотеке не превышает 40% от заработной платы.

Важно! Молодые семьи, не имеющие собственной жилплощади или если количество квадратных метров не дотягивает до нормативов, установленных государством, могут претендовать на получение субсидии, которая покрывает 35 — 40% стоимости приобретаемого жилья. Для получения социальной поддержки необходимо встать на учет как семья, нуждающаяся в улучшении условий проживания и дождаться очереди. Такие мероприятия реализуются в рамках госпрограммы «Жилище».

Условия получения и документы

- Молодые семьи, нуждающиеся в улучшении жилья, обращаются в муниципальные органы власти и встают на учет в рамках государственной программы .

- Молодые семьи, решившие воспользоваться предложениями коммерческих банков, выбирают банковскую организацию с подходящими условиями кредитования.

- Собирается пакет документов, подтверждающий право на получение ипотеки на льготных условиях.

- После одобрения кредита, заемщикам даётся время на поиски подходящего жилья.

- Если найденная квартира или дом соответствуют требованиям банка (ипотека не выдаётся на ветхое и аварийное жилье), заемщик получает средства, происходит оформление договора купли-продажи и ипотечного (кредитного) договора.

Банки вправе выдвигать свои требования как к заемщикам, так и к необходимым документам. Чаще всего для предоставления ипотечного кредита в рамках программы «Молодая семья » собираются такие документы:

Предложения банков

- сроки кредитования — до 30 лет;

- ставка — от 9.9% в рублях;

- первоначальный взнос — 15-20%, в случае отсутствия или недостаточности денежных средств для внесения требуемого первоначального взноса, к базовой процентной ставке +0,2%;

- при покупке квартиры в рамках проекта банка DomСliсk.ru применяется −0,3 % от базовой процентной ставки;

- выгодные условия для клиентов, зарплатные карты которых обслуживаются банком;

- +1% — при отказе от страхования жизни и здоровья заемщика в соответствии с требованиями Банка

- Возможность оформления ипотеки по двум документам.

Вам нужна консультация эксперта по этому вопросу? Опишите вашу проблему и наши юристы свяжутся с вами в ближайшее время.

На сегодняшний день банк не предлагает специальных условий для кредитования молодых семей. Они наравне с остальными клиентами могут претендовать на следующие условия:

- Ставка от 9,7%;

- Первый взнос от 10%;

- Сумма кредита до 60 млн. рублей.

Важно! Банк ВТБ снизил процентную ставку по ипотеке с господдержкой семей, в которых второй или последующий ребенок родились после 01.01.2018 года. Таким клиентам банк гарантирует ставку 5%, вместо 6%, рефинансируемых государством.

- сроки кредитования — до 30 лет;

- ставка — от 9,99% в рублях;

- максимальная сумма — 50 000 000 руб.

При оформлении учитывается совокупный доход супругов, включая дополнительные источники, при условии документального подтверждения.

Россельхозбанк

- сроки — до 30 лет;

- ставка — от 10% в рублях;

- возраст супругов не превышает 35 лет;

- обязательное страхование имущества.

Мы описываем типовые способы решения юридических вопросов, но каждый случай уникален и требует индивидуальной юридической помощи.

Для оперативного решения вашей проблемы мы рекомендуем обратиться к квалифицированным юристам нашего сайта.

Последние изменения

Наши эксперты отслеживают все изменения в законодательстве, чтобы сообщать вам достоверную информацию.

Добавляйте сайт в закладки и подписывайтесь на наши обновления!

Ипотека с государственной поддержкой на вторичное жилье

Ипотечный кредит от банка Открытие со ставкой от 9,3% →

Ипотека: предложения от банков

| Банк | % и сумма | Заявка |

| Банк Открытие ипотека | от 9,3% До 150 млн. руб. |

Прямая заявка |

| Альфа Банк ипотека | от 9,39% До 45 млн. руб. |

Прямая заявка |

| Сбербанк России ипотечный кредит | от 8,2% до 70 млн. руб. |

Подробнее |

| ВТБ 24 ипотечный кредит | от 9,2% до 60 млн. руб. |

Подробнее |

| ГАЗПРОМБАНК ипотека | от 9,5% до 42,5 млн. руб. |

Подробнее |

Классическая ипотека подходит не всем россиянам, в особенности в кризисное время. Для развития экономики и банковской системы, поддержки населения государство разработало специальные программы помощи будущим заемщикам.

Ипотечный кредит от банка Открытие от 9,3% → Подать заявку

Какие есть варианты государственной помощи?

Если вы посмотрите предложения, имеющиеся на рынке недвижимости, то вы увидите, что самые выгодные программы и условия будут представлены именно для первичного рынка. Таким образом стимулируется строительство, поддерживается стремление граждан переехать жить в более комфортное жилье, происходит обновление и омоложение фонда и т.д.

Но что делать, если вы планируете купить квартиру в уже готовом доме, можно ли рассчитывать в этом случае на какие-либо льготы? Как таковых, специальных предложений с помощью со стороны государства для покупки вторички нет.

Однако, вы можете воспользоваться различными льготами, которые предоставляются некоторым категориям граждан без деления на то, какую именно недвижимость они потом собираются покупать. Можно выделить несколько типов программ:

- При возврате банкирам части %

Это классический вариант, когда рубли из ПФ направляются на счета кредитора, а тот может снизить ставку. Такой способ поддержки используется, к примеру, при оформлении “Семейной ипотеки” для пар с детьми, где второй или третий ребенок появился после 1 января 2018 года.

Семья получает кредит под сниженный процент в размере 6% годовых, а остальное субсидирует государство. Иными словами, недополученная банком прибыль компенсируется.

- Предоставление субсидии

Государство дает часть средств на закрытие кредитного долга. Они могут также быть направлены на оплату первоначального взноса. Помощь работает адресным способом, то есть для определенных категорий россиян.

Сюда можно отнести:

- материнский капитал,

- выплата работникам бюджетной сферы в определенных регионах,

- выплата по программе “Молодая семья” и т.д.

Главный критерий здесь – нуждаемость заемщика в улучшении жилищных условий, а также принадлежность к определенной категории. Если вы желаете получить субсидию, вам нужно будет встать в очередь в местных органах власти в вашем городе.

- Покупка на льготных условиях

- жителей Дальневосточного региона,

- многодетных семей,

- бюджетников в Татарстане, Ульяновске и еще ряде городов (Социальная ипотека),

- для военнослужащих, полицейских, работников РЖД.

В этом варианте то же будет снижен %. При рассмотрении каждой заявки (а там строгий отбор соискателей) в расчет берется доход, качество кредитной истории, стаж работы, возраст.

Большой процент отказов при государственном финансировании – норма для таких типов займов. Добро, как правило, получают бюджетники, военнослужащие, семьи с 3-я и более детьми.

Кто выдает

Сбербанк России

В 2019 году можно воспользоваться программами с господдержкой путем привлечения материнского капитала, а также по проекту «Молодая семья». Первый вариант предусматривает вложение семейных денег на оплату первого взноса или погашение части уже ранее полученного займа. Это позволит сократить период выплаты или уменьшить платеж.

Ипотека с господдержкой на вторичное жилье в рамках «Молодой семьи» работает на следующих условиях:

- Возраст 1-го из супругов не превышает 35 лет.

- Обязательное наличие российского гражданства.

- Пара нуждается в улучшении жилищных условий.

- Требуется подтвердить определенную сумму дохода в семье, не ниже установленного показателя. Можно предоставить справки о доходах родителей молодых людей.

В рамках проекта есть льготы на дополнительной основе. Допустим, банк продлит срок кредитования по ссуде после появления малыша до исполнения ему 3-х лет, предложит отсрочку по погашению долга.

Кредитный договор будет подписан на следующих условиях:

- первый взнос возможен от 15%;

- ставка для молодых людей будет от 8,6%;

- срок до 30 лет;

- от 300 тыс., но не более 85% от оценки залога.

Действует акция для пар, выбравших жилье на портале «ДомКлик». Дисконт в среднем составляет 0,3 процентных пункта, а для данной программы % будут в диапазоне от 8,5% до 9% в год.

Действует специальное предложение для существующих клиентов учреждения, у которых оформлена зарплатная карта в отделении. При наличии 3-х и более несовершеннолетних детей, оплате взноса в размере половины от суммы кредита, можно рассчитывать на ставку в 8,9% в год. Максимум готовы выдать до 50 млн.р. Примут и материнский капитал.

Райффайзенбанк

Государственная поддержка тут рассчитана только на использование материнского капитала:

- от 9,25% годовых;

- на срок до 30 лет;

- максимум выдадут 26 млн.р.

Ипотека с господдержкой для семей с детьми

Как известно, начиная с 2018 года в нашей стране действует особая льготная ипотека для семей, в которых начиная с указанного года родился второй или третий малыш. В этом случае они могут подать заявку на получение жилищного кредита под сниженную ставку в 6% годовых, при условии внесения первоначального взноса от 20% и оформления комплексного страхования.

Как было раньше? Раньше можно было оформить ипотеку только для жилья на первичном рынке, т.е. на новостройки. Причем льготный процент действовал только определенный период – не более 8 лет, а потом повышался.

Что изменилось сейчас? С 2019 года расширился перечень недвижимости, которую можно купить на льготных условиях, в том числе квартиры и дома на вторичном рынке. При этом сниженный процент будет действовать на протяжении всего срока действия договора.

Как получить? Для этого нужно просто обратиться в один из банков, участвующих в этом проекте, подать документы и дождаться решения. Куда можно прийти:

- Сбербанк,

- ВТБ,

- Газпромбанк,

- Росбанк,

- Совкомбанк,

- Россельхозбанк,

- Абсолют и др.

Не так много программ покупки квартир в кредит, подкрепленных государственной поддержкой, если не считать принятие маткапитала из ПФ. Возможно, это связано с началом нового года, и проекты только разрабатываются.

В каком банке самая дешевая ипотека для семей с детьми в 2019 году?

Конец апреля 2019 года стал богат на новости в социальной сфере Российской Федерации, но самой важной из них для граждан России стал пресс-релиз банка ВТБ, который заявил о снижении процентной ставки по ипотеке для семей с детьми до 5% годовых! Мы уже публиковали статью о соответствующей инициативе президента страны, когда с 1 января 2018 года в РФ запущена программа государственного субсидирования ставок по ипотечным кредитам для семей с детьми, рассчитанная до 2022 года. Но изначально планировалась ставка в 6% годовых и только на первые несколько лет ипотечного договора, в зависимости от числа детей. Теперь же льготная ставка действует на весь срок ипотеки, а ВТБ пошел еще и на дополнительное её снижение до 5%, что даёт возможность тысячам российских семей планировать рождение детей, не опасаясь, что после появления нового ребенка семье не хватит места.

На долю банка ВТБ приходится около 30% от общего числа выданных кредитов в рамках данной государственной программы по состоянию на 2019 год — более 1700 ипотечных кредитов.

Есть ряд условий, чтобы получить ставку 5% годовых — действует она при оформлении ипотечного кредита во любом офисе ВТБ на всей территории Российской Федерации, на весь период действия кредитного договора при условии личного и имущественного страхования. При этом максимальная сумма ипотеки в рамках льготной программы с господдержкой в банке ВТБ установлена в размере:

- Москва и Московская область — при покупке жилья ценой до 12 000 000 рублей;

- Санкт-Петербург и Ленинградская обл — при покупке жилья ценой до 12 млн рублей;

- Другие регионы России — при покупке жилья ценой до 6 000 000 рублей.

Еще важными условиями самой дешевой ипотеки для семей с детьми является необходимость внесения первоначального взноса в размере от 20% стоимости приобретаемого жилья, а срок кредитного договора должен быть не более чем 30 лет.

Обратите внимание, что ВТБ предлагает ипотеку как на готовое жилье, так и на строящееся, при этом на территории ДВО (Дальневосточного федерального округа) заемщики имеют возможность оформить ипотеку на готовое жилье на вторичном рынке и жилые дома с земельным участком.

Президентская инициатива по улучшению условий ипотеки для семей, родивших второго и последующих детей после 1 января 2019 года может до конца года увеличить объем одобренных ипотечных кредитов до отметки в 20–30 тысяч. На фоне того, что в России средняя ставка по ипотеке в 2019 году составляет около 10% годовых — купить жилье под 5% годовых — это очень выгодно!

Всего в рамках данной государственной программы льготной ипотеки работают 46 банков, вполне вероятно, что мы сможем наблюдать как ставку до 5% снизят и другие кредитные организации в след за банком ВТБ.

В каком банке самая дешевая ипотека для семей с детьми?

Смотрите видео по теме статьи

Ипотека на строительство дома. Субсидии на строительство индивидуального дома

Стандартным условием ипотечной программы является внесение первоначального взноса. Ипотека с первоначальным взносом 10 процентов является удобной для заёмщика, . →

Хотите приобрести недвижимость, но денег нет даже на десятую ее часть? Не беда, ведь теперь можно купить квартиру, землю под строительство или дом в ипотеку без. →

Ипотечное жильё является выходом из сложной ситуации с собственным жильём для многих россиян и поэтому государство строго следит за тем, чтобы банки не завы. →

10 банков, выдающих семейную ипотеку под 5–6%

| Видео (кликните для воспроизведения). |

Если в вашей семье с 2018 по 2022 годы появится второй или последующий ребёнок, то вы можете сэкономить на ипотеке. Вот банки, в которых за неё нужно будет заплатить не больше 6% годовых.

Кто может получить ипотеку по льготной ставке?

Мать или отец второго или последующего ребёнка при условии, что младенец появился на свет в период с 1 января 2018 года по 31 декабря 2022 года. Важно наличие гражданства России у детей и родителей, которые запрашивают льготный кредит. Для получения низкой ставки заёмщики должны застраховать свою жизнь и здоровье. Иначе ставка может быть выше. Например, в Сбербанке — на 1 процентный пункт, а в Ак Барсе — на 5.

Какую недвижимость можно купить?

Квартиру в строящемся доме по договору долевого участия, готовую квартиру или дом с участком, если продавец — юридическое лицо. Продавцом недвижимости не могут быть инвестфонды, их управляющие компании или частные лица.

Для получения кредита нужно накопить не меньше 20% от стоимости жилья. В качестве первоначального взноса можно использовать материнский капитал. Максимальная сумма кредита в Москве, Московской области, Санкт-Петербурге и Ленинградской области ограничена 12 миллионами ₽, во всех остальных регионах — 6 миллионами ₽.

10 банков, в которых можно получить льготную ставку

Самую низкую ставку в размере 5% годовых предлагает банк ВТБ. Например, если квартира стоит 5 миллионов ₽, накоплен первоначальный взнос в 1 миллион ₽, а оставшаяся сумма берётся в долг на 20 лет, то ежемесячный платёж составит 26,4 тысячи ₽. Если бы ставка была 11% годовых, то каждый месяц отдавать банку пришлось бы по 41,3 тысячи ₽.

В ТКБ ставка по кредиту составляет 5,5%, в Райффайзенбанке — 5,69%, а в Абсолют банке — 5,75% годовых. В остальных случаях кредит стоит 6% в год.

В каком банке самая дешевая ипотека для семей с детьми?

Детская ипотека, как прозвали сегодняшнюю ипотеку для молодых семей — это специальная ипотечная программа для семей с двумя или тремя детьми, в которой государство оплачивает кредитной организации разницу между фактической ипотечной ставкой и 6%.

Детская ипотека. Кто имеет право на участие в ипотечной программе для молодых семей

Кто НЕ может участвовать в ипотечной программе

- Родители не имеющие гражданства РФ

- Гражданин РФ, супруг которого (родитель ребенка) не является гражданином РФ

Категории заемщиков, подходящих под программу детской (семейной) ипотеки

- Граждане РФ, состоящие в браке, при рождении у них второго и(или) третьего ребенка, имеющего гражданство РФ.

В число созаемщиков обязательно включается супруг. Супруг(а) Титульного созаемщика не включается в состав созаемщиков только при наличии брачного договора, устанавливающего режим раздельной собственности на имущество супругов;

- Гражданин РФ, не состоящий в зарегистрированном браке, при рождении второго и(или) третьего ребенка, имеющего гражданство РФ.

Кредит может получить один из родителей, требование о включении второго родителя в число созаемщиков отсутствует. Совместный кредит для таких родителей можно получить, выбрав Титульным заемщиком родителя второго и(или) третьего ребенка.

Здесь вероятно можно трактовать эти условия как то, что вы можете и не состоять в зарегистрированном браке, но родительские права должны быть зарегистрированы.

- Мать-одиночка может получить кредит, если она соответствует требованиям банка, в том числе и по платежеспособности.

Данный вариант можно считать лазейкой для тех, кто не подходит под первые категории и нижеследующие требования программы. Но рассказывать в деталях об этом мы не станем.

Требования детской (семейной) ипотечной программы к заемщику

Если Вы подходите под одну из вышеперечисленных категорий, это значит что ваши шансы высоки, но для того, чтобы получить детскую (семейную) ипотеку под 6% вам так же нужно соответствовать ниже перечисленным требованиям:

- возраст заемщика от 21 года до 65 лет (на момент последней выплаты по кредиту);

- стаж заемщика на последнем месте работы не менее 6 месяцев;

- для индивидуальных предпринимателей — безубыточная предпринимательская деятельность не менее 24 предыдущих месяцев;

- рождение второго или третьего ребенка в период в период с 01 января 2018 года по 31 декабря 2022 года.

Да, к сожалению, если у вас родился второй ребенок в последние дни 2017 года, то вы не попадаете под эту программу. Зато те, кто взял ипотеку в 2017 году, а в 2018 завел второго или третьего ребенка, имеет право реструктурировать ипотеку по условиям программы детской (семейной) ипотеки.

Условия детской (семейной) ипотеки

А вот теперь самое интересное, что мы оставили для вас на десерт!

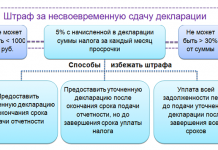

Вопреки сложившемуся заблуждению многих, ставка 6% будет сопровождать вашу ипотеку не весь срок, а лишь его малую часть. Далее подробно!

На условиях программы детской (семейной) ипотеки по ставке 6%, государство берет на себя обязательство по выплате банку разницы по ставке между 6% и фактической ставкой банка на периоды

- 3 лет, при рождении второго ребенка;

- 5 лет, при рождении третьего ребенка или двойни (второго и третьего).

- 8 лет в сумме, если в течение пяти лет с 2018 по 2022 год, у вас родится и второй, и третий ребёнок.

По окончанию этого периода ставка будет пересчитана в зависимости от фактической ставки банка по окончанию периода или в соответствии с условиями кредитного договора. Читайте его внимательно!

Остальные условия ипотечной программы

- Срок кредитования по ипотечной программе — от 3 до 30 лет.

- Первоначальный взнос — от 20 % от стоимости жилья, средства Материнского (семейного) капитала так же могут быть использованы в качестве первоначального взноса.

- Пакет документов необходимый для предоставления в банк — стандартный, плюс оригиналы свидетельств о рождении всех детей.

При этом, если в свидетельстве о рождении детей не содержится информация о наличии у них гражданства РФ, требуется одновременное предоставление иного документа, подтверждающего наличие у всех детей гражданства Российской Федерации.

- Обязательное страхование жизни и здоровья заемщика, а так же приобретаемого жилья. Здесь есть одна маленькая хитрость! О ней мы расскажем вам в следующей нашей публикации.

- В анкете-заявлении обязательно нужно указать — «Господдержка» или «ГПС» . Эту пометку нужно поставить в правом верхнем углу первой страницы анкеты.

- Нижнее ограничение по по сумме кредита составляет 500 000 рублей, верхнее — 3 000 000 рублей. Для Москвы и Московской области, Санкт-Питербурга и Ленинградской области — 8 000 000 рублей по месту нахождения объекта, а не по месту выдачи кредита.

- С программой не суммируются прочие акции банка для снижения ипотечной ставки.

- Не допускается оплата первоначального взноса третьими лицами.

- Материнский капитал может быть использован в качестве первоначального взноса, а так же его можно направить на гашение кредита.

А вот и ещё один пунктик к лазейке, о которой мы упоминали выше

- Кредит в рамках госпрограммы можно получить при наличии детей от разных родителей.

- Получая льготный кредит, вы передаёте банку в залог купленную квартиру или свои права участника долевого строительства.

На какие виды жилья рассчитана программа детской (семейной) ипотеки

Детская ипотека под 6% рассчитана на покупку жилья в новостройках — квартир, домов, таун-хаусов от юридического лица или на участие в долевом строительстве жилья. То есть, если вы решили выбрать квартиру на вторичном рынке, вы не сможете получить ставку 6%.

При этом у застройщика нужно уточнить следующие моменты:

- строительство должно вестись в соответствии с законом о долевом строительстве 214-ФЗ;

- строительство может находиться на любой стадии – от котлована до чистовой отделки;

- объект строительства должен быть аккредитован Агентством ипотечного жилищного кредитования.

В каком банке выгоднее взять ипотеку?

Последние 7-8 лет российская недвижимость рассматривалась не как жилье, а скорее как выгодное вложение. Данная ситуация подталкивала спрос и увеличивала цены, которые делали «квадратные метры» все более популярным объектом инвестиций. Это привлекало в строительство существенные средства.

С 2010 по 2014 год включительно рост инвестиций в возведение нового жилья в 4,5 раза превысил рост доходов россиян. Экономический кризис 2015 года вызвал крах и полный паралич рынка недвижимости в России. Несколько месяцев потребовалось для того, чтобы застройщики осознали, что по старым расценкам распродать квартиры не получится, согласились с убытками и начали снижать стоимость жилья. Теперь выяснять, в каком банке лучше взять ипотеку, стали те, кому квартира была нужна для заселения.

Количество обращений в банки резко выросло еще и потому, что в середине 2015 года Центробанк резко понизил базовую ставку. Ипотечные (и не только ипотечные) кредиты подешевели. В дополнение к этому, правительство активно реализует ряд программ по развитию ипотечного кредитования, что делает заем такого типа доступным для широких слоев населения.

Одновременно требования банков к заемщикам заметно выросли. Банкиры стали тщательнее оценивать платежеспособность потенциальных клиентов, так как качество кредитных портфелей после кризиса 2015 года резко понизилось. Случаи нарушения платежной дисциплины стали нередки (особенно по кредитам в иностранной валюте). Теперь реально получить ипотечный кредит только в рублях, а собственные доходы придется подтверждать исключительно официальными документами. Если такого официального дохода недостаточно для позитивного решения кредитного комитета банка, то есть смысл найти созаемщиков.

Насколько своевременно именно сейчас выяснять, в каком банке лучше взять ипотеку? Падение цен – процесс не бесконечный. Переизбыток предложения на рынке рано или поздно перестанет существовать. В настоящий момент новые строительные проекты – редкость. С другой стороны, изменившиеся правила перевозок и рост цен на импортные комплектующие вызовут в будущем удорожание жилья.

Ждать более выгодный процент по ипотечному кредиту, чем существующий теперь, тоже смысла нет. Экономические санкции отрезали российским банкам доступ к дешевой ликвидности из-за рубежа. Вполне возможно, что минимальная ставка по ипотечным кредитам на ближайшие 10-15 лет наблюдается именно сейчас.

В каком банке лучше брать ипотеку: на что обращать внимание

- Процентную ставку и дополнительные платежи (страховки, комиссии),

- Первоначальный взнос,

- Срок займа,

- Схему начисления процентов:

- Перед заключением ипотечного договора нужно попросить предоставить официально заверенный график платежей. Самый низкий процент не всегда означает самый выгодный кредит. С другой стороны, если вам предлагают потратиться на страхование недвижимости или требуют застраховать заемщика, то стоит учесть, что страховка может и пригодиться.

- Первоначальный взнос для многих клиентов банков – неприятное условие. Накопить требуемую сумму очень часто нелегко. Семьи с двумя и более детьми могут использовать для этого материнский капитал.

- Большой срок займа увеличивает переплату по кредиту, но делает меньше каждый конкретный платеж. Кроме того, в случае увеличения дохода всегда остается возможность погасить кредит досрочно.

- Схем начисления процентов бывает две: аннуитетная и «проценты на остаток». В условиях высокой российской инфляции, вероятно, выгодней аннуитет (он предполагает погашение кредита равными платежами), так как в противном случае первые выплаты — большие, а более поздние – меньше.

В каком банке самая выгодная ипотека на 2019 год

2. Если вы размышляете о том, какой банк лучше для военной ипотеки, то стоит обратить внимание на программы «Сбербанка». Людям в погонах деньги дадут на 15 лет под 12,5% в сумме до 2 млн. рублей. Потребуется внести из личных средств 20% стоимости приобретаемой недвижимости.

3. Удачно рефинансировать уже существующий ипотечный кредит можно в банке «Открытие». Клиентам предоставляется до 15 млн. рублей по ставке 13,5% сроком на 30 лет.

4. Покупку квартиры на первичном или вторичном рынке на общих основаниях выгодно прокредитует «Юникредит Банк» по ставке 13,5%. Реально получить до 8 млн. рублей на 25 лет. Первоначальный взнос – 20%.

5. Заем на покупку загородной недвижимости охотно выдаст «Сбербанк». Стоить такой кредит будет 14% годовых, деньги дадут на 30 лет, потребовав внести как первоначальный взнос 25% стоимости покупки.

Важные детали

Для тех, кто не может официально подтвердить свои доходы, многие банки предлагают ипотечные программы «заем по двум документам». Их особенность – существенный первоначальный взнос (около 50% стоимости объекта недвижимости) и увеличенная на 1-2 процентных пункта ставка. Конкретные условия таких кредитов оговариваются индивидуально. Ипотеку по двум документам предоставляют: «Россельхозбанк», «Сбербанк», «ВТБ 24» и «Банк Москвы».

Видео: Как правильно брать ипотеку — ошибки и особенности

Читайте также:

33 комментария

Мы сдали док на ипотеку с доходом 87000 и нам через 15 мин пришел от отрицательный вообще не понятно

Ищу людей кому отказано в ипотеке

помогите взять кредит на покупку своего дома

мне не дают ипотеку плохая КИ

Нам отказали 9154705239

Мне тоже отказали, доход нормальный, изза чего интересно

здравствуйте меня зовут вадим я уже на протяжении 2-х лет пытаюсь взять ипотеку. но мне почимуто от казывают говорят что я кобы я в черном списке у них. что мне делать?

Ипотека для многодетных в 2019 году с 3 детьми

В 2019 году в Российской Федерации все еще сохраняется высокая стоимость жилья (даже в тех вариантах, которые считаются дешевыми), для приобретения которых людям с низким и средним финансовом достатком, редко удается накопить сумму, достаточную для покупки. В первую очередь это касается многодетных родителей. У тех, кто обзавелся 3 детьми, редко получается отложить денег на рядовую ипотеку. Для них в России предусмотрены другие условия и проценты, справиться с которыми будет проще.

Льготная ипотека для многодетных предусмотрена Правительством и имеет законодательную базу. Государство разрабатывает программы соцзащиты и помощи, чтобы урегулировать такое положение. Они вводятся для категорий населения, испытывающих необходимость в жилье или в улучшении жилищных условий в связи с увлечением количества детей.

Варианты ипотеки для многодетных семей в 2019 году

В 2019 году продолжает действовать постановление, принятое в конце 2017 года, поскольку рассмотрение законопроекта, предложенного в 2018, не получило логичного завершения. Помощь в получении ипотеки для многодетных стала необходимостью, ввиду сокращения программ муниципального строительства. Это привело к отсутствию возможности предоставления бесплатного жилья, даже самым незащищенным и нуждающимся категориям населения.

Жилищные условия, особенно, в городах, для семей с 3 и более детьми редко соответствуют принятым социальным нормативам. Как и в предыдущем, 2018, в 2019 году, ипотеку для многодетных могут получить семьи, где больше двух детей.

Но такой статус в разных регионах может предоставляться на разных условиях. В отдельных регионах действует местное законодательство, и семьи с 3 детьми не подпадают под эту категорию. Например, в Москве и Московской области такая семья считается многодетной, а в Ингушетии требуется рождение 5 отпрысков.

В 2019 году для семей с 3 детьми, при кредитовании в государственном банке, предусмотрены следующие варианты:

- снижение процентной ставки при оформлении кредита;

- списание части долга, если родился еще один ребенок;

- возможность внести только 10% первоначальной стоимости, вместо 20-50%;

- в некоторых регионах действуют программы, компенсирующие треть стоимости;

- пониженная ставка (от 6 до 8 процентов) может зависеть от характера приобретаемого жилья (новостройка, на вторичное жилье такая возможность не распространяется) или от партнерства банка с конкретной строительной фирмой;

- налоговый вычет для тех, кто не получает субсидий;

- программы коммерческих банков для отдельных категорий бюджетников;

- выделение жилья из вторичного фонда по сниженным ценам;

- получение ипотеки на лояльных условиях (в госпрограмме, где действует 1%, на срок до 40 лет).

Есть и другие преференции – возможность получения субсидии на ремонт имеющегося жилья, выделение из бюджета беспроцентной ссуды на улучшение условий, участие в соцпрограммах без государственной поддержки и использование материнского капитала для первоначального взноса при оформлении кредита на жилье.

Социальная ипотека для многодетной семьи

Какие составляющие необходимы для получения льготы и на что может рассчитывать нуждающееся семейство – зависит от региона проживания, участия банка, возможности попасть в определенную государственную программу. В коммерческих банках такие бонусы предоставляются редко. На первый взгляд, у многодетных семей есть разные варианты, но многое зависит от соответствия предъявляемым условиям.

И нередко оказывается, что попытаться попасть стоило: можно действительно выплачивать ипотеку на льготных условиях (6%, вместо 9-10 и более), получить часть стоимости в подарок при рождении следующего ребенка или приобретении жилья по сниженной цене. Главное – соответствовать условиям и собрать необходимые документы.

Социальная ипотека доступна для многодетных семей, у которых есть средства для первоначального взноса. В этом плане есть прекрасная возможность использования материнского капитала, предусмотренная законодательством относительно недавно.

При этом статус семьи должен быть документально подтвержден. Это право, а не обязанность каждой ячейки общества с 3 и более детьми, но для получения льготных условий в 2019 году потребуются документы. Для погашения долга предусмотрен расширенный список возможностей: изменение сроков и формы аннуитетной, дифференцированной.

У семьи не должно быть в собственности жилья, а если оно есть, то главным условием является то, что в нем проживает большее количество людей, чем предусмотрено метражными нормами (менее 18 кв. м на 1 человека). Максимально дозволенная стоимость покупки за 1 кв. м. не может быть выше 35 тыс. руб.

Кто может участвовать

Социальная ипотека предусмотрена для нескольких социальных категорий населения, в том числе и для бюджетников, контрактников-военных, участников боевых действий. Если один из многодетных родителей входит в число перечисленных льготников, шансы попасть в программу еще больше повышаются, что и так подразумевается. Первоочередное право есть у семьи с маленькими детьми, у которых есть средства только на первый взнос, но нет жилья в собственности.

Предъявляемые требования могут отличаться в разных регионах проживания, или в зависимости от места обращения за кредитом. Ведущее место в такой программе занимают государственные банки, например, Сбербанк.

Как оформить, документы

Стоит учитывать, что, кроме приведенного перечня необходимой документации, финансовая инстанция вправе затребовать дополнительные правки или документальные подтверждения. Официально утвержденный перечень выглядит следующим образом:

- подтверждение статуса многодетного семейства (в разных регионах это может быть справка или удостоверение, бумажное или пластиковое);

- официальные документы – свидетельства о рождении детей, которым не исполнилось 14-ти, паспорта родителей, свидетельство о браке;

- документы на потенциальный объект приобретения;

- справку о доходах и копию трудовой книжки (можно предъявить копию трудового договора).

Если за ипотеку будет производиться расчет средствами из материнского капитала, предъявляется сертификат на его получение для семей с 3 детьми или большим количеством. В 2019 году для вступления с банком в кредитные отношения нужно иметь на руках реквизиты счета, который открыт в задействованном банке (например, в Сбербанке или в ВТБ 24) для продавца недвижимости.

Оформление в банках и АИЖК

Агентство по ипотечному жилищному кредитованию может перекупать долги у банков-партнеров, но тогда кредитор работает на условиях агентства – вторичное жилье предполагает 11% ставки, а новострой можно приобрести по 6%. При этом, в 2019 году ипотека для многодетных с 3 детьми предоставляется только в том случае, если сумма, которая подлежит ежемесячной выплате, не превышает 45% совокупного дохода семьи. В АИЖК можно обратиться, если первоначальный взнос за жилье не превышает 10% от общей стоимости приобретения.

Банки, осуществляющие кредитование, могут работать по собственным ставкам, но если речь идет о госпрограмме, то она снижается до необходимой цифры, а государство выплачивает финансовому учреждению компенсацию за недополученные доходы.

- Сбербанк пониженную ставку дает на ограниченное время (пять лет для многодетных с 3 детьми). Она дается только на аккредитованный новострой и только при 20% первоначального взноса, гражданам РФ, зарегистрированным в регионе по месту обращения. Предполагается обязательное страхование, после которого можно получить 1% скидку. Максимальная сумма – 3 млн, но в СПб и в Москве она увеличивается до 8 млн. Есть отдельные бонусы, возможность продления, скидки зарплатным клиентам, но по истечении пятилетнего срока, ставка увеличивается до 9,25%.

- ВТБ 24 кредитует по 8,9%, примерно на тех же условиях, но есть варианты, когда приобретаемое жилье берется банком под залог, и конфискуется, если должник не выполняет взятые обещания.

- В ВТБ процентная ставка 9,2%, и он пока не принимает участия в госпрограмме.

В банке ДОМ.РФ ипотека в 2019 году для многодетных – под 6%, если квартира приобретается в новостройке, с которой банк состоит в финансовых взаимоотношениях. - В Крыму популярны условия от Банка Россия, Тинькофф Банка, РНКБ, Крайинвестбанка, но в 2019 году есть приемлемые условия ипотеки с 3 детьми и в других банках.

В 2019 году возможность предоставления кредита определяется тремя негативными вариантами:

- У семьи совсем нет жилья в собственности, на каждого члена семейства приходится менее 15 метров в имеющейся квартире или доме.

- Если многодетные родители (родитель), проживают в аварийном строении, которое может быстро прийти в окончательную негодность.

- Кроме социальной ипотеки для многодетных, в 2019 году семья с 3 детьми может воспользоваться т другими условиями.

Семейная ипотека под 6%

Она предназначена для граждан в возрасте от 2 до 60 лет, в которых с 2018 по 2022 год родится второй или третий ребенок. Сроки кредитования зависят как раз оттого, второй это или третий малыш. Если в этот период родится 2-е детей, то они суммируются и выходит 8 лет.

Первоначальный взнос – не менее 20%, только новострой и только за три миллиона. Досрочного погашения нет, у заемщика должен быть трудовой стаж и безупречная кредитная история.

450 тысяч от государства за рождение третьего ребенка

Такую сумму предложил выплачивать В.В Путин в погашение ипотечного кредита при рождении третьего и более ребенка. До 25 марта Федеральное собрание должно было принять меры по реализации Послания Президента. В нем говорится, что семьи, взявшие ипотечный кредит для приобретения жилья, в котором родился третий или последующий ребенок, то из федерального бюджета должно выплачиваться 450 тысяч рублей.

Но такой порядок будет соблюдаться только в отношении детей, которые родились после 1 января 2019 года. Кроме этой меры, проходит разработка закона о многодетных семьях, в котором будет закреплено и юридическое положение, и основные меры государства по обеспечению их поддержки.

Ипотека для многодетной семьи на стандартных условиях

Отдельных программ во многих банках не предусмотрено. Поэтому обращаться за кредитом лучше туда, где есть определенные льготы. Обязательным критерием запроса является условие, по которому ежемесячная сумма составляет не более 50% семейного дохода. Если запрошено больше, банк может отказать в предоставлении кредита. Процентные ставки нужно внимательно изучить, но на новострой обычно процент меньше, чем при покупке вторичного жилья, гораздо более дешевого в некоторых случаях. Все зависит от того, какие условия существуют в отдельном субъекте федерации и в какой банк за предоставлением кредита обращается семья.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему

Напишите свой вопрос Юристу ниже:

Материал подготовлен редакцией сайта pensiyaportal.ru

| Видео (кликните для воспроизведения). |

ВЫСТУПЛЕНИЕ: Как увеличить пенсию пенсионеру?

Источники

Бикеев, А. А. Трудоправовая деятельность в организации. Учебное пособие / А.А. Бикеев, М.В. Васильев, Л.С. Кириллова. — М.: Статут, 2015. — 144 c.

Гонюхов, С.О.; Зинченко, В.И. Азбука милиционера; Красноярск: Горница, 2013. — 382 c.

Жбанов, Евгений Вокруг версии; М.: Известия, 2013. — 256 c.- Егиазаров, В.А. Транспортное право: Учебник; М.: Юстицинформ; Издание 5-е, доп., 2012. — 552 c.

- Гельфер, Я. М. История и методология термодинамики и статистической физики / Я.М. Гельфер. — Москва: СПб. [и др.] : Питер, 2013. — 536 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.