Содержание

- 1 Эксперты прогнозируют рост выдачи кредитов в РФ

- 2 Насколько подешевеют ипотека и кредиты после снижения ключевой ставки в 2019 г.?

- 3 Сбербанк: рост потребительского кредитования в России продолжится

- 4 Причины бума кредитования россиян

- 5 Сбербанк: доля ипотечных кредитов в России может вырасти вдвое за 10 лет

- 6 Эксперты прогнозируют рост выдачи кредитов в РФ

- 7 Опасные кредиты. Как рост кредитования граждан может стать угрозой экономики России?

- 8 Эксперт: рост потребительского кредитования может опередить рост экономики

- 9 Почему в России растет закредитованность населения

- 10 В МВФ обеспокоены ростом потребительских кредитов в России

Эксперты прогнозируют рост выдачи кредитов в РФ

Рост объема и количества кредитов позитивен для устойчивости российского банковского сектора, считают эксперты. Как сообщает Объединенное кредитное бюро (ОКБ), российские банки в третьем квартале выдали рекордное количество кредитов за год — 8,98 миллиона общим объемом 1,41 триллиона рублей. При этом лидером по темпам роста в третьем квартале стал сегмент ипотеки. Это, по словам экспертов, связано с потребностью населения в дополнительном финансировании, а также со сменой потребительской модели, что благоприятно для банковской деятельности. В целом, по мнению экспертов, тренд на рост кредитов продолжится.

По мнению начальника управления кредитных карт БКС Банка Никиты Игнатенко, рост кредитов в третьем квартале связан с двумя ключевыми факторами. «Во-первых, после отпускного сезона людям требуется дополнительное финансирование на их текущие потребности и на подготовку к зимнему сезону: одежда, обувь, зимняя резина для авто, — говорит он. — Во-вторых, работают сезонные предложения на так называемые крупные покупки, прежде всего, автомобили, жилье».

Начальник аналитического управления инвестиционного блока Нордеа Банка Дмитрий Феденков объясняет рост объема розничного кредитования сменой потребительской модели поведения. «Относительная стабилизация экономической обстановки способствовала формированию большей уверенности у населения в своей кредитоспособности; стремление к сбережениям постепенно сменяется реализацией отложенного спроса на потребление, в том числе за счет кредитных средств», — говорит он.

Ипотека в этом случае не исключение, отмечает эксперт. «Тем более, что потребительский аппетит подстегивается снижающимися ставками», — сказал Феденков. По его словам, для банков этот вид розничного кредитования сопряжен с наименьшими рисками и находится в числе приоритетных направлений.

В третьем квартале действительно наблюдается снижение ставок кредитования, в основном по ипотечным кредитам, соглашается Игнатенко. В совокупности с выгодными предложениями от застройщиков, которые активизировались в третьем квартале, ощутимо увеличиваются и объемы выдачи ипотечных кредитов.

В банке «Уралсиб» поясняют, что основным факторам, повлиявшими на рост ипотеки, является падение ставок до минимального исторического уровня. «Основные игроки скорректировали условия по своим программам. Кроме того, цены на вторичном рынке также снизились, что подогревает спрос», — сказали эксперты.

Рост кредитов продолжится

По словам Игнатенко, вероятность того, что заданный в третьем квартале тренд продолжится и в четвертом, велика, поскольку в преддверии Нового года количество акций и специальных условий на различные товары будет только расти, также стартуют сезонные распродажи. Все это будет стимулировать клиентов совершать покупки и тратить деньги, оформляя кредиты на недостающую сумму.

С таким мнением согласны и в «Уралсибе». «Мы прогнозируем рост средней суммы кредита ввиду тренда на понижение ставки рефинансирования. Соответственно, средняя сумма кредита будет тоже увеличиваться», — отмечают в банке.

Устоят ли банки при рекордных кредитах?

В то же время продолжает расти объем просроченной задолженности, но на фоне опережающего роста кредитных портфелей его доля сокращается, отмечает Феденков.

По мнению Игнатенко, волноваться по поводу устойчивости банковского сектора при рекордных выдачах кредитов не стоит. «При правильной и выверенной кредитной политике, а также адекватном анализе и управлении рисками, увеличение кредитования приведет лишь к росту доходов», — говорит эксперт, что в свою очередь благоприятным образом скажется на банковской системе в целом.

Насколько подешевеют ипотека и кредиты после снижения ключевой ставки в 2019 г.?

Банк России третий раз подряд снизил ключевую ставку — до семи процентов. Аналитики отмечают, что это сделает дешевле ипотеку и кредиты, но вклады станут менее выгодными, а курс рубля может немного просесть.

На сей раз главная причина, по которой регулятор снова опустил ключевую ставку на 0,25 базисного пункта, — приближение инфляции к целевому показателю в четыре процента. Весной рост потребительских цен замедлился с 5,3 до 5,1%, а к концу лета и вовсе упал до 4,3%.

В информационном бюллетене Банка России сказано: «Сдерживающее влияние на инфляцию оказывает динамика потребительского спроса. Вклад в замедление роста потребительских цен внесли и временные дезинфляционные факторы, включая смещение сезонности в динамике цен на плодоовощную продукцию на фоне более раннего поступления нового урожая. В замедлении годовой инфляции также проявляется эффект высокой базы в динамике цен на основные виды моторного топлива».

Эксперты выражают уверенность, что к концу года инфляция в России будет даже ниже целевого показателя и ЦБ продолжит смягчать денежно-кредитную политику. Они уверены в том, что финансовый регулятор в этом году еще раз снизит ставку — до 6,75%.

Помешать очередному снижению ставки может ускорение инфляции, связанное с увеличением бюджетных расходов на реализацию нацпроектов. В то же время эксперты полагают, что, если эффект от этого и проявится, то с запозданием, и вряд ли сильно скажется на итоговых показателях.

На сегодня главный результат снижения ключевой ставки — удешевление ипотеки. Если в апреле средневзвешенный процент по выданным ипотечным кредитам составлял 10,41%, то уже в начале августа его оценивали на уровне 10,21%.

Причем многие крупные банки опустили минимальные ставки по ипотеке до 9-9,2% годовых (например, «Открытие» и ВТБ), а некоторые, как Росбанк, и вовсе опустили их ниже восьми процентов.

Аналитики не сомневаются: денежно-кредитная политика ЦБ снизит средние ставки по ипотеке в стране еще раньше, чем того требовал от правительства президент Владимир Путин в февральском послании Федеральному собранию.

Минимальные предложения некоторых банков по потребительским кредитам уже ниже десяти процентов. Такие условия можно найти в МКБ, «Ренессанс кредите», Промсвязьбанке, Citi bank и Почта банке.

Единственный негативный эффект от снижения ключевой процентной ставки — падение доходности банковских вкладов. Для депозитов сроком от года самый высокий показатель у надежных банков — около семи процентов. В ближайшие месяцы станет меньше.

Для тех, кто хочет вложить накопления в надежный источник с более высокой доходностью, есть вариант, предложенный Минфином в начале осени. Со 2 сентября по 25 февраля следующего года четыре финучреждения — Сбербанк, ВТБ, Промсвязьбанк и Почта банк — предлагают приобрести народные облигации федерального займа (ОФЗ-н). Минимальная цена снижена с 30 до 10 тысяч рублей, причем расходы на оплату банковской комиссии несет сам Минфин.

Примечательно, что эти облигации можно использовать в качестве залога при получении кредита, а их купонная доходность выплачивается постепенно.

Сбербанк: рост потребительского кредитования в России продолжится

Рост потребительского кредитования в России продолжится, говорится в исследовании Сбербанка, который проанализировал рынок на фоне полемики экономистов о роли потребкредитования. В исследовании «СберДанные» утверждается, что показатели Сбербанка, Банка России, Росстата и кредитных бюро не подтверждают опасения некоторых экспертов: «рост кредитования носил объективный характер и пока не исчерпан». Отмечается, что ключевой причиной роста кредитования стал ускорившийся рост номинальной зарплаты в самых низкооплачиваемых категориях, который, по данным Росстата, составил 11,6%. Сбербанк подтверждает статистические данные, отслеживая зарплатные начисления своих клиентов

Ранее глава Центробанка Эльвира Набиуллина заявляла, что высокая закредитованность населения не означает появление пузыря, это говорит о низком уровне жизни. В свою очередь, министр экономического развития Максим Орешкин заявил, что в 2021 году страна столкнется с рецессией, если рост потребительского кредитования продолжится существующими темпами. По данным ЦБ, российские банки в 2017 году увеличили кредитование населения на 13,2%, в 2018 году — на 22,8%. По прогнозу ЦБ, рост кредитования населения в 2019 году составит 15-20%.

Причины бума кредитования россиян

Знак процента в витрине

МОСКВА, 7 авг — ПРАЙМ, Александр Кожемякин. Средний размер потребительского кредита в России во втором квартале 2018 года увеличился на 33% по сравнению с прошлогодним показателем и достиг рекордного уровня в 180 тысяч рублей, свидетельствуют данные Бюро кредитных историй «Эквифакс». Средняя сумма автокредита во втором квартале текущего года составила 658 тысяч рублей, увеличившись с 640 тысяч рублей в первом квартале.

По данным Объединенного кредитного бюро (ОКБ), банки РФ за первое полугодие 2018 года выдали гражданам 18,34 млн новых кредитов, что на 18% больше, чем годом ранее, при этом объем кредитования увеличился в 1,5 раза и составил свыше 3,67 трлн рублей.

В начале августа зампред ЦБ Василий Поздышев сообщил, что темпы роста розничного кредитования в России по итогам текущего года могут составить до 20%, корпоративного — до 6-7%.

Эксперты, опрошенные «Прайм», считают, что рост кредитования населения обусловлен низкими доходами, невысокими ставками и отложенным спросом прошлых лет. Отметив риски бурного кредитования, эксперты пояснили, что пока ситуация далека от критической.

ПОЧЕМУ РОССИЯНЕ БЕРУТ КРЕДИТЫ?

Главным драйвером роста кредитования населения стало снижение процентных ставок, считает эксперт-аналитик «Финам» Алексей Калачев. По его словам, в условиях отсутствия роста реальных доходов большей части населения, подешевевший кредит стал одним из основных источников реализации отложенного спроса на дорогостоящие покупки. Смягчение требований банков и всевозможные программы поддержки, например по ипотеке или льготному автокредитованию, сделали этот источник еще привлекательнее.

Россияне во II квартале брали рекордные кредиты на автомобили

«Квартирный ремонт, смену автомобиля или обновление гардероба нельзя откладывать бесконечно, зачастую то же касается и покупки жилья молодыми или не очень семьями. Поэтому, когда условия кредитования стали более доступными, фактор отложенного спроса сработал», говорит Калачев.

Кроме того, по его словам, снижение ставок по кредитам стимулирует процесс перекредитования. «Многие стали брать кредиты по более низким ставкам, чтобы рассчитаться по накопленным предыдущим кредитам, взятым по более высоким ставкам. Практически все крупнейшие банки в погоне за чужими клиентами предлагают перекредитование. Думаю, в статистике роста потребкредитов доля этой услуги должна быть довольно большой», говорит аналитик.

Руководитель департамента финансовых рейтингов НРА Карина Артемьева также считает отложенный спрос причиной роста кредитования населения. Она напомнила, что после 2014 года, когда ключевая ставка была резко повышена, процентные ставки по потребительским, авто-, и ипотечным кредитам были «буквально заградительными» (ипотека, к примеру, предлагалась под 18-20%). В дальнейшем, по ее словам, стоимость кредитов плавно снижалась и в 2017-2018 годах находится на 5-летнем минимуме.

Вторая причина роста кредитования, по мнению Артемьевой, — активизация ипотечного и автокредитования. «Здесь мы наблюдаем настоящий потребительский бум. Ипотечные программы в значительной мере стимулируются застройщиками, продажи которых растут. Автокредиты — дилерами и специализированными банками (дочерними структурами крупнейших автомобильных брендов), которые созданы, чтобы поддерживать продажи своих концернов. Граждане активно приобретают новые квартиры и машины, ведь люди хотят жить лучше — это объективный факт!», — говорит эксперт.

По мнению ведущего аналитика по банковским рейтингам «Эксперт РА» Екатерины Щурихиной, активность на рынке розничного кредитования обусловлена медленным ростом доходов населения.

«Потребности постепенно накапливаются, поэтому идет реализация отложенного спроса, в том числе, за счет кредитных средств», — говорит аналитик.

По ее словам, ставки на потребительском рынке сейчас находятся на достаточно комфортном для заемщиков уровне, что также способствует росту спроса на кредиты.

Доцент кафедры «Финансовые рынки» РЭУ им. Г.В. Плеханова Владислав Полетаев связывает причины роста кредитования населения с улучшением экономической ситуации в стране и снижением стоимости заимствований. «В настоящее время создаются условия для сокращения объема сбережений и наращивания потребительских расходов, что объясняется как некоторым улучшением экономической ситуации в стране, так и снижением стоимости заимствований, а также доходов по депозитам. В таких условиях население стремится больше тратить, а не сберегать. В то же время, для финансирования потребительских расходов достаточно часто собственных средств не хватает. В связи с этим население, как правило, обращается за относительно дешевыми банковскими кредитами», — говорит Полетаев.

РИСКИ БУРНОГО КРЕДИТОВАНИЯ

В апреле Поздышев говорил, что ЦБ начинает беспокоить быстрый рост кредитования банками физлиц, особенно высокий рост необеспеченного потребительского кредитования. В июле ЦБ принял решение о повышении коэффициентов риска по выданным после 1 сентября необеспеченным потребительским ссудам в зависимости от процентной ставки по кредиту.

Банк России усложнит банкам кредитование связанных заемщиков

По мнению Артемьевой, плохо, когда в условиях снижения реальных доходов населения, уровень закредитованности растет. «Не будем также забывать о том, что динамика долгов по кредитам двукратно опережает темпы роста банковских депозитов (население по-прежнему занимает в 2 раза быстрее, чем накапливает). Все эти тенденции привели к тому, что ЦБ объявил о введении дестимулирующих мер в отношении в первую очередь необеспеченного потребительского кредитования. Решается важная задача: не допустить, чтобы россияне накопили слишком много долгов, пока их доходы не начнут, наконец, устойчиво возрастать», — говорит Артемьева.

Потенциально рост закредитованности населения в условиях отставания темпов роста доходов может вызывать беспокойство, считает Калачев.

«Однако, как мне кажется, ситуация еще очень далека от критической черты. К тому же, с приостановкой процесса снижения ключевой ставки Банком России дальнейший рост потребительский кредитов может замедлиться», — говорит он.

Щурихина считает, что в долгосрочном периоде значительное превышение темпов роста кредитования над темпами роста доходов населения может привести к накоплению долгов у граждан, однако, по ее словам, Банк России внимательно мониторит ситуацию на рынке потребительского кредитования и принимает меры к его постепенному охлаждению.

«Кредитование физических лиц, в особенности в последние годы, растет быстрее, чем кредитование юридических лиц. Это объясняется и достаточно высокими рисками такого кредитования, так и отсутствием полностью готовых для кредитования инвестиционных проектов», — считает Полетаев. По его словам, в период относительной экономической стабильности банки без каких-либо существенных негативных последствий могут наращивать объемы кредитования населения.

Однако в случае ухудшения ситуации в экономике, кредитные организации, скорее всего, столкнутся с проблемой существенного понижения финансовой устойчивости, проявляющейся в ухудшении качества их активов, снижении ликвидности, падении прибыли. Полетаев считает, что России для обеспечения устойчивых высоких темпов экономического роста необходимы структурные преобразования и обновление материально-технической базы производств. «Для всего этого нужны ресурсы. В то же время банки, в силу коммерческого характера своей деятельности, не способны профинансировать подобную трансформацию, т.к. они предпочитают кредитовать относительно высокодоходные и низко рисковые проекты», — говорит аналитик.

Сбербанк: доля ипотечных кредитов в России может вырасти вдвое за 10 лет

Доля ипотечных кредитов в России в ближайшие 10 лет может увеличиться с 7% до 15% ВВП, заявил главный аналитик Сбербанка Михаил Матовников на XVII Международном банковском форуме. По словам эксперта, рост ипотечных кредитов возможен при снижении инфляции и ипотечных ставок.

Как считает господин Матовников, сейчас Россия находится на этапе существенного замедления рынка потребительского кредитования. Он прогнозирует, что темпы прироста потребкредитов могут замедлиться с 15% в 2020 году до примерно 8% в 2023 году.

«Рост на 8% — это рост на уровне номинального ВВП, то есть поддержание рынка на стабильном уровне. Зато ипотека с нынешних 7% ВВП при снижении инфляции и ипотечных ставок может быстро в течение лет 10 вырасти до 15% ВВП. В Польше такой прирост случился всего за три-четыре года»,— сказал банковский аналитик (цитата по «РИА Новости»).

Ранее стало известно о намерении Центробанка ограничить возможности использования потребительского кредита для покрытия первого взноса по ипотечному. Среди ипотечных заемщиков таких граждан всего 3–5%, а положительная динамика составляет лишь 0,3–0,7 п. п. Эксперты не считают схему излишне рискованной, а банкиры научились ее избегать.

Эксперты прогнозируют рост выдачи кредитов в РФ

МОСКВА, 8 ноя – ПРАЙМ, Анна Подлинова. Рост объема и количества кредитов позитивен для устойчивости российского банковского сектора, считают эксперты, опрошенные агентством «Прайм». Как сообщает Объединенное кредитное бюро (ОКБ), российские банки в третьем квартале выдали рекордное количество кредитов за год — 8,98 миллиона общим объемом 1,41 триллиона рублей. При этом лидером по темпам роста в третьем квартале стал сегмент ипотеки. Это, по словам экспертов, связано с потребностью населения в дополнительном финансировании, а также со сменой потребительской модели, что благоприятно для банковской деятельности. В целом, по мнению экспертов, тренд на рост кредитов продолжится.

По мнению начальника управления кредитных карт БКС Банка Никиты Игнатенко, рост кредитов в третьем квартале связан с двумя ключевыми факторами. «Во-первых, после отпускного сезона людям требуется дополнительное финансирование на их текущие потребности и на подготовку к зимнему сезону: одежда, обувь, зимняя резина для авто, — говорит он. — Во-вторых, работают сезонные предложения на так называемые крупные покупки, прежде всего, автомобили, жилье».

Начальник аналитического управления инвестиционного блока Нордеа Банка Дмитрий Феденков объясняет рост объема розничного кредитования сменой потребительской модели поведения. «Относительная стабилизация экономической обстановки способствовала формированию большей уверенности у населения в своей кредитоспособности; стремление к сбережениям постепенно сменяется реализацией отложенного спроса на потребление, в том числе за счет кредитных средств», — говорит он.

ЦБ наблюдает тенденцию снижения стоимости потребительского кредитования

Ипотека в этом случае не исключение, отмечает эксперт. «Тем более, что потребительский аппетит подстегивается снижающимися ставками», — сказал Феденков. По его словам, для банков этот вид розничного кредитования сопряжен с наименьшими рисками и находится в числе приоритетных направлений.

В третьем квартале действительно наблюдается снижение ставок кредитования, в основном по ипотечным кредитам, соглашается Игнатенко. В совокупности с выгодными предложениями от застройщиков, которые активизировались в третьем квартале, ощутимо увеличиваются и объемы выдачи ипотечных кредитов.

| Видео (кликните для воспроизведения). |

В банке «Уралсиб» поясняют, что основным факторам, повлиявшими на рост ипотеки, является падение ставок до минимального исторического уровня. «Основные игроки скорректировали условия по своим программам. Кроме того, цены на вторичном рынке также снизились, что подогревает спрос», — сказали эксперты.

Рост кредитов продолжится

По словам Игнатенко, вероятность того, что заданный в третьем квартале тренд продолжится и в четвертом, велика, поскольку в преддверии Нового года количество акций и специальных условий на различные товары будет только расти, также стартуют сезонные распродажи. Все это будет стимулировать клиентов совершать покупки и тратить деньги, оформляя кредиты на недостающую сумму.

ЦБ: Уровень проблемных кредитов в банковской системе РФ сейчас около 10%

С таким мнением согласны и в «Уралсибе». «Мы прогнозируем рост средней суммы кредита ввиду тренда на понижение ставки рефинансирования. Соответственно, средняя сумма кредита будет тоже увеличиваться», — отмечают в банке.

Устоят ли банки при рекордных кредитах?

В то же время продолжает расти объем просроченной задолженности, но на фоне опережающего роста кредитных портфелей его доля сокращается, отмечает Феденков.

По мнению Игнатенко, волноваться по поводу устойчивости банковского сектора при рекордных выдачах кредитов не стоит. «При правильной и выверенной кредитной политике, а также адекватном анализе и управлении рисками, увеличение кредитования приведет лишь к росту доходов», — говорит эксперт, что в свою очередь благоприятным образом скажется на банковской системе в целом.

Опасные кредиты. Как рост кредитования граждан может стать угрозой экономики России?

В российских банках портфель потребительских кредитов обогнал по темпам роста ипотечный портфель. Это произошло впервые с 2013 года. Как говорится в докладе Центробанка РФ о денежно-кредитной политике, по итогам апреля прирост в годовом выражении находился на уровне 25,2 против 23,5%. В чем плюсы и в чем минусы таких итогов «кредитных соревнований» для экономики и граждан страны?

Кредитные соревнования

Около месяца назад потребкредиты и ипотека вышли на один уровень по темпам роста, достигнув 24,2%, пишет РБК. После этого рост необеспеченного залогом жилья кредитования стал набирать темп, а вот ипотечное кредитование, наоборот, замедлилось. Более того, как говорится в сообщении ЦБ РФ, намечается рост доли потребительских кредитов в розничном кредитном портфеле банков.

Что касается в целом розничного кредитования, то темпы его роста в начале этого года продолжали расти, пусть и не с такой скоростью, как за год до этого. В ЦБ РФ поясняют: к началу мая рост розничного кредитного портфеля составлял 23,8%.

Из-за более быстрого, чем ожидалось, роста в начале года, Банк России повысил прогноз роста розничного кредитования на 2019 год до 15–20 %, на 2020 год — до 11–16%. А вот прогноз на 2021 год регулятор не менял, ожидая рост на 10–15%.

При этом власти пытаются создать новые стимулы для развития ипотеки. За счет реализации программы по развитию рынка ипотечных ценных бумаг (ИЦБ) в России рассчитывают снизить среднюю ставку по ипотеке на 1-1,25 процента.

Средний уровень процентной ставки по ипотечным кредитам, заложенный нацпроектом «Жилье и городская среда», в этом году должен составить 8,9% годовых. К 2021 году ставку планируется снизить до 8,5%, а к 2024 году — до 7,9%. Объём предоставляемых ипотечных кредитов к 2024 году планируется увеличить вдвое — с 1,1 до 2,26 млн сделок.

Факторы риска

Представители банков не раз высказывали мнение о том, что рост потребительского кредитования не представляет риск для финансовой стабильности страны.

А вот чиновники придерживаются иного мнения. О возможных рисках «чрезмерного роста потребкредитования» несколько раз предупреждал министр экономического развития Максим Орешкин. Во время ПМЭФ-2019 вообще заявил, что такой рост является одним из факторов риса для экономики нашей страны, поскольку может привести к рецессии. Основная часть выданных банками кредитов приходится на заёмщиков, которые тратят на обслуживание этих самых кредитов более 40% своего дохода.

О высоком уровне закредитованности населения говорил и Владимир Путин во время «прямой линии». Он предложил Банку России обратить на это внимание и «не надувать в экономике пузырей».

По прогнозам экспертов ЦБ, в ближайшие несколько месяцев розничное кредитование будет продолжать расти с такой же скоростью, однако к концу года возможно замедление роста. Во-первых, рынок насыщается, ведь граждане не могут брать кредиты до бесконечности, их платежеспособность ограничена. Во-вторых, регулятор планирует весьма решительные шаги по ограничению долговой нагрузки населения.

Закредитованность россиян уже достигла той отметки, за которой маячит прямая угроза социальной стабильности и устойчивости банковской системы.

Прямая зависимость

Такого мнения придерживаются не только российские эксперты, но и китайские ученые. Центр финансовой стабильности и развития Университета Хэнаня выявил взаимосвязь между доходным неравенством и кредитованием физических лиц в России.

Как сообщают «Вести.Экономика», опубликовано исследование «Неравенство и рост кредитования в российских регионах», в котором приняли участие ученые из Университета Хэнаня (Китай), Университета Зеппелин (Германия) и Калифорнийского госуниверситета (США).

На примере России они искали подтверждение на гипотезы профессора Чикагского университета, бывшего главы ЦБ Индии Рагурама Раджана о прямой зависимости между ростом доходного неравенства и частного кредитования в крупных развивающихся странах.

Еще в 2010 году Раджан заявлял, что 30 лет роста доходного неравенства в США вынудили американские власти стимулировать дешевые потребительские и ипотечные кредиты для домохозяйств, вместо того, чтобы снижать расслоение в обществе, увеличивать налогообложение богатых. Рост кредитования привел к бурному росту цен на недвижимость, а затем и к мировому кризису 2008-2009 годов.

Китайские ученые полагают, что сегодня российские власти, условно говоря, наступают на те же грабли, что и американские. Исследователи отмечают, что рост доходного неравенства в России сопровождается бурным ростом кредитования. Политическим ответом на увеличивающуюся пропасть между богатыми и бедными россиянами стало расширение доступа домохозяйств к ипотечным и другим кредитам. И хотя мировой финансовый кризис Россия вряд ли сможет спровоцировать, но банковский кризис внутри страны волне возможен, если россияне продолжат загонять себя в долговую кабалу.

Эксперт: рост потребительского кредитования может опередить рост экономики

Высшая школа экономики подготовила доклад, в котором говорится о вероятности рецессии из-за своеобразного «пузыря» на рынке потребительского кредитования страны.

Директор по анализу финансовых рынков и макроэкономики УК «Альфа-Капитал» Владимир Брагин считает, что проблема роста потребительского кредитования действительно существует, более того, вполне возможно, что оно опередит рост экономический, пишет RNS .

Эксперт пояснил, что у банков большие планы по развитию бизнеса, прежде всего – за счет выдачи новых кредитов. С одной стороны, в краткосрочной перспективе российская экономика за счет этого будет развиваться; с другой – будущий объем ресурсов у граждан снижается, потому что долги нужно как-то отдавать.

«Перегрев экономики» при консервативном настрое правительства может произойти именно в частном секторе, пояснил Брагин. Риск рецессии есть, хотя это закономерный процесс. Когда конкретно это произойдет сказать сложно: эксперт уверен, что условия в стране для этого пока не наступили. Вполне возможно, что это произойдет в 2021 году, если потребкредитование достигнет критической массы.

Почему в России растет закредитованность населения

Распространение культуры потребления, которая подкрепляется агрессивным маркетингом и расширением ассортимента товаров и услуг, подталкивает россиян к дополнительным тратам. При этом снижающийся уровень жизни вынуждает граждан прибегать к займам.

Растут и множатся. Анализ динамики рынка потребительского кредитования в России и мире выявил, что, несмотря на ожидаемое замедление темпов роста мирового и российского ВВП, общий объем потребительского кредитования продолжает расти, хоть и более низкими темпами. Так, тенденция роста объемов кредитования в 1% поквартально, зафиксированная в 2018?г. в странах Европейского союза, ожидает продолжения на всех развитых рынках, как в краткосрочной, так и в среднесрочной перспективе.

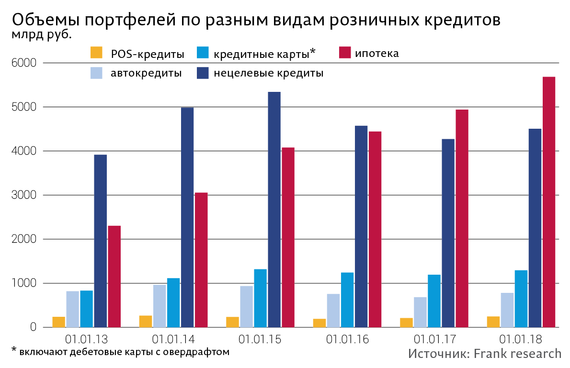

Тем не менее, в отличие от еврозоны, за 2018 г. в России произошел резкий скачок показателя долга населения к ВВП страны, что могло быть вызвано всплеском ипотечного кредитования, хотя в количественном отношении оно осталось на втором месте после потребительского. В России наблюдается стремительный рост объемов розничного кредитования с 2017 г.

По сравнению с другими видами потребительское кредитование, как в России, так и в других странах, остается одним из самых рискованных, но в то же время процент просроченных платежей в мире постепенно сокращается. Эта позитивная тенденция наблюдается и в России, хотя предшествующий бум розничного кредитования с 2017 г. был вызван снижением требований к заемщику и активному внедрению кредитных карт, что характерно и для мировой практики.

Сдержать рост. Российский и мировые финансовые регуляторы обеспокоены сложившейся ситуацией и отмечают высокий уровень долговой нагрузки населения, что может привести к увеличению процента невыплат. Опыт предыдущих кризисов показал, что перенасыщение населения кредитами ведет к дестабилизации финансового сектора, связанной как с перегревом экономики, так и с растущим числом невозвратных кредитов. Дальнейший рост потребительского кредитования на фоне замедленного роста ВВП может привести к очередному финансовому кризису.

Для предотвращения развития негативного сценария центробанки разных стран используют ряд регулятивных мер. Эти меры способствуют замедлению темпов кредитования до достижения целевых уровней роста экономики, например, с помощью увеличения ключевой ставки, а также установления специальных требований для коммерческих банков по увеличению резервов на случай невыплат по выданным кредитам. Все эти действия ведут к увеличению ставок кредитования для населения, замедляя спрос и снижая уровень привлечения клиентов с низкой платежеспособностью. Анализ кредитных ставок в разрезе стран G20 показывает их возможный рост в среднем на 0,25% уже к I кварталу 2020 г.

На пути к перегреву. Несмотря на глобальный тренд снижения процентной ставки в краткосрочной перспективе и повышения ставок к I кварталу 2020 г., российский рынок, напротив, ожидает повышения средней текущей розничной ставки кредита с 9,23 до 9,48% к концу 2019 г. В то же время в среднесрочной перспективе ожидается стабилизация и снижение до 9,23% к 2020 г. Волатильность в 0,25% обусловлена продолжением ожидаемых мер Банка России по охлаждению перегретого рынка кредитования путем повышения порогов резервирования для выдачи необеспеченных кредитов. На данный момент более 60% заемщиков отмечают, что испытывают трудности с возвратом кредита, однако общее число невыплат банкам все еще составляет 2%. По данным Всемирного банка, проблемы с кредитами испытывают около 60% заемщиков в России. Для предотвращения развития негативного сценария необходимо снизить риск вероятных невыплат.

Дальнейшее ужесточение требований и повышение кредитных ставок способно вызвать закрытие банковских подразделений в регионах, что не оставит гражданам выбора

Текущая динамика сокращения просроченных платежей показывает позитивный тренд, однако данная статистика включает случаи рефинансирования долга и не гарантирует дальнейшее устойчивое положение плательщиков. Поэтому, несмотря на снижение ключевой ставки 14 июня 2019 г. до 7,5%, прогноз повышения ставок потребительского кредитования уже к IV кварталу 2019 г. остается справедливым. Это обусловлено ростом операционных издержек банков, а также прогнозируемым снижением доходов от комиссий в связи с запуском Системы быстрых платежей, к которой уже присоединилось большинство участников рынка. Так как процент от выдачи розничных кредитов остается основным видом банковского дохода, ожидается постепенное повышение банковских ставок потребительского кредитования.

Еда в кредит. Также риском повышения закредитованности населения является увеличение количества продуктовых ретейл-магазинов и сетей, которые предоставляют покупателям возможность приобретать продукты питания в кредит. Причем не только посредством участия в групповых программах банковских карт рассрочки («Совесть», «Вместо денег», «Халва» и пр.), но и посредством выпуска собственных именных карт рассрочки. Выпуск карт рассрочки на продукты питания для одного ретейлера, тем более продуктового, несет больше рисков для банка. Смысл в рассрочке при покупках в сети со средним чеком около 500 руб. может быть лишь для клиентов с минимальными доходами или отсутствием доходов вовсе.

Таким образом, растут риски банковской системы при увеличении объемов кредитования неплатежеспособных граждан. Из-за роста выданных мелких кредитов населению с низкой кредитоспособностью в случае просрочки или невозврата банки подвергаются риску обширных потерь.

ЦБ закручивает гайки. Банк России с начала 2019 г. продолжает ужесточение условий выдачи потребительских кредитов, вводя все большие ограничения по предельной задолженности и ежедневной процентной ставке. Также анонсированы меры по увеличению резервов для необеспеченных потребительских кредитов, что приведет к увеличению ставок для населения. С 1 октября 2019 г. будут введены более жесткие надбавки к коэффициентам риска, что приведет к общему росту ставок даже на фоне последующего смягчения процентной политики регулятора.

Таким образом, Центробанк вытесняет закредитованных заемщиков и заемщиков с низкими доходами на рынок микрокредитных и микрофинансовых организаций, ужесточая требования к банковскому риску. Снижение доходности банковского сектора и возможный выход инвесторов из него может привести к негативным последствиям для национальной экономики и разгону инфляции, что, в свою очередь, также окажет воздействие на дальнейший рост кредитных ставок.

Что будет дальше. Возможно, меры Банка России будут негативно восприняты населением, особенно после активного развития ипотечного кредитования и распространения кредитных карт за прошедшие годы, но данный шаг сможет предотвратить рост пузыря на рынке кредитования, последствия которого уже ощутила мировая экономика в 2008 г. Доля невыплат по кредиту ожидает сокращения или фиксации на текущих уровнях в случае ухудшения макроэкономической ситуации и спада экономики, так как, согласно новым требованиям, заемщиков и кредиторов обяжут иметь дополнительный запас финансовой прочности.

В связи с этим россияне с низким кредитным рейтингом не смогут привлекать средства банков, а часть текущих кредитных линий будет пересмотрена, что спровоцирует частичный отказ от уже выданных кредитных карт и отток клиентов к альтернативным способам кредитования: к микрофинансовым организациям и кредитным потребительским кооперативам. Дальнейшее ужесточение требований и повышение кредитных ставок способно вызвать закрытие банковских подразделений в регионах, что не оставит гражданам выбора. Тем не менее общие объемы займов продолжат расти, но уже более низкими темпами, что, возможно, сдержит рост долговой нагрузки населения к ВВП.

В МВФ обеспокоены ростом потребительских кредитов в России

В Международном валютном фонде (МВФ) присоединился к голосам экспертов, которые обеспокоены ростом потребительского кредитования в России. Как говорится в заявлении по итогам миссии МВФ в РФ, уже в самое ближайшее время могут потребоваться дополнительные меры по сдерживанию необеспеченного потребительского кредитования, если действующих мер окажется недостаточно для ограничения угроз финансовой стабильности. Кроме того, МВФ призвал продолжить укрепление устойчивости финансового сектора, чтобы поддержать экономический рост в России.

«Необходимо довести до конца работу по расчистке банковского сектора РФ. Одновременно с этим нужно продолжать работу по укреплению банковского надзора и регулирования, а именно, снижать концентрацию риска на одного заёмщика и кредитование связанных сторон».

Также в МВФ считают, что необходимо разработать специальную стратегию по возвращению санированных банков в частные руки для того, чтобы способствовать развитию конкуренции в банковском секторе.

С выводами МВФ полностью согласен глава Минэкономразвития Максим Орешкин, по данным которого, по итогам прошлого года показатель задолженности населения по потребительскому кредитованию вырос на 1,5 трлн руб.

«Такая бурная активность в этом секторе привела к усилению инфляционного давления в прошлом году и де-факто вытеснила из структуры кредитования соответствующие объемы корпоративного и ипотечного кредита, – цитирует чиновника агентство «Интерфакс». – Темпы потребкредитования превышают существенно 20%, что гораздо выше темпов роста доходов населения».

Эксперты: рост потребительских кредитов в России продолжится

Несмотря на то, что к концу текущего года рост рынка потребительского кредитования, как ожидается, сократится примерно в три раза, доля «плохих» кредитов продолжит расти.

Несмотря на то, что к концу текущего года рост рынка потребительского кредитования, как ожидается, сократится примерно в три раза, доля «плохих» кредитов продолжит расти.

Такое мнение высказал в интервью газете «Коммерсант» генеральный директор Национального бюро кредитных историй (НБКИ) Александр Викулин.

По его словам, на 1 июля доля кредитов, просроченных более чем на 30 дней, составляет 5,3%. В сегменте потребительских товаров этот показатель равен 6,7%, кредитных карт — 4,1%. Просрочка по ипотеке снижается (2,8%), а в автокредитовании она стабильна (3,9%).

Александр Викулин рассказал, что в условиях снижения темпов выдачи новых займов и амортизации «хороших» старых кредитов доля «плохих» будет увеличиваться. В то же время банки уже делают все возможное, чтобы повысить качество портфелей. Кредиторы успешно справляются с оценкой кредитных рисков, активно пользуясь кредитными отчетами и запрашивая скоринговые оценки. «Так, по нашей статистике, банки сейчас запрашивают в полтора раза больше кредитных отчетов заемщиков, чем годом ранее, а количество счетов, находящихся на постоянном мониторинге, выросло в пять раз», — уточнил он.

В то же время он отметил, что оснований для паники на рынке потребкредитования пока нет. «Масштабный кризис на рынке розничного кредитования возможен только в случае резкого массового падения доходов заемщиков. Причин, которые могли бы к этому привести в ближайшем будущем, мы не видим», — заявил Викулин.

Портал Mycreditinfo рекомендует вам не допускать просрочки по кредитам, сохраняя свою кредитную историю в идеальном состоянии.

Россияне не спешат наращивать потребительские расходы

В последние месяцы в экономике произошло ряд улучшений: инфляция замедлилась до рекордно низкого уровня, покупательная способность населения повысилась, благодаря увеличению реальных доходов. Тем не менее это никак не отражается на росте потребительского спроса.

По оценкам Bloomberg, розничные продажи сократились на 3,7 процента, демонстрируя падение в течение 24 месяцев. Это, полагают опрошенные изданием эксперты, является следствием длительного кризиса, который пробил брешь в финансах домохозяйств. В числе важнейших факторов валютные перепады и довольно высокая инфляция. На этом фоне россияне предпочитают формировать сбережения и не спешат тратить.

Так, доля сбережений, составившая в январе-ноябре 10% от располагаемых доходов, по-прежнему почти вдвое превышает показатель 2008 года. Тем не менее она сократилась с 14,3% в 2015 году, а Банк России назвал снижение склонности к сбережениям угрозой для своей цели по инфляции в 4% в этом году.

Потребительский спрос еще не скоро вернет себе роль основного локомотива российской экономики, считает вице-президент IFC Financial Center Станислав Вернер. Население в непростых экономических условиях в последние два года перестроилось на сберегательную модель поведения и для возврата к прежней модели должна заметно улучшиться динамика доходов и должно пройти какое-то время, чтобы повысилась уверенность в завтрашнем дне. Пока можно констатировать, что перелом в негативной тенденции наступил, однако о значимом улучшении ситуации можно будет говорить лишь во втором полугодии и то с определенными оговорками.

Согласно данным Росстата, за 11 месяцев 2016 года темпы роста зарплат смогли опередить инфляцию на 0,5%. По оценкам банка России, просроченная задолженность по кредитам физическим лицам понизилась как в абсолютном, так и в относительном выражении, при этом начиная с ноября впервые с лета 2015 года годовые темпы роста кредитования населения перешли на положительную территорию (по необеспеченному кредитованию цифры остаются отрицательными, но стремятся к нулю). По опросам общественного мнения, граждане России встретили новый год с более праздничными настроениями, чем 2016 год. Так, соответствующий индекс в IV квартале повысился на 1 п. п. по сравнению с III кв., однако он остается еще на 6-13% значений, наблюдавшихся в 2010-2014 годах.

Для увеличения потребительских трат население должно почувствовать, что негативная ситуация в экономики осталась позади, что можно планировать будущее в более радужных красках, полагает Станислав Вернер. Однако прогнозы в этом отношении остаются консервативными: согласно базовому сценарию Минэкономразвития, рост реальных располагаемых доходов населения составит по итогам этого года лишь 0,5%. Даже при более благоприятном стечении обстоятельств на нефтяном рынке можно будет говорить лишь о 1-1,5%. Экономика переходит на новую инвестиционную модель роста, бюджетная консолидация продолжится в ближайшие три года. Значимое улучшение динамики потребительского спроса произойдет по мере роста производительности труда, который в свою очередь возникнет после возобновления роста инвестиций. А для этого нужно вернуть уверенность в завтрашнем дне уже бизнесу.

Правительство, да и население на текущий момент переоценивают эффект восстановления цен на энергоносители, указывает, в свою очередь, аналитик «Алор Брокер» Алексей Антонов. По большому счету прямого влияние дорогой нефти на потребление, инфляцию и реальные расходы населения нет. То есть далеко не все, что приводит к росту доходов добывающих компаний и государства от экспорта нефти, способствует нормализации экономической ситуации внутри страны. Да, безусловно, укрепление рубля вслед за нефтяными котировками в теории могло бы привести к росту реальных доходов и снижению темпов инфляции при условии, если бы не действовали ограничения на импорт.

Цены на отечественные продукты питания, топливо, и уж тем более услуги зависят от динамики изменения курса рубля лишь косвенно, рассказывает аналитик. Более того, рекордно низкие темпы инфляции в прошлом году на уровне 5,4% свидетельствуют не столько о восстановлении экономики и потребительского рынка, сколько достижением ценового порога, переступив который ритейлеры и производители начали бы терпеть убытки, поскольку потребители просто не смогли бы себе позволить покупать их продукцию. То есть розница и производители в прошлом году существенно сбавили темпы по индексации цен, но наверняка начнут компенсировать недополученную прибыль при первых признаках восстановления потребления, что, безусловно, подстегнет инфляцию уже в этом году и может помещать достигнуть целевого уровня 4%.

| Видео (кликните для воспроизведения). |

Пока же можно наблюдать, что реальные доходы населения замерли на месте, а цены растут, что вызывает вполне логичное сворачивание потребительского рынка. Как напоминает Антонов, 11 месяцев прошлого года потребление сокращалось в среднем на 5,2% к уровням 2015 года, далеко не самого удачного для экономики. То есть получается, что в прошлом году даже при условии начала восстановления курса рубля и доходов государства от экспорта, потребление снижалось, что подтверждает предположение об отсутствии прямой корреляции между доходами казны и населения. Для того чтобы потребление начало восстанавливаться, заключает эксперт, необходим рост реальных доходов населения существенно выше темпов инфляции, но как минимум до конца этого года предпосылок для этого нет.

Источники

Толкушкин, А.В. Налогообложение физических лиц при операциях с недвижимостью / А.В. Толкушкин. — М.: ЮРИСТЪ, 2000. — 344 c.

Чашин А. Н. Квалификационный экзамен на адвоката; Дело и сервис — М., 2010. — 544 c.

Попова, Анна Теория государства и права / Анна Попова. — М.: Питер, 2008. — 248 c.- Бирюков, Б.М. Приватизация и деприватизация жилья: вопросы правового регулирования; М.: Ось-89, 2011. — 208 c.

- Смоленский, М. Б. Адвокатская деятельность и адвокатура в Российской Федерации (адвокатское право) / М.Б. Смоленский. — М.: Феникс, 2015. — 384 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.