Содержание

- 1 Заплати налог и езди спокойно

- 2 BMW 5 series 540i › Бортжурнал › Как не платить транспортный налог.

- 3 Как не платить транспортный налог за мощный двигатель

- 4 Как оплачивается транспортный налог

- 5 Как оплатить транспортный налог и ездить спокойно

- 6 Как избавить себя от оплаты транспортного налога

- 7 Кто освобождается от уплаты транспортного налога

Заплати налог и езди спокойно

Каждый год налоговая инспекция исправно начисляет транспортный налог на всех автомобилистов (за исключением льготников), чьи «железные кони» зарегистрированы в ГИБДД. Срок его уплаты установлен не позднее 1 ноября. Как правило, уведомления рассылаются за месяц до наступления срока уплаты. Раньше многие водители об этом особо не задумывались, так как платить транспортный налог их вынуждали при прохождении техосмотра. Заплатил сразу за все, и никаких проблем не было. Хотя многих это возмущало. Сейчас же ГИБДД от этой контролирующей функции отстранилось. И у некоторых автовладельцев по забывчивости или другим причинам возникают неприятности. Так, например, наш читатель получил уведомление об уплате транспортного налога в сентябре, но поскольку находился в больнице, заплатить смог только в середине ноября. Следом получил уведомление об уплате пени. По той же причине заплатил ее также с задержкой. Потом получил еще одно уведомление. Снова заплатил, уже вовремя. Казалось бы, рассчитался. А тут в феврале приходит «бумажка» от мирового судьи, что данный гражданин должен заплатить еще и 200 рублей госпошлины. «Да сколько же можно с меня деньги тянуть?!» — возмущается пенсионер.

Между тем, налоговая инспекция, куда мы обратились за разъяснением, считает, что все законно. Пеня начисляются за каждый день просрочки уплаты налога. Кроме того, при просрочках уплаты налоговый орган обращается в суд с иском о взыскании налога. А при вынесении решения судом взимается государственная пошлина. Что и случилось с нашим читателем. Тут остается только напомнить, если он не заплатит, дело передадут судебным приставам-исполнителям. А те еще возьмут с должника исполнительский сбор в размере 7% от подлежащей к взысканию суммы, но не менее 500 рублей. Короче говоря, несвоевременная уплата налога чревата большими материальными издержками.

Также следует помнить, что при продаже транспортного средства, находившегося в собственности менее трёх лет, необходимо подать в налоговый орган декларацию о доходах не позднее 30 апреля следующего года. «Какой доход, если продаю дешевле, чем купил?» — возмутятся многие. Но налоговая-то об этом не знает. Поэтому, чтобы не попасть на штраф в 1000 рублей, декларацию лучше подать.

Контролировать начисление и уплату налогов можно через электронный сервис «Личный кабинет налогоплательщика» на сайте www.r16.nalog.ru. Данная услуга позволяет получать информацию об объектах движимого и недвижимого имущества физических лиц, о задолженности по налогам и наличии переплат. Кроме того, через электронный сервис можно получать уведомления на уплату налогов. Для получения доступа к сервису необходимо подать соответствующее заявление в налоговую инспекцию и получить там регистрационную карту. Для удобства налогоплательщиков на этом же сайте УФНС функционируют электронные услуги, в том числе сервис «Налоговый калькулятор», где можно самостоятельно рассчитать сумму транспортного налога.

За справочной информацией можно обратиться по телефонам налоговой инспекции: 30-46-50, 30-46-00, 30-44-18.

BMW 5 series 540i › Бортжурнал › Как не платить транспортный налог.

Как не платить транспортный налог? Многие задумывались, не правда ли?

Мысль о не уплате налога сидит в каждой голове автовладельца, особенно когда у его автомобиля более 250 л.с. Целый год меня мучила эта цифра 28371Р, снилась как страшный сон, но я как то мерился с ней, да и в планах было покататься годик на машине. Речь пойдет не о том как уклонятся от налогов, речь будет о том, как не платить налог когда ваш автомобиль с большим количеством л.с., по какой либо причине не сможет передвигаться по прекрасным, ровным, качественным дорогам Российской Федерации, дорожный сбор за которые 28371р(в моем случае).

А причина по которой мой черный караблик не будет ездить по нашим замечательным дорогам в том, что как не крути годы берут своё, если человек в возрасте 21-го года, находится в полном рассвете своих сил, то автомобиль уже на пороге своей старости. Как все мы знаем BMW e39, да как и все бмв является в каком то смысле понторезкой, покупая эти машины, народ тр.хает их как только может, автомобили получают под жопу с момента выезда из салона, особенно 4.4 с 286л.с. Свою 39ку считаю просто затр.ханной до смерти, если бы я её не забрал, её путь был бы в разбор… Всё прекращаю лирическое отступление, вернемся к налогу.

Речь о том, как не платить налог если ваш автомобиль встает на долгосрочный ремонт.

Всем я думаю известно, что транзиты отменили, и сейчас нельзя получить транзит и не платить налог. Сейчас все намного сложнее, как мне сказала тЁтинька из гаЁвни, когда я ей звонил и спрашивал: Что мне сделать чтоб не платить налог пока машина ремонтируется?

На что она мне сказала: Молодой человек вы хотите скрыться от уплаты налогов…

Я: Нет не хочу, как не платить налог за машину которая не ездит по дорогам общего пользования?

Она: Ни как! Либо платеж налог! Либо продаешь машину! Другова варианта нет! И бросила трубку.

Ну я то знаю, что ещё есть вариант утилизации автомобиля, но он не подходит категорически. Так как при утилизации в гаЁвне у вас забирут все документы(птс, стс), номера, и дадут справку. Теоретически машину из утилизации можно восстановить, но это по моему п.здец сколько дел…

Дак вот лучший вариант не платить налог на время ремонта автомобиля, это продать БэХу Бабушке.

Суть в том, что продавая машину бабуле, вы пишите ДКП и через 10 дней можете идти в гаЁвню снимать машину с себя (пишем отчуждение), так как новый владелец (бабуля), в указанные 10 дней машину на себя не поставила, да и вообще ставить не собирается, машина зависает. Вы налог не платите, бабуля тоже, она же в гаЁвню не пойдет её на себя ставить. И можно спокойно начинать воскрешать своего феникса из пепла. Ездить на отчужденной машине не советую могут на штраф стоянку увезти.

Плюс всего этого тело движения:

1 Вы не платите налог за машину которая стоит на ремонте

2 У вас все документы на руках.

3 Номера на машине

После того как машина будет полностью в исправном состоянии можно будет опять у бабули купить))) и ещё раз покупке порадоваться.)))

Как не платить транспортный налог за мощный двигатель

«Какой русский не любит быстрой езды?» Старая русская пословица дошла до наших дней без малейшего искажения смысла. Сегодня многие наши соотечественники, собирающиеся приобрести авто, задумываются о как можно более мощных «железных конях», способных развивать большую скорость и обладающих высокой динамикой разгона. Однако практически всегда эйфория от обладания многосильным авто сменяется разочарованием, когда наступает обязанность оплаты ежегодного транспортного налога.

Что такое транспортный налог

Транспортный налог – это ежегодный прямой сбор с населения в пользу бюджета РФ, который назначается каждому владельцу автотранспортного средства, обладающего мощностью силового агрегата более чем 70 л. с.

Налоговая ставка на автомобили сильно меняется в геометрической прогрессии с ростом количества лошадей в моторном отсеке, и на примере Москвы (а в каждом регионе ставка назначается разная, в зависимости от экономических показателей внутри субъекта федерации) данные цифры составляют (по состоянию на июль 2018 года):

- От 71 до 100 л. с. – 12 руб*. с каждой л. с.;

- От 101 до 125 л. с. – 25 руб. с каждой л. с.;

- От 126 до 150 л. с. – 35 руб. с каждой л. с.;

- От 151 до 175 л. с. – 45 руб. с каждой л. с.;

- От 176 до 200 л. с. – 50 руб. с каждой л. с.;

- От 201 до 225 л. с. – 65 руб. с каждой л. с.;

- От 225 до 250 л. с. – 75 руб. с каждой л. с.;

- От 251 л. с. – 150 руб. с каждой л. с.

Обратите внимание! Из приведённого списка наглядно можно увидеть и сделать вывод о том, что пропорциональная зависимость между мощностью силового агрегата и ставки налогообложения в рублях отсутствует, и цена возрастает приблизительно по параболической функции. Так, владелец авто с мощностью 100 л. с. заплатит в год маленький налог в 1200 руб., а если его машина обладает вдвое большей мощностью, то цена возрастёт не в 2 раза (2400 руб.), а составит уже 10000 руб., т. е. более чем в 8 раз.

Если же автолюбитель решил, что ему крайне необходим спортивный суперкар или огромный внедорожник с мощностью 400 л. с., то его карман ежегодно будет пустеть уже на 60000 руб. Но и это ещё не всё! В РФ с 2015 года был введён повышающий коэффициент для хозяев сверхдорогих авто, и сумма налога возрастает от 10% до 300%, если новенький автомобиль стоит свыше 3 млн руб.

Но далеко не каждый любитель горит желанием расставаться просто так с такими суммами каждый год.

Перевозка инвалидов как способ не платить налог

Законные способы обхода высокого транспортного налога

Как не платить транспортный налог за мощный двигатель? Если изучить принципы начисления транспортного налога, можно вполне законными способами попробовать платить меньше либо вовсе обходить закон. Данные способы представлены в следующем списке:

- Если посмотреть по таблице распределения налоговых ставок в зависимости от региона нашей необъятной страны, можно увидеть, что несколько субъектов имеют крайне маленькие налоговые ставки. Так, например, если в Москве, как было сказано выше, этот показатель варьируется от 12 до 150 руб. за 1 л. с., то в Ненецком автономном округе данная ставка уже колеблется в пределах от 0 до 50 руб. «за лошадь».

Однако при этом никто не мешает зарегистрированному в ином регионе автомобилю спокойно перемещаться по московским или петербургским дорогам. Только налог в конце года должен приходить по месту временной регистрации в 3 раза меньше, чем в мегаполисах, и отчисления идут в бюджет региона, где прошло оформление ТС.

- Последние годы законодательство разрешает физическим лицам оформлять на себя лизинг. По сути, по данному договору авто находится в долгосрочной аренде с ежемесячной выплатой платежей, а значит, зарегистрировано на другое лицо – лизингодателя. Достаточно выгодная и правомерная схема, которая позволяет не оплачивать налоги за «чужое» авто и пользоваться им, как собственным, весь период эксплуатации. Однако вполне возможно, что лизингодатель обяжет физлицо выплачивать периодические платежи уже с учётом налога.

- Последний, не самый легальный способ – внести корректировки в ПТС или договор купли-продажи автомобиля, существенно занизив фактическую стоимость, что избавит от налога на роскошь или мощность мотора, так как это повлияет на налоговую ставку.

Однако далеко не каждый государственный орган или крупный автосалон пойдёт на такой подлог, так как в процессе проверки данных в налоговой эти факты могут вызвать ряд вопросов. А в случае выявления факта незаконной деятельности лиц, причастных к подобным деяниям, могут привлечь не только к административной, но и к уголовной ответственности.

Важно! Несмотря на все уловки, тратящие время, нервы и деньги автолюбителей, самый дельный совет для них может быть только один – выбирать транспортное средство, которое будет по карману не только во время совершения покупки, но также и на период эксплуатации, и не придётся задумываться далее, как обойти транспортный налог.

Последствия от неуплаты транспортного налога

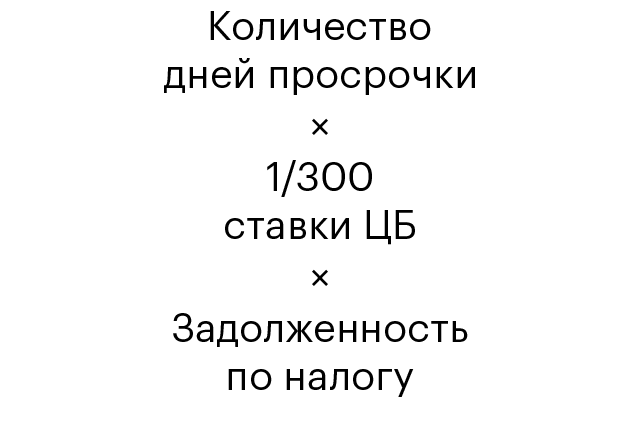

Отдельная категория автолюбителей не сильно переживают по поводы мощности ТС, так как попросту игнорируют налог, приходящий в начале года, с мыслями о том, что налоговики не приставы и сделать ничего не смогут, а налог могут и отменить, да и проверяют должников редко. Однако, как показывает практика, налоговики действительно «терпят» до 2-2,5 лет, за которые копится сумма налога(ов) и пеня по нему – 1/300 от общей суммы долга за каждый день неуплаты после отведённого до этого срока.

Лизингополучатель не платит транспортный налог

Но, несмотря на то, что, согласно законодательству, отводится всего 3 года для инспекции ФНС, чтобы обеспечить контроль за оплатой налога, через те же 2,5 года налоговики могут обратиться в суд, и вся сумма разом превратится в судебную задолженность для автолюбителя, с которой будет разбираться уже служба судебных приставов, ограничивая действия водительских прав и запрещая выезд должника за границу, или, мало того, привлекая его к дисциплинарной ответственности. Поэтому со всеми налогами лучше разбираться вовремя, и транспортный здесь не является исключением.

* Цены указаны по состоянию на июль 2018 года.

Как оплачивается транспортный налог

Оплата транспортного налога: Новые правила

Если Вы подали сведения в Налоговый орган о наличии в Вашей собственности транспортного средства, но по истечении нескольких месяцев не получили налогового уведомления об уплате транспортного налога, то проверьте через личный кабинет налогоплательщика был ли начислен Вам налог для оплаты. Если налог был рассчитан, то Вы можете распечатать в кабинете налогоплательщика квитанцию об оплате или перейти на оплату налога онлайн через Сбербанк или другие Банковские организации.

Также можно подать уведомление в налоговый орган о наличии в собственности движимого и недвижимого имущества (объекта налогообложения) при личном посещении налогового органа по месту Вашей постоянной регистрации. Не забудьте приложить к заявлению копию договора купли-продажи ТС, копию ПТС на автомобиль и копию регистрационного свидетельства на транспортное средство.

Вопрос: Что такое транспортный налог, как оплачивается и в какие сроки? (ответ УМНС РФ по Республике Бурятия, июнь 2003 г

Введенный в действие с 1 января 2003 года транспортный налог — это региональный налог, устанавливающий порядок налогообложения транспортных средств. Суммы поступлений данного налога в полном объеме зачисляются в республиканский бюджет РБ и являются одним из источников формирования целевого бюджетного дорожного фонда РБ.

Сумма транспортного налога исчисляется как произведение соответствующей налоговой ставки и налоговой базы. При исчислении транспортного налога учитываются налоговые льготы, а также количество календарных месяцев, в течение которых транспортное средство было зарегистрировано на налогоплательщика в истекшем налоговом периоде. В случае регистрации транспортного средства и (или) снятии транспортного средства с регистрации в течение календарного года исчисление суммы транспортного налога производится с учетом коэффициента, определяемого как отношение числа календарных месяцев, в течение которых данное транспортное средство было зарегистрировано на налогоплательщика в истекшем налоговом периоде, к числу 12.

Транспортный налог в 2019 году

Вышеуказанное сообщение с приложением копий правоустанавливающих документов необходимо предоставить в ФНС в отношении каждого объекта налогообложения однократно в срок до 31 декабря года следующего года. Например, если автомобиль был куплен в 2019 году, а уведомлений по нему не приходило, то в ИФНС предоставить информацию необходимо в срок до 31 декабря 2019 года.

В случае, если гражданин самостоятельно сообщит о наличии у него транспортного средства, по которому не был начислен налог, расчет платежа будет произведен за тот год, в котором было подано указанное сообщение. Однако, данное условие действует только, если в налоговой отсутствовали сведения о сообщенном объекте. Если уведомление на уплату не было направлено по иным причинам (например, неверно указан адрес налогоплательщика, или оно было утеряно на почте), то расчет будет произведен за все три года.

Как оплатить транспортный налог онлайн

Теперь на экране появилось несколько вариантов поиска необходимого получателя: по ИНН или по штрих-коду. Второй наиболее удобен и прост, но к сожалению, штрих-код еще не везде проставляют, и не во всех банкоматах имеется специальная камера, которая считывает его. По наименованию искать не рекомендую, так как прежде чем вы найдете необходимый пункт, придется просмотреть немалый список. Поэтому лучше выбрать вариант «Поиск по ИНН»

. для транспортных средств, не указанных в подпунктах 1 и 1.1 настоящего пункта, — место нахождения организации (ее обособленного подразделения) или место жительства (место пребывания) физического лица, по которым в соответствии с законодательством Российской Федерации зарегистрировано транспортное средство

Налог на транспортные средства

Согласно пункту 4 статьи 368 Налогового кодекса физические лица при приобретении транспортного средства, не состоявшего на момент приобретения на учете в Республике Казахстан, исчисляют сумму налога за период с 1 числа месяца, в котором возникло право собственности на транспортное средство, до конца года или до 1 числа месяца, в котором право собственности прекращено.

Легковые автомобили с объемом двигателя свыше 3000 куб. см., произведенные (изготовленные или собранные) в Республике Казахстан после 31 декабря 2013 года или ввезенные на территорию Республики Казахстан после 31 декабря 2013 года с объемом двигателя (куб. см):

Как оплатить транспортный налог и ездить спокойно

Перед этим нужно посетить налоговую инспекцию и получить логин и пароль для регистрации в личном кабинете. При обращении в налоговую по месту регистрации заполняется два заявления и предоставляется удостоверяющий личность документ, при обращении в другой налоговый орган дополнительно потребуется оригинал или копия свидетельства о присвоении ИНН или уведомление о постановке на учёт.

Нужно также отметить, что с 2 апреля 2104 г. в соответствии с ч. I и ч. II закона РФ №52-ФЗ «О внесении изменений в НК РФ» плательщик должен самостоятельно сообщать в налоговый орган об имеющейся или приобретённой налогооблагаемой собственности, включая машину и другой транспорт.

Льготы на транспортный налог для пенсионеров 2019

Платят ли пенсионеры транспортный налог? Этот вопрос интересует многих граждан пенсионного возраста. В действительности, существуют льготы пенсионерам по транспортному налогу, но право на данную льготу и порядок ее использования определяется законами того субъекта РФ, в котором они проживают. Это обусловлено тем, что транспортный налог отнесен к компетенции региональных властей.

- автомобиль легковой отечественного производства (Российской Федерации, СССР до 1991 года) с мощностью двигателя до 150 лошадиных сил включительно;

- катер, моторная лодка или другое водное транспортное средство (за исключением яхт и других парусно-моторных судов, гидроциклов) с мощностью двигателя до 30 лошадиных сил включительно.

Автомобиль и средство передвижения, и бюджетный «донор»

— налоговая ставка опеределяется в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчёте на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства;

Комментирует начальник отдела работы с налогоплательщиками Межрайонной ИФНС №3 по Рязанской области Людмила Кожикова: — Надо прежде сказать, что срок действия доверенности на авторанспортное средство не может превышать 3-х лет. Если срок действия не указан, то она сохраняет свою силу только в течение года со дня её совершения. Однако транспортный налог должны уплачивать те лица, которые передали право владения и распоряжения автотранспортом другому лицу, а не тот гражданин, которые владеет автомобилем по доверенности. Это одна сторона вопроса.

Платят ли пенсионеры транспортный налог – важные советы

Граждане, которые получают трудовую пенсию по старости, достигнув возраста 60 лет для мужчин и 55 лет для женщин. Также в эту категорию относят лиц, которые вышли на пенсию в районах Крайнего Севера и приравненных к ним местностях в возрасте 55 и 50 лет соответственно для мужчин и женщин.

Немногие граждане знакомы с налоговым законодательством. Между тем, иногда возникают вопросы, которые нужно решить, чтобы понять, платить налоги или нет. Например, пенсионер покупает автомобиль или получает его в подарок. В любом случае, он становится владельцем транспортного средства. Нужно ли в данном случае платить налог?

4 легких способа оплатить транспортный налог

Первый — лично обратиться в ближайшее к вам отделение ФНС и в произвольной форме написать заявление на сверку расчетов по налогам и сборам. В том случае сотрудник фискального органа выпишет вам новую квитанцию, в которой будет указана и сумма задолженности, и реквизиты платежа.

- Заходим на сайт и выбираем раздел «уплата налогов ФЛ».

- Заполняем обязательные реквизиты, проходим далее и выбираем «транспортный налог».

- Заполняем адрес регистрации и сумму платежа.

- Выбираем «безналичный расчет» и платежную систему из раскрывшегося списка.

- Теперь переходим по ссылке на сайт платежной системы, авторизуемся и в счетах к оплате видим сформированную квитанцию. Еще раз проверяем реквизиты, сумму и оплачиваем.

Как оплатить транспортный налог и ездить спокойно

Вопрос о том, как оплатить налог на машину или другое транспортное средство, в первую очередь касается непосредственных владельцев транспорта. Это и физические, и юридические лица, оформившие регистрацию транспорта (ст. 357 НК РФ).

Транспорт, подлежащий регистрации

По законодательству России транспортное средство владелец обязан зарегистрировать в течение 10 дней после приобретения. Регистрации подлежат следующие виды транспорта:

- автомашины,

- автобусы,

- мотоциклы, мотороллеры,

- самоходные машины и механизмы на гусеничном и пневматическом ходу,

- вертолёты, самолёты и прочий воздушный и водный транспорт,

- теплоходы,

- моторные лодки (катера) и парусные суда,

- гидроциклы,

- несамоходные средства,

- снегоходы и мотосани.

Нужно также отметить, что с 2 апреля 2104 г. в соответствии с ч. I и ч. II закона РФ №52-ФЗ «О внесении изменений в НК РФ» плательщик должен самостоятельно сообщать в налоговый орган об имеющейся или приобретённой налогооблагаемой собственности, включая машину и другой транспорт.

Величина уплачиваемого транспортного налога

Как определить величину уплачиваемого налога

Налог на транспорт за единицу транспортного средства уплачивается в бюджет по результатам отчётного налогового периода. Сумму к оплате определяют, перемножив налоговую ставку и налоговую базу.

Сумма транспортного налога на зарегистрированную машину или другой транспорт рассчитывается по каждому налоговому периоду на основании документальной информации о них (ст. ст. 52, 54 НК РФ).

Налог для физических лиц начисляют налоговые службы по данным, полученным от органов, регистрирующих транспорт на территории России.

Юридические лица сами рассчитывают общую величину налога и авансовые платежи по нему после окончания каждого отчётного периода (поквартально).

В качестве налогового периода могут рассматриваться:

- периоды за 1-й, 2-й, 3-й кварталы,

- налоговый период,

- год,

- отчётный период (субъекты Федерации могут не применять).

Кто определяет ставку налога на транспорт

Ставка налога определяется региональным законодательством конкретного субъекта Российской Федерации. Владельцы транспорта производят оплату в бюджет субъекта, зарегистрировавшего транспорт, на его территории и в предусмотренные местным законом сроки.

Субъект РФ определяет налоговую ставку в соответствии с категорией транспорта, годом его изготовления или сроком эксплуатации, мощностью двигателя и общей вместимостью транспортного средства.

Размер ставки указан в Налоговом кодексе РФ и не может быть превышен субъектом Федерации более, чем в 10 раз.

| Видео (кликните для воспроизведения). |

Налоговую базу для автомобилей и других видов транспорта, оборудованных двигателями, рассчитывают по количеству лошадиных сил.как оплатить транспортный налог Любой другой вид облагаемого транспорта берётся за единицу транспортного средства.

Узнаём сумму к оплате

Физические лица получают от налоговой службы заказным письмом уведомление и квитанцию на оплату .

Налоговая служба должна отправить владельцу машины или другого транспорта уведомление об оплате за 30 дней до установленного срока уплаты.

В уведомлении указываются ФИО плательщика, сумма и срок уплаты налога, доплаты за предыдущий период, информация по расчёту налога на весь зарегистрированный транспорт по отдельности. Вместе с уведомлением высылается заполненная квитанция для оплаты.

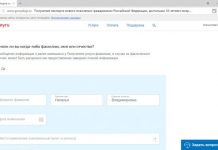

Самый доступный способ узнать о причитающемся налоге — посетить налоговую инспекцию. что не всегда удобно по разным причинам, поэтому лучше посмотреть информацию на официальном сайте ФНС, где можно ввести свои реквизиты в предложенные поля, нажать кнопку «Найти» и через некоторое время получить нужные сведения.

Если необходимо узнать о сумме к оплате заранее, нужно пройти регистрацию в разделе «Личный кабинет налогоплательщика для физических лиц» на онлайн-сервисе ФНС.

Перед этим нужно посетить налоговую инспекцию и получить логин и пароль для регистрации в личном кабинете. При обращении в налоговую по месту регистрации заполняется два заявления и предоставляется удостоверяющий личность документ, при обращении в другой налоговый орган дополнительно потребуется оригинал или копия свидетельства о присвоении ИНН или уведомление о постановке на учёт.

Процедура эта одноразовая, и в последующем можно просто войти в личный кабинет и посмотреть нужную информацию.

Но нужно иметь в виду, что информация в личном кабинете появляется не сразу, а только в течение трёх дней после первого входа в кабинет.

Как оплатить транспортный налог

Способы оплаты

Налог может быть уплачен наличным или безналичным способом.

Наличным путём налог уплачивают по квитанции в любом банке. Квитанция для оплаты приходит к налогоплательщику вместе с уведомлением налоговой инспекции или может быть распечатана со сформированного в личном кабинете на сайте pdf-файла.

Безналичным путём налог оплачивается через специальный интернет-сайт «Уплата налогов физических лиц», позволяющий сформировать и оплатить квитанции через сайты банков или для оплаты наличными распечатать платёжный документ.

Безналичная оплата возможна также через сайты для оплаты онлайн со своих электронных кошельков или с телефона.

Сроки оплаты

Срок оплаты налога на транспорт определяется согласно гл. 28, ч. II НК РФ и законов о налоге на транспорт в конкретном субъекте РФ, поэтому за информацией лучше обратиться местные налоговые органы.

Согласно п.1 ст. 363 НК РФ физическим лицам нужно уплатить причитающуюся сумму за истекший налоговый период до 1 октября следующего за ним года в течение 6 месяцев после срока, указанного в полученном уведомлении. По истечении 6 месяцев начинает начисляться пеня.

В случае длительной неуплаты налоговая инспекция подаёт иск в суд. и налогоплательщик должен будет оплатить задолженность добровольно или, в противном случае — принудительным взысканием.

Юридические лица оплачивают общий налог на транспорт или авансовые платежи по нему в бюджет субъекта по месту нахождения (п.1 ст.363 НК РФ) и в сроки, предусмотренные законам субъекта Федерации, но не ранее первого февраля года, следующего за отчётным.

Льготы при уплате налога на транспорт

Все вопросы по льготам на транспортный налог относят к компетенции субъектов Федерации, поэтому по вопросам предоставления льгот и основания для их получения нужно обращаться в налоговый орган в месте регистрации машины.

К льготной категории владельцев автомашин и другого транспорта относятся пенсионеры, инвалиды, ветераны ВОВ и ряд других граждан.

Власти субъекта Федерации имеют право установить несколько видов льгот или полностью от них отказаться, а плательщик имеет право выбрать самый выгодный вариант получения льгот, при возможности такого выбора.

Обычно размер льгот зависит от вида транспортных средств и их количества.

Чтобы получить льготы на транспорт, нужно заранее обратиться в налоговую с заявлением и необходимыми документами.

как оплатить транспортный налог

Оплата транспортного налога через интернет без регистрации

Детальнее читайте

Подписывайтесь на наш канал

Ссылка на это видео

Мы Вконтакте

Мы в Фейсбуке

Мы в Твиттере

Как избавить себя от оплаты транспортного налога

Таком образом налоговая ставка на авто, мощность которых не превышает 100 лошадиных сил, в Пермском крае равна 25, в то время как в Курсе она равна 15, а в Москве и того меньше – 12. Мощность двигателя автомобиля нужно умножить на эту самую ставку транспортного налога, а потом на продолжительность в месяцах владения авто и можно получить сумму налога. Существуют на просторах интернета и специальные калькуляторы транспортного налога. С недавних пор есть и увеличенные коэффициенты, если автомобиль относиться к премиум-классу.

Введен в эксплуатации транспортный налог был в далеком 2003 году, а точнее еще лет на 9 раньше, но взымали его в то время лишь с организаций. Цель такого налога по началу казалась всем привлекательной: увеличить доходы дорожных фондов, которые эти средства направят на улучшения ремонта дорожного покрытия. Но уже в 2009 году налог был заменен еще и акцизом на топливо, деньги же собирались с отчисления цены бензина на заправках. Вся суть была в том, что платили только те, кто ездили. Чем больше и чаще ездишь, тем и больше платишь, работает такая схема сейчас во множестве стран по всему миру.

Собирать транспортный налог посредствам акциза является более правильным решением и поэтому было решено отменить налог по истечению пары лет, но этого пока не случилось. Получается, что теперь приходиться и по акцизам платить, которые еще и повышают регулярно, и платить нужно транспортный налог 2017 и за прошлые года. Также не редко повышают цены и на оплату транспортного налога, особенно в некоторых особо жадных регионах. Платить автомобилистами приходиться два раза.

Ситуация эта абсурдна не только для автолюбителей, но и для законодательных властей, которые часто вносили предложения по изменению транспортного налога и его полной отмены. Всегда приходил отказ, так как такие двойные сборы хорошо пополняли местные бюджеты или чьи-то кошельки. Расходовали их на ремонт и новое строительством дорог, но все мы знаем, как хорошо они это делают. А посему возмущаться и даже не оплачивать транспортный налог является вполне справедливым решением.

Но не многие знают, что можно не платить транспортный налог. Для этого могут быть даже законные основания. Первым вариантом, к которому прибегнуть может практически каждый, это переоформить свое авто на льготника. Льготником выступать может лицо, у которого имеются льготы на оплаты различных налогов. Например, это инвалиды второй и первой групп. Также несовершеннолетние люди по нашему законодательству налоги никакие не платят. Нет никакой проблемы переписать авто на молодого сына или дочь, налоги в таком случае платить не кому не нужно будет. Также в регионах некоторых действуют и другие бонусы, например, транспортный налог для пенсионеров значительно снижается или вообще отсутствует. Налог взымается исключительно с того человека, кто автомобилем владеет, а не с того, кто его использует по своему назначению.

Также перед тем, как налог оплатить, нужно для этого получить специальное уведомление. Не всегда они приходят вовремя и приходят вообще. В таком случае можно на законных основаниях его не оплачивать. А если с того момента времени пройдет шесть и больше месяцев, то уже никто не сможет взыскать его с вас.

Посмотрите видео «Как не платить транспортный налог»

Не взымают транспортный налог и для авто, что находится в данный момент в лизинге. За владельца авто оплачивает все налоги сама организация, что этот лизинг предоставила.

Также если авто имеет номерной знак иностранный, то оно также будет освобождено от уплаты налога на транспортное средство. Являться собственником этого автомобиля может либо вообще иностранный гражданин, либо гражданин России, но у которого есть вид на жительство и в другой стране.

С другой стороны, если никоим образом вам не удалось законным путем избежать уплаты ежегодного транспортного налога, то лучше все же его добросовестно уплачивать. В противном случае придется возиться с судебными приставами, а их задача во чтобы то ни стало до последней копейки взыскать с автовладельца его задолженность по налогу. Лучше всего придерживаться высказывания «Заплати налоги и можешь спать спокойно»!

Кто освобождается от уплаты транспортного налога

Вопрос, кто может не платить транспортный налог (ТН) в России, не имеет однозначного ответа, так как ТН относится к региональным налогам, льготы за которые устанавливают местные законодательные органы. Это означает, что категории льготников и условия получения льготы в разных частях страны значительно отличаются, и узнавать их следует непосредственно в региональных законах.

Кроме региональных льгот по ТН существуют также и федеральные. Они работают на всей территории РФ, однако касаются лишь определенных транспортных средств. За какие ТС автоналог платить не нужно, вы можете прочитать в отдельной статье.

Здесь же мы сосредоточимся исключительно на местных льготах по ТН и расскажем, кому не нужно платить налог в Москве и Санкт-Петербурге и где посмотреть актуальную информацию по льготам в других регионах РФ.

Кто освобождается от уплаты транспортного налога в Москве

Список льготников по дорожному налогу в Москве регулирует статья 4 Закона г. Москвы «О транспортном налоге». Посмотреть, кто освобожден от уплаты транспортного налога в Москве в 2019 году и на какие ТС распространяется льгота, вы можете с помощью таблиц ниже. Для вашего удобства мы разбили информацию по льготам на 2 таблицы — отдельно для физ. лиц и организаций.

Какие организации могут не платить ТН в Москве:

| Юр. лица | На какие ТС распространяется |

|---|---|

| Перевозчики пассажиров на городском общественном транспорте | на общественный транспорт (но не такси). |

| Резиденты ОЭЗ ТВТ «Зеленоград» | без ограничений (на срок 5 лет) |

Обратите внимание: Льготу юр. лица могут получить только в отношении наземных ТС (кроме мотосаней и снегоходов).

Кто не платит налог на авто в Москве (физ. лица и ИП):

| Кто не платит налог | На какие ТС действует льгота |

|---|---|

| Владельцы легковых авто мощностью до 70 л.с. | легковые авто до 70 л.с. |

| Многодетные родители | без ограничений |

| Герои Советского Союза и Российской Федерации. Граждане, которые были награждены орденом Славы трех степеней. | ТС до 200 л.с. |

| Инвалиды и ветераны ВОВ, а также узники концлагерей во время ВОВ | |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп | |

| Опекуны недееспособных инвалидов с детства и родители детей-инвалидов | |

| Граждане, подвергшиеся воздействию радиации во время аварий на Чернобыльской АЭС и «Маяк», а также вследствие испытаний на Семипалатинском полигоне. | |

| Граждане, участвовавшие в ликвидациях ядерных аварий и испытаниях на военных объектах, а также лица, которые вследствие этого получили лучевую болезнь или стали инвалидами. |

Важно: Физ. лицам не платить ТН можно только за одно транспортное средство. Льгота не распространяется на мотосани, снегоходы, воздушные и водные ТС.

Кто освобожден от уплаты транспортного налога в Санкт-Петербурге

Льготы по ТН в Санкт-Петербурге регулирует статья 4 Закона Санкт-Петербурга «О транспортном налоге». Не платить налог здесь могут не только такие льготные категории населения, как пенсионеры или ветераны, но и другие граждане, если на них оформлена машина отечественного производства или электромобиль.

Узнать, какие категории граждан освобождаются от уплаты транспортного налога в СПб и на какие авто распространяется льгота, вы можете из таблицы ниже:

| Кто освобождается от уплаты автоналога | На какие ТС действует льгота |

|---|---|

| Герои Советского Союза, Герои Социалистического труда и Герои РФ | ТС до 200 л.с. |

| Полные кавалеры ордена Славы и трудовой Славы | |

| Ветераны и инвалиды ВОВ | ТС до 150 л.с. или старше 15 лет |

| Инвалиды и ветераны боевых действий | |

| Инвалиды 1, 2 групп, родители детей-инвалидов, а также инвалиды с ограничением трудовой деятельности 2 и 3 степени | |

| Граждане, которые пострадали от радиации вследствие аварий на Чернобыльской АЭС и «Маяк», ядерных испытаний на Семипалатинском полигоне, а также которые принимали участие в испытаниях ядерного оружия на военных объектах | |

| Пенсионеры | Легковое авто до 150 л.с., произведенное в СССР или в РФ, или водное ТС до 30 л.с. |

| Вдовы погибших при исполнении военнослужащих, сотрудников ОВД, ГПС и Госбезопасности, если не вступили в брак повторно | |

| Многодетный родитель (более 4 несовершеннолетних детей) | ТС до 150 л.с. |

| Владельцы легковых автомобилей, произведенных в СССР | Легковое авто до 80 л.с., выпущенное до 1990 г. |

| Владельцы мотоциклов, произведенных в СССР | Мотоцикл, выпущенный до 1990 г. |

| Владельцы легковых авто с салона (новых), произведенных в РФ в 2016 г. | Легковое авто, произведенное в РФ в 2016 г. |

| Владельцы электромобилей | Электромобиль до 150 л.с. |

Обратите внимание: Льгота распространяется только на 1 транспортное средство.

Кроме физ. лиц от оплаты ТН также освобождены некоторые организации и ИП:

| Кто освобождается от уплаты автоналога | На какие ТС действует льгота |

|---|---|

| Организации-резиденты ОЭЗ | без ограничений (на срок 5 лет) |

| ИП и организации, использующие авто на газу | ТС на газу |

Кто освобождается от уплаты транспортного налога в моем городе

Узнать, кто не обязан платить автоналог в вашем городе, вы можете в законе об автоналоге вашего региона или же на нашем сайте. Чтобы быстро посмотреть льготы по ТН, выберите из списка регионов ниже ваш. Откроется новая страница, на ней перейдите к разделу «Налоговые льготы». В таблице будет представлен полный список льготников вашего города и условия, на которых предоставляется льгота.

Имейте в виду, что полное освобождение от уплаты транспортного налога в регионах может быть доступно только для некоторых категорий льготников, остальные же смогут воспользоваться лишь скидкой. Размер льготы указан в 4 колонке таблицы. К примеру, если там стоит число 20%, вам придется заплатить 80% от полной суммы налога. О том, как рассчитать ТН, мы писали здесь.

Посмотреть в моем регионе

| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777 Москва | 78, 98, 178 Санкт-Петербург | |

| 01 Республика Адыгея | 30 Астраханская область | 57 Орловская область |

| 02, 102 Республика Башкортостан | 31 Белгородская область | 58 Пензенская область |

| 03 Республика Бурятия | 32 Брянская область | 59, 81, 159 Пермский край |

| 04 Республика Алтай | 33 Владимирская область | 60 Псковская область |

| 05 Республика Дагестан | 34, 134 Волгоградская область | 61, 161 Ростовская область |

| 06 Республика Ингушетия | 35 Вологодская область | 62 Рязанская область |

| 07 Кабардино-Балкария | 36, 136 Воронежская область | 63, 163 Самарская область |

| 08 Республика Калмыкия | 37 Ивановская область | 64, 164 Саратовская область |

| 09 Карачаево-Черкессия | 38, 85, 138 Иркутская область | 65 Сахалинская область |

| 10 Республика Карелия | 39, 91 Калининградская область | 66, 96, 196 Свердловская область |

| 11 Республика Коми | 40 Калужская область | 67 Смоленская область |

| 12 Республика Марий Эл | 41, 82 Камчатский край | 68 Тамбовская область |

| 13, 113 Республика Мордовия | 42, 142 Кемеровская область | 69 Тверская область |

| 14 Республика Саха (Якутия) | 43 Кировская область | 70 Томская область |

| 15 Республика Северная Осетия | 44 Костромская область | 71 Тульская область |

| 16, 116 Республика Татарстан | 45 Курганская область | 72 Тюменская область |

| 17 Республика Тыва | 46 Курская область | 73, 173 Ульяновская область |

| 19 Республика Хакасия | 47 Ленинградская область | 74, 174 Челябинская область |

| 21, 121 Чувашская Республика | 48 Липецкая область | 75, 80 Забайкальский край |

| 22 Алтайский край | 49 Магаданская область | 76 Ярославская область |

| 23, 93, 123 Краснодарский край | 50, 90, 150, 190, 750 Московская область | 79 Еврейская АО |

| 24, 84, 88, 124 Красноярский край | 51 Мурманская область | 83 Ненецкий АО |

| 25, 125 Приморский край | 52, 152 Нижегородская область | 86, 186 Ханты-Мансийский АО |

| 26, 126 Ставропольский край | 53 Новгородская область | 87 Чукотский АО |

| 27 Хабаровский край | 54, 154 Новосибирская область | 89 Ямало-Ненецкий АО |

| 28 Амурская область | 55 Омская область | 95 Чеченская Республика |

| 29 Архангельская область | 56 Оренбургская область | |

| Видео (кликните для воспроизведения). |

Помните, что получить возможность не платить налог можно только после того, как вы заявите о своем праве на льготу в налоговую инспекцию. Подробнее о том, как это сделать и какие для этого нужны документы, читайте здесь.

Источники

Попова, Анна Теория государства и права / Анна Попова. — М.: Питер, 2008. — 248 c.

Горшенева, И.А. Теория государства и права. Гриф МВД РФ / И.А. Горшенева. — М.: Юнити-Дана, 2013. — 910 c.

Жан, Мишель Ламбер Маленький судья / Жан Мишель Ламбер. — М.: Прогресс, 2016. — 352 c.- Прокуроры и адвокаты: Знаменитые процессы: моногр. ; Литература — М., 2014. — 608 c.

- Будяну В. А., Мытарев С. А., Сумская Е. Г. Правоведение за 24 часа; Феникс — Москва, 2009. — 288 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.