Содержание

Выплаты по ОСАГО после аварии

При понимании процедуры и порядка осуществления таких выплат возместить ущерб действительно не составит труда. И мы расскажем основные нюансы оформления необходимых бумаг, а дополнительные вопросы можно задать дежурному юристу сайта.

Какие выплаты по ОСАГО после аварии получат участники ДТП

Оформление ОСАГО означает, что человек застраховал свою ответственность в случае причинения вреда в дорожно-транспортном происшествии перед третьими лицами. Исходя из этого, виновник аварии по ОСАГО не получает ничего. Только при оформлении КАСКО и в зависимости от условия договора добровольного страхования автомобиля. Из этого случая есть исключение – выплаты будут производиться при обоюдной их вине в аварии. Их размер будет пропорциональным степени вины таких водителей.

Разумеется, о получении выплат по ОСАГО речь может идти только тогда, когда виновник аварии имеет действительный полис. Или вписан в него (когда управление автомобилем осуществляется по генеральной или иной доверенности). Если нет, то ущерб возмещается с виновника ДТП путем подачи искового заявления. Как и в случае аварии с участием автомобиля, владелец которого после покупки-продажи не успел оформить полис.

Итак, потерпевший в аварии гражданин при условии наличия полиса ОСАГО имеет право возместить причиненный ущерб за счет получения выплаты со страховой компании. Но в пределах следующих сумм:

- 500 000 за вред, причиненный жизни или здоровью каждого потерпевшего

- 400 000 за вред, причиненный имуществу каждого потерпевшего

Реальный размер выплаты зависит от причиненного ущерба и оценивается представителями страховой компании. Можно пройти независимую оценку автомобиля и подать претензию в страховую при несогласии с размером компенсации.

Как получить выплаты по ОСАГО после аварии при оформлении происшествия без сотрудников полиции

В момент аварии очень важно не терять головы и знать, что делать сразу после ДТП. Если есть возможность составить европротокол, то для получения выплаты достаточно придерживаться алгоритма:

- сообщить в свою страховую компанию об аварии

- заполнить извещение о ДТП

- подать извещение в свою страховую компанию в течение 5 дней с даты аварии вместе с заявлением о прямом возмещении ущерба

- не ремонтировать и не утилизировать машину в течение 15 календарных дней

- в течение 5 дней с даты получения требования предоставить страховщику возможность произвести осмотр транспортного средства.

Предельный размер выплаты в этом случае, если авария произошла не на территории Москвы, Московской области, Санкт-Петербурга и Ленинградской области и при условии оснащения таких автомобилей системы ГЛОНАСС, составит 50 000 руб. А при недостаточности средств разницу придется оплачивать самостоятельно, так как стандартная процедура возмещения ущерба предполагает наличие справки о ДТП от ГИБДД.

Если после получения выплаты за транспортное средство у потерпевшего появились основания требовать возмещения ущерба жизни или здоровью, о которых он не знал на момент первого требования, потерпевший может обратиться к страховой компании виновника ДТП.

Стандартный порядок получения выплат по ОСАГО после аварии

Такой порядок предполагает вызов на место аварии сотрудников ГИБДД (подробнее – попал в ДТП), уведомление страховой о факте аварии и правильное оформление и наличие бумаг:

- извещение о ДТП

- справка о ДТП, выданная сотрудниками ГИБДД

- протокол об административном правонарушении, определение об отказе в возбуждении дела или о возбуждении административного расследования

- заявление о прямом возмещении ущерба

- документы на машину (СР, договор лизинга, аренды), полис

- паспорт

- доверенность, когда от лица собственника действует представитель

- реквизиты, куда перечислить денежные средства.

Эти документы должны быть направлены в ту страховую организацию, в которой потерпевший получил полис, если в ДТП участвовало только 2 автомобиля, оба водителя имели действующие ОСАГО и вред причинен только транспортным средствам.

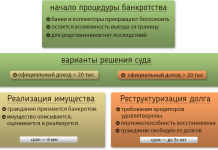

Если у страховой виновника аварии отозвана лицензия, введена процедура банкротства, виновник ДТП не установлен или у него отсутствует полис ОСАГО (в последнем случае – только вред здоровью или жизни), за получением выплаты в случае аварии придется обратиться в Российский союз автостраховщиков.

Во всех остальных случаях выплаты по ОСАГО после аварии производятся при подаче документов в страховую компанию виновника ДТП.

Уточняющие вопросы по теме

Я попал в аварию. У второй машины ремонт превышает лимит по ОСАГО 400 т.р., но у него еще есть КАСКО. Вопрос: КАСКО может погасить остаток не законченного ремонта?

Оплата по чужому КАСКО не возможна. Вам следует обратится в суд с иском к причинителю вреда на взыскание суммы сверх выплаченной по ОСАГО.

Является ли случай страховым если машина стоит под окнами дома и соседи случайно ее повредили?

Данный случай не относится к страховым по ОСАГО. поскольку страхуется ответственность за причинение вреда водителем автомобиля.

Выплата страховки после ДТП страховой компанией

Риск попасть в дорожно-транспортное происшествие присутствует всегда. Даже самый внимательный и осторожный водитель в силу человеческого фактора может допустить ошибку. Кроме этого, на дорогах присутствуют и другие участники движения, которые тоже могут стать виновниками ДТП по ряду причин — начиная от простой невнимательности, и заканчивая ездой за рулем в пьяном виде. Для возмещения ущерба, возникшего вследствие аварии, в Российской Федерации предусмотрено как обязательное, так и добровольное автострахование.

Какой срок выплаты по страховке после ДТП страховой компанией

Может не всем водителям нравится идея обязательных платежей в страховой полис, так как они надеются всю жизнь проездить за рулем без инцидентов. Однако когда наступает страховой случай и осуществляется выплата страховки при ДТП страховой компанией, этому вряд ли кто-то огорчается. Но существует ряд сложностей, которые могут возникнуть при осуществлении выплат, так как страховщик тщательно исследует обстоятельства дорожно-транспортных происшествий и их причины, и может вследствие этого оттянуть срок оплаты или уменьшить величину выплачиваемой страховки.

Поэтому каждый водитель должен знать свои законные права, в том числе и то, в какой срок выплачивается страховка после ДТП. Согласно Федеральному закону «Об ОСАГО», срок оплаты страховки составляет двадцать дней. Отсчет времени начинается с момента прихода пострадавшего в страховую компанию и написания заявления об произошедшем ДТП. Точкой отсчета срока является не момент возникновения страхового случая, а время, когда было написано заявление и страховщик был уведомлен об этом.

В течение 20 календарных дней, за исключением нерабочих праздничных дней, со дня принятия к рассмотрению заявления потерпевшего о страховой выплате или прямом возмещении убытков и приложенных к нему документов, предусмотренных правилами обязательного страхования, страховщик обязан произвести страховую выплату потерпевшему или выдать ему направление на ремонт транспортного средства с указанием срока ремонта либо направить потерпевшему мотивированный отказ в страховой выплате.

П.21 ст.12 Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств» N 40-ФЗ от 25.04.2002 с изменениями от 1 сентября 2016 года

Стоит учитывать, что двадцатидневный период представляет собой только рабочие дни. Выходные и праздничные дни при этом не учитываются. Поэтому ответ на вопрос о том, через сколько выплачивают страховую сумму, остается сугубо индивидуальным. Например, дорожно-транспортное происшествие произошедшее перед праздником, после которого законодательством положено еще несколько выходных дней, может затянуть момент оплаты. В таком случае эти дни не учитываются, а фактическое время выплаты увеличивается.

Как страховая компания оценивает ущерб при ДТП

Законодательством устанавливаются довольно сжатые сроки на экспертизу со стороны страховщика. Осмотр автомобиля страховой компанией после ДТП осуществляется в течение пяти рабочих дней после написания заявления потерпевшим. За это время страховщик обязан произвести осмотр поврежденного транспортного средства, оценить тяжесть повреждений и величину страховой компенсации. Не превышая вышеуказанного временного периода компания должна уведомить пострадавшую сторону о результатах экспертизы.

Страховщик обязан осмотреть поврежденное транспортное средство, иное имущество или его остатки и (или) организовать их независимую техническую экспертизу, независимую экспертизу (оценку) в срок не более чем пять рабочих дней со дня поступления заявления о страховой выплате или прямом возмещении убытков с приложенными документами, предусмотренными правилами обязательного страхования, и ознакомить потерпевшего с результатами осмотра и независимой технической экспертизы, независимой экспертизы (оценки), если иной срок не согласован страховщиком с потерпевшим.

П.11 ст.12 Федеральный Закон «Об обязательном страховании гражданской ответственности владельцев транспортных средств» N 40-ФЗ

Если же по результатам экспертизы возмещение страховки при ДТП (сумма компенсации) вызовет разногласия между сторонами, то страховщик, согласно п.11 ст.12, в праве провести повторную независимую экспертизу:

Независимая техническая экспертиза или независимая экспертиза (оценка) организуется страховщиком в случае обнаружения противоречий между потерпевшим и страховщиком, касающихся характера и перечня видимых повреждений имущества и (или) обстоятельств причинения вреда в связи с повреждением имущества в результате дорожно-транспортного происшествия.

Выписка из П.11 ст.12

Целью проведения экспертизы является определение суммы, которой будет достаточно на восстановление ущерба, причиненного дорожно-транспортным происшествием. Чтобы понять, как считает страховая компания ущерб при ДТП, необходимо знать те факторы, на которые она обращает внимание. В первую очередь, это:

Перечень деталей, подлежащих замене.

Восстановление лакокрасочного покрытия.

Цена расходных материалов, необходимых для ремонта.

Общее техническое состояние автомобиля на момент происшествия.

Состояние водителя на момент ДТП.

Как видно из ст.12 страховая компания учитывает не только видимые механические повреждения, но и обстоятельства, при которых был нанесен вред. По итогам экспертизы страховщик принимает решение о сумме выплат. Однако оспорить сумму компенсации имеет право не только страховая компания, но и пострадавшая сторона. Для этого нужно обратиться к независимым экспертам и получить реальную оценку величине ущерба.

Кому выплачивает страховая компания при обоюдном ДТП страховку

В случае с обязательным страхованием ОСАГО, как известно, страховая выплата осуществляется только пострадавшему лицу. В таком случае вопрос о том, выплачивается ли страховка виновнику ДТП, является неуместным. Ответ однозначен: «Нет!» Виновник может получить компенсацию ущерба только в случае добровольного страхования. Но нередки случаи, когда виновниками аварии вследствие разбирательства признаются обе стороны. Как в таком случае происходят выплаты при обязательном страховании?

Стоит уточнить, что законодательство не рассматривает вопрос об обоюдном ДТП. Ситуация неоднозначная, так как каждый участник является потерпевшим и виновником одновременно. Судебная практика является единственным источником, позволяющим утверждать, что в таком случае обе пострадавшие стороны получают 50% от полученного ущерба. Основанием для таких решений суда служит П. 2 ст.1081 Гражданского кодекса РФ:

Причинитель вреда, возместивший совместно причиненный вред, вправе требовать с каждого из других причинителей вреда долю выплаченного потерпевшему возмещения в размере, соответствующем степени вины этого причинителя вреда. При невозможности определить степень вины доли признаются равными.

Выписка из П. 2 ст.1081 Гражданского кодекса РФ

Таким образом стороны-участники ДТП признаются одинаково виновными и потерпевшими. Но 50% это всего лишь половина суммы. А сколько выплачивает страховая компания при ДТП в случае, если виновна лишь одна сторона? Ответ содержится в ст.7 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» N 40-ФЗ:

«Страховая сумма, в пределах которой страховщик при наступлении каждого страхового случая (независимо от их числа в течение срока действия договора обязательного страхования) обязуется возместить потерпевшим причиненный вред, составляет:

— в части возмещения вреда, причиненного жизни или здоровью каждого потерпевшего, 500 тысяч рублей;

— в части возмещения вреда, причиненного имуществу каждого потерпевшего, 400 тысяч рублей.»

Выписка из ст.7 ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» N 40-ФЗ

Законодательство Российской Федерации постоянно претерпевает изменения. И Федеральный закон, регулирующий отношения между страховщиком и страхователем при обязательном страховании, не является исключением. Последние изменения в нем произошли сравнительно недавно — 01.09.2016 г. Поэтому, во избежание ошибок вследствие устаревания информации, мы рекомендуем в каждой конкретной ситуации обращаться за помощью к профессиональному консультанту!

Выплата страховки при ДТП

Закон предусматривает обязательное страхование гражданской ответственности для автомобилистов — ОСАГО.

В случае аварии необходимо правильно оформить все документы, чтобы рассчитывать на компенсацию ущерба. Разберемся, как проводится выплата страховки виновнику ДТП и потерпевшему?

Выплата страховки по ОСАГО

Перед расчетом страховых выплат необходимо разобраться в том, на что конкретно распространяется обязательное страхование.

ОСАГО предусматривает только страхование гражданской ответственности участника дорожного движения

При аварии страховая компания виновного водителя выплачивает пострадавшей стороне сумму возмещения за ремонт автомобиля, травмы или гибель человека. Сам же виновник выплат не получает и должен чинить автомобиль за свой счет.

Учитывая, что ОСАГО предоставляет весьма ограниченную сумму возмещения, имеет смысл при покупке дорогого автомобиля дополнительно оформить КАСКО. Этот вид страхования распространяется на имущество самого владельца автомобиля, позволяя покрыть расходы в случае, если у другого участника движения не было ОСАГО, или выплаты оказались недостаточными для проведения полного ремонта авто или оплаты лечения.

Закона о КАСКО не существует, поэтому при ДТП вы можете рассчитывать лишь на получение страховых выплат по полису ОСАГО

Порядок выплаты страховки по ОСАГО

Такие страховые компании, как Росгосстрах, и другие участники рынка всегда внимательно проверяют каждое обращение за выплатой. Поэтому необходимо четко следовать инструкциям и тщательно подготавливать все документы.

Упрощенная система выплат

Для небольших аварий закон предусматривает упрощенную процедуру выплат по ОСАГО. Она особенно удобна, если страховая компания второго участника аварии находится в другом городе.

Воспользоваться такой схемой можно при определенных условиях:

- при столкновении никто не погиб и не пострадал;

- участников ДТП только двое;

- у каждого водителя оформлен полис ОСАГО.

В этом случае пострадавший должен подать заявление в свою страховую компанию, что ускоряет выплаты. К письменному заявлению следует приложить данные второго участника аварии — имя, фамилию, номер машины и его полиса.

Важным дополнением будет заполненный полицейским протокол о дорожно-транспортном происшествии.

Все документы следует передать в свою страховую компанию лично.

Рассмотрение заявки займет в среднем 1-2 недели, после чего выплата будет произведена на банковский счет. Следует учесть, что максимально возможная компенсация при подобной процедуре — 25 тыс. руб.

Перед выбором упрощенной схемы целесообразно сделать предварительный расчет компенсации на сайте страховой компании с помощью онлайн-калькулятора. Если сумма потенциальной выплаты окажется значительно больше 25 тыс. руб. , лучше сделать выбор в пользу стандартной процедуры.

Выплаты по европротоколу

Еще одна возможность получения выплат при небольшой аварии — составление европротокола. При этом авария должна отвечать тем же критериям, что и при упрощенной схеме выплат.

Европротокол — это самостоятельное оформление ДТП

Есть также 3 дополнительных условия:

- нет спора о виновности. У участников аварии не должно быть конфликта по поводу того, кто виноват в случившемся. В противном случае требуется участие сотрудника ГИБДД для принятия решения о степени вины каждой стороны;

- наличие полиса ОСАГО. Оба водителя застраховали свою гражданскую ответственность, а полис является действующим. Также оба участника ДТП должны быть трезвыми на момент произошедшего;

- автомобили зарегистрированы в РФ. В случае, если владелец одного из авто — иностранец, и его машина имеет иностранные номера, у него должно быть свидетельство о разрешении использования своего транспортного средства в России.

В европротоколе существуют более высокие лимиты для компенсации ущерба, чем при упрощенном получении средств. В большинстве случаев максимальная выплата по ОСАГО составляет 50 тыс. руб.

Для автомобилистов, чьи транспортные средства стоят на учете в Москве или в Санкт-Петербурге, максимальная сумма компенсации — 400 тыс. руб.

Самый важный этап самостоятельного оформления ДТП — это составление протокола. Соответствующие бланки можно получить в страховой компании. При желании сторон представители страховщиков могут выехать на место аварии, чтобы помочь автомобилистам составить план ДТП и заполнить протокол. При этом машины можно отогнать с места аварии и оценивать их повреждения на обочине после зарисовки плана столкновения.

Европротокол составляется в двух экземплярах, чтобы каждый из участников аварии смог оформить возмещение повреждений своего автомобиля.

В протоколе указываются личные данные участников столкновения, данные о повреждениях автомобилей, номера машин, названия страховых компаний и номера полисов ОСАГО.

После заполнения протокола пострадавший должен передать его и свои банковские реквизиты в страховую компанию виновника ДТП. Это можно сделать лично или заказным письмом с описью вложения и уведомлением о вручении. На это дается 14 дней с момента аварии.

Стандартная процедура выплат

Наиболее сложные аварии (с получением серьезных травм, при значительных повреждениях авто) должны оформляться с участием дорожной инспекции. В этом случае важно оставить машины там, где они столкнулись, и выставить знаки аварийной остановки.

Если вы попали в ДТП — вызовите и дождитесь инспекторов ГИБДД, а при наличии пострадавших также позвоните в скорую помощь

Чтобы получить максимальную страховую выплату, воспользуйтесь следующими рекомендациями:

Получите справку о ДТП

Проведите независимую оценку

Подготовьте документы о лечении

Справку о ДТП, отчет оценочной комиссии и медицинские справки необходимо направить в страховую компанию виновника аварии вместе с заявлением. В течение 2 недель страховая компания должна связаться с вами и выплатить сумму компенсации.

Если вы имеете еще и полис КАСКО, то можете обратиться в свою страховую за положенным дополнительным возмещением.

Обычно выплаты по ОСАГО не могут возместить ремонт полностью. В этом случае КАСКО поможет вернуть разницу между реально потраченными средствами и выплатой. Дополнительная страховка защитит вас и в том случае, если у виновника аварии полис ОСАГО отсутствует или просрочен.

Если страховая компания отказывается выплачивать вам компенсацию или вы не согласны с суммой выплаты, обратитесь в суд

Как взыскать страховую выплату?

Если вы не согласны с озвученной страховой суммой, то можете оспорить решение компании в суде. Для составления юридически грамотного иска лучше привлечь опытного адвоката. В заявлении можно запросить как возмещение материального вреда или ущерба здоровью, так и морального вреда.

| Видео (кликните для воспроизведения). |

Чтобы доказать свою позицию, желательно приложить к иску счета за лечение от травм, ремонт автомобиля и другие сопутствующие расходы.

Рассмотрение дела в суде может затянуться на несколько месяцев, но это мероприятие значительно увеличит сумму выплат. При несогласии с решением суда первой инстанции, вы вправе его обжаловать в течение 10 дней в вышестоящей инстанции. Однако следует учесть, что обжалование увеличит судебные издержки и отдалит срок возможных выплат.

Альтернативой длительным судебным разбирательствам может стать мировое соглашение со страховой компанией. В этом случае нанятый для суда адвокат сможет помочь вам составить договор, который в достаточной мере учтет ваши интересы и защитит их надлежащим образом.

Если суд удовлетворит ваши требования, то решение следует передать страховой компании, которая будет обязана произвести увеличенные выплаты.

Сроки выплаты страховки после ДТП

Быстрее всего компенсация выплачивается при упрощенном оформлении через свою страховую компанию. Это занимает в среднем 8-10 дней. При серьезном ДТП процедура может затянуться, особенно если речь идет о больших суммах.

Если страховая компания откладывает выплату более чем на 20 дней, то должна выплатить штраф в пользу пострадавшего. Деньги, взысканные через суд, могут быть получены пострадавшим спустя несколько месяцев после аварии.

Страховые выплаты по ОСАГО при ДТП

Вы попали в ДТП. Жизнь полна непредсказуемых ситуаций, и удивляться тут нечему. К счастью, машина оказалась застрахована, потому что с недавних пор это является обязательным условием для всех автовладельцев. Какие действия нужно предпринять, чтобы все было выполнено по закону и что дает ОСАГО в таких случаях?

Если повреждения серьезные, а свободных средств на ремонт нет, каковы страховые выплаты по ОСАГО при ДТП – эти и многие другие важные моменты станут яснее, если внимательно изучить законодательство. Или ознакомиться с приведенной ниже информацией.

Как правильно оформить страховую выплату

Для начала – немного общих данных. Наличие страхового полиса предоставляет финансовую защиту его носителю – это прямой ответ на вопрос что дает ОСАГО. При происшествии на дороге компания-страхователь покрывает затраты:

- материального ущерба, связанного с повреждениями транспортного средства;

- лечения пострадавших во время аварии.

Точные суммы выплат в данной ситуации ограничиваются ставками Центробанка.

Важно! Полис никоим образом не рассчитан на компенсацию в случае нанесения морального ущерба, потерь бизнеса вследствие ДТП и тому подобного. Эти расходы понесет сам виновник.

Первым этапом в процедуре оформления выплаты ОСАГО при ДТП идет уведомление страхового агента о произошедшем. Сделать это нужно в определенные сроки, в свою очередь, представители компании имеют право на проведение экспертизы и детальное изучение обстоятельств – на это тоже потребуется время.

Все споры и вероятные конфликты при этом между заявителем и страховщиком улаживаются в досудебном порядке:

- по факту возникших к действиям компании претензий сначала нужно пообщаться с ее руководством, подать заявление в письменном виде. Это касается вероятного занижения сумм выплат, недовольства скоростью оформления и тому подобного.

Внимание. На вопрос: выплачивается ли страховка ОСАГО виновнику ДТП, ответ однозначный — нет. В его полисе делается специальная отметка, ведущая к увеличению взноса. О конкретных коэффициентах роста суммы страховки говорится в общебанковских указаниях № 3384 – У от 19.09.2014 года.

Обязательным залогом неотложного и гарантированного оформления выплаты по ДТП ОСАГО является предоставление страховому агенту полного пакета документов. К ним относятся:

- удостоверение личности пострадавшего;

- справка об аварии из ГИБДД (если инспектор приглашался для оформления);

- протокол ДТП европейского образца (если без инспектора);

- документы на автомобиль;

- реквизиты для перевода возмещения и извещение.

Это основной перечень. Что еще может понадобиться, лучше уточнять в каждом конкретном случае.

За исключением легковых автомобилей, пострадавший может выбирать между получением страховой выплаты и восстановительным ремонтом пострадавшего в ДТП транспортного средства.

Еще один злободневный вопрос – нужно ли приглашать сотрудника патрульной службы. Консультанты выделяют несколько ситуаций, когда без ГИБДД не обойтись:

- пострадали люди (есть погибшие);

- транспортные средства серьезно повреждены;

- водители не могут сами урегулировать конфликт;

- существует необходимость оформления протокола действий виновного;

- затруднения с составлением схемы столкновения;

- один из участников скрылся с места аварии без веских причин;

- крупное происшествие (2 и более автомобилей);

- нарушено расположение ТС после ДТП;

- у одного из участников (всех) отсутствуют полисы страхования.

Куда обращаться, чтобы оформить выплату при ДТП

Кажется, что все просто: разумеется, в страховую компанию. Но не все так однозначно. Собирается пакет документов (подразумевается, что все проблемы и споры с участниками столкновения решены). Теперь подача заявления допускается посредством своего юрисконсульта – не обязательно лично.

Другой серьезный момент – кто обращается за выплатой ОСАГО при ДТП, виновник или пострадавший. Логичным будет заключить, что, в первую очередь, инициирует процесс тот, кто рассчитывает на компенсацию. В этом случае нужно знать, выплачивается ли страховка виновнику ДТП. В отдельных ситуациях, когда пострадавший не имеет возможности самостоятельно подать документы (находится на лечении или погиб), от его имени имеют право обращаться родственники и юридические лица по доверенности.

Дополнительный акцент делается на конкретные детали случившегося. Если в столкновении было не более 2 автомобилей, у всех есть оформленные страховки, пострадали только транспортные средства, то пострадавший без проблем обращается к представителю своей страховой компании. Для всех прочих вариантов нужно связываться со страховыми агентами виновного. В самых крайних случаях (банкротство, мошенничество) следует искать поддержки у союза автостраховщиков.

Важно! Сроки обращения составляют 5 дней после аварии. Но это более рекомендация, чем основное требование. И ни в коем случае просрочка заявления не может служить веским основанием для отказа в выплате.

Сроки рассмотрения заявки на выплату

Что касается сроков начисления компенсации, то они определены п.21 ст.12 ФЗ-40 от 25.04.2002 года: 20 календарных дней (исключая праздники и выходные). В этот же ограниченный срок укладывается рассмотрение поданного заявления на выплату возмещения. Компания обязана уведомить о принятом решении по истечении указанного периода времени.

Современное законодательство жестко обязывает компанию соблюдать данные требования: за каждый день просрочки – 1 % пени от общей суммы выплаты. Конкретные объемы компенсации и их сроки регламентируются Законом «Об ОСАГО». Там же предусмотрена замена денежных начислений на оплату ремонта транспортного средства пострадавшего.

Связано это с тем, что стоимость восстановления, зачастую, будет значительно дороже суммы выплаты, если только владелец автомобиля не готовился к подобному заранее и не собрал комплект запчастей.

Где можно обжаловать отказ в выплате

К сожалению, несмотря на обещания и рекламу, при наступлении страховых случаев, а страховые случаи при ДТП по ОСАГО индивидуальны для каждой компании, агенты не спешат с выплатой компенсации. В большинстве ситуаций успех предприятия зависит от настойчивости застрахованного. Подкрепить свою правоту можно результатами независимой или судебной экспертизы (они же пригодятся, если есть сомнения в правильности начисления).

При отказе компании платить (уменьшении суммы) следует начать с оформления претензии. Как это правильно сделать, подскажут в юридической консультации, в том числе и онлайн на популярных ресурсах по страхованию. Федеральный закон об ОСАГО предусматривает несколько веских оснований для отказа (всего их 11), вот например:

- Не совпадают данные на транспортное средство, фигурирующее в страховом договоре и пострадавшее в аварии.

- Заявитель требует возмещения упущенной выгоды или морального ущерба.

- Автомобиль пострадал в результате проведения испытаний, в учебном заезде или на соревнованиях (на специальном полигоне).

- Нанесен вред окружающей среде.

- Ущерб автомобилю, прицепу, установленным агрегатам причинен самим водителем.

Во всех остальных случаях, не подпадающих под оговоренные законодательством, участники аварии имеют право на получение компенсации. И еще остается Союз автостраховщиков, как последняя надежда на справедливость.

Итак, теперь понятен порядок оформления документов по страховке, выяснены основные нюансы и преимущества страхования, получен ответ на вопрос о выплате виновнику ДТП по ОСАГО. Если остались сомнения, обратитесь к профессиональным юристам, задайте вопрос онлайн консультантам. И помните: любую ситуацию проще предотвратить, чем потом бороться с ее последствиями.

Страховые выплаты по ОСАГО при ДТП

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта или звоните по телефону

+7 (499) 350-80-69 (Москва)

+7 (812) 309-75-13 (СПб)

Это быстро и бесплатно !

С помощью полиса ОСАГО владелец автомобиля страхует свою гражданскую ответственность, что позволяет избежать дополнительных затрат в случае ДТП.

Получить соответствующее страховое возмещение вправе лишь пострадавшие лица. Виновник аварии может претендовать на выдачу выплаты, если одновременно является и пострадавшей стороной.

Размеры страховых выплат при ДТП по ОСАГО

Полис позволяет возместить убытки, возникшие в результате нанесения ущерба здоровью участнику аварии или его имуществу.

Кроме этого, при необходимости выгодоприобретатель по договору ОСАГО вправе получить выплату, покрывающую расходы на погребение, и компенсацию, предоставляемую в связи с потерей кормильца.

Размеры страховых выплат по ОСАГО пострадавшим в ДТП зависят от степени нанесённого участникам происшествия ущерба и лимитов, установленных для конкретного страхового события. Так, в случае возмещения вреда, нанесённого здоровью человека, финансовое возмещение не должно превышать 500 тыс. рублей.

Если страховки недостаточно для погашения ущерба, нанесённого участникам аварии, виновник ДТП обязуется возместить оставшуюся сумму из собственных средств. Данное правило зафиксировано в статье 1 072 Гражданского кодекса РФ.

Как получить выплату по ОСАГО после ДТП?

Пострадавший, желающий получить финансовое возмещение или направление на ремонт автомобиля, участвовавшего в аварии, должен успеть обратиться к страховщику в течение 5 рабочих суток после происшествия.

В случае обращения позднее указанного срока компания имеет право отказать заявителю в предоставлении выплат по ОСАГО после ДТП или оформлении направления на ремонт в СТО.

Если же вы заключили страховой договор до конца апреля 2017 года, вы вправе по собственному усмотрению выбрать получение финансового возмещения или направления на бесплатный ремонт ТС.

Ниже представлен порядок выплаты по ОСАГО при ДТП определённого возмещения:

- подготовка уведомления о наступлении страхового события и документов, подтверждающих факт аварии;

- направление бумаг в офис страховщика в течение установленного законодательством срока;

- получение письменного ответа от компании и передача автомобиля для осмотра специалистом (согласование даты проведения экспертизы происходит до окончания пяти рабочих дней после принятия решения по конкретному страховому событию);

- получение страхового возмещения (денежной выплаты или направления на ремонт ТС).

Взыскание страховой выплаты, пеней и штрафа за несвоевременное исполнение договорных обязательств осуществляется путём направления в судебную инстанцию письменного иска.

Документы для обращения в страховую компанию

Чтобы добиться получения возмещения, пострадавшее лицо должно подготовить перечисленный ниже пакет документации:

- заполненный бланк заявления о предоставлении страховой выплаты;

- извещение об аварии;

- заверенную копию паспорта заявителя;

- полис ОСАГО;

- медицинское заключение (если был нанесён вред здоровью лица);

- свидетельство о гибели участника ДТП (при необходимости);

- заключение эксперта, проводившего техосмотр (если владелец автомобиля самостоятельно обратился к специалисту для проведения независимой экспертизы ТС);

- процессуальный документ, подтверждающий факт административного правонарушения, предоставляемый вместо справки о ДТП, оформляемой ранее сотрудниками ГИБДД (речь идёт о протоколе, постановлении или определении).

Данный перечень, как правило, дополняется другими документами, запрашиваемыми страховщиком в зависимости от наступившего страхового случая.

В тексте заявления важно указать банковские реквизиты выгодоприобретателя или самого пострадавшего лица. При необходимости нужная информация предоставляется на отдельном листе.

Срок выплаты по ОСАГО при ДТП

Страховщик должен предоставить заявителю письменный ответ на поступивший запрос о выплате возмещения в течение 20 дней. Если требования клиента были законны, они подлежат удовлетворению до окончания этого же периода.

Однако на практике клиенты нередко сталкиваются с нарушением условий договора со стороны страховщика. Если указанный выше срок был нарушен, пострадавшее лицо имеет право взыскать с компании неустойку за каждый день неисполнения обязательств.

Если же страховая организация не предоставила вовремя соответствующий отказ на неправомерные требования клиента, оформленный в письменном виде, с неё взыскивается неустойка в размере 0,05% от суммы страховки.

Как получить страховую выплату по ОСАГО после ДТП

Законодательство Российской Федерации обязывает каждого водителя иметь при себе полис ОСАГО — обязательное страхование автогражданской ответственности. Без данной страховки гражданин не имеет права эксплуатировать автомобиль, а выезд на дороги страны без данного документа является административным правонарушением и влечет за собой соответствующую ответственность. ОСАГО необходимо для возмещения ущерба пострадавшей в ДТП стороне. Естественно, что в определенный момент у некоторых водителей возникает вопрос — как получить выплату по ОСАГО после ДТП.

Общие сведения о страховом случае

Конечно, никто не желает попадать в ДТП и решать возникшие проблемы, даже при условии компенсации полученного вреда. Однако регулярно на дорогах России возникают подобные неприятные ситуации, когда гражданин, находящийся за рулем, попадает в ДТП. Причем пострадавшая сторона обычно ведет себя на дороге вполне осторожно и аккуратно, но попадает в неприятную ситуацию по вине другого водителя. Разберем основные моменты об ОСАГО, которые необходимо знать водителю, для того, чтобы в его руках оказалась максимальная выплата по страховке.

Согласно закону РФ N 40-ФЗ «Об ОСАГО» ст.7 страховщик обязан оплатить каждый страховой случай, который может произойти на протяжении действия договора с клиентом. Максимальная страховая выплата зависит от тяжести ущерба. Если вред был причинен жизни или здоровью пострадавшего, то сумма выплат может достигать 500 000 рублей. Если же было повреждено лишь имущество, то потерпевший может рассчитывать на выплату, не превышающую 400 000 рублей.

Важно! Если документы о факте ДТП оформляются без участия сотрудников полиции, то максимальная выплата, которую может получить пострадавший, не превысит 50 000 рублей! Данный вариант подойдет в случае наличия несущественных повреждений транспортного средства.

Если вследствие столкновения двух ТС пострадало третье лицо, то оно может рассчитывать на максимальные выплаты от страховщиков обоих участников ДТП, даже если один из них не виновен. Важно отметить, что правильный порядок действий после того, как наступил страховой случай, во многом определяет величину выплат, а порой даже то, осуществлена ли будет страховая выплата вообще. Это касается как виновника ДТП, так и пострадавшей в нем стороны. Поэтому разберем порядок действий для обеих сторон, причастных к страховому случаю.

Порядок действий участников ДТП

В первую очередь законом возлагается обязательство на каждого участника дорожного движения, которые попали в аварию, сообщать остальным причастным к ДТП сторонам номер договора ОСАГО на собственное транспортное средство. Независимо от того, является участник виновником или пострадавшим — он обязан сообщить второй стороне эти данные по страховке. Если ТС не принадлежит водителю, то в отсутствие страхователя он должен осуществить это самостоятельно.

В договоре ОСАГО устанавливается срок и определяется способ, согласно которым страхователь обязуется проинформировать страховщика о том, что возник страховой случай. Виновник обязан связаться со страховой компанией еще до того момента, как требования потерпевшей стороны будут удовлетворены, а затем строго следовать ее указаниям. Так же если ему был предъявлен иск, то к решению этого вопроса он обязательно должен привлечь страховщика. Это обязательный к выполнению пункт, так как получить выплату по ОСАГО после ДТП в противном случае удастся либо минимальную, либо не получится вообще получить.

Как поступать пострадавшему в данном случае? Во-первых, он должен знать, что законодательством определены сроки, в которые он должен уложиться подавая заявление о получении страховой выплаты и необходимый пакет документов. Во-вторых, пострадавший должен как можно быстрее уведомить страховщика о случившемся.

Для своевременного и эффективного решения вопроса о выплате страховой компенсации, страховщик должен получить документы о ДТП, которые обязаны составить уполномоченные сотрудники полиции. Сам процесс составления данных бумаг возможен в присутствии как самого страховщика, так и его представителя. Они же выдают водителям автомобилей бланки-извещения о ДТП, которые последним необходимо заполнить.

Действия, когда причинен вред жизни и здоровью потерпевшего

Страховая выплата, которая выдается потерпевшему в случае полученного им вреда здоровью, учитывает расходы на восстановление потерянного здоровья и заработков, которые он утратил из-за произошедшего ДТП. Документация, необходимая для получения данных выплат, следующая:

- документы подтверждающие факт ДТП, выданные сотрудниками полиции;

- медицинские документы с указанием характера и сложности полученных повреждений пострадавшим.

Именно по второй группе документов, согласно государственных нормативов, будет устанавливаться величина страховой выплаты. Если потерпевший погиб, страховщик осуществляет выплаты лицам, определенным государством, как выгодоприобретатели. В течение 15 дней (рабочие дни не учитываются) с момента поступления первого заявления страховщик принимает заявления от всех выгодоприобретателей, а затем в период 5 дней осуществляет соответствующие выплаты.

Действия, когда причинен вред имуществу потерпевшего

Для того, чтобы была осуществлена страховая выплата в данном случае, предварительно необходимо выяснить обстоятельства причинившие вред, а также размер убытков, которые необходимо возместить. Для этого в период пяти дней с того момента, как потерпевшим было подано заявление о получение страховки, он обязан предоставить поврежденный автомобиль для осмотра или независимой экспертизы.

Важно! Случаются ситуации, когда в возникновении страхового случая виновны все участники ДТП. В таком случае суд устанавливает степень вины каждого, а страховщик выплачивает сумму возмещения в соответствующих пропорциях.

Необходимые документы

К страховому полису прилагается перечень представителей страховщика, в котором можно узнать график их работы, все необходимые адреса и данные для контактов. Дабы страховщик мог принять решение в пользу пострадавшего, ему необходимо предоставить полный перечень документов, который бы подтверждал как факт произошедшего страхового случая, так и обоснование того, почему затребована именно такая страховая выплата. В противном случае страховщик обязан уведомить потерпевшего о документах, которых недостает либо они неправильно оформлены.

Подача необходимых бумаг может происходить и в электронном варианте, однако это никак не освобождает пострадавшего от рутины рукописного заполнения бланков и бумаг. После поступления обращения, на протяжении 3 дней, страховщик обязан рассмотреть заявление пострадавшего и дать ему обоснованный ответ. При этом страховщик не имеет права требовать тех документов, которые не предусмотрены соответствующим законодательством.

Необходимый пакет документов, прилагаемых к заявлению:

- Нотариально заверенная копия паспорта потерпевшего.

- При необходимости — доверенность, позволяющая представлять интересы выгодоприобретателя.

- При безналичном расчете — банковские реквизиты счета получателя.

- Справка (из ГИБДД), которая подтверждает наступление страховых обстоятельств.

- Извещение о произошедшем дорожно-транспортном происшествии.

- Копии всех протоколов и судебных постановлений, имеющих отношение к страховому случаю.

- Копии протоколов, составленных сотрудниками полиции, прибывшими на место происшествия.

Бланк извещения о ДТП выдается страховщиком каждому клиенту. Если страховой случай наступил, то данный бланк с титульной стороны заполняется обоими участниками дорожного происшествия. С обратной стороны документ заполняется только владельцем ТС. Бывают случаи, когда одна из сторон не желает совместно заполнять бланк и предоставлять данные о страховом полисе. Тогда допустимо заполнить бланк полностью самому, но обязательно упомянуть причину, из-за которой это было сделано.

Заявление потерпевшим составляется в произвольной форме, так как строгих требований к его оформлению со стороны законодательства нет. Однако стоит помнить о следующем моменте — в будущем страховщик потребует предоставить для осмотра поврежденный автомобиль. Если транспортное средство повреждено настолько, что не может эксплуатироваться или транспортироваться по дорогам страны, то обязательно стоит упомянуть об этом в тексте заявления. В данном случае представители страховой компании сами прибудут в место расположения ТС для его осмотра.

| Видео (кликните для воспроизведения). |

При подаче заявления о получении страховой выплаты стоит соблюдать неукоснительно весь порядок процедуры. Не просто так выплаты страховки могут порой затягиваться на долгое время. Для страховой компании каждая выплата является потерей собственных средств, поэтому она может зацепиться за любой повод отсрочить или отменить выплату. Не занимайтесь самодеятельностью, не покидайте места происшествия, дожидайтесь официальных представителей полиции и страховщика — тогда у вас на руках окажется максимальная выплата по страховке!

Источники

Валютное право; Юрайт — Москва, 2011. — 592 c.

Ушаков, Н.А. Международное право; Institutiones, 2011. — 304 c.

Марченко, М. Н. Теория государства и права / М.Н. Марченко, Е.М. Дерябина. — М.: Проспект, 2012. — 720 c.- Исследования по истории и теории развития авиационной и ракетно-космической науки и техники: моногр. . — М.: Наука, 2011. — 264 c.

- Малько, Александр Васильевич Теория государства и права в вопросах и ответах. Учебно-методическое пособие / Малько Александр Васильевич. — М.: Дело, 2016. — 445 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.