Содержание

Процесс и последствия процедуры банкротства физических лиц

Оказавшись в сложном материальном положении, при отсутствии возможности платить по кредитам, человек задается определенными вопросами. Как запустить оформление процедуры банкротства физического лица? На каких этапах строится процедура банкротства физ. лиц и чем она грозит?

Вот самые распространенные вопросы, ответы на них мы дадим в данной статье.

Отвечая на самый основной вопрос, что такое процедура банкротства физ. лица, можно отметить, что это комплекс определенных мероприятий, которые направляются на избавление от непосильных долговых обязательств.

Условия для банкротства

Официальное признание банкротом физического лица возможно только в том случае, если общая сумма возложенных долговых обязательств равна 500 тысячам и выше, а также при просрочке платежей более чем на 3 месяца.

Одновременно с этим, современное законодательство предоставляет возможность объявить себя полным банкротом физическим лицам, которые заранее понимают, что в ближайшем будущем их материальное положение значительно ухудшится и не будет возможности платить по кредиту.

Документы для оформления банкротства

Процедура банкротства физ. лиц начинается с тщательной подготовки. В первую очередь, потребуется привести в полный порядок все свои финансовые дела и подготовить определенный пакет документов, перечень которых будет представлен ниже.

После этого потребуется кратко описать причину, которая послужила основанием для оформления банкротства, то есть по какой причине человек не может погашать свои долги. Данная информация подлежит включению в заявление относительно банкротства определенного физического лица.

Процедура банкротства физ. лица предполагает некоторые ограничения относительно управления и распоряжения активами. Кроме того, с момента принятия заявления о банкротстве человека ему запрещается погашение всех образовавшихся задолженностей.

В процессе запуска официального банкротства физического лица именно документы представляют важную неотъемлемую часть оформления. Без собранных документов нет никакого смысла готовить заявление, так как потребуется точно указать точную сумму задолженности.

Документов может потребоваться достаточно много, и точный перечень зависит от каждого индивидуального случая отдельно. Можно отметить три основные группы необходимых документов:

- Во-первых, все личные документы, копии и оригиналы свидетельства о заключении брака и о рождении детей, копия брачного договора, если таковой был заключен. Если человек был разведен за три года до процесса подачи заявления относительно банкротства, потребуется предоставить определенные документы относительно совместно нажитого имущества.

- Во-вторых, потребуются документы, которые ранее были выданы государственными органами, – это копия ИНН, СНИЛС с выпиской по основному лицевому счету, а также документы относительно наличия или отсутствия ИП.

- В-третьих, документы относительно общего финансового состояния гражданина. Бумаги, которые подтверждают право собственности, копии документов, которые будут подтверждать общую сумму доходов за последние три года и сумму ранее удержанных налогов. Потребуется получить справки с банковских счетов, остатка на них и основных проведенных по ним операций.

- В-четвертых, если должник не имеет постоянного рабочего места, потребуется предоставить документ, выданный службой занятости, который будет подтверждать тот факт, что гражданин безработный. К данной группе документов можно отнести бумаги о проведенных сделках на сумму более 300 000 рублей, которые были совершены за последние три года.

Важно!

Точный список документов получается у юридического специалиста, который опирается на особенности возникшей индивидуальной ситуацией. Он предупредит, какие из документов и справок имеют срок до 5 дней. Это важно, так как позволит эффективно избежать проблем с лишней тратой времени.

Особого внимания из всего перечня документов заслуживают кредитные договоры и документы, которые будут подтверждать наличие и общую сумму задолженности. Это документы, которые будут подтверждать полную невозможность погашения долга. Потребуется в обязательном порядке предоставить список должников и кредиторов с обозначением места их нахождения и общей суммы задолженности по каждому.

Как только собраны все документы, вместе с юристом подготавливается заявление относительно признания гражданина несостоятельным. Также заполняются утвержденные формы Минэкономразвитием, которые должны быть представлены одновременно с признанием о банкротстве.

Процедура оформления в суде

Процедура оформления банкротства физ. лица является строго судебной. Только суд имеет право принять решение относительно того, возможно ли применение закона относительно несостоятельности к тому или иному конкретному гражданину. Чтобы подать заявление относительно признания человека полным банкротом, суд проверит обоснованность оформленного и поданного заявления.

Говоря иными словами, суд проверяет наличие признака отсутствия возможности у человека платить по возложенным долговым обязательствам. Чтобы суд вынес решение относительно признания полученного заявления на банкротство, требования кредиторов обязательно должны быть обоснованными, а неплатежеспособность должна быть доказанной.

Подробное видео о банкротстве:

Плюсы и минусы банкротства

Официальное признание несостоятельности относительно признания банкротства для заемщиков представляет собой реальный выход из сложной ситуации, а также возможность спасения от тяжелого долгового балласта. При этом не стоит рассматривать данный процесс, как панацею от ухода оплаты по кредитам, это достаточно серьезный шаг, который требует определенной осознанности и понимания всех нюансов и последствий данной процедуры.

В большинстве случаев именно последствия играют решающую роль в процессе принятия решения относительно официального оформления банкротства гражданина.

Важно! Ограничения могут быть достаточно серьезными и существенными. Вопрос такого плана является исключительно индивидуальным и довольно часто сопровождается такими последствиями, которые просто останавливают должника и заставляют его искать иные пути для решения проблемы.

К последствиям процесса банкротства можно отнести определенные ограничения, связанные с материальными активами и финансовыми возможностями. Среди основных ограничений можно отметить:

- Блокировку всех банковских карт – зарплатных и пенсионных в том числе.

- Практически во всех ситуациях на имущество должника накладывается арест.

- Если была проведена реструктуризация долга, может возникнуть необходимость в проведении сделки по продаже имущества или по передаче его в залог.

Разные сделки с продажей имущества или акций, с получением новых займов человек можно совершать только с письменно оформленного разрешения человека, который играет роль финансового управляющего. Если с данным официальным лицом возникают определенные разногласия, решить проблему в сторону должника можно будет только при помощи судебного заседания.

С момента официального признания человека банкротом он на протяжении 5 лет не сможет вторично оформлять процедуру официального банкротства. Также есть серьезное ограничение на управление компаниями и предприятиями, если таковые имелись в распоряжении.

Что касается выезда за границу, то он может быть ограничен по решению суда только с того момента, как человек был признан банкротом, и будет продолжаться до тех пор, пока временной срок банкротства не будет закончен на официальном уровне.

Подводя итоги

Решение относительно оформления официального банкротства принимается каждым человеком в индивидуальном порядке. Необходимо внимательно изучить все последствия и особенности оформления и только после этого запускать процесс.

Банкротство физического лица порождает уже совершенно новые правила, взаимодействия с основной массой кредиторов. Все они после ознакомления с данным положением дел, со всеми документами определяют реальную для себя возможность получения средств.

Банкротство физических лиц: как избавиться от долгов законно?

Процедура банкротства физического лица позволила немалому числу граждан освободиться от финансовых обязательств. Ведь в жизни никто не застрахован от потери работы, резкого ухудшения состояния здоровья и прочих факторов, негативно отражающихся на уровне дохода. И если действительно нечем платить кредит. Единственным выходом из сложившейся ситуации станет признание банкротства. Конечно, за 4 года действия закон оброс всяческими мифами и домыслами, и многие граждане просто не догадываются, как сильно на самом деле им способно помочь признание собственной некредитоспособности. Рассмотрим, насколько изменилось банкротство физических лиц за период с 2015 по 2019 год, и что физлицу сегодня понадобится для объявления себя финансово несостоятельным.

Почему важно оформить личное банкротство?

Перед тем как подавать на банкротство, важно определиться, в чем может помочь вам эта процедура и также узнать все плюсы и минусы банкротства.

При оформлении банкротства важно учитывать, что в суде будут списаны задолженности не только перед банками, но и перед физическими лицами и муниципальными учреждениями.

И если у вас образовался долг по кредиту, погасить который вы точно не сможете, то объявление собственной финансовой несостоятельности точно для вас. Банкротство гражданина весьма актуально для следующей категории должников:

- с просрочками по кредитам, займам, ипотеке;

- с долгами по штрафам ГИБДД и ряду административных штрафов;

- с задолженностями перед организациями и физлицами по распискам;

- с задолженностью перед коммунальными службами и налоговым органом;

- с долгами по ИП (кроме выплаты заработной платы и пособий).

Только в этих случаях после банкротства будут списаны задолженности, что даст должнику возможность начать свою финансовую жизнь «с чистого листа». Безусловно, задуматься о банкротстве стоит, особенно если сложившаяся финансовая ситуация не позволяет своевременно выплатить кредиты. Ведь объявление себя банкротом позволяет не только списать долги, но и избавиться от сопровождающих их негативных факторов: общения с коллекторами, возбуждения исполнительного производства, запрета на выезд за пределы страны.

Что будет, если своевременно не оформить банкротство

Закон о банкротстве № 127-ФЗ предусматривает ответственность граждан за непредоставление сведений (статья 61.12). Говоря простыми словами, если у должника есть все признаки банкротства, но в суд с соответствующим заявлением он не обращался, то он может быть привлечен к административной ответственности, предусматривающей наложение штрафа. А если несвоевременное обращение с признанием собственной несостоятельности привело к значительным нарушениям прав кредиторов, то в отношении такого должника может быть возбуждено и уголовное дело. Поэтому тянуть не стоит, и при финансовых затруднениях лучше своевременно подать на банкротство.

Также не нужно забывать и о чисто практической стороне вопроса.

| Проблема | Отказ от банкротства | Оформление банкротства |

|---|

«Закон о несостоятельности (банкротстве) предлагает действительно отличную альтернативу накоплению долгов. И многочисленные отзывы лиц, прошедших процедуру личного банкротства, лишний раз подтверждают успешность и актуальность этого закона». Арбитражный управляющий Василий Буслаев.

И поэтому не стоит лишний раз обострять отношения с кредиторами и копить долги — лучше подать на банкротство и решить все свои финансовые вопросы в судебном порядке.

Что нужно для оформления банкротства

Важно! Перед тем как оформить иск об объявлении себя финансово несостоятельным, необходимо собрать весьма внушительную стопку документов. И начинать лучше именно с них, поскольку некоторые справки придется заказывать в соответствующих органах (к примеру, в налоговой). К тому же, срок их действия может быть ограничен.

Банкротство по кредитам физических лиц и иным долгам инициируется подачей иска в суд. Образец заявления можно получить бесплатно, обратившись к нашим специалистам.

В нем необходимо указать:

- реквизиты и контактные данные банкрота;

- причину объявления банкротства;

- перечень кредиторов и размер обязательств;

- перечень имущества;

- текущий уровень доходов.

Изложенные в заявлении о банкротстве физического лица данные должны быть максимально подробными — от этого зависит, будет ли принято заявление судом. Если вы сомневаетесь в своих способностях правильно составить иск, то лучше обратитесь к профессиональным юристам.

Помимо непосредственно заявления, также нужно внести госпошлину (её размер 300 рублей) и оплатить услуги финансового управляющего. Стоимость его участия — 25 000 рублей. В крайнем случае, можно подать ходатайство с просьбой отсрочить платеж до начала первого заседания.

Заявление и остальные документы для банкротства подаются должником лично или через законного представителя. Поданы они могут быть по почте, при личном посещении или через официальный сайт Арбитражного суда.

Инструкция о проведении банкротства

Порядок банкротства следующий:

- Арбитражным управляющим выбирается конкретная процедура банкротства.

- После завершения всех процедур должник объявляется банкротом, долги списываются.

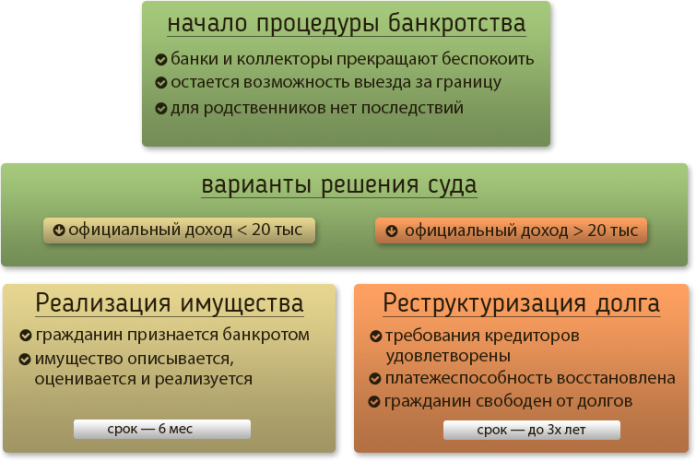

Арбитражным судом может быть назначена любая из процедур:

- реструктуризация долга. Она несколько отличается от традиционной реструктуризации кредита в банке или его рефинансирования. Во-первых, судебная процедура включает в себя интересы сразу всех кредиторов, а не только одной кредитной организации. Во-вторых, срок реструктуризации не может превышать 3 лет;

- реализация имущества. Организуются торги по банкротству, при которых продаётся все включенное в конкурсную массу имущества гражданина. Полученная сумма идет на закрытие долгов.

В среднем срок банкротства составляет от 6 до 8 месяцев, иногда более. Ускорить процесс может профессиональный юрист по банкротству физических и юридических лиц.

Получить пошаговую инструкцию о действиях при личном банкротстве или полноценную поддержку кредитных юристов вы можете, связавшись с нами по телефону или через форму обратной связи.

Сколько стоит стать банкротом

Перед тем как сделать банкротство, необходимо знать о величине затрат на эту процедуру. Ведь, как показывает практика, не всегда у граждан есть деньги на признание себя некредитоспособным, не говоря уже о средствах на судебное разбирательство; большая часть должников просто платит кредит.

Итак, сколько стоит банкротство? Его сумма складывается из:

- государственной пошлины и оплаты участия арбитражного управляющего;

- затрат на подачу сведений в Единый Федеральный реестр;

- расходов на почтовую корреспонденцию;

- затрат на публикацию сведений о банкротстве в газету Коммерсантъ.

В Единый Федеральный Реестр сведений о банкротстве данные могут быть поданы электронно (через сайт), но для доступа к реестру нужно оформить цифровую подпись.

Кстати, на Федресурсе заодно можно проверить банкротство и посмотреть текущие примечания к делу. Заодно можно заранее выбрать аккредитованного финансового управляющего из Единого реестра. Использование официальной базы намного практичнее, нежели поиск часто противоречивой информации на различных форумах в сети.

Примерно цена процедуры равняется 60–80 тысяч рублей — это при условии ее самостоятельного проведения. В случае привлечения кредитных юристов стоимость может увеличиться до 100–120 тысяч рублей, но полноценные юридические услуги дадут гарантию успешного завершения дела.

Какие могут быть последствия?

Для физ лиц законом предусмотрены следующие последствия:

- запрет на повторное банкротство или реструктуризацию в течение 5 лет;

- запрет работать руководителем в течение 3 лет;

- обязанность на протяжении 5 лет уведомлять банки о своем статусе.

Кроме этого, последствия для должника в ходе самой процедуры могут выражаться в запрете на выезд за границу и в вероятности оспаривания финансовым управляющим подозрительных сделок. Но по факту это не так страшно, как любят приукрасить на различных форумах: опытный кредитный юрист легко добьется снятия запрета на выезд заграницу и сможет отстоять имущество клиента при банкротстве.

И стоит учитывать, что последние новости банкротства приготовили своеобразный сюрприз для желающих сохранить свое «доброе имя» должников: теперь при признании их банкротом плохая кредитная история неизбежна — банки будут делать соответствующую запись. Но при невыплате долгов она все равно буде испорчена, и если после банкротства у гражданина еще есть шанс взять кредит, то злостные неплательщики его точно в будущем получить не смогут.

Случаи из практики

Когда мы разобрались, что это такое, чем грозит банкротство и как проводится, нелишним будет ознакомиться с примером из >судебной практики.

Дело № А40-210053/2017. Его суть состоит в том, что в ходе производства ни один из кредиторов не предъявил в определенном законом порядке своих требований к должнику. Непосредственно имущество было выявлено, но процедура реализации не проводилась — по причине отсутствия требований. В итоге гражданин был признан банкротом, имущество полностью осталось в его распоряжении.

Если вам нужно представление ваших интересов или проведение банкротства под ключ в Москве и области, просто свяжитесь с нашими специалистами, и они обязательно вам помогут.

Банкротство физических лиц

В 2015 году в России приняли законопроект, согласно которому любой может выполнить процедуру банкротства физических лиц, т. е. признать себя банкротом. Данная процедура поможет освободиться от необходимости выплаты задолженности по кредиту. Во многих случаях данная процедура является единственно возможным вариантом для многих лиц.

Процедура оформления неплатежеспособности физического лица — довольно сложный процесс, который выполняется в несколько этапов. Без помощи специалистов при его осуществлении не обойтись.

Людям, которые хотят признать себя банкротами, дабы избавиться от кредитных обязательств, представляется ряд требований:

- Первое требование — наличие задолженности по кредиту, превышающую сумму, равную 500 тысячам рублей.

- Просрочка же по кредиту платежей должна быть более 3 месяцев.

Если вы уверены, что по каким-либо обстоятельствам не сможете выполнить все кредитные обязательства, то вы также можете признать себя банкротом.

При оформлении данной процедуры специалисты должны признать лицо неплатежеспособным и добросовестным. Что это означает? Человек не скрывается от кредиторов и государственных органов, готов регулярно производить выплаты, добровольно идет на контакт, но по определенным причинам не может погашать кредит в полном объеме.

Процедура оформления: пошаговая инструкция по банкротству

Как уже было сказано выше, процедура оформления банкротства физ. лиц выполняется строго в несколько этапов.

1 шаг — Сбор документов для банкротства

Первый из них — сбор необходимого пакета документов. В него могут входить следующие бумаги:

- Документы, подтверждающие личность гражданина. При наличии семьи необходимо предоставить органам свидетельство о браке и документы, подтверждающие личность детей.

- Документы, которые были выданы соответствующими государственными органами. Это СНИЛС, бумага, которая подтверждает статус индивидуального предпринимателя гражданина и т. д.

- Документы, которые подтверждают неплатежеспособность и финансовый статус заявителя.

- Документы, которые подтверждают наличие задолженности по кредиту в установленном размере.

Далее необходимо грамотно составить особую бумагу. В ней должны быть четко и подробно описаны те причины, по которым вы не можете производить выплаты по кредиту. Данная информация будет прикреплена к заявлению об изъявлении признать себя банкротом.

2 шаг — Оплата госпошлины

Помимо сбора документов нужно не забыть оплатить государственную пошлину. Квитанцию об оплате необходимо приложить к пакету документов.

В 2018 году эта сумма составляет всего 300 рублей, хотя ранее приходилось платить 6000 рублей.

3 шаг — Подача заявления в суд

Составленное и тщательно проверенное юристами заявление о банротстве необходимо подать в местный Арбитражный суд. К нему стоит прикрепить ряд обязательных документов, которые были перечислены выше.

После принятия данного заявления и признания физического лица банкротом ему запрещается погашать любые другие задолженности, управлять принадлежащими ему активами.

4 шаг — Реализация имущества должника

В некоторых случаях банкрот не освобождается полностью от выплат по кредиту. Компетентные государственные органы принимают решение о реализации имущества должника в пользу кредитной организации.

Специалисты оценивают имеющееся имущество. Управляющий заносит его в специальный документ и предоставляет должнику выгодный план продажи.

Важно! Оценка специалиста может быть оспорена. Данная процедура проводится как кредиторами, так и самим должником, если те считают, что оценка имущества осуществлена некорректно. При наличии сомнений привлекается незаинтересованный оценщик со стороны.

Для продажи имущества должника применяются торги. Если стоимость его превышает сто тысяч рублей, то реализация производится только на открытых процессах.

Но существуют и особый список имущества, которое не может быть изъято или продано в пользу кредитной компании. Среди подобного имущества можно выделить:

- Единственные квартира или частный дом, а также участок земли, на котором расположена данная недвижимость.

- Предметы быта, мебель.

- Предметы индивидуального пользования. К ним можно отнести предметы гигиены, одежду и т. д.

- Предметы, которые используются должником для его профессиональной деятельности.

- Скот, который содержится на дачном участке, а также подсобные помещения, которые необходимы для его достойного содержания.

- Продовольственные товары.

- Ресурсы, которые используются должником для отопления жилья и для приготовления пищи.

- Средства, необходимые для нормальной жизнедеятельности гражданина при наличии у него инвалидности любой степени.

- Государственные награды, выигрыши и т. д.

Полезное видео про банкротство

Из этого видео вы сможете подробности о данной процедуре:

Стоимость банкротства для гражданина

| Видео (кликните для воспроизведения). |

Если считать суммарно все издержки и госпошлины, то средняя цена банкротства физического лица выходит следующей:

- если использовалась реструктуризация долгов — 45 тысяч рублей + 7% от выплат кредиторам;

- если использовалась процедура продажи имущества — от 40 до 100 тысяч рублей. В зависимости от хода дела.

Это примерные цифры для самостоятельного оформления всех документов, которые можно взять за базу при расчете будущих выгод.

Если же вы решите воспользоватся услугами юристов, то прибавьте к этой стоимости от 30 до 100 тысяч рублей, в зависимости от сложности дела.

Плюсы и минусы банкротства

Преимущества

Банкротство физических лиц в 2018 году имеет массу плюсов. Самый главный из них — полное освобождение должника, попавшего в трудную жизненную ситуацию, от кредитных обязательств. Многие берут новые кредиты, чтобы хоть частично освободиться от предыдущих. Получается сложный замкнутый круг, из которого трудно найти выход самостоятельно. Именно банкротство способно помочь людям в подобной ситуации.

Недостатки

Но существует и ряд серьезных недостатков осуществления данной процедуры.

- Первый из них — падение статуса человека. Ранее высокопоставленный гражданин, объявив себя банкротом, резко теряет свой авторитет. Особенно это касается тех людей, которые занимали высокие должности.

- Второй недостаток — наличие риска потерять большую часть своего имущества. При наличии свободных жилья или земельного участка, собственного автомобиля они могут быть изъяты или проданы в пользу кредитной организации. Хотя данное имущество может быть честно заработано в течение нескольких лет.

- Следующий недостаток данной процедуры — освобождение человека от руководящих должностей. При признании гражданина банкротом он уже не сможет управлять какой — либо организацией или компанией в течение 3 лет.

- Наконец, после единовременного признания себя банкротом гражданин уже не сможет повторить данную процедуру в течение половины десятилетия.

Итак, процедура оформления банкротства физических лиц является довольно противоречивой и сложной по исполнению. При правильной ее реализации можно избавить от кредитных обязательств. Но необходимо быть готовым и к неприятным последствиям принятия статуса банкрота.

Что даст процедура банкротства физического лица

Если у вас большие долги, тяжелая жизненная ситуация, которую невозможно изменить и выплатить долги, обратитесь в суд с заявлением о признании себя несостоятельным (банкротом).

Что дает банкротство физического лица? Какие условия нужно для этого соблюсти? Как это скажется на вашей дальнейшей жизни? На эти и другие вопросы отвечают наши юристы в этой статье.

Что дает банкротство физического лица?

Поскольку в таких делах две заинтересованных стороны – должник и кредиторы, то рассмотрим целесообразность банкротства с точки зрения каждой из них.

Что даст банкротство должнику?

Должнику банкротство дает законный шанс скинуть с себя груз долгов через судебную процедуру банкротства. Конечно, суд спишет долги не сразу.

Для начала вам нужно будет доказать свою неплатежеспособность (потеряли высокооплачиваемую работу, тяжело заболел кто-то из членов семьи, получили травму на производстве, лишились возможности платить валютный кредит из-за кризиса и т.п.).

Константин Логинов, Адвокат

Материалы по теме

Как подготовиться к банкротству физического лица.

Если суд признает вас неплатежеспособным, может быть введена процедура реструктуризации долга. Что это такое? Если у вас есть источник дохода, и суд выявит в получаемой вами денежной сумме какие-то «излишки», вам будет предложен трехлетний график выплат по долгам.

Сумма платежа будет меньше той, которую вы выплачивали ранее, а «выбивание» денег сверх оговоренной суммы будет запрещено. Фактически вы попадете в более мягкие условия выполнения своих долговых обязательств.

Справитесь за три года с назначенной суммой долга – освободитесь от оставшихся долгов, и статус «банкрот» вам не присвоят. Не справитесь, либо если у вас нет постоянного источника дохода или он небольшой, тогда может быть введена следующая процедура – продажа имущества.

Реализации подлежит далеко не все, но следует обратить внимание на то, что в ход может быть пущено долевое имущество. Например, у супругов помимо квартиры в городе есть загородный дом, оформлена эта недвижимость на обоих. Должник — один из супругов. Квартира – единственное жилье, ее не отнимут, а вот «половину» домика могут отнять – ведь это доля должника. С такими вопросами лучше обратиться к юристам, чтобы не было неприятных сюрпризов, когда дело дойдет до продажи вашего имущества.

Что дает банкротство физ лица кредиторам?

Кредиторы за счет признания своего клиента банкротом получают возможность вернуть хотя бы часть выданных ему денежных средств. Иногда кредиторам удается вернуть большую часть средств за счет выплат должником по измененному графику платежей и за счет получения денег от продажи имущества должника.

При этом кредиторам не нужно самим добиваться исполнения долговых обязательств или продавать долг коллекторам, суд фактически делает эту работу за них, вводя различные процедуры в отношении должника.

Кто может стать банкротом?

Очевидно, что для подачи заявления о личной несостоятельности, вы должны соответствовать каким-то условиям. Что дает право банкротства физических лиц и для кого оно возможно?

Во-первых, это сумма долга в 500 тысяч рублей (сумма может быть и меньшей, если вы понимаете, что банкротство неизбежно), а также неисполнение обязательств по договору более трех месяцев.

Во-вторых, это гражданство Российской Федерации.

В-третьих, доказательство личной несостоятельности. Доказывать то, что платить вы в данный момент не способны, нужно будет на первом заседании суда. При этом нужно будет предъявить факты, подтверждающие ваше бедственное положение.

В-четвертых, вам необходимо соответствовать образу добросовестного заемщика (отсутствие «левых» справок в ваших документах, поддержание диалога с кредиторами при любых обстоятельствах, информирование их о каких-то сложностях с выплатами и проч.).

В-пятых, вам следует «играть в открытую» в суде: подавать адекватные сведения о себе, своем имуществе и счетах, не пытаться скрыть или в экстренном порядке избавиться от имущества в тот момент, когда вы находитесь на грани банкротства.

Что будет, если физическое лицо не подает на банкротство?

На этот вопрос следует обратить особое внимание. По закону должник обязан сам подать заявление, когда сумма долга более пятисот тысяч рублей и он не исполнен более трех месяцев. Если он этого не делает, есть вероятность, что судом такой должник может быть признан недобросовестным, и от долгов его не освободят.

Кроме этого если вы, как физлицо, осознавая свое бедственное положение и неспособность платить по своему графику, не сумеете урегулировать этот вопрос с кредиторами и не подадите иск (в случае невозможности такого урегулирования в досудебном порядке), заявление за вас сможет подать либо уполномоченный госорган, либо кредитор.

Что дает объявление физ лица банкротом в этом случае кредитору:

- кредитор получает возможность привлечь к делу своего финансового управляющего со всеми вытекающими последствиями для должника;

- должник не успевает толком подготовиться к судебной процедуре и проконсультироваться с юристами, что дает несомненное преимущество кредитору;

- кредитор получает возможность вернуть свои деньги в судебном порядке.

Поэтому если вы понимаете, что в скором времени вам придется подавать иск, не тяните: своевременная подача документов – это возможность хорошо подготовиться к процедуре, нанять себе в помощь юристов, разобраться с финансами и документами и вовремя зафиксировать сумму долга, пока она не взлетела до заоблачных высот из-за штрафов за просрочку платежей.

Что дает постановление суда о банкротстве физ лица?

На языке юристов оно называется «Постановление о завершении реализации имущества и признании гражданина банкротом». После того как выходит такое постановление, никто из кредиторов не может требовать возврата денег (даже если сумма не выплачена полностью или не выплачена совсем), а должник объявляется банкротом.

Этот статус обязывает его 5 лет не подавать иск о несостоятельности и сообщать кредиторам о своем личном банкротстве при заключении кредитных договоров, а 3 года не занимать руководящие должности в юридических лицах.

Что даст банкротство физ лица валютным ипотечникам?

В связи с кризисом валютные должники и, в частности, ипотечники были отмечены особо. Эти граждане попали в долговую яму из-за скачка курса валют и перестали должным образом исполнять свои обязательства по договорам не по своей вине, поэтому в закон о банкротстве была внесена поправка, касающаяся особого статуса таких людей.

Материалы по теме

Частные случаи обращения взыскания на имущество должника.

Наличие кредита в валюте – веский аргумент в пользу банкротства. Если суд признает валютного заемщика неплатежеспособным, он сможет без труда пройти судебную процедуру по признанию своей несостоятельности.

Однако у этой медали есть и обратная сторона – ипотечное жилье обязательно будет реализовано для уплаты долгов, даже если это ваша единственная крыша над головой, а с вами живут малолетние дети.

Когда стоимость ипотечного жилья превышает сумму долга, есть смысл продать квартиру самостоятельно. Минус – необходимость решать жилищный вопрос. Плюс – сохранение какой-то части средств, полученной от продажи жилья.

А вот если стоимость жилья меньше суммы долга (это как раз и есть ситуация с валютными кредитами на жилье), то выход тут один – обратиться в банк с просьбой изменить график платежей на более мягкий. Это может дать запас времени, однако следует внимательно прочитать условия, ведь итоговая сумма может значительно вырасти.

Что даст банкротство физических лиц, если у вас нет ни денег, ни имущества?

Бывают ситуации, когда у должника нет ни денег, чтобы погасить долги, ни имущества, чтобы после его продажи выплатить долг кредиторам. Ничего страшного в этом нет. Такие граждане банкротятся на общих основаниях.

Единственное отличие – это то, что для них процедура банкротства может пройти быстрее, поскольку не будет потрачено время на опись и оценку имущества, организацию торгов, распределение полученных денег между кредиторами.

Многие еще в прошлом году задавались вопросом «что даст банкротство физическим лицам 1 октября 2015 года?»

На сегодняшний день рассмотрено множество дел по банкротству граждан и ответ очевиден: банкротство – это законный выход из трудного положения для тех граждан, у которых сложились обстоятельства, не позволяющие им исполнять свои долговые обязательства в полном объеме.

Видео: наши услуги по банкротству физ. лиц

Процедура признания банкротом физического лица: плюсы и минусы, условия

Решение о признании банкротом физического лица принимается Арбитражным судом на основании поданного им заявления и предоставленных документов.

Преимущества банкротства

Закон о банкротстве дает возможность человеку избавиться от финансовых обязательств, погасить которые он не может в силу сложившихся у него в жизни обстоятельств. Это является его главным достоинством. До принятия этого закона непогашенная задолженность могла взыскиваться с человека на протяжении всей его жизни.

Действующее законодательство предусматривает возможность перехода долговых обязательств гражданина его наследникам после смерти. Процедура банкротства предоставляет возможность избавиться от непогашенных долгов человека еще при его жизни.

В момент проведения процедуры банкротства накладывается мораторий на начисление пеней, штрафов и неустоек по долговым обязательством человека. В этот же момент приостанавливается действие всех исполнительных производств, которые были возбужденны в отношении банкрота физического лица.

Погашение финансовых обязательств проходит в соответствии с процедурой, предусмотренной законом о несостоятельности. Судебные приставы и коллекторы не могут на этой стадии оказывать давление на должника.

Недостатки

К недостатку процедуры можно отнести большое количество бумаг, которые необходимо будет предоставить в арбитражный суд для инициирования процесса признания гражданина несостоятельным. Для рассмотрения дела в суде необходимо будет заплатить госпошлину и внести на депозит суда взнос. Его размер в 2019 году составляет 25 тысяч рублей.

Процедура предусматривает выплату вознаграждения конкурсному управляющему за ведение дела должника. Оно составляет 7% от реализации имущества должника. Придется потратиться и на текущие затраты, которые возникнут по ходу процесса. В их числе затраты на публикацию объявлений, расходы на проведение торгов имущества должника и другие необходимые и обоснованные по мнению суда издержки.

Практика показывает, что в среднем сумма текущих расходов может составить от 80 до 100 тысяч рублей. Для несостоятельного человека это значительные суммы.

В ходе процедуры банкротства будет реализовано практически все имущество физического лица-банкрота. Закон позволяет не изымать у него лишь денежные средства в сумме до 25 тысяч рублей, одежду, обувь, необходимую для жизни утварь и бытовую технику, стоимость которой не превышает 30 тысяч рублей. Не забирается у должника жилье, которое является у него единственным, если он в нем прописан и оно не находится в ипотеке.

Во время проведения процедуры финансовый управляющий полностью контролирует все доходы и расходы человека. Процесс может длиться не один год. Такой контроль достаточно утомителен. До момента его окончания должник не сможет покидать пределы страны, а после него занимать руководящие должности у юридического лица.

При совершении любых сделок человек будет обязан в соответствии с законом всегда указывать факт своего банкротства.

Условия для банкротства физического лица

Процедура банкротства может быть инициирована при наличии определенных условий. Они включают в себя наличие у физического лица безнадежного долга в сумме выше 500 тысяч рублей, который имеет просрочку по платежам больше 3 месяцев. Заявление о признании человека банкротом может быть подано в отношении долгов, по которым наступил срок оплаты или еще ожидается.

Важно! Обязательным условием для признания несостоятельности является отсутствие источников дохода, позволяющих погашать долговые обязательства. Согласно действующему законодательству, продолжительность процедуры не должна превышать 36 месяцев.

Способы признания банкротом физического лица

Существует несколько вариантов проведения процесса банкротства. Это может быть:

- Реструктуризация долговых обязательств. Процесс может длиться не более 3 лет. Она дает возможность приостановить начисление пеней, неустоек и штрафов по долгам физического лица и погашать свои финансовые обязательства в соответствии с принятым графиком. Для такого способа у человека должен быть официальный заработок.

- Реализация имущества должника. Такая процедура освобождает человека от всех долговых обязательств, кроме задолженности по алиментам и других долгов личного характера.

- Мировое соглашение. Может заключаться на 5 лет. Обязательным условием подписания соглашения является обоюдное согласие сторон.

При процедуре банкротства способ погашения долговых обязательств определяется финансовым управляющим и закрепляется решением суда.

Документы для банкротства

Список документов, необходимых для инициирования процесса банкротства, индивидуален для каждого конкретного случая. Существуют общие рекомендации по сбору документов. В их пакет должны входить бумаги, подтверждающие суммы долговых обязательств, предоставляющие полные сведения о кредиторах.

Суду должны быть представлены документы, подтверждающие факт невозможности погашения человеком своих финансовых обязательств. Обязательной является справка об отсутствии статуса ИП. Срок действия этого документа всего 5 дней. При наличии у человека, инициирующего процедуру банкротства, своих должников, суду могут быть представлены документы, подтверждающие этот факт.

| Видео (кликните для воспроизведения). |

Входит в пакет документов и опись имущества должника с бумагами, подтверждающими право собственности на него. Необходимо предоставлять суду и документы о составе семьи, наличии несовершеннолетних детей, прошедших в течение трех последних лет сделках, участии в составе юридических лиц, наличии акций, счетов и депозитов.

Полезное видео

В данном видео подробно рассмотрена процедура банкротства физического лица:

Источники

Чернявский, А. Г. Теория государства и права в схемах. Учебное пособие / А.Г. Чернявский. — М.: КноРус, 2016. — 112 c.

Под редакцией Аванесова Г. А. Криминология; Юнити-Дана — Москва, 2010. — 576 c.

Великородная, Л. И. Государственная регистрация юридических лиц: от создания до ликвидации / Л.И. Великородная. — М.: Московская Финансово-Промышленная Академия, 2011. — 304 c.- Салыгина, Е. С. Юридическое сопровождение деятельности частной медицинской организации / Е.С. Салыгина. — М.: Статут, 2013. — 192 c.

- ред. Суханов, Е.А. Том 1. Гражданское право. Общая часть; М.: Волтерс Клувер; Издание 3-е, перераб. и доп., 2013. — 720 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.