Содержание

- 1 Документы для банкротства физического лица

- 2 Как оформить банкротство физического лица

- 3 Процедура банкротства физического лица

- 4 Чем грозит банкротство физического лица: правовые последствия

- 5 Документы для банкротства физического лица

- 6 Банк подал на банкротство заемщика. Что делать должнику?

- 7 Банкротство физических лиц: пошаговая инструкция в 2019 году

- 8 Как подать заявление на банкротство физического лица?

Документы для банкротства физического лица

Планируя банкротство, первое, о чем нужно позаботиться – это документы для оформления банкротства физического лица. Перечень документов прописан в законе о банкротстве.

Список документов для банкротства физического лица на первый взгляд кажется громоздким и непосильным. Не спешите делать выводы! Все документы реально собрать за одну неделю.

Документы нужны в копиях или в электронном виде, если документы будет подаваться через электронную систему «Мой арбитр».

Мы расскажем Вам о том ЧТО нужно и ГДЕ это взять.

Итак, какие документы для банкротства физического лица ОБЯЗАТЕЛЬНО нужны:

1. Ваши личные документы. Это:

- Паспорт (лучше в полном объеме),

- Свидетельство о присвоении ИНН (выдает налоговая инспекция),

- СНИЛС (маленькая зеленая карточка из Пенсионного фонда),

- Выписка по лицевому счету застрахованного лица. Где взять – запросить в Пенсионном фонде по месту регистрации (ждать около 10 дней) либо заказать через сайт госуслуг,

- Свидетельства о браке, разводе, рождении детей (органы ЗАГС),

- Брачное соглашение, если есть (у нотариуса),

- Справки о болезни (при серьезном/хроническом заболевании, требующим дорогостоящего лечения), об инвалидности,

- Справка об отсутствии статуса ИП или выписка из ЕГРИП. Заказываем в налоговой по месту регистрации. Действует такая справка (выписка) только 5 дней!

2. Кредитные документы и документы о долгах:

- Кредитные договора (договора займа) + справки о сумме долга. Где брать – в каждом банке, где у Вас есть кредит (займ) или кредитная карта,

- Банк подал в суд? Возьмите копию решения суда и постановление у судебного пристава. Где взять – в суде и службе судебных приставов.

- Справка о долге по коммунальным услугам. Где взять – в бухгалтерии ТСЖ или управляющей компании.

- Справки о долге перед налоговой, пенсионном фонде. Где взять – в соответствующем органе по месту регистрации.

- Есть долг по штрафам ГАИ? Проще всего узнать у судебного пристава о наличии такого долга и взять постановление об исполнительном производстве.

- Копия долговой расписки перед физлицом.

3. Финансовые документы:

- Справки о доходах за 3 года. Где взять – у работодателя, в том числе бывшего. Если работодателя не найти, его нет и т.п. – обратитесь в налоговую за такими справками. Вероятно Вам откажут, но зато вы получите документ, который приложите к заявлению вместо справок о доходах.

- Справки о пенсии за предыдущие 3 года. Где взять – в пенсионном фонде (если пенсия по возрасту или по инвалидности), в военкомате, МВД, УФСИН (если пенсия военная, по выслуге лет и прочее).

- Выписки по ВСЕМ банковским счетам за 3 года. Где взять – в банках, где были открыты вклады, текущие счета.

- Документы о недвижимом/движимом имуществе: свидетельства о собственности на квартиру, земельный участок, жилой дом, нежилое помещение, ПТС, свидетельства о регистрации автомобиля,

- Были учредителем юрлица (акционером)? Подготовьте выписку из ЕГРЮЛ или выписка из реестра акционеров.

- Вспомните, заключали ли Вы догова купли-продажи дарения имущества за последние 3 года? Приложите копии договоров к заявлению.

4. Квитанция об оплате государственной пошлины (с января 2017 года – всего 300 рублей) и внесении вознаграждения управляющего на депозит суда (25 тысяч рублей).

При невозможности сразу внести 25 тысяч на депозит суда – просите отсрочку у суда. Отсрочка возможна только до первого судебного заседания, и для этого необходимо подготовить соответствующее ходатайство (заявление).

Адвокат по банкротству граждан

Как Вы видите, перечень документов для банкротства физического лица не так уж и огромен. Вспомните, для чего Вы это делаете – ОСВОБОДИТЬСЯ ОТ ДОЛГОВ.

Когда вы узнали какие документы нужны для банкротства физических лиц, их нужно собрать. Без документов невозможно подготовить заявление.

Как оформить банкротство физического лица

Типичная ситуация:

- Есть долги по кредитам и займам

- Сократился доход. Платить нечем

- Есть понимание, что в ближайшее время ситуация не изменится

- Сумма долгов > 500 тысяч рублей

Банкротство физических лиц бесплатно

Логично, что если у человека нет денег для оплаты своих займов, то и банкротство физических лиц он, в первую очередь, попробует сделать бесплатно. Скорее всего, и Вы, читая нашу статью, озадачены вопросом: «Как оформить банкротство самостоятельно, бесплатно?». К сожалению, вынуждены Вас расстроить, сделать банкротство бесплатно не получится. Дела о банкротстве рассматривают арбитражные суды. Госпошлина за рассмотрение дела о банкротстве, на данный момент, составляет 300 рублей. Но кроме госпошлины в суд необходимо внести депозит в размере 25000 рублей. Итого выходит немаленькая сумма в 25 300 руб.

Но, увы, и это не все затраты. Подробнее обо всех предстоящих затратах Вы можете прочитать в статье «Цена процедуры банкротства физических лиц». Минимальные затраты на процедуру банкротства сейчас составляют около 40 тысяч рублей. Поэтому оформить банкротство физических лиц абсолютно бесплатно не получится.

Банкротство физических лиц самостоятельно

Среди юристов по банкротству уже ходит крылатая фраза: «Чтобы объявить себя банкротом в России, нужно, как минимум, иметь высшее юридическое образование». Эта фраза очень точно характеризует сложность «закона о банкротстве физических лиц». Ведь в его основе лежит, громоздкий, сложный закон о несостоятельности №127-ФЗ от 26 октября 2002 года, который содержит огромное количество статей о банкротстве юридических лиц. Банкротству физических лиц в 127м Федеральном законе «О несостоятельности (банкротстве)» посвящена отдельная 10 глава, которая содержит в себе массу отсылок к иным статьям и главам. Прочитать и понять закон сложно многим юристам и адвокатам, что уж говорить о простых гражданах.

Запустить процесс банкротства простому человеку самому вполне реально. Для этого существует масса онлайн-сервисов. К примеру, Вы можете оформить заявление на банкротство абсолютно бесплатно на нашем сайте в разделе «Онлайн-оформление документов».

Но спешить подавать заявление на банкротство не стоит. Ведь банкротство в некоторых ситуациях противопоказано. Оценить перспективы банкротства и узнать о «подводных камнях» вы можете по бесплатному телефону 8-800-333-89-13.

Если заявление на банкротство все-таки составить и подать самостоятельно удастся, то дальше продвинуться не получится без финансового управляющего. Финансовый управляющий – обязательный участник процедуры банкротства физического лица. Если нет финансового управляющего – нет банкротства! Найти финансового управляющего «без доплат» Вам врядли удастся. Об этой проблеме Вы можете прочитать в статье «Почему финансовые управляющие отказываются банкротить физических лиц».

Поэтому без дополнительных финансовых затрат провести процедуру банкротства, скорее всего, не удастся. И зачастую, проще бывает заказать «банкротство физических лиц по ключ», чем искать самостоятельно финансового управляющего, договариваться с ним, и еще привлекать отдельно юристов для написания различных ходатайств, защиты сделки и т.п.

Банкротство «под ключ»

Как мы уже писали выше, сейчас огромное количество юридических фирм предлагает услуги по банкротству физических лиц «под ключ». Как выбрать компанию, где слова «под ключ» действительно будут означать: «Вы платите фиксированную сумму за банкротство, и у Вас не будет «болеть голова» за Ваше дело»?

Чтобы это действительно было так, в фиксированную цену договора должно быть включено минимум следующее:

- Составление и подача в суд заявления о признании гражданина банкротом с приложениями согласно 127-ФЗ «О несостоятельности (банкротстве)» и Арбитражному процессуальному кодексу;

- В случае оставления судом поданного заявления без движения, устранение неточностей и недочетов;

- Заявление от Вашего имени ходатайства о введении процедуры реализации имущества (при необходимости);

- Представление Ваших интересов на судебном заседании по рассмотрению вопроса об обоснованности заявления;

- Самое главное. Обеспечение Вас кандидатурой финансового управляющего;

- Составление и направление ходатайства об исключении из конкурсной массы денежных средств на достойное проживание;

- Составление и направление отзывов (возражений) на требования кредиторов о включении в реестр.

Как видите, юридической работы «под ключ» предстоит немало. Поэтому реально банкротство физических лиц «под ключ» не может стоить очень дешево!

Банкротство физических лиц в Москве «под ключ»

В Москве банкротство физических лиц «под ключ» в среднем начинается от 100 тысяч рублей (без учета госпошлины, депозита и других затрат). Эту сумму Вам, скорее всего, предложат оплатить равномерными частями во время процедуры банкротства, которая в среднем длится 8-10 месяцев (от момента заключения договора с юридической фирмой до «списания долгов»). Обязательно уточните, что включает в себя эта сумма. Обеспечат ли Вас финансовым управляющим — в итоговой стоимости услуг по банкротству «под ключ» это является самой основной составляющей. Уточните, включает ли стоимость банкротства физического лица «под ключ» судебные издержки: госпошлину, депозит, затраты на публикации, почтовые расходы. С учетом этих затрат итоговая цена за банкротство физического лица «под ключ» в Москве в среднем составляет от 150 тысяч рублей, в регионах — от 120 тысяч рублей.

Конечно, сумма немалая, но если долг составляет около миллиона рублей, то экономический эффект в банкротстве налицо. Проще отдать 120-150 тысяч рублей за 8-10 месяцев, чем платить миллион с процентами много лет. Да еще и не факт, что Вы сможете обогнать (догнать) проценты и штрафы по кредиту при просрочке в 2-3 месяца.

Банкротство физических лиц недорого

Если Вам будут говорить, что банкротство Вам обойдется всего в 30-50 тысяч рублей — не верьте и обходите такие юридические фирмы/частных юристов стороной. Скорее всего, Вам просто составят заявление и подадут его в суд. А может быть и такой вариант, что Вы нарветесь на мошенников. Вы теперь знаете, что 40-50 тысяч рублей – это только официальные затраты на процедуру банкротства. Юрист вряд ли будет работать бесплатно, и плюс еще необходимо «искать» финансового управляющего.

Мы («Долгам.НЕТ») можем предложить Вам оформить банкротство физических лиц «под ключ» дешево (ниже среднерыночных цен). К примеру, стоимость банкротства физических лиц в Москве и Московской области начинается у нас с 60 тысяч рублей (7500 рублей в месяц, c учетом судебных издержек). Компания «Долгам.НЕТ» на данный момент времени оказывает услуги по банкротству физических лиц в более чем 20 регионах.

Почему банкротство физических лиц в «Долгам.НЕТ» дешевле?

Компания «Долгам.НЕТ» специализируется исключительно на банкротстве физических лиц и индивидуальных предпринимателей. Мы работаем без посредников и в нашем штате собственные юристы и финансовые управляющие. Кроме того, мы не привлекаем в процесс банкротства людей со стороны: всем процессом банкротства в нашей компании управляет мощная автоматизированная система, на разработку которой мы потратили более полутора лет. Наша система постоянно совершенствуется и позволяет вести более тысячи дел с относительно небольшим штатом работников. Заявление и все документы для банкротства система позволяет делать за пару кликов. Именно поэтому банкротство физических лиц в «Долгам.НЕТ» дешевле, чем у реальных конкурентов (не путать конкурентов с аферистами и мошенниками. ).

Горячая линия по банкротству физических лиц

У нас в «Долгам.НЕТ» работает бесплатная горячая линия по вопросам банкротства физических лиц: 8-800-333-89-13. Позвонив, Вы можете узнать всё о процедуре банкротства физических лиц: уточнить перспективы Вашего дела, узнать приблизительную стоимость банкротства в Вашей ситуации и другое. Звоните!

Процедура банкротства физического лица

На правовом уровне отсутствует определение, что такое банкротство физического лица, но косвенно понятие можно вывести из ст. 25 ГК РФ и главы 10 . Основное нормативное регулирование отношений осуществляется Федеральным законом от 26.10.2002 № 127-ФЗ. Законодатель не создал отдельный закон о банкротстве физических лиц; 2019 год не принес изменений в рассматриваемую процедуру.

Порядок действий при банкротстве физического лица: пошаговая инструкция

Инициатором процедуры может выступать сам гражданин, уполномоченный орган или конкурсный кредитор. Руководствуясь порядком, показанным ниже, значительно легче проходит процедура банкротства физического лица; пошаговая инструкция 2019 года включает в себя следующие пункты:

Если какие-то из ваших долгов носят изначально кредитный характер, к ним также применяется вышеописанный порядок. Поэтому вопросов, как оформить банкротство физического лица по кредитам, в данном случае возникнуть не должно.

Что дает признание гражданина банкротом

Одной из главных задач при проведении рассматриваемой процедуры является восстановление финансового положения наряду с удовлетворением требований кредиторов. Нередко процедуру используют недобросовестные граждане, чтобы избавиться от своих долгов. Для пресечения этого законодатель установил негативные последствия, которые применяются к гражданину при окончании процедуры. На правовом уровне установлены последствия банкротства физического лица; 2019 год не принес изменений в этой области. В качестве последствий можно выделить следующие:

- В случае присвоения статуса банкрота вы не сможете в течение следующих пяти лет вновь воспользоваться данной процедурой, чтобы избавиться от своих долгов.

- При удовлетворении требований кредиторов и реализации вашего имущества может остаться неоплаченная задолженность, в этом случае долги будут считаться погашенными.

- На протяжении 3 лет гражданин, признанный банкротом, не сможет занимать руководящую должность в организации. Для кредитных организаций такой срок равен 10 годам. Для страховых компаний и Пенсионного фонда — 5 лет.

- Суд может внести ограничение на пересечение границы.

- В случае обращения в банк за кредитом вам необходимо будет указывать информацию о том, что вы проходили процедуру банкротства.

Из изложенных пунктов видно, что дает банкротство физического лица. И такое последствие, как признание погашенным долга, на оплату которого нет средств, для кого-то станет выходом из кризисной ситуации, а для другого — возможностью злоупотребить правом. Поэтому законодатель установил ответственность за фиктивное банкротство в ст. 197 УК РФ и административную ответственность в ст. 14.12 , 14.13 КоАП РФ .

Какие расходы вы понесете

В соответствии с пп. 5 п. 1 ст. 333.21 НК РФ , вам необходимо будет заплатить госпошлину за рассмотрение дела. Она составит 300 руб.

На стадиях процедуры, в которых принимает участие арбитражный управляющий по банкротству физических лиц, необходимо производить оплату его услуг. Услуги финансового управляющего состоят из двух частей. Первая часть обойдется гражданину в 25 000 руб., такая сумма установлена по п. 3 ст. 20.6. Федерального закона от 26.10.2002 № 127-ФЗ. Вне зависимости от срока проведения процедуры стоимость не меняется и остается фиксированной. Вторая составляет 7 % и рассчитывается в зависимости:

- от размера оплаченной задолженности в период реструктуризации долгов;

- от суммы денежных средств, полученных в результате продажи имущества должника.

В случае использования процедуры реализации имущества необходимо опубликовать данные на специальных ресурсах в сети Интернет. Стоимость такого размещения на один месяц в 2018 году в среднем составляла 10 000 руб.

Вы также будете обязаны оплачивать почтовые расходы на отправку корреспонденции и публикации газете «Коммерсантъ». Такие расходы могут составить до 10 000 руб.

Суд, рассматривающий дело, может вынести судебный акт о прекращении производства по делу, если вы не в состоянии оплатить судебные расходы или вознаграждение финансовому управляющему, поэтому в данном случае прекращается и такой процесс, как банкротство физического лица; ФЗ о банкротстве закрепляет это положение в ст. 57.

Чем грозит банкротство физического лица: правовые последствия

До недавнего времени только юридические лица могли признать себя банкротами и избежать уплаты накопившихся долгов. Но в октябре 2015 года был принят закон о несостоятельности физических лиц, благодаря чему теперь даже обычные граждане могут оформить банкротство. Прежде чем инициировать процедуру оформления банкротства необходимо знать, чем грозит банкротство физического лица. Правовые последствия для должника и его семьи могут оказаться куда более серьезными, чем уже имеющиеся долги.

Что влечет за собой банкротство физического лица: плюсы и минусы

Признание себя банкротом может принести гражданину определенную выгоду, выраженную в:

- избавлении от долгов;

- возможности фиксации суммы задолженности в рамках реструктуризации;

- решении проблем правового характера с кредиторами;

- защите от внеправовых форм решения проблемы.

Но помимо плюсов есть и отрицательные стороны. Поэтому при оформлении процедуры потенциальный банкрот сталкивается и с минусами, такими как:

- большая сумма сопутствующих расходов, превышающая возможности многих должников;

- правовые последствия в виде различных ограничений прав должника;

- проблемы морального характера.

Какие будут негативные последствия банкротства физического лица?

Последствия принятия банкротства могут сказаться не только на самом должнике, но и на его родственниках и даже его кредиторе.

Для самого должника

Для самого банкрота последствия оформления финансовой несостоятельности могут быть следующими:

- невозможность управления собственным имуществом;

- согласование всех финансовых операций с финансовым управляющим;

- невозможность совершения имущественных сделок без участия арбитражного управляющего;

- лишение права на открытие счетов и депозитов;

- заморозка имеющихся счетов;

- наложение запрета на выезд за пределы страны до окончания производства по делу;

- невозможность получения займа или кредита без указания собственного статуса банкрота;

- лишение права на повторную подачу заявления о банкротстве в течение пяти лет;

- невозможность получения управляющей должности в течение трех лет;

- трехлетний запрет на ведение предпринимательской деятельности.

Для родственников

Последствия принятия статуса банкрота не обойдут и ближайших родственников должника, несмотря на то, что признание лица финансово несостоятельным – сугубо индивидуальное событие с точки зрения логики.

В группку риска, прежде всего, входят супруги, а затем остальные родственники.

Но такие операции редко бывают экономически выгодными не только для банкрота, но и для его супруга. Все дело в том, что после продажи имущества сначала погашается задолженность, а оставшаяся часть достается мужу/жене.

Однако имущественные сделки супруга могут быть оспорены в судебном порядке, и тогда возвращенные вещи пойдут в реализационную массу, а супругу будет возвращена долевая часть денег.

Сделки, совершенные между банкротом и его родственниками за год до признания финансовой несостоятельности, в подавляющем большинстве случаев лишаются юридической силы и признаются недействительными.

Таким образом, из-за признания должника банкротом в отношении его семьи могут быть приняты следующие меры:

- заморозка банковских счетов семьи;

- установление минимального размера денежных средств, доступных для использования;

- арест имущества.

Для кредиторов

Кредиторы всегда заинтересованы в признании злостного должника банкротом, так как в таком случае шансы на возврат задолженности «безнадежного» клиента существенно повышаются.

Кроме того, с момента объявления банкротства, финансовыми ресурсами неплательщика распоряжается арбитражный управляющий, что значительно увеличивает шансы кредитора получить оплату долга.

Ограничения после банкротства физического лица

В подавляющем большинстве случаев должникам запрещается покидать пределы страны до момента окончания судебного производства.

Несмотря на то, что запрет на выезд – достаточно распространенная мера, добиться ее отмены при грамотном подходе не так уж сложно.

Суд вправе и принять, и отклонить такое ходатайство в зависимости от обстоятельств дела.

Как правило, запрет накладывается в случаях, когда есть основания подозревать должника в финансовых махинациях.

На практике запрет на выезд действует в течение следующих периодов:

- во время судебного процесса;

- во время оформления банкротства (реализации имущества, оформления документов и т.д.).

Таким образом, отменить запрет на выезд за границу могут такие причины, как:

- заграничная командировка по работе;

- обучение в зарубежном ВУЗе;

- лечение в зарубежной клинике.

Для подтверждения необходимости выезда в суд вместе с ходатайством об отмене запрета нужно предоставить справку с места работы, учебы или клиники.

После банкротства физического лица можно ли открыть ИП?

Согласно российскому законодательству (статье 216 Федерального Закона «О банкротстве физических лиц») с момента принятия решения о признании индивидуального предпринимателя банкротом, государственная регистрация гражданина в качестве ИП аннулируется. То же самое происходит и с выданными ему лицензиями на осуществление определенных видов предпринимательской деятельности.

По истечении указанных сроков ограничение на ведение предпринимательской деятельности снимается в полном объеме.

Как можно избежать банкротства физического лица?

Банкротство физлиц применяется арбитражным судом только в тех случаях, когда должник не может самостоятельно рассчитаться с имеющимися кредитными обязательствами.

Однако не всех должников признают банкротами после подачи соответствующего заявления: в Арбитражном суде на первом этапе всегда рассматриваются альтернативные варианты решения проблемы.

Способами погашения задолженности до окончания оформления банкротства могут являться:

- реструктуризация долга путем изменения схемы платежей;

- конфискации личного имущества в счет погашения долга;

- мирового соглашения между сторонами.

Кроме того, если должник имеет стабильный доход, суд может обязать его выплачивать фиксированную сумму в течение определенного срока для погашения задолженности перед кредиторами. В таком случае должник сможет избежать реализации собственного имущества с целью покрытия долгов.

Также не стоит забывать, что негативные последствия после оформления банкротства распространяются на кредитор, самого должника и его семью.

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Уважаемые читатели! Если вы нуждаетесь в консультации специалиста по вопросам кредитов, долгов и банкротства, рекомендуем сразу обратиться к нашим квалифицированным практикующим юристам:

Москва и область: +7 (499) 110-71-84

Санкт-Петербург и область: +7 (812) 407-15-68

Документы для банкротства физического лица

Вместе с заявлением заинтересованным лицам необходимо подавать целый пакет документов для банкротства физического лица. Если документация подается не полностью, либо с недочетами, то Арбитражный суд не принимает заявление, давая заявителю некоторое время на исправление ситуации – дело о банкротстве не запускается, пока истец не подаст весь пакет документации.

Список нужных документов

Люди, заинтересованные в том, чтобы Арбитражный суд признал их банкротом, должны ориентироваться по следующему списку документов для банкротства физического лица в 2018 году:

Это весь перечень документов на банкротство физического лица. При отсутствии какого-то документа (при физической невозможности его сдачи), например, брачного договора, свидетельства о рождении детей и т.п., то это должно быть отображено в заявлении.

Кроме этой документации заявитель в Арбитражный суд вместе с заявлением сдаёт:

- Квитанцию об оплате госпошлины (либо заявление с просьбой об отсрочке оплаты).

- Квитанцию о внесении денег на депозит суда (25 т.р., либо заявление с просьбой об отсрочке оплаты).

- Квитанцию с почты о том, что заявление с приложенными документами было отправлено заказным письмом всем кредитным учреждениям.

Уточнить актуальность перечня документов для банкротства физического лица можно в местной СРО арбитражных управляющих.

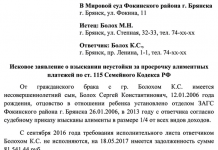

Самый нужный документ из всего списка — заявление о банкротстве

Если говорить о том, какие документы нужны для банкротства физ. лица, то к наиболее сложному и важному стоит отнести до заявление в Арбитражный суд. Его подают лично, через Интернет, по доверенности (через представителя). Заявление подтверждает, что физическое лицо документами признает несостоятельность и просит признать его банкротом.

Четкой формы заявления для признания банкротом не существует. Но в документе отображаются следующие сведения:

- Личная информация о физическом лице.

- Список долговых обязательств, перечень кредиторов (всех без исключения, вне зависимости от суммы долга).

- Причины, по которым заявитель должен быть признан банкротом.

- Информация об арбитражном управляющем, информация о вознаграждении ему за ведение дела.

- Приложения (перечень документации, прилагаемой к заявлению).

Составлять заявление рекомендуется с помощью специалистов. При самостоятельном составлении допускается масса ошибок. Оказать помощь могут в СРО финансовых управляющих. Заявитель может обратиться к юристам по банкротству, которые помогут в составлении заявления, сборе документации, представлении интересов на судебных заседаниях.

Как подать документы в суд?

После сбора документов и составления заявления необходимо пойти в Арбитражный суд по месту жительства. В судебном органе надо подать секретарю заявление, внести депозит. Депозит требуется, чтобы он покрывал выплату арбитражному управляющему и госпошлину.

В заявлении надо указать размер долговых обязательств (общий), перечень поданных документов на банкротство физического лица. Арбитражный суд не дает хода делам о банкротстве, если выясняется, что общая сумма долговых обязательств заявителя не превышает 500 т.р. Без оплаты госпошлины и услуг арбитражного управляющего судебные органы также не запускают делопроизводство (заявитель имеет возможность попросить о предоставлении отсрочки в выплате пошлин и сборов).

После подачи заявления (если оно составлено верно и сданы необходимые документы) назначается дата судебного заседания, во время которого судья решает, что будет дальше: подписание мирового соглашения между заявителем и кредиторами, проведение процедур по реструктуризации долга, продажа имущества заявителя для удовлетворения требований кредиторов.

Заявитель располагает следующими сроками:

- Если документы для подачи на банкротство сданы не полностью или неправильно – 30 суток на исправление ситуации.

- Рассмотрение судебными органами заявления о банкротстве – от 14 до 90 суток.

- Проведение процедур по реструктуризации долга – от 90 суток до 3-х лет (зависит от финансового положения заявителя).

- Процедуры по конфискации, продажи имущества для удовлетворения требований кредиторов – до 6 месяцев.

Если по вине заявителя какие-то сроки были нарушены, то Арбитражный суд прекращает делопроизводство. Если заявитель вновь хочет подать заявление, то ему придется заново собирать и сдавать документы, снова начав всю процедуру. Если физическое лицо было признано банкротом, то заново подавать заявление на банкротство в Арбитражный суд можно только через 5 лет после реструктуризации долговых обязательств по предыдущему заявлению.

Следующая процедура после сбора документов

| Видео (кликните для воспроизведения). |

После сбора документов для оформления банкротства требуется составить заявление по образцу и сдать всё в Арбитражный суд. Если вместе должника в Арбитражный суд обращается кредитор, то должник обязан оставить отзыв в 10-дневный срок после получения им уведомления.

В 5-дневный срок Арбитражный суд обязан принять решение, будет ли принято заявление о банкротстве или нет. Решение о продолжении ведении дела отправляется заявителю, кредитору, ФНС, СРО финансовых управляющих.

В течение 3-4 недель после принятия заявления о банкротстве Арбитражный суд изучает обоснованность признания заявителя банкротом. В этих целях назначается дополнительное заседание, на котором решается:

- о ведении наблюдения за должником;

- о возможности не рассматривать заявление должника (по обоснованной причине);

- о возможности завершить судебное производство.

Арбитражный суд от заявителя может потребовать подать дополнительные документы на банкротство физического лица.

Если вы не нашли ответ на свой вопрос или остались недопонимания, обратитесь за бесплатной консультацией к юристу в чате на нашем сайте

Банк подал на банкротство заемщика. Что делать должнику?

Должникам трудно представить, что кредитор может быть инициатором их банкротства. Проблемные заемщики привыкли, что при взыскании долгов банки и микрофинансовые организации обычно прибегают к услугам коллекторов или приставов. В крайнем случае заимодавец может продать задолженность по цессии другому лицу. Однако в 2018 году 13% заявлений на банкротство заемщиков подавали именно банки. То есть, почти 4 тысячи физических лиц были признаны несостоятельными по инициативе кредиторов.

В каких случаях банки подают на банкротство заемщика?

Согласно законодательству, кредитор может инициировать банкротство физического лиц, если задолженность последнего превышает 500 тысяч рублей, а просрочка длится уже более 3 месяцев. Однако ключевую роль в принятии заимодавцем решения о банкротстве играет наличие у должника имущества, которое можно выгодно реализовать в ходе соответствующей процедуры.

Обычно банки стараются выяснить такую информацию еще при анкетировании заемщика перед выдачей кредита или с помощью запросов в профильные ведомства вроде Росреестра или ЕГРН.

Чтобы начать процесс банкротства должника, кредитной организации необходимо выбрать финансового управляющего и подать иск в арбитражный суд. Если иск принимается — по нему начинается делопроизводство, а на имущество должника накладывается арест. В отдельных случаях должнику запрещается выезд из страны.

Что делать должнику?

После принятия судом заявления истец обязан уведомить заемщика о запуске судебного процесса (не редко подобные уведомления от кредиторов приходят уже после начала делопроизводства). Сразу после этой даты у должника есть 10 дней, чтобы написать отзыв на иск банка. Документ следует передать в канцелярию суда, а также отправить в банк.

Благодаря этой бумаге у ответчика есть шанс оспорить размер претензий кредитора. Также не лишним будет нанять адвоката.

Как происходит процедура банкротства?

После начала делопроизводства финансовый управляющий составляет список всех кредиторов должника, которые должны подготовить свои требования к нему.

Затем банкротный специалист организует собрания заимодавцев, на которых они обсуждают план реструктуризации. К слову, заемщик может внести свой вариант выплат по задолженности.

Если кредиторы одобряют план реструктуризации, то в нем указывают размер долговых обязательств ответчика, порядок расчетов и новые сроки платежей.

После всех корректив план направляется на утверждение в арбитражный суд, который должен рассмотреть его. Если план все же получает одобрение, заемщик начинает выплаты в соответствии с установленным графиком. Процесс контролируется финансовым управляющим, который к тому же получает 7% от платежей должника.

Также суд может и не принять план реструктуризации и назначить процедуру банкротства с реализацией имущества должника. В этом случае на должника накладывается ряд финансовых ограничений вроде запрета на любые операции с банковскими счетами, имуществом и даже банковскими картами.

В это время финансовый управляющий будет заниматься оценкой финансового состояния должника, а также описью его имущества. Для этого специалисту потребуется сделать ряд запросов в различные госструктуры, где могут быть зарегистрированы сделки купли-продажи должника. К примеру, в Росреестр, Единый государственный реестр недвижимости, ГИБДД, ГИМС, Гостехнадзор, Федеральную налоговую службу и так далее.

На опись имущества и оспаривание сделок управляющему в среднем требуется месяц, затем он рассчитывает стоимость объектов для реализации и выставляет на открытый аукцион те, чья цена превышает 100 тысяч рублей. Процесс реализации может длиться от полугода до года.

Когда все имущество реализовано, финансовый управляющий направляет в суд и кредиторам отчет, в котором указывает вырученные с продаж суммы и распределяет их между кредиторами.

Фактически процесс банкротства, инициированный банком, полностью повторяет механизм банкротства физических лиц. Правда, признанный неплатежспособным гражданин, вероятно, до этого не хотел расставаться с нажитым имуществом и терпеть ряд ограничений, связанных с особенностями процедуры.

Какие последствия ожидают должника после банкротства?

На самом деле, процедура не несет особо тяжких последствий. После признания гражданина банкротом он в течение 5 лет не сможет снова заявить о своей неплатежеспособности, а при получении кредита будет обязан уведомить банк о недавнем банкротстве. Кроме того, на протяжении 3 лет ему будет запрещено возглавлять юрлица и в целом работать на руководящих должностях.

Банкротство физических лиц: пошаговая инструкция в 2019 году

Граждане, которые твердо вознамерились банкротиться, нередко нуждаются в своеобразной пошаговой инструкции, где будет четко расписан каждый шаг. Напомним, несостоятельность признается через суд, и в связи с этим возникает масса вопросов – как вообще это должно осуществляться, в каком порядке должно проходить банкротство гражданина? Несомненно, вы можете заглянуть в Закон о банкротстве физических лиц, почитать ряд нормативных актов, но все же, только специалисты могут изложить подробный порядок действий и ознакомить потенциального должника с внутренней «кухней» Арбитражных судов. Ниже изложенная инструкция рекомендуется в особенности лицам, которые решили банкротиться без юриста. Поехали!

Шаг 1: подготовка

Итак, если брать статистику и общие ситуации, исходя из нашей практики, то на начальном этапе все выглядит примерно так. У вас образовались долги (возможно, перед 2-3 банками и МФО), вернуть их вы не в состоянии, вы доведены до предела нервного срыва коллекторами, и совершенно не понимаете, что делать дальше.

- Начинать следует с подготовки писем. В письмах следует написать о своих намерениях банкротиться, и разослать их по адресам кредиторов. Имеются в виду не только банки, но и частные лица, у которых, возможно, вы брали в долг деньги. Используйте только заказные письма – в дальнейшем у вас будет доказательство, что вы своевременно известили кредиторов о банкротстве.

- Подсчитайте все долги. Выясните, сколько конкретно вы должны на данный момент.

- Начинайте собирать документы. Вам потребуются, в частности:

Материалы по теме

Документы для банкротства: список, бланки, образцы

Как подать заявление на банкротство физического лица?

Материалы по теме

Как подтвердить неплатежеспособность.

Решившись на вступление в процесс банкротства, вы, наверняка, задавались вопросом как подать заявление о несостоятельности. Мы уже писали, какие документы для банкротства физического лица необходимо собирать. Бесплатный образец заявления о банкротстве физического лица – должника Вы можете найти на нашем сайте. А в этой статье мы раскроем секреты подготовки юридически грамотного заявления.

Заявление о банкротстве физического лица

Для начала, давайте определимся с тем, кто может подать заявление о банкротстве (финансовой несостоятельности) физического лица. Это может быть сам должник, кредитор или налоговый орган.

Как и любой иной судебный документ, заявление о несостоятельности должно быть составлено в определенной форме и иметь нужное содержание.

«Шапка» документа содержит информацию о конкретном суде (Арбитраж), должнике и его кредиторах. Указание адресов проживания, места нахождения обязательно!

Константин Логинов, Адвокат

Далее следует текст самого заявления. Укажите суммы задолженности применительно к каждому кредитору, опишите ваше финансовое положение. Говоря проще, прочитав заявление, судья или его помощник должны понимать причину, по которой должник оказался в плачевной ситуации. Банкротство должно стать единственным возможным выходом из тяжелой ситуации.

Заявление в суд о банкротстве физического лица должно содержать указание на ту организацию управляющих, из которой вам будет утвержден финуправляющий.

Как собрать и приложить документы для банкротства физического лица

Подготовка к банкротству физического лица – это, прежде всего, сбор документов. Быстрее всего собирать документы самостоятельно, но если времени или желания на это нет, то это следует поручить другому лицу. Для этого нужно оформить нотариальную доверенность, в которой обязательно перечислить наименования всех кредитных организаций. Объяснив суть вашего поручения (сбор документов в банках и других организациях), нотариус сам подготовит текст доверенности. Нужно быть готовым к тому, что банки, как правило, берут время на проверку доверенностей до 2-х недель.

Сведения о доходах

Кредитный договор ВТБ

Справка об уплате налогов

Справка об отсутствии или наличии ИП

Соглашение об уплате алиментов

Свидетельство о заключении брака

Паспорт гражданина РФ

Сведения о состоянии страхового счета в ПФР

Согласие супруга на покупку

Справка о задолженности из банка (Сбербанк)

Справка о доходах физического лица

Свидетельство о регистрации права (на квартиру)

Свидетельство о разводе

Свидетельство о рождении

Выписка по счету из банка

Информация о задолженности из МФО

Все собранные должником (или иным заявителем) документы необходимо приложить к заявлению. Все прикладываемые документы вы укажите в конце заявления в виде списка приложений.

Материалы по теме

Процедура банкротства физического лица.

Мы советуем не прикладывать к заявлению (при его подаче) оригиналы документов, во избежание их утери. Прикладывая копии, вы убережете себя от необходимости восстановления документов.

Заявление кредитора о банкротстве физического лица также должно содержать все необходимые документы о кредитном обязательстве, а также всю информацию, имеющуюся у кредитора.

Подаем заявление в Арбитраж

Подача заявления в судебный орган может происходить по-разному. Выбор пути — целиком и полностью Ваш личный выбор. Документы в любом случае поступят в суд, остальное — вопрос времени.

-

Первое, что вы можете сделать – это прийти лично в суд и сдать документы в канцелярию (часто имеет название – общий отдел).

Тут есть нюансы. С одной стороны документы быстро распределятся конкретному судье. А другой стороны – очередь. Кроме того, при приеме документов, сотрудник суда должен проверить все документы по списку приложений. При большом объеме приложений, эта работа также займет какое-то время. В любом, случае, выбирая данный способ доставки документов в суд, не забудьте вторую копию заявления (свой экземпляр). Именно на нем Вам поставят штамп о принятии заявления.

Второй способ – почта России

Что может быть проще, чем сложить весь комплект документов в конверт, составить опись вложения, уведомление о вручении и отнести на почту? Минусы такого способа – сама почта (очереди, время доставки письма, время на разбор писем в суде). Предвосхищая вопросы многих читателей, ответим: да, Ваше письмо может потеряться в недрах почты России.

Третий способ идеален для пользователей интернета.

Заявление с его приложениями может быть подано через интернет. Для этого функционирует специальная судебная система «Мой арбитр». Плюсы этого очевидны – никаких очередей и быстрое подтверждение принятия документов. Подав документы таким образом, на вашу электронную почту далее будет приходить вся информация о движении дела по банкротству физических лиц, правда с опозданием. Минус такого способа только в одном — все документы должны быть отсканированы.

Видео: наши услуги по банкротству физ. лиц

| Видео (кликните для воспроизведения). |

Источники

Панов, В.П. Сотрудничество государств в борьбе с международными уголовными преступлениями: учеб пособие; М.: Юрист, 2011. — 160 c.

Марченко, М.Н. Теория государства и права в вопросах и ответах. Учебное пособие. Гриф МО РФ / М.Н. Марченко. — М.: Проспект, 2017. — 535 c.

Конев, Д. В. Признание и приведение в исполнение иностранных судебных актов по гражданским и торговым делам в Германии и России. Сравнительно-правовой анализ / Д.В. Конев. — М.: Wolters Kluwer, 2015. — 262 c.- Римское частное право. Учебник. — М.: Зерцало, 2015. — 560 c.

- Грудцына Л. Ю. Адвокатура, нотариат и другие институты гражданского общества в России; Деловой двор — М., 2012. — 352 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.