Содержание

Налог на имущество физических лиц

Что такое налог на имущество?

Налог на имущество — налог на жилой дом, квартиру (комнату), гараж, машино-место, объект незавершенного строительства, иные здания, сооружения, помещения.

К жилым домам относятся жилые строения и дома расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства.

Налог на имущество физических лиц является местным налогом, сам налог и налоговая ставка устанавливается нормативно-правовыми актами органов муниципальных образований (в городах федерального значения Москве, Санкт-Петербурге и Севастополе – законами указанных субъектов Российской Федерации).

Как узнать и оплатить налог на имущество?

Каждый год налоговые инспекции рассылают налоговые уведомления о начисленном налоге на имущество, в которых указаны сумма налога, подлежащая уплате, объект налогообложения, налоговая база, а также срок уплаты налога. Такое уведомление позволяет оплатить налог в любом кредитно-финансовом учреждении.

Необходимо знать, что налоговые уведомления на бумажном носителе не направляются владельцам налогооблагаемого имущества в следующих случаях:

1) наличие налоговой льготы, налогового вычета, иных установленных законодательством оснований, освобождающих владельца объекта налогообложения от уплаты налога

2) если общая сумма налоговых обязательств, отражаемых в налоговом уведомлении, составляет менее 100 рублей, за исключением установленных законом случаев

3) налогоплательщик является пользователем интернет-сервиса ФНС России – личный кабинет налогоплательщика и не направил уведомление о необходимости получения налоговых документов на бумажном носителе.

Существует более простой и удобный способ — оплата налогов через Интернет, с использованием нашего онлайн-сервиса. Введите в поле под текстом Индекс документа (указан в уведомлении со список налоговых начислений), мы предоставим вам информацию о начислениях и возможность оплатить их картой, выпущенной любым российским банком.

Налоговая база, ставки и льготы налога на имущество

Налоговая база по налогу на имущество физических лиц определяется исходя из кадастровой стоимости объекта, за исключением тех субъектов РФ, где еще не принят закон об установлении единой даты начала определения налоговой базы по налогу на имущество физических лиц исходя из кадастровой стоимости объектов налогообложения.

В таких регионах налоговая база определяется в отношении каждого объекта налогообложения как его инвентаризационная стоимость, исчисленная с учетом коэффициента-дефлятора на основании последних данных об инвентаризационной стоимости, представленных в установленном порядке в налоговые органы до 1 марта 2013 года.

По состоянию на 2018 год не приняты законы об определении налоговой базы на имущество физических лиц, исходя из кадастровой стоимости, в следующих регионах: Республика Алтай, Республика Дагестан, Красноярский край, Приморский край, Волгоградская область, Иркутская область, Курганская область, Томская область, Республика Крым, г. Севастополь.

Начиная с 1 января 2020 года определение налоговой базы по налогу на недвижимость физических лиц исходя из инвентаризационной стоимости объектов недвижимости не производится, даже если субъект РФ не принял соответствующий закон. Таким образом, порядок определения налоговой базы на основе кадастровой стоимости будет действовать с 1-го января 2020 года на всей территории РФ, без исключений.

Ставки налога на имущество

Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя).

В субъектах РФ, применяющих порядок определения налоговой базы исходя из кадастровой стоимости объектов недвижимости, ставки устанавливаются в размерах не превышающих следующие значения:

— налоговая ставка 0,1%

для жилых домов, части жилых домов, квартир, части квартир, комнат, гаражей и машино-мест; хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

— налоговая ставка 2%

В отношении объектов налогообложения, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Кодекса, в отношении объектов налогообложения, предусмотренных абзацем вторым пункта 10 статьи 378.2 Кодекса, а также в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов рублей

— налоговая ставка 0,5%

Прочие объекты налогообложения

Для объектов, которые попадают под базовую ставку в размере 0,1% от кадастровой стоимости налоговые ставки могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя)

К примеру, в Москве ставки налога на имущества физических лиц (квартира, комната, жилой дом) имеет дифференциацию в зависимости от кадастровой стоимости:

— 0,1% — до 10 млн руб.

— 0,15% — от 10 до 20 млн руб.

— 0,2% — от 20 до 50 млн руб.

— 0,3% — от 50 до 300 млн руб.

По любым объектам недвижимости с кадастровой стоимостью более 300 млн руб. применяется налоговая ставка в размере 2%.

Узнать налоговый ставки в любом регионе РФ можно на сайте налоговой службы. Необходимо выбрать вид налога, в данном случае – налог на имущество физических лиц, налоговый период и регион. В результате будет выведена подробная информация о ставках в конкретном регионе.

Льготы по налогу на имущество физических лиц

Право на федеральную льготу имеют 15 категорий налогоплательщиков, среди них среди них следующие: пенсионеры, инвалиды I и II групп, а также инвалиды детства, участники ВОВ и других боевых действий, герои СССР и РФ, военнослужащие (полный перечень льготных категорий указан на сайта налоговой службы).

Налоговая льгота предоставляется в отношении следующих видов объектов недвижимости:

- квартира, часть квартиры или комната;

- жилой дом или часть жилого дома;

- помещение или сооружение, указанные в подпункте 14 пункта 1 статьи 407 Налогового кодекса РФ;

- хозяйственное строение или сооружение, указанные в подпункте 15 пункта 1 статьи 407 Налогового кодекса РФ;

- гараж или машино-место.

Налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика вне зависимости от количества оснований для применения налоговых льгот. Данный пункт требует отдельного пояснения. К примеру, пенсионер владеет на праве собственности двумя квартирами, одним домом и одним гаражом. В таком случае налогообложению подлежит только одна квартира, т.е. квартира, жилой дом и гараж относятся к разным видам объектов налогообложения.

Налоговая льгота не распространяется на недвижимость используемую налогоплательщиком в предпринимательской деятельности.

Плательщик налога должен самостоятельно уведомить ФНС о том, что у него есть льгота.

При непредставлении налогоплательщиком-владельцем нескольких объектов недвижимости одного вида, уведомления о выбранном объекте налогообложения налоговая льгота предоставляется в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога.

Кроме льгот на федеральном уровне, существуют региональные (местные) льготы. Информацию о всех видах льгот можно узнать обратившись в налоговые инспекции или в контакт-центр ФНС России.

Налоговые вычеты по налогу на имущество физических лиц

В тех регионах РФ, где исчисление налоговой базы производится исходя из кадастровой стоимости объектов недвижимости, при расчете налога применяются следующие налоговые вычеты:

- для квартиры, части жилого дома кадастровая стоимость уменьшается на величину кадастровой стоимости 20 квадратных метров общей площади этой квартиры, части жилого дома;

- для комнаты, части квартиры кадастровая стоимость уменьшается на величину кадастровой стоимости 10 квадратных метров общей площади этой комнаты, части квартиры;

- для жилого дома кадастровая стоимость уменьшается на величину кадастровой стоимости 50 квадратных метров общей площади этого жилого дома (при этом в целях налогообложения дома и жилые строения, расположенные на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, относятся к жилым домам);

Органы муниципальных образований (законодательные органы государственной власти городов федерального значения Москвы, Санкт-Петербурга и Севастополя) вправе увеличивать размеры предусмотренных Налоговым Кодексом вычетов.

Как узнать кадастровую стоимость объекта недвижимости?

Узнать кадастровую стоимость объекта недвижимости можно через Интернет, на сайте Росреестра.

Поиск осуществляется по кадастровому номеру или адресу объекта недвижимости. В результате поиска будет указан кадастровый номер, кадастровая стоимость и прочая информация. Этот сервис полезен не только в случае когда необходимо узнать кадастровую стоимость, но и для того, чтобы узнать кадастровый номер по адресу объекта недвижимости.

Платят ли дети налог на недвижимость?

В соответствии со ст. 400 Налогового кодекса РФ, налогоплательщиком налога на имущество признаются физические лица, независимо от их возраста, имущественного положения и иных критериев.

За несовершеннолетних, не достигших четырнадцати лет, сделки могут совершать от их имени только их родители, усыновители или опекуны. Таким образом, родители детей или их другие законные представители, могут оплачивать налоги за ребенка.

Как с января 2015 года изменится налог на имущество физических лиц

С 1 января 2015 года Налоговый кодекс РФ пополнится новой главой 32 под названием «Налог на имущество физических лиц», а закон РФ «О налогах на имущество физических лиц» утратит силу. Эти поправки внесены Федеральным законом 04.10.14 № 284-ФЗ. Изменения коснутся любого собственника, например, квартиры или гаража. В данной статье мы расскажем о том, что изменится для собственников имущества (также см. статью из цикла «НК для «чайников»» «Глава 32 НК РФ. Налог на имущество физических лиц»).

Вводная информация

Для начала напомним, что налог на имущество физических лиц существует и сейчас. Вопросы его начисления и уплаты регулируются законом РФ от 09.12.91 № 2003-1 «О налогах на имущество физических лиц» (далее — Закон № 2003-1). Этим налогом облагается недвижимость, которая находится в собственности физических лиц (например, квартиры, жилые дома и дачи). Налоговая база для расчета этого налога определяется исходя из инвентаризационной стоимости имущества (п. 2 ст. 5 Закона 2003-1).

Однако с 1 января 2015 года Закон № 2003-1 отменяется, и начинает действовать новая глава Налогового кодекса «Налог на имущество физических лиц». Одним из главных изменений, введенных новой главой НК РФ, станет переход к исчислению налога на имущество не из инвентаризационной, а из кадастровой стоимости.

Кадастровая стоимость, как правило, максимально приближена к рыночной стоимости имущества (поскольку при ее установлении учитывается, например, сегмент недвижимости, расположение, площадь и год постройки). Инвентаризационная же стоимость может быть существенно ниже рыночной цены. Поэтому рассчитанный по кадастровой стоимости налог в большинстве случаев будет выше.

Рассчитывать налог будут налоговые инспекции

Налог на имущество — местный налог, который будет регулироваться не только НК РФ, но и нормативными правовыми актами представительных органов муниципальных образований и городов федерального значения (Москвы, Санкт-Петербурга и Севастополя). Налоговики на местах будут рассчитывать сумму налога и направлять собственникам имущества уведомления об уплате. Поскольку подобные вопросы иногда встречаются, сразу отметим: никакой аналогии с НДФЛ здесь нет, соответственно, ни собственникам имущества, ни бухгалтерии по месту работу собственника заниматься расчетом налога не придется.

Налог будет вводиться в действие субъектами РФ

Для введения налога каждый субъект РФ должен будет:

1) определить порядок определения кадастровой стоимости имущества;

2) установить единую дату, с которой на территории субъекта РФ налоговая база по налогу будет определяться исходя из кадастровой стоимости.

До осуществления этих процедур для расчета налога будет применяться действующий сейчас порядок. То есть налог будет рассчитываться исходя из инвентаризационной стоимости имущества (ст. 402 НК РФ).

При этом необходимо учитывать, что субъекты РФ вправе ввести новый порядок расчета налога уже с 1 января 2015 года. Однако для этого они должны принять и опубликовать соответствующий региональный закон не позднее 1 декабря 2014 года.

Какое имущество будет облагаться налогом

Налог будет начисляться на перечисленное ниже имущество (ст. 401 НК РФ):

- жилой дом;

- жилое помещение (квартира, комната);

- гараж, машино-место;

- единый недвижимый комплекс;

- объект незавершенного строительства;

- иные здание, строение, сооружение, помещение.

При этом законодатель установил, что жилые строения, которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства будут относиться к жилым домам.

Для сравнения заметим, что в действующем перечне объектов налогообложения не упоминаются, например, машино-места, объекты незавершенного строительства и единые недвижимые комплексы (ст. 2 Закона № 2003-1). То есть перечень налогооблагаемых объектов расширен.

Налоговая база и налоговые вычеты

Налоговая база по налогу будет определяться в отношении каждого объекта недвижимости как его кадастровая стоимость, указанная в государственном кадастре недвижимости. Однако новой главой НК РФ предусмотрены налоговые вычеты. По сути, они представляют из себя значения, на которые уменьшается кадастровая стоимость имущества (ст. 403 НК РФ). Эти значения мы обобщили в таблице.

Уменьшение кадастровой стоимости при расчете налоговой базы (налоговые вычеты)

Объект недвижимости

Уменьшение кадастровой стоимости

Уменьшается на величину кадастровой стоимости 20-ти кв. метров общей площади этой квартиры.

Уменьшается на величину кадастровой стоимости 10-ти кв. метров площади этой комнаты.

Уменьшается на величину кадастровой стоимости 50-ти кв. метров общей площади этого жилого дома.

Единый недвижимый комплекс, в состав которого входит хотя бы одно жилое помещение (жилой дом)

Уменьшается на один миллион рублей.

Пример

Предположим, что кадастровая стоимость квартиры составляет 3 330 000 рублей. Кадастровая стоимость квадратного метра данной квартиры — 58 421 рубль. В таком случае размер налогового вычета составит 1 168 420 руб. (58 421 руб. × 20). В результате налоговая база будет равняться 2 161 580 руб. (3 330 000 руб. – 1 168 420 руб.).

Добавим, что размер обозначенных налоговых вычетов может увеличиваться местными властями. В результате увеличения вычетов налоговая база может принимать даже нулевое значение.

Ставки налога

Новой статьей 406 НК РФ определены налоговые ставки по налогу на имущество, который рассчитывается исходя из кадастровой стоимости:

- до 0,1% — для жилых домов и жилых помещений, недостроенных жилых домов, гаражей и машино-мест;

- до 2% — для административно-деловых и торговых центров, а также нежилых помещений, которые используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания, а также объектов, кадастровая стоимость которых превышает 300 млн. рублей;

- до 0,5 % — для прочих объектов налогообложения.

Пример

Если кадастровая стоимость квартиры составляет 3 330 000 рублей, кадастровая стоимость квадратного метра данной квартиры — 58 421 рубль, а налоговая база после использования вычета —2 161 580 рублей, сумма налога к уплате составит 2 161,58 руб. (2 161 580 руб. × 0,1 %).

При этом муниципальные образования вправе изменять ставку 0,1%, установленную для квартир, домов и гаражей. Местные власти могут повысить данную ставку, но не более, чем в три раза, или понизить ее до нулевого значения.

Также допускается установление дифференцированных ставок в зависимости от:

- кадастровой или суммарной инвентаризационной стоимости объекта;

- вида объекта;

- места его нахождения;

- видов территориальных зон, в границах которых расположен объект налогообложения.

Налоговые льготы

Законодатель сохранил налоговые льготы по налогу на имущество физлиц (ст. 407 НК РФ, ст. 4 Закона № 2003-1). Так, по-прежнему, не будут уплачивать имущественный налог пенсионеры, инвалиды I и II групп, а также инвалиды с детства. Заметим, что налоговая льгота представляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика. Для получения льготы потребуется до 1 ноября уведомить налоговый орган об объектах, в отношении которых будет применяться налоговая льгота. Если собственник не направит в инспекцию такое уведомление, то налоговая льгота будет предоставлена в отношении объекта с максимальной суммой налога.

Срок уплаты

Налог потребуется уплачивать в срок не позднее 1 октября года, следующего за истекшим налоговым периодом. Учитывая, что налоговым периодом является календарный год, то в тех субъектах, где налог начнет действовать с 1 января 2015 года, впервые уплатить налог, рассчитанный по новым правилам, потребуется не позднее 1 октября 2016 года.

Правила расчета налога в первые 4 года и другие переходные положения

Установлено, что начиная с 1 января 2020 года, налоговая база по налогу на имущество физических лиц будет исчисляться на всей территории РФ только исходя из кадастровой стоимости.

Законодатель также ввел норму, которая не должна допустить резкого увеличения налоговой нагрузки.

Если сумма налога, рассчитанная «по-новому» окажется выше суммы налога, рассчитанной «по-старому», то в первые четыре года после введения в регионе новых правил, налог будет рассчитываться по следующей формуле:

Н — сумма налога к уплате;

Н1 — сумма налога, рассчитанная «по-новому» (то есть из кадастровой стоимости);

Н2 — сумма налога, рассчитанная «по-старому» (то есть из инвентаризационной стоимости);

К — понижающий коэффициент.

Коэффициент составит:

- 0,2 — первый год;

- 0,4 — второго год;

- 0,6 — третий год;

- 0,8 — четвертый год.

На пятый год, после того, как в регионе будет введен новый порядок расчета, налог будет исчисляться так, как было описано в приведенных выше примерах.

Как определить ставку налога на имущество физических лиц?

Налог на имущество физических лиц относится к местным налогам и устанавливается НК РФ и нормативными правовыми актами представительных органов муниципальных образований, законами гг. Москвы, Санкт-Петербурга и Севастополя (далее — местные НПА). При этом местные НПА определяют налоговые ставки, особенности определения налоговой базы, а также налоговые льготы (п. 2 ст. 15, ст. 399 НК РФ; ст. 1 Закона г. Москвы от 19.11.2014 N 51).

1. Максимальные и минимальные ставки по налогу на имущество

Ставки по налогу на имущество физических лиц зависят от порядка определения налоговой базы.

1.1. Максимальные и минимальные ставки при исчислении налога исходя из кадастровой стоимости имущества

При определении налоговой базы исходя из кадастровой стоимости имущества базовый размер налоговых ставок, установленный НК РФ, может быть уменьшен до нуля или увеличен не более чем в три раза местными НПА (п. 3 ст. 406 НК РФ).

Базовый размер налоговых ставок составляет (п. 2 ст. 406 НК РФ):

1) 0,1% в отношении:

- жилых домов, жилых помещений;

- объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом;

- единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом);

- гаражей и машино-мест;

- хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 кв. м и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

2) 2% в отношении имущества, кадастровая стоимость которого превышает 300 млн руб.;

3) 0,5% в отношении иного имущества.

Отметим особенности применения налоговых ставок в отношении машино-мест и нежилых домов, расположенных на земельных участках для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства.

До 01.01.2017 отсутствовало определение машино-места, поэтому права на них могли оформляться как на часть или на долю в нежилом помещении без указания конкретного назначения. Такие объекты облагались налогом по ставке до 0,5% без применения налоговых льгот. С 2017 г., если объект фактически отвечает требованиям и характеристикам машино-места, но таковым не назван при регистрации права на него, собственник вправе обратиться в органы Росреестра для изменения наименования объекта. После этого налоговые органы рассчитают налог на имущество с применением меньшей ставки налога либо льготы (Письмо ФНС России от 07.12.2016 N БС-4-21/23301@; Информация ФНС России от 08.12.2016).

В отношении нежилых домов, расположенных на земельных участках для ведения личного подсобного, дачного хозяйства, огородничества, садоводства, индивидуального жилищного строительства, начиная с 2015 г. применяется та же налоговая ставка, что и к жилым домам. Налогоплательщики, уплатившие налог по таким объектам в большем размере, имеют право на зачет или возврат излишне уплаченной суммы (п. 1 ст. 78, п. 2 ст. 401, пп. 1 п. 2 ст. 406 НК РФ; ч. 18 ст. 13 Закона от 30.11.2016 N 401-ФЗ).

1.2. Максимальные ставки при исчислении налога исходя из инвентаризационной стоимости имущества

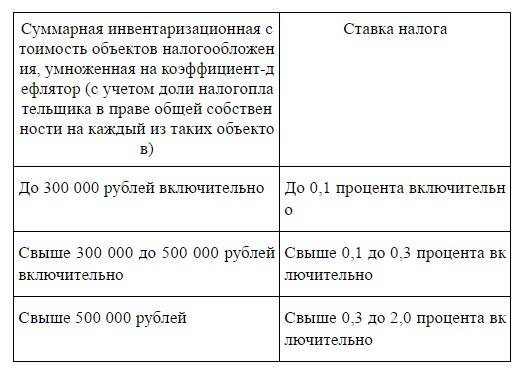

При определении налоговой базы исходя из инвентаризационной стоимости имущества налоговые ставки устанавливаются в зависимости от величины суммарной инвентаризационной стоимости, умноженной на коэффициент-дефлятор (далее — СИСкд), в следующих пределах:

1) до 0,1% включительно, если значение СИСкд не превышает 300 тыс. руб.;

2) свыше 0,1 до 0,3% включительно — при значении СИСкд свыше 300 тыс. руб. и не более 500 тыс. руб.;

2) свыше 0,3 до 2% включительно — при значении СИСкд свыше 500 тыс. руб.

В целях исчисления налога на имущество физических лиц размер коэффициента-дефлятора на 2017 г. составляет 1,425 ( абз. 6 Приказа Минэкономразвития России от 03.11.2016 N 698).

| Видео (кликните для воспроизведения). |

2. Установление дифференцированных налоговых ставок

Допускается установление местными НПА дифференцированных налоговых ставок в зависимости от (п. 5 ст. 406 НК РФ):

1) кадастровой (инвентаризационной) стоимости имущества;

2) вида имущества;

3) места нахождения имущества;

4) видов территориальных зон, в границах которых расположено имущество.

3. Размер налоговых ставок, если он не определен местными НПА

Если налоговые ставки не определены местными НПА, налогообложение производится (п. 6 ст. 406 НК РФ):

1) если налоговая база определяется исходя из кадастровой стоимости имущества — по базовым ставкам, указанным в разд. 1.1;

2) при определении налоговой базы исходя из инвентаризационной стоимости имущества:

- по ставке 0,1% в отношении имущества, у которого значение СИСкд до 500 тыс. руб. включительно;

- по ставке 0,3% в отношении иного имущества.

Каковы особенности исчисления налога на имущество физических лиц в отношении апартаментов (коммерческой недвижимости)? >>>

Официальный сайт Федеральной налоговой службы — www.nalog.ru

Официальный сайт Росреестра — https://rosreestr.ru

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

ФНС России разъяснила причины роста налога на имущество физлиц за 2016 год в Москве и области

|

| Marina Zezelina / Shutterstock.com |

Налоговики на своем официальном сайте разместили информацию, объясняющую увеличение размера налога на имущество физлиц за 2016 год в Москве и Московской области, отраженного в разосланных налоговых уведомлениях.

Напомним, что с 2015 года в Москве, Московской области и еще 26 регионах страны налог на объекты недвижимости физлиц (дома, квартиры, комнаты, иные здания, строения, сооружения) рассчитывается исходя из кадастровой стоимости.

При этом применяемые для расчета налога налоговые ставки и льготы за 2016 год установлены законом г. Москвы от 19 ноября 2014 г. № 51 и представительными органами муниципальных образований Подмосковья.

Так, размер налога определяется по формуле:

Н = (Н1 – Н2) x К + Н2,

где Н – итоговая сумма налога к уплате;

Н1 – налог, исчисленный исходя из кадастровой стоимости объекта;

Н2 – налог, исчисленный за 2014 год исходя из инвентаризационной стоимости объекта;

К – коэффициент к налоговому периоду (ст. 408 Налогового кодекса).

При расчете налога за 2015 год коэффициент (К) составлял 0,2. В то же время за 2016 год К равен уже 0,4. Таким образом, одной из причин изменения налога является рост коэффициента к налоговому периоду.

Вместе с тем в отдельных случаях предыдущая формула не применяется, а налог исчисляется по формуле «Налоговая ставка х налоговая база». Речь идет о следующих случаях:

- если значение Н2 превышает значение Н1 (п. 9 ст. 408 НК РФ);

- по объектам административно-делового или торгового назначения и помещениям в них (в том числе гаражи и машино-места), включенным в Перечни в соответствии с постановлением Правительства Москвы от 28 ноября 2014 г. № 700-ПП (подп. 2 п. 2 ст. 406 НК РФ).

При этом налоговые ставки по объектам в Перечнях в ряде случаев изменились (например, в Москве в 2015 году налоговая ставка была 1,2% кадастровой стоимости объекта, а в 2016 году – 1,3%).

Кроме того, в Московской области утверждены новые результаты определения кадастровой стоимости объектов недвижимости, которые применяются в Подмосковье при расчете налога, начиная с 2016 года (распоряжение Минмособлимущества от 24 ноября 2015 г. № 13ВР-1998). Данный факт также повлиял на размер налога.

В то же время по некоторым объектам недвижимости в Москве размер кадастровой стоимости для расчета налога за 2016 год был уменьшен по сравнению с предыдущим налоговым периодом (постановление Правительства Москвы от 28 сентября 2017 г. № 725-ПП о внесении изменения в постановление Правительства Москвы от 21 ноября 2014 г. № 688-ПП).

Узнать, какие документы необходимо иметь для подтверждения льготы по налогу на имущество физлиц, можно в «Энциклопедии решений. Налоги и взносы»

интернет-версии си стемы ГАРАНТ. Получите полный доступ на 3 дня бесплатно!

Для отдельных граждан налог мог увеличиться в результате его перерасчета за 2015 год, утраты права на применение налоговой льготы, а также поступления уточненных сведений об объекте налогообложения от органов Росреестра и по другим причинам.

Представители ФНС России отметили, что все подробности по уплате налога на имущество физлиц можно уточнить в налоговых органах.

Налог на имущество физических лиц 2019

Основание и правовые основы

Налог на имущество физических лиц — это местный налог. Он регулируется главой 32 Налогового кодекса РФ и должен быть введен правовыми актами муниципальных образований на территориях этих МО. В Москве и Санкт-Петербурге налог на имущество физических лиц вводится законами городов.

На местном уровне могут быть установлены: ставки налога, особенности формирования налоговой базы и льготы по налогу.

Основание и правовые основы

Налогоплательщики

Плательщиками налога признаются физические лица — собственники имущества, признаваемого объектом налогообложения. О том, какое имущество признается объектом налогообложения, указано прямо в статье 401 НК РФ.

Налог на имущество физических лиц уплачивается в соответствии с налоговым уведомлением, утвержденным Приказом ФНС РФ от 05.10.2010 N ММВ-7-11/479@.

В случае общей долевой собственности нескольких физических лиц, налогоплательщиком признается каждое из этих лиц соразмерно его доле в этом имуществе. Если имущество находится в общей совместной собственности нескольких лиц, то они уплачивают налог в равном размере.

Объекты налогообложения

Облагаются налогом жилые дома, квартиры, комнаты, дачи, гаражи, объекты незавершенного строительства и иные строения, помещения и сооружения, а также доля в праве общей собственности на имущество.

Имущество в составе общего имущества многоквартирного дома объектом налогообложения не считается.

Налоговая база

До 1 января 2020 года законодательный (представительный) орган власти субъекта РФ обязан установить единую дату начала применения на территории этого субъекта порядка исчисления налоговой базы исходя из кадастровой стоимости. До этого момента для исчисления налога используется инвентаризационная стоимость. Это не касается объектов, налоговая база по которым в соответствии с законом субъекта РФ определяется исключительно на основании их кадастровой стоимости. Это, например, торговые или административно-деловые центры и помещения в них.

Особенности определения налоговой базы, исходя из кадастровой стоимости, уточняются в статье 403 НК РФ.

Порядок определения налоговой базы, исходя из инвентаризационной стоимости, — в статье 404 НК РФ.

Ставки налога на имущество физических лиц

Ставки налога на имущество физических лиц устанавливаются «на местах» — нормативными актами муниципальных образований или городов федерального значения.

Однако, Налоговым кодексом предусмотрены пределы этих ставок.

Если налоговая база определяется по кадастровой стоимости объекта, то ставки не должны превышать:

- 0,1% в отношении:

- жилых домов и помещений;

- объектов незавершенного строительства жилых домов;

- единых комплексов, в состав которых входит хотя бы одно жилое помещение или дом;

- гаражей и машино-мест;

- хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства.

Эти ставки на местном уровне могут быть снижены до нуля или увеличены не более, чем в 3 раза.

Если налоговая база определяется по инвентаризационной стоимости объекта, то ставки устанавливаются как суммарная инвентаризационная стоимость объектов имущества, умноженная на коэффициент-дефлятор (в 2017 году он равен 1,425). Они не должны превышать:

Еще раз обратим внимание, что муниципальные органы власти и власти городов федерального значения могут самостоятельно устанавливать и дифференцировать ставки по налогу на имущество физических лиц.

Коэффициент-дефлятор на 2017 год установлен Приказом Минэкономразвития России от 03.11.2016 N 698.

Льготы по налогу на имущество физических лиц

Законами Санкт-Петербурга и Москвы, а также нормативными актами муниципальных образований перечень льготников по налогу на имущество физических лиц может быть дополнен, расширен и дифференцирован.

Налоговый период

Налоговый период по налогу на имущество физических лиц — календарный год.

Порядок исчисления и уплаты налога

Сумма налога на имущество физических лиц определяется налоговым органом. Это освобождает граждан от проведения расчетов (в отличие от юридических лиц, которые рассчитывают налоги самостоятельно). Порядок исчисления суммы налога определен статьей 408 НК РФ (там в том числе приведена формула расчета).

Уплатить налог на имущество физических лиц нужно не позднее 1 октября следующего года. Это делается на основании полученного налогового уведомления — их рассылает налоговый орган. Формы налоговых уведомлений утверждены Приказом ФНС РФ от 05.10.2010 N ММВ-7-11/479@.

Если вы не получили налоговое уведомление вовремя, вам могут отправить уведомления в будущем, но не более, чем за три года, предшествующих году направления налогового уведомления в связи с привлечением к уплате налога.

Лица, имеющие право на льготы, должны самостоятельно предоставить документы, подтверждающие эти льготы, в налоговые органы. В случае несвоевременного обращения гражданина за предоставлением льготы по уплате налогов, перерасчет суммы налогов производится не более чем за три года по письменному заявлению налогоплательщика.

Зачисление

Полная сумма налога зачисляется в местный бюджет по месту нахождения (регистрации) объекта налогообложения.

Налог на имущество физических лиц в Москве

Налог на имущество физических лиц в Москве установлен Законом г. Москвы от 19.11.2014 N 51.

Им установлены только налоговые ставки — а все остальные показатели и критерии не оговорены отдельно, а значит, регулируются только Налоговым кодексом.

Ставки налога на имущество физических лиц в Москве:

- в отношении жилых домов, помещений, единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение (жилой дом), а также в отношении хозяйственных строений или сооружений, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства:

- 0,1% — при кадастровой стоимости объекта до 10 миллионов рублей.

- 0,15% — при кадастровой стоимости объекта до 20 миллионов рублей.

- 0,2% — при кадастровой стоимости объекта до 50 миллионов рублей.

- 0,3% — при кадастровой стоимости объекта до 3000 миллионов рублей.

- в отношении гаражей и машино-мест — 0,1% кадастровой стоимости;

- в отношении объектов незавершенного строительства в случае, если проектируемым назначением таких объектов является жилой дом, — 0,3% кадастровой стоимости;

- в отношении административно-деловых и торговых центров, включенных в перечень субъекта РФ, как объектов с налоговой базой по кадастровой стоимости — 2,0% кадастровой стоимости;

- в отношении прочих объектов налогообложения — 0,5% кадастровой стоимости.

Налог на имущество физических лиц в Санкт-Петербурге

Налог на имущество физических лиц в Санкт-Петербурге установлен Законом Санкт-Петербурга от 26.11.2014 № 643-109.

Ставки налога на имущество физических лиц в Санкт-Петербурге:

жилых домов в следующих размерах:

| Кадастровая стоимость, руб. | Ставка налога |

| До 5000000 (включительно) | 0,1 процента |

| Свыше 5000000 до 10000000 (включительно) | 0,15 процента |

| Свыше 10000000 до 20000000 (включительно) | 0,2 процента |

| Свыше 20000000 | 0,25 процента |

жилых помещений в следующих размерах:

| Кадастровая стоимость, руб. | Ставка налога |

| До 7000000 (включительно) | 0,1 процента |

| Свыше 7000000 до 20000000 (включительно) | 0,15 процента |

| Свыше 20000000 | 0,2 процента |

| Тип объекта налогообложения | Ставка налога |

| Для ОНС в случае, если проектируемым назначением таких объектов является жилой дом | 0,1 процента |

| Для ОНС иного назначения | 0,5 процента |

единых недвижимых комплексов в следующих размерах:

| Кадастровая стоимость, руб. | Ставка налога |

| До 10000000 (включительно) | 0,1 процента |

| Свыше 10000000 до 25000000 (включительно | 0,2 процента |

| Свыше 25000000 | 0,3 процента |

Особенности определения налоговой базы:

Начиная с 2016 года налоговая база в отношении объектов налогообложения определяется исходя из их кадастровой стоимости.

Льготы по налогу на имущество физических лиц в Санкт-Петербурге:

От уплаты налога на имущество физических лиц освобождаются дети-сироты, дети, оставшиеся без попечения родителей, и лица из числа детей-сирот и детей, оставшихся без попечения родителей. Они получают льготу на период пребывания в организации, осуществляющей образовательную деятельность, независимо от форм собственности, а также на период службы в рядах Вооруженных Сил Российской Федерации.

Эту льготу нужно подтвердить документально. Список необходимых документов указан в законе № 643-109.

Напомним, что Налоговым кодексом утвержден основной перечень льготных категорий граждан по налогу на имущество. Закон Санкт-Петербурга дополняет этот перечень, а не заменяет его.

Налог на имущество физических лиц: что нового в 2017 году?

Коэффициент-дефлятор для расчета налога на имущество физических лиц на 2017 год составляет 1,425. В 2016 году его значение равнялось 1,329. Новый коэффициент установлен Приказом Минэкономразвития России от 03.11.2016 N 698.

При уплате недоимок по всем налогам с 1 октября 2017 года изменяются правила начисления пеней. При длительной просрочке предстоит уплачивать большие суммы пеней — это касается недоимок, возникших после 1 октября 2017 года. Изменения внесены в правила расчета пеней, которые установлены для организаций п. 4 ст. 75 НК РФ.

Если, начиная с указанной даты, просрочить платеж более чем на 30 дней, пени предстоит рассчитывать так:

- исходя из 1/300 ставки рефинансирования ЦБ РФ, действующей в период с 1-го по 30-й календарные дни (включительно) такой просрочки;

- исходя из 1/150 ставки рефинансирования ЦБ РФ, актуальной в период начиная с 31-го календарного дня просрочки.

При просрочке в 30 календарных дней и меньше юрлицо заплатит пени исходя из 1/300 ставки рефинансирования ЦБ РФ.

| Видео (кликните для воспроизведения). |

При уплате недоимок до 1 октября 2017 года количество дней просрочки не имеет значения, ставка в любом случае составит 1/300 ставки рефинансирования ЦБ. Напомним, что с 2016 года ставка рефинансирования равна ключевой ставке.

Источники

Венгеров, А. Б. Теория государства и права / А.Б. Венгеров. — М.: Омега-Л, 2012. — 608 c.

Валютное право; Юрайт — Москва, 2011. — 592 c.

20 лет Конституции Российской Федерации. Актуальные проблемы юридической науки и правоприменения в условиях совершенствования российского законодательства. Четвертый пермский международный конгресс ученых-юристов (г. Пермь, 18-19 октября 2013 г.): моногр. . — М.: Статут, 2014. — 643 c.- Марченко, М. Н. Теория государства и права / М.Н. Марченко, Е.М. Дерябина. — М.: Проспект, 2012. — 720 c.

- Акции. Судебная практика, официальные разъяснения, образцы документов. — М.: Издание Тихомирова М. Ю., 2016. — 930 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.