Содержание

Что представляет собой система процедур банкротства

Термин «банкротство» пришел к нам из итальянского языка. Перевод – «сломанный стол». Если итальянский ростовщик, работавший за столом в людном месте, разорялся, толпа клиентов ломала его стол.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-50-97 (Санкт-Петербург)

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

В современных условиях банкротство может иметь два значения:

- Неспособность коммерсанта или организации оплатить свои долговые обязательства по причине разорения.

- Судебная процедура, которая запускается арбитражным судом либо по заявлению самого должника, либо лиц, дававших ему средства в долг.

К процедурам банкротства относят следующие этапы:

| Досудебная санация | Комплекс мер, направленных на возвращение должнику его платежеспособности. Эти меры должны предприниматься как самим потенциальным банкротом, так и его кредиторами. |

| Судебные процедуры: |

|

Важные моменты

«Единый вход»

В практике нашей страны применяется «единый вход» в процедуры банкротства. При таком подходе должник и его кредиторы имеют только одну альтернативу: либо спасать компанию-должника, не прибегая к банкротству, либо начать процедуру наблюдения для принятия окончательного решения о начале процедуры банкротства. По мнению Р.Калнана, такой подход менее многообразен в начале процедуры, чем другие правовые системы.

Существенным плюсом системы «единого входа» является большая демократичность в принятии решения о способах банкротства.

Кроме того, принимая такое решение, участники процедуры опираются на больший массив информации о финансовом положении незадачливого должника, который был собран в период наблюдения. Это позволяет более точно сформировать требования кредиторов к должнику и сделать их более выполнимыми.

Недостатки данной системы:

- Нельзя быстро принять решение о банкротстве, что порой является критичным.

- Существует риск, что стоимость бизнеса должника снизится из-за затрат, понесенных за период наблюдения.

- Сохранение правлением компании-должника своих полномочий в период наблюдения. Из-за этого существует риск возникновения разногласий, которые могут затруднить прохождение процедуры банкротства.

Для кредитора наиболее выгодным решением является максимально быстрая продажа жизнеспособных элементов дела должника, прежде чем их стоимость из-за банкротства упадет.

Заявление, права и меры

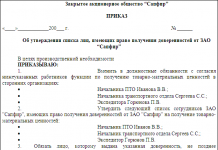

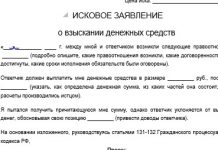

Возбуждение дела о банкротстве в арбитражном суде происходит на основании заявления, которое может подать:

- компания-должник;

- кредитор;

- надзорный орган, имеющий соответствующие полномочия.

Заявление должника составляется в письменном виде и подписывается либо гражданином, который является должником, либо руководителем компании-должника. Право на подачу заявления в суд обеспечивает должнику возможность освобождения от долгового обременения, удовлетворив требования кредиторов под судебным контролем.

Кредитор имеет право обратиться в суд с заявлением, только если должник имеет перед ними денежные обязательства (т.н. конкурсные кредиторы). Исключением являются обязательства по возмещению ущерба здоровью или жизни, а также по выплате авторских гонораров.

Заявление может быть подано одно от нескольких кредиторов. Копия заявления должна быть направлена должнику.

Кто может оказать помощь в банкротстве физического лица — читайте тут.

Уполномоченный орган может подать заявление, если должник не выплачивает налоговые платежи или таможенные сборы.

Заявление направляется в арбитражный суд вместе с приложенными к нему документами, удостоверяющими факт наличия такой задолженности, а также решением о взыскании долга за счет материальной собственности должника.

Механизм системы процедур банкротств

Как правило, система процедур банкротства включает следующие этапы:

| Наблюдение | В рамках этого подготовительного этапа предприятие-банкрот должно подготовить всю необходимую документацию. |

| Финансовое оздоровление | С предприятия-банкрота снимаются все долговые требования, не входящие в календарь погашения задолженности. Также отменяются все аресты с имущества. Это делается для того, чтобы банкрот как можно быстрее получил возможность восстановить платежеспособность и расплатиться по долгам. |

| Внешнее управление | Не является обязательным этапом, назначается арбитражным судом, только если руководство предприятия-должника не в состоянии обеспечить быстрого улучшения экономической ситуации. |

| Конкурсное производство | Представляет собой процедуру окончательной ликвидации предприятия-банкрота с продажей его имущества. При этом руководство должника отстраняется от дела, специально назначенный управляющий организует продажу имущества и удовлетворение требований заимодавцев. Обязательства должника теряют силу. |

| Мировое соглашение | Альтернативное решение дела о банкротстве. Оно представляет собой компромисс, по которому заимодавец отказывается от части требований в пользу скорейшего удовлетворения оставшихся. |

Условия диагностики

Основания для банкротства диагностируются по формальным и неформальным признакам:

| Формальный признак банкротства | Неспособность должника оплатить свои долговые обязательства. |

Разные страны используют различные нормы определения неплатежеспособности:

- Германия – неуплата в течение месяца долга, размер которого превышает ликвидные активы фирмы;

- Франция – наличие доказательств невозможности оплаты долгов, которые собрал кредитор;

- Россия – задолженность предприятия в размере 100 тысяч рублей.

Мероприятия по предотвращению рисков

Риск банкротства может быть уменьшен путем принятия заблаговременных антикризисных мер.

К ним относятся:

- Мероприятия, направленные на уменьшение расходов. Сюда относится оптимизация производственных путей, сокращение штатов и другие меры.

- Привлечение инвестиций со стороны.

- Получение поддержки от государства.

- Повышение эффективности применения наличных средств.

Мы покажем, сколько стоит процедура банкротства физического лица.

Читайте тут, как начать процедуру банкротства физического лица.

Как видно из изложенного, процедура банкротства – трудный и ответственный шаг для предприятия. Но иногда она может стать спасением и позволить предприятию выйти на новый виток развития.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-56-12

- Санкт-Петербург и область — +7 (812) 317-50-97

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Какие виды банкротства можно выделить?

Учитывая разнообразие подходов к классификации видов банкротства, в наиболее систематизированном виде – в зависимости от классификационных признаков – ее можно представить в виде схемы (рис. 13.1).

Рис. 13.1. Виды банкротства

Наиболее распространенная классификация, предлагаемая в качестве основной в теории и практике антикризисного управления, основывается на различиях в характере неплатежеспособности и предполагает следующие виды:

- • реальное банкротство как неспособность фирмы восстановить свою платежеспособность в силу действительных потерь собственного и заемного капитала, ведущая к объявлению такой компании банкротом;

- • техническое (временное, условное) банкротство, при котором неплатежеспособность фирмы вызвана существенной просрочкой оплаты ее обязательств на фоне большого объема дебиторской задолженности, затоваривания готовой продукцией (в результате чего сумма активов компании превосходит объем ее долгов), но при этом юридического признания банкротства можно избежать путем проведения необходимых антикризисных мероприятий, санации должника;

- • криминальное банкротство, целью которого является намеренное завладение собственностью компании. В последнем случае банкротство выступает в виде криминального бизнеса, связанного с созданием или приобретением фиктивных долгов и полным устранением бывшего менеджмента и участников предприятия от управления им.

В зависимости от субъекта, подавшего заявление о начале судопроизводства, можно условно подразделить банкротство на добровольное (по инициативе должника) и принудительное (по инициативе кредитора). Данная классификация полезна, так как дальнейший ход реализации всей процедуры банкротства, ее реабилитационная или ликвидационная направленность, может быть задана уже на начальном этапе.

В зависимости от категории должника в процессе признания несостоятельности можно выделить следующие четыре типа банкротства:

- • банкротство компании (корпоративное);

- • банкротство гражданина (потребительское, личное), актуальность которого обусловлена стремительным развитием рынка потребительского кредитования. Основной целью личного банкротства является не столько удовлетворение требований кредиторов, сколько предоставление физическому лицу возможности начать «с чистого листа». В случае признания банкротства гражданина необходимое для жизни имущество исключается из конкурсной массы, подлежащей продаже для распределения выручки среди кредиторов. В России институт банкротства граждан пока до конца не сформировался;

- • банкротство муниципалитета;

- • банкротство государства (суверенное), вероятность которого обусловлена возможностью невыполнения обязательств современными государствами, часто прибегающими к заимствованиям у мировых кредиторов – Международного валютного фонда, Всемирного Банка и т.д. Пока экономика страны растет устойчивыми темпами, основываясь на реальном источнике возврата денег, кредиторы предоставляют государству новые займы, однако при появлении признаков нестабильности механизм заимствования начинает «пробуксовывать», что, в результате, может привести к дефолту.

Пример 13.1

Системы регулирования банкротства единиц территориально-административного деления государства (муниципалитетов, округов и т.п.) имеют место в странах с децентрализованной системой управления. К примеру, штаты в США считаются суверенными образованиями, возникшими раньше федерации, и не могут быть признаны банкротами (в отличие от муниципальных образований) именно по причине принципиальной невозможности для суверенных штатов быть отданными в юрисдикцию федерального законодательства о банкротстве в соответствии с Конституцией, что, однако, не исключает возможность их дефолта. Банкротства штатов (иногда довольно крупные) в США случаются с некоторой периодичностью, но последний дефолт по облигациям штата имел место в 1930-е гг. в Арканзасе. Б свою очередь все чаще на территории США происходят муниципальные банкротства: за 2008–2012 гг. три города штата Калифорния и столица штата Пенсильвания были объявлены банкротами вследствие необдуманной политики их руководителей, которые набрали долгов в период экономического бума, не сумев справиться с возросшими затратами на финансирование в условиях спада.

Применение процедур банкротства в случае долгового кризиса государств активно обсуждается с конца 1970-х гг., но до сих пор остается дискуссионным вопросом. Так, целесообразность введения института суверенного банкротства стала активно рассматриваться в начале XXI в. после череды объявленных в период 1997–2001 гг. дефолтов государств (Таиланда, Аргентины). В 2002 г. МВФ подготовил «Идеи разработки механизма реструктуризации суверенного долга», но они небесспорны: экстренная финансовая помощь делает дефолт легким и привлекательным для государства-заемщика, однако на практике всегда учитывается, что дефолт нанесет непоправимый ущерб его репутации.

Сложность механизма банкротства муниципалитетов, не говоря уже о государстве в целом, обусловлена наличием принципиальных различий с привычным процессом банкротства компании: антикризисные мероприятия по снижению расходов на персонал или отстранению руководства в период проведения судебных процедур банкротства едва ли применимы для муниципалитетов или государств, а ликвидация суверенных единиц, подобно тому, как это происходит с компаниями, невозможна. В данной связи вопросы применения процедур банкротства в случае дефолта муниципалитетов или государства по долгам остаются нерешенными, данные виды банкротства выделяются в качестве гипотетически существующих и предполагающих, в первую очередь, мероприятия по антикризисному управлению при дефолте.

Пример 13.2

В действительности механизм банкротства городов применяется в США, однако в большинстве случаев делается все возможное, чтобы этого не допустить. Так, в октябре 1975 г. подать заявление о банкротстве был готов город Нью-Йорк, который, благодаря комбинации усилий властей штата, финансового сообщества и профсоюзов, а также выдаче специальных займов от федеральных властей (последние выплаты по ним произошли уже в 2000-х гг.), был спасен.

Банкротство бывшей «автомобильной столицы» США – Детройта (штат Мичиган) – пытался предотвратить назначенный антикризисный управляющий: план оздоровления предусматривал вложение 1,25 млрд долл. в развитие города, обеспечение безопасности и здравоохранения, но и сокращение пенсий, прекращение выплат по облигациям, а также частичную компенсацию кредиторам в размере одной десятой от вложенных средств. План был воспринят критически, договориться с кредиторами не удалось. В результате в декабре 2013 г. Детройт стал самым большим американским городом, признанным банкротом по статье «Муниципальное банкротство», имеющим финансовые обязательства более чем перед 100 тыс. кредиторами (пенсионными фондами, страховыми компаниями и профсоюзами) на общую сумму приблизительно 18,5 млрд долл.

Действующий в США механизм банкротства дает городу возможность получения временной «защиты» от кредиторов, а «выход из банкротства» должен предполагать продажу имущества (зданий, ценных бумаг и т.п.) города. В действительности банкротство скорее рассматривается как возможность нового старта и сводится к сокращению расходов, реструктуризации и списанию части долга. Однако в случае в Детройтом стратегической мерой оздоровления должно стать возвращение жителей в город (его численность за последние 60 лет сократилась втрое, а безработица составляла 50%).

Пример 13.3

В России в силу иного устройства законодательства и жесткого контроля над объемом публичного долга, объявление муниципального банкротства возможно лишь в теории. Несмотря на отсутствие упоминания вопросов неплатежеспособности публично-правовых образований в законодательстве о банкротстве, Бюджетный кодекс РФ (гл. 19.1) определяет порядок восстановления платежеспособности субъекта Российской Федерации и муниципального образования. По ходатайству Правительства РФ в субъекте РФ (муниципальном образовании, МО) может быть введена временная финансовая администрация: при наличии просроченной задолженности по исполнению долговых обязательств и (или) бюджетных обязательств субъекта РФ (МО), превышающей 30% объема собственных доходов бюджета субъекта РФ (муниципального образования) в последнем отчетном году, при условии, что вышестоящие бюджеты выполняли свои обязательства перед бюджетом субъекта РФ (МО). Временная финансовая администрация разрабатывает проект плана восстановления платежеспособности, который предусматривает долю (не более 15%) собственных доходов субъекта РФ (МО), ежегодно направляемую на исполнение обязательств, а также условия и объемы привлечения заемных средств на рефинансирование государственного долга субъекта (МО).

В реальности упоминания о введении временной финансовой администрации в субъектах РФ или муниципальных образованиях практически не встречаются, что подтверждает тезис о том, что применение механизма банкротства в отношении публично-правовых образований в России весьма ограничено. Тем не менее, проблемы антикризисного управления моногородами, отдельными проблемными регионами не теряют своей актуальности.

Кроме того, существует и такой вид как трансграничное банкротство, которое возникает в случае, если фирма-должник и (или) ее собственники являются субъектами права нескольких национальных юрисдикций и (или) когда активы должника (включая его дебиторскую задолженность или дочерние организации) находятся в других странах.

В заключение следует отметить возможность более частного деления корпоративного банкротства на виды согласно категориям должников в соответствии с законодательством отдельной страны. Так, в России существует специальный порядок признания банкротства градообразующих и стратегических предприятий, сельскохозяйственных организаций, финансовых организаций (страховых, кредитных организаций, профессиональных участников рынка ценных бумаг), субъектов естественных монополий, отсутствующих должников.

37. Типы процедур, применяемые при банкротстве.

5 процедур, в каждой из них участвует арбитражный управляющий, который в разных процедурах носит разное название. Чтобы стать арбитражным управляющим, нужно отвечать след. требованиям: 1) гражданин РФ 2) высшее образование 3) регистрация в качестве индивид. предпринимателя 4) стаж руководящей работы не менее 2х лет 5) сдать теоретический экз. по программе подготовки арбитражных управляющих 6) пройти стажировку хотя бы полгода в качестве помощника арбитражного управляющего 7) не иметь судимости за преступления в сфере экономики, средней, тяжелой, особой тяжести 8) является членом саморегулируемой организации арбитражных управляющих . Это некоммерческая организация, ее цель – регулирование и обеспечение деятельности арбитражных управляющих. При вступлении в эту организацию надо заплатить взнос, т.к. эта организация страхует твою ответственность за проведение тех или иных процедур.

Упрощенные процедуры предусмотрены в двух случаях: 1) в отношении юр. лица, если он отсутствует, также в отношении гражданина. Если невозможно установить место нахождения , то в течение месяца арб. суд принимает решение о признании должника банкротом и открывает конкурсное производство 2) если стоимость имущества ликвидируемого должника не достаточна для удовлетворения кредиторов. Тогда первые 3 процедуры не применяются, а сразу идет конкурсное производство.

В настоящее время готовятся поправки в закон «о банкротстве» — за фин. несостоятельность руководители будут расплачиваться собственным имуществом.

Какие бывают виды банкротства

В последнее время, рыночные отношения в РФ потерпели не мало изменений и реформ, которые в значительной мере повлияли на экономическое состояние многих предприятий, ухудшив их положение. Также, помимо внешних факторов, на экономическое состояние корпораций влияет и уровень их финансового управления. Из-за неправильной оценки материального положения и принятия необдуманных финансовых решений, многие компании приблизились к грани банкротства.

Избежать подобной ситуации можно лишь организовав грамотное финансовое управление предприятием, которое будет базироваться на разных методах финансового анализа, и разрабатывать план эффективного управления. Банкротство – это худшее, что может произойти с любым предприятием, поэтому, принимая любое решение, следует сводить шансы банкротства к минимуму.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:

+7 (812) 317-50-97 (Санкт-Петербург)

| Видео (кликните для воспроизведения). |

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Это быстро и БЕСПЛАТНО!

К сожалению, предвидеть финансовое положение рынка наперед не всегда возможно, поэтому некоторые компании могут стать банкротами даже при хорошей организации управления финансами. Это объясняется тесной связью рыночной экономики с процессом банкротства, без которого рынок перестает быть эластичным, и не допускает существование новых предприятий.

Не стоит забывать, что существуют разные виды банкротства предприятия, исходя из которых и проводится грамотный анализ данной процедуры.

Вообще, компания считается банкротом в том случае, когда это признано арбитражным судом, ссылаясь на действующее законодательство. При этом все финансовые операции между предприятием и банком приостанавливаются, а расчетные документы заносятся в специальную карточку банка.

Вариации деления

Системы и уровни

Системой банкротства называется совокупность диагностик, контроля и предупреждений о неплатежеспособности корпораций и предприятий. Все вышеперечисленные процессы, имеют определенные субъекты, которые и составляют систему банкротства.

К данным субъектам относят:

- арбитражный суд;

- владельцы корпораций и предприятий;

- арбитражные менеджеры;

- рабочие предприятия, работающие по найму;

- инвесторы;

- должники;

- кредиторы;

- органы, представляющие государственную власть.

В случае объявления предприятия банкротом, все вышеперечисленные субъекты должны принимать участие в данном процессе. Отсутствие одного или нескольких элементов допустимо, исходя из причины несостоятельности субъектов.

Сущность процедуры достижения цели системы банкротства, полностью опирается на соблюдение некоторых условий, без которых данная система будет не эффективна:

- наличие эффективного механизма, представляющего субъекты системы банкротства, при проведении ликвидации обанкротившегося предприятия или корпорации (также, данный механизм должен организовать рациональное распределение активов ликвидированного предприятия);

- определение дельнейших перспектив предприятий, и их сохранение в случае такой необходимости;

- создание необходимых условия для возрождения бизнеса;

- создание обязательных прав и обязанностей для корпораций-банкротов;

- установка дополнительных мер безопасности для предприятий, которые временно неплатежеспособны;

- формирование партнерских отношений между корпорациями, для дальнейшего решения возможных финансовых проблем и разногласий;

- предостережение компаний от искусственного ускоренного проведения процедуры банкротства;

- создание возможных обязанностей для компаний-должников, для сохранения их бизнеса.

Более глубокие факторы подобных ситуаций полностью зависят от внутреннего механизма рынка, и базируются на развитии межнациональной экономики, а также на уровне развития самого предприятия.

Под понятием уровень развития предприятия, подразумевается уровень его экономики, который имеет три группы:

| Макроуровень | Стабилизирует экономические отношения, обеспечивая возможность конкурентоспособности национальной экономики. |

| Мезоуровень | Параллельное развитие народного хозяйства в отраслевом и региональном направлении. |

| Микроуровень | Обеспечение защиты прав должников, кредиторов, и трудового коллектива. |

Финансовая практика

Финансовая практика предприятий, находящихся на стадии банкротства, полностью базируется на коэффициенте Альтмана.

Он включает в себя несколько значимых финансовых индексов, влияющих на экономику корпорации:

- капитал оборота компании (сумма всех активов);

- прибыль, не распределенная по своему значению;

- операционная прибыль;

- средняя стоимость пакета акций на рынке;

- чистая прибыль (выручка).

Первые признаки организации, которая находится на стадии банкротства – это низкий показатель данного коэффициента. Подсчитать его можно по формуле Альтмана: Z = 1,3 Х1 + 1,4 Х2 + 3,3 Х3 + 0,6 Х4 +1,0Х5. Z – это и есть показатель коэффициента.

На сегодняшний день, существует несколько видов процедуры банкротства предприятия:

Каждая из вышеперечисленных процедур производится под контролем ответственных лиц. К ним относятся: коллегия кредиторов компании, и юридическое лицо, представляющее арбитражное управление.

Их основная задача – определить размер и характер задолженности корпорации. Для этого все требования кредиторов по отношению к компании-банкроту заносятся в единый реестр.

Зачастую, такая процедура заканчивается полной ликвидацией обанкротившегося предприятия, без права на восстановление. Поэтому для предотвращения подобных ситуаций следует организовать грамотное финансовое руководство компании.

Здесь вы узнаете, как правильно рассчитать риск банкротства предприятия.

Различия между видами банкротства

| Вид банкротства | Основание | Условия проведения процедуры |

| Техническое банкротство | Объявляется в случае невозможности выполнения компанией своих финансовых условий, в назначенный договором срок. | Наличие у компании-банкрота необходимых причин, таких как: дебиторская задолженность, превышающей рамки непогашенного обязательства, или не получение прибыли от своих покупателей, в назначенный договором срок. |

| Криминальное банкротство | Объявляется в случае противоправного действия или бездействия, нарушающего действующее законодательство, со стороны руководителя или представителя компании. | Процедура признания данной фирмы банкротом, проводится путем применения мер и действий, противоречащих законодательству, которые также уголовно наказуемые. |

| Преднамеренное банкротство | Такое достижение рубежа банкротства осуществляется за счет преднамеренных действий финансового руководства компании, повлекших за собой финансовую ее несостоятельность. | Процедура объявления банкротом подобных корпораций, проводится строго в соответствии с УК РФ, ст. 196. |

| Фиктивное банкротство | Достижение банкротства фирмой, путем намеренных действий со стороны заинтересованных лиц | При достижении фиктивного банкротства, фирма обязана оповестить широкий круг людей, в лице своих партнеров и конкурентов о совей финансовой несостоятельности |

| Реальное банкротство | Полная финансовая несостоятельность компании, без возможности внести паевой взнос (цессиия), и без дальнейших перспектив возрождения. | В таком случае, процедура признания фирмы или компании банкротом, производится на юридическом уровне. |

Различие между разными видами банкротства существенные, и это, в первую очередь, сказывается на проведении процедуры объявления банкротством корпорации и фирмы, а также на условиях, при которых данную процедуру возможно осуществить.

Упрощённые классификации

По сути рыночных отношений

Банкротство, или финансовая несостоятельность компании, тесно связана с определением сущности рыночных отношений. Их характерные признаки в том, что они не имеют конкретной цели, и обладают высоким риском потерь.

По сути рыночных отношений, понятия и виды банкротства делятся всего на 3 вида:

| «Несчастное» | Возникает при воздействии факторов, не имеющих отношения к компании, находящейся на стадии банкротства, которые приводят ее к полной финансовой несостоятельности. Например, к таким факторам можно отнести: войну, стихийное бедствие, кризис в стране и т.д. |

| «Ложное» | Умышленное скрытие имущества компании, с целью избежать от погашения долгов, согласно договору. |

| «Неосторожное» | Результат безответственной работы финансового управления компании, необоснованных рисков, и принятия непродуманных решений. |

В некоторых случаях государство может оказать помощь предприятию по выходу из кризисной ситуации. Например, в случае ложного банкротства компании государство будет вынуждено возбудить уголовное дело на руководство и других причастных к делу лиц.

Преступные

Понятие «преступное банкротство» подразумевает под собой инструмент незаконного владения бизнесом, которое включает в себя: намеренное банкротство (предусмотренное ст. 196 УК РФ), фиктивное банкротство (ст. 197 УК РФ) и неправомерные действия при банкротстве (ст. 195 УК РФ).

Любое преступное банкротство имеет несколько неизвестных составляющих, которые необходимо раскрыть путем проведения следствия, и возбуждения уголовного дела. Только после проведения данных процедур для компании банкрота может наступить криминальная ответственность.

Преступное банкротство может наблюдаться как у разнопланового предприятия, так и у корпораций, направленных на один определенный вид деятельности. Это обусловлено тем, что единого рецепта ведения эффективного бизнеса не существует и любой бизнес может оказаться не выгодным, независимо от того, многоплановый он или нет.

Иногда данный факт усложняет работу следствия в связи с невозможность определения умышленности действия, повлекшего к банкротству. А без доказательства умышленности уголовная ответственность не наступает.

Основания и альтернативы

Основания для объявления фирмы банкротом имеют несколько вариантов. Например, в случае нарушения платежеспособности из-за внутренних проблем оборота денег данную компанию можно признать банкротом.

Второй вариант объявления банкротом – когда финансовый оборот компании меньше, чем задолженность по договору. Ну и третий, наиболее редкий вариант – незаконное владение имуществом компании и ведение криминального бизнеса.

Более простыми словами, причинами для объявления компании банкротом являются:

- недобросовестное ведение менеджмента;

- финансовая несостоятельность руководителя компании;

- полная неплатежеспособность бизнеса;

- полное банкротство производства.

Как подается объявление о несостоятельности в ЕФРСБ — читайте далее.

В чем заключается ответственность учредителя при банкротстве ООО — расскажем тут.

Но стоит отметить, что достижение компанией рубежа банкротства не всегда означает ликвидацию компании. Например, в случае неумышленной потери платежеспособности, государство сможет помочь возобновить деятельность компании, избежав ее ликвидации. То есть при достижении банкротства существуют и некоторые альтернативы его предотвращения, предусмотренные законом УК РФ.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-56-12

- Санкт-Петербург и область — +7 (812) 317-50-97

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Основные цели банкротства

Раньше к понятию «банкрот» относились с явно негативным оттенком, однако в настоящее время многие физические лица, индивидуальные предпринимали, а также руководители или основатели юридических лиц стремятся оформить добровольное банкротство, когда у них появляются какие-то финансовые сложности.

Никогда не ошибается тот, кто ничего не делает (Теодор Рузвельт).

Суть процедуры

Перед тем как решаться на подобную меру, необходимо ознакомиться с сутью оформления финансовой несостоятельности, поскольку многие трактуют данную судебную процедуру неправильно.

Банкротством называется невозможность физического, юридического лица или индивидуального предпринимателя выполнять взятые обязательства финансового характера. Признается она в судебном порядке, решением арбитражного суда.

Заемщик, признанный банкротом, является объектом некоторых ограничений, однако в ряде случаев признание финансовой несостоятельности в добровольном порядке действительно сулит некоторые выгоды должнику. Под одну гребенку всех равнять не стоит, поскольку преимущества и недостатки процедуры следует рассчитывать для каждого конкретного случая индивидуально.

Возможные цели

Цель банкротства может быть разной, и определять ее стоит, исходя из того, для какой категории граждан оформляется процедура.

Например, если финансовая несостоятельность признается по отношению к физическим лицам, то к главным целям можно отнести:

- желание остановить начисление штрафных санкций (при инициировании процесса о банкротстве любые начисления по задолженности прекращаются);

- возможность уменьшить размер долга (в процессе судебного разбирательства размер пени можно снизить);

- шанс решить ситуацию законным путем (иногда должник не видит иного выхода решить вопрос с долгами, кроме как обратиться в суд).

Если же индивидуальные предприниматели обращаются с такой просьбой в судебную инстанцию, то они могут добиваться следующего:

- поставить кредиторам ультиматум, чтобы добиться отсрочки в платежах или другого смягчения кредитных условий;

- закрыть фирму с наименьшими потерями (при банкротстве могут отбирать только то имущество, которое является частью предпринимательской деятельности).

Примерно такие же результаты ждут от признания финансовой несостоятельности руководители или основатели юридических лиц.

Цели банкротства предприятия могут быть и незаконными. Согласно уголовному кодексу, выделяется два вида экономических преступлений, связанных с признанием финансовой несостоятельности:

- преднамеренное банкротство (финансовая несостоятельность, связанная с умышленным ухудшением финансовых показателей предприятия);

- фиктивное банкротство (инициация процесса, когда на деле предприятие может выполнять свои финансовые обязательства).

В качестве целей при совершении подобных преступлений можно определить получение выгоды, разными способами.

Заблуждения и реальность

Признание финансовой несостоятельности является достаточно обсуждаемой на просторах всемирной паутины темой, по которой легко найти разные статьи, однако нет гарантий, что вы попадете на авторитетный источник, поскольку в интернете материалы публикуются кем угодно.

В подобной ситуации цель банкротства вполне может быть вымышленной. То есть, заемщик узнал в интернете, что данный судебный процесс поможет ему решить все вопросы, однако на деле цель является фикцией, поскольку судебный порядок не предусматривает такого решения.

В качестве примера можно привести полное списание долга. Обращаясь в суд, вы сможете реструктурировать задолженность, а вот списать долг можно только в том случае, если у вас нет ни имущества, которое имеют право изъять судебные приставы, ни официальной работы, да и то списание возможно по прошествии некоторого времени. А в этот период часто судебная инстанция накладывает на должника запреты, существенно ограничивающие его свободу.

Поэтому доверять рекомендуется только официальным источникам. Конечно, лучше всего непосредственно читать законы и статьи кодексов, но разобраться в них без юридического образования будет крайне сложно. Поэтому можно ограничиться авторитетными сайтами, комментариями известных юристов. А вот с форумами и тематическими группами следует быть крайне осторожными.

Особенности инициирования банкротства

Независимо от того, какие банкротство преследует цели, процесс признания своей финансовой несостоятельности далеко не так прост, как это может показаться.

В интернете пишут, что достаточно ограничиться подачей заявления, но это только вершина айсберга, поскольку к ходатайству признать себя банкротом потребуется приложить еще массу документов, многие из которых имеют ограниченный срок действия.

К тому же, физическое лицо имеет право оформлять добровольное банкротство только в том случае, если общая сумма долга составила более 500 тысяч рублей, а последнее действие по кредиту выполнялось более 90 дней назад. При этом кредиторы тоже могут подавать такое заявление, а в суде будет рассматриваться ходатайство, зарегистрированное первым.

Последствия для заемщика

Признавая финансовую несостоятельность в добровольном порядке через суд, физическому лицу следует быть готовым к некоторым последствиям. На время рассмотрения процесса в его отношении вводят такие запреты и ограничения:

- запрет на выезд за рубеж;

- изъятие прав на вождение транспортными средствами.

Когда процесс банкротства завершен и судом вынесено определенное решение, то:

- на протяжении 5 лет заемщик обязан сообщать о факте своего банкротства при оформлении любой формы займа;

- на протяжении 3 лет не имеет права основывать юридическое лицо или получать руководящую должность;

- на протяжении 5 лет не имеет права оформлять банкротство повторно.

| Видео (кликните для воспроизведения). |

Поэтому следует взвесить цели банкротства, сопоставить их с последствиями, а затем уже принимать решение относительно того, целесообразно обращаться в суд или же нет.

Источники

Ромашкова И. И. Жилищное право; Питер — Москва, 2009. — 160 c.

Научно-практический комментарий к Земельному кодексу Российской Федерации с постатейными материалами и судебной практикой / Под редакцией С.А. Боголюбова. — М.: Юрайт, 2018. — 800 c.

Бикеев, А. А. Трудоправовая деятельность в организации. Учебное пособие / А.А. Бикеев, М.В. Васильев, Л.С. Кириллова. — М.: Статут, 2015. — 144 c.- Баршев, Я. Историческая записка о содействии Второго Отделения Собственной Его Императорского Величества Канцелярии развитию юридических наук в России / Я. Баршев. — Москва: СИНТЕГ, 2011. — 245 c.

- Борисов, А. Н. Защита от принудительной ликвидации юридического лица по искам государственных органов / А.Н. Борисов. — М.: «Юридический Дом «Юстицинформ», 2007. — 272 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.