Содержание

- 1 Как вернуть НДФЛ за оплату лечения зубов и протезирование

- 2 Можно ли получить социальный вычет по расходам на лечение зубов?

- 3 Как получить налоговый вычет за лечение и протезирование зубов

- 4 Получение налогового вычета на лечение через работодателя

- 5 Налоговый вычет на лечение зубов

- 6 Налоговая служба разъяснила, какие документы нужно представить для подтверждения расходов по дорогостоящему лечению для получения налогового вычета по НДФЛ

Как вернуть НДФЛ за оплату лечения зубов и протезирование

Возврат подоходного налога за лечение зубов довольно выгодная процедура, позволяющая физическим лицам воспользоваться медицинскими услугами по более низкой цене.

Далеко не каждый налогоплательщик знает о том, какие условия и действия нужно выполнить для успешного сокращения размера налогооблагаемой базы. В связи с этим в данной статье будет приведена максимально исчерпывающая и понятная информация о налоговом вычете за лечение зубов.

Возврат подоходного налога

Налоговый вычет на лечение зубов – это некая материальная компенсация, которая начисляется исключительно для налогоплательщиков со стороны налоговой инспекции за расходы, связанные с оплатой услуг стоматологии. Данный тип вычета принято относить к группе социальных налоговых скидок, которые подробно описываются статьей НК под номером 219.

ВНИМАНИЕ! Вернуть подоходный налог за оплату медицинских процедур, направленных на лечение зубов, можно даже в том случае, если налогоплательщик отдал денежные средства за своего отца, мать, ребенка, жену либо мужа.

Размер вычета

Как правило, размер любой налоговой скидки определяется путем вычисления 13% от общей суммы расхода. Однако на каждый тип вычета приняты определенные ограничения. В данном случае это 120 000 рублей. Для ясности того, как именно происходит расчет размеров налоговой скидки, начисляемой за стоматологические процедуры, предлагаем ознакомиться со следующими наглядными примерами:

- Общая сумма затраты 90 000 рублей. Если налогоплательщик потратил на протезирование зубов 90 000 рублей, то в качестве материальной компенсации ему будет начислено около 11 700 рублей (90 000/100% = 900 – это 1%, 900*13% = 11 700). Полученную сумму физическое лицо может получить целиком за один раз в том случае, если за год он отдал на НДФЛ ровно столько же материальных средств либо больше.

- Суммарный размер затраты 156 000 рублей. Например, если физическое лицо на протяжении нескольких последних лет потратило на лечение зубов отца 88 000 рублей и еще дополнительно 68 000 рублей на себя, то общий размер расхода будет составлять 156 000, а вычета, соответственно, 20 280 рублей.

Необходимо отметить, что если при расчете суммы налоговой скидки у претендента на вычет выходит цифра 121 000 рублей и выше, то ему будет предоставлена максимально возможная денежная компенсация в размере 120 000 рублей. Зачастую подобная ситуация имеет место при оплате стоматологических процедур одновременно за несколько родственников одним налогоплательщиком.

Перечень услуг

На сегодняшний день возврат подоходного налога осуществляется не за все процедуры, предоставляемые стоматологическим сервисом.

Чтобы узнать, имеете ли вы право на сокращение налогооблагаемой базы в связи с оплатой той или иной медицинской услуги, достаточно открыть постановление Правительства под номером 201 и найти в нем данный вид лечения. В противном случае, если оплаченная медицинская услуга не включена в постановление, то материальная компенсация выдана не будет.

Помимо стоматологических процедур физическое лицо может вернуть НДФЛ и за приобретение некоторых дорогостоящих лекарственных препаратов, требуемых для лечения зубов, перечень которых также описан в постановлении.

Как получить вычет

Возврат подоходного налога за лечение зубов и протезирование происходит всего лишь в несколько этапов — нужно полностью оплатить стоматологические услуги, собрать всю необходимую документацию, затем передать ее либо работодателю, либо сразу в налоговую инспекцию, дождаться истечения сроков проверки и снять денежные средства с банковской карты.

Одним из главных условий выплаты материальной компенсации за медицинские услуги является наличие у претендента на вычет нужного пакета документации, причем обязательно правильно оформленного. Физическому лицу потребуется подготовить следующий список бумаг:

Сроки возмещения

Немаловажным фактором, влияющим на решение налогового инспектора – начислять вычет либо отказать налогоплательщику, служат сроки подачи документации. Физическое лицо, претендующее на возмещение НДФЛ, должно выполнить два таких условия:

- Не спешить с подачей документов. В большинстве случаев физические лица, которые только оплатили лечение, сразу же начинают оформлять документы и передавать их на проверку в налоговую службу. Этого делать не стоит, поскольку пакет бумаг должен быть заполнен полностью за весь налоговый период, то есть, например, если протезирование было оплачено в 2017 году, то заполнять и отдавать на проверку документы можно не ранее 2019 года.

- Соблюсти срок давности вычета. Согласно установкам 219 статьи действующего кодекса, для возврата определенной части материальных средств за лечение зубов должно пройти не более трех лет со дня оплаты стоматологических процедур. Таким образом, на сегодняшний день получить вычет за 2013 год невозможно.

Иногда происходит так, что физическое лицо производит оплату протезирования, к примеру, в 2014 году, а затем спустя год в 2016 году снова вынуждено потратиться на услуги стоматологии, но вычет хочет оформить за оба расхода одновременно. В подобной ситуации данное действие возможно, поскольку с 2014 года прошло не более трех лет, а значит, налогоплательщик может вернуть одновременно НДФЛ и за этот год, и за 2016 год, что позволит потратить гораздо меньше времени на сбор документации.

Можно ли получить социальный вычет по расходам на лечение зубов?

Налогоплательщик — налоговый резидент РФ вправе в установленном порядке получить социальный вычет в размере фактически произведенных им расходов на оплату своего стоматологического лечения, а также лечения зубов супругу (супруге), родителям и детям (в том числе подопечным) в возрасте до 18 лет. При этом размер вычета по расходам на дорогостоящее лечение зубов не ограничен.

Условия получения социального вычета по расходам на лечение зубов

Стоматологические услуги (лечение зубов) относятся к числу медицинских услуг, по расходам на которые можно получить социальный налоговый вычет (п. п. 2, 3 Перечня, утв. Постановлением Правительства РФ от 19.03.2001 N 201; ОК 034-2014 (КПЕС 2008), утв. Приказом Росстандарта от 31.01.2014 N 14-ст).

Данный вычет позволяет налогоплательщику — налоговому резиденту РФ уменьшить свой доход, облагаемый НДФЛ по ставке 13% (за исключением доходов от долевого участия в организациях), на сумму произведенных им расходов на оплату своего лечения, а также лечения своего супруга (супруги), своих родителей и детей (в том числе подопечных) в возрасте до 18 лет. В состав расходов для получения вычета можно включить также суммы страховых взносов, уплаченные по договору ДМС, заключенному в свою пользу, а также в пользу указанных членов семьи, предусматривающему стоматологическое лечение (п. 3 ст. 210, пп. 3 п. 1 ст. 219, п. 1 ст. 224 НК РФ).

По общему правилу налоговыми резидентами признаются физлица, фактически находящиеся в РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев ( п. 2 ст. 207 НК РФ).

Вычет по расходам на лечение зубов предоставляется, если соблюдены также следующие обязательные условия (пп. 3 п. 1 ст. 219 НК РФ):

1) лечение проходило в медицинской организации или у индивидуального предпринимателя, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством РФ;

2) договоры ДМС заключены со страховой организацией, имеющей лицензию на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг;

3) имеются документы, подтверждающие оплату налогоплательщиком лечения и страховых взносов за счет собственных средств.

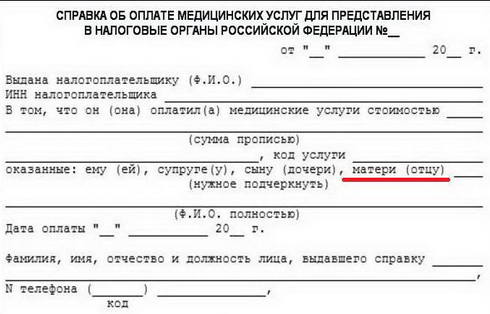

Для подтверждения права на получение налогового вычета понадобятся следующие документы (Письмо ФНС России от 22.11.2012 N ЕД-4-3/19630@):

1) копия договора об оказании медицинских услуг;

2) копия лицензии медицинской организации (индивидуального предпринимателя) на осуществление медицинской деятельности;

3) справка об оплате медицинских услуг для представления в налоговые органы;

4) копии договора ДМС, предусматривающего стоматологическое лечение, а также лицензии страховой организации, если сведения о ней не указаны в договоре;

5) платежные документы, подтверждающие внесение (перечисление) денежных средств в оплату лечения, уплату страховых взносов по договорам ДМС (кассовые чеки, квитанции к приходным кассовым ордерам, банковские выписки о безналичном перечислении денег);

6) копия документа, подтверждающего ваше родство (опеку, попечительство), брак с лицом, которому оказаны стоматологические услуги (например, свидетельства о браке, о рождении).

Размер социального вычета по расходам на лечение зубов

Социальный вычет предоставляется в сумме фактически произведенных в течение календарного года расходов на лечение зубов и уплату страховых взносов по договору ДМС, но не более 120 000 руб. за календарный год в совокупности с другими социальными вычетами (за исключением вычетов по расходам на обучение детей налогоплательщика и на дорогостоящее лечение) (ст. 216, пп. 3 п. 1, п. 2 ст. 219 НК РФ).

Расходы на оплату дорогостоящего стоматологического лечения, в частности на имплантацию зубных протезов, включаются в состав социального вычета в полной сумме (пп. 3 п. 1 ст. 219 НК РФ; п. 9 Перечня N 201).

Неиспользованная сумма вычета на следующий календарный год не переносится (Письмо ФНС России от 16.08.2012 N ЕД-4-3/13603@; Письмо УФНС России по г. Москве от 19.08.2010 N 20-14/4/087706).

Порядок получения социального вычета по расходам на лечение зубов

Получить социальный вычет по расходам на лечение зубов можно у работодателя в течение календарного года, в котором оплачено лечение, или в налоговом органе по окончании года (п. 2 ст. 219 НК РФ).

В первом случае вам сначала необходимо получить в налоговом органе уведомление о подтверждении права на получение социального налогового вычета, а затем обратиться к работодателю.

Во втором случае следует заполнить и подать в налоговый орган налоговую декларацию 3-НДФЛ. По общему правилу она представляется не позднее 30 апреля года, следующего за годом, в котором возникло право на вычет. Но если декларация представляется исключительно с целью получения налоговых вычетов, то подать ее можно и после 30 апреля. При этом воспользоваться вычетом по доходам за истекший календарный год можно не позднее трех лет после его окончания (п. 7 ст. 78, п. 2 ст. 219, п. 1 ст. 229 НК РФ).

Как воспользоваться социальным налоговым вычетом на лечение? >>>

Как заполнить декларацию 3-НДФЛ для получения социального вычета на лечение? >>>

Юридический Яндекс Дзен! Там наши особенные юридические материалы в удобном и красивом формате. Подпишитесь прямо сейчас.

Как получить налоговый вычет за лечение и протезирование зубов

Последнее обновление 2019-01-28 в 17:16

Платные стоматологические услуги — существенная статья семейных расходов. В материале расскажем, по каким правилам производится возврат налога за лечение зубов в 2019 году.

Также может быть интересно по теме:

За какие стоматологические услуги можно получить налоговый вычет

Список услуг, относящихся к положениям ст. 219 НК, приведен в Постановлении Правительства от 19.03.2001 № 201. Налоговый вычет по стоматологии оформляется как за лечебные манипуляции (чистку каналов, пломбирование и пр.), так и за диагностические и профилактические процедуры (снимки, осмотр, отбеливание, чистку полости рта и пр.).

Пример 1

Важно! Требования к учреждению, осуществляющему лечение:

— статус — организация или ИП;

— наличие лицензии РФ на ведение мед. деятельности.

Пример 2

Как получить налоговый вычет, если лечил зубы за границей, рассказал ФНС по г. Москве в сообщении от 13.09.2012 № 20-14/086370@. Это возможно, когда учреждение, расположенное в иностранном государстве, — российское.

Кому предоставляется налоговый возврат за лечение зубов

Социальный вычет на лечение зубов — это та часть заработанного, на которую не начисляется подоходный налог. А значит, получить его вправе только плательщики НДФЛ (в подтверждение см. информацию Минфина от 29.01.2018 № 03-04-05/4878).

Чтобы получить вычет за зубы, надо:

- иметь доход и перечислять 13% НДФЛ;

- оплатить услуги из собственных средств себе, родителю, супругу, несовершеннолетнему ребенку.

Налоговый вычет при лечении зубов работающим или имеющим иной доход гражданам оформляется, если оба вышеперечисленных условия выполнены в одном календарном году.

Пример 3

Как рассчитать налоговый вычет на лечение зубов

Возмещаются не все понесенные расходы, а 13% от них. То есть государство возвращает НДФЛ, рассчитанный с таких затрат.

Важно! Применяемые ограничения:

- Возврат НДФЛ за платное лечение зубов сделают с расходов не более 120 000 руб. Причем в эту сумму включены также затраты на прочие вычеты, упомянутые в пп. 2-6 п. 1 ст. 219 НК.

- Все заявляемые по одной декларации вычеты (стандартный, имущественный, вычет на лечение зубов и др.) в совокупности не превышают годовой доход гражданина. Другими словами, невозможно вернуть НДФЛ больше, чем уплачено.

Пример 4

Как вернуть налоговый вычет за лечение зубов

Оформить налоговый вычет за лечение зубов разрешается как в налоговой, так и через работодателя. Человек сам выбирает способ, который ему кажется проще. Но сначала потребуется взять в стоматологии:

- договор;

- копию лицензии — если она не прописана в договоре;

- справку об оплате;

- чеки и платежки.

Возврат денег за лечение зубов через налоговую удобен тем, что декларацию разрешается подавать сразу за 3 года и возвращать весь положенный НДФЛ за один раз. Последовательность действий:

- Дождаться окончания года, в котором вы заплатили деньги.

- Подать в ФНС декларацию, справку о доходах и документы из клиники.

- Через 3 месяца, когда окончится камеральная проверка, написать заявление.

- Через 2-4 недели получить деньги.

Условия возврата налогов на лечение зубов на работе несколько отличаются. Что нужно сделать:

- Сразу пойти в ФНС с документами из стоматологии и написать заявление.

- Через 30 дней получить оттуда уведомление, в какой сумме вам одобрен вычет.

- Отдать это уведомление в бухгалтерию. Одновременно написать заявление на имя работодателя о том, что вы хотите возвращать налог через него.

- Получать НДФЛ до тех пор, пока работодатель не выплатит всю причитающуюся сумму, или до конца года.

Пример 5

Сколько раз можно получить налоговый вычет за лечение зубов

Получать соцвычет на лечение зубов разрешается хоть ежегодно. Ст. 219 НК не содержит ограничений по этому поводу. Единственное правило — в каждом отчетном году возврат налога делают по новым расходам. Остаток, не использованный в прошлом периоде, в новый не переносится (см. сообщение Минфина от 22.03.2017 г. № 03-04-05/16332).

Пример 6

Налоговый вычет за дорогостоящее лечение зубов

Дорогостоящее лечение — отдельная статья расходов. Его главные отличия от обычных медицинских услуг при оформлении вычета:

- зачитываются все понесенные расходы, причем сверх лимита;

- учитывается стоимость расходных материалов, даже приобретенных отдельно (см. письмо ФНС от 31.08.2006 № САЭ-6-04/876@).

| Видео (кликните для воспроизведения). |

Из стоматологических услуг к дорогостоящим отнесена только одна — операция по имплантации зубных протезов. Такой вывод делает ФНС на основе писем Минздрава от 07.11.2006 № 26949/МЗ-14.

В справке стоматология промаркирует такое лечение кодом «2». Чтобы получить налоговый вычет за импланты зубов, купленные отдельно и не учтенные в справке, дополнительно потребуется взять выписку о том, что материалы были использованы в ходе лечения.

Пример 7

Имплантация обошлась Екатерине Семеновне в 325 400 руб. Сопутствующие расходы (прием врача, снимки, слепки и т. д.) составили еще 41 000 руб. Итого клиника выдала пациентке 2 справки с разными кодами. Екатерина Семеновна вправе:

- оформить налоговый вычет за имплантацию зубовпо коду «2» и вернуть 42 302 руб. (13% от 325 400 руб.);

- получить за сопутствующие процедуры 5 330 руб. по коду «1».

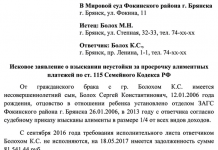

Возврат подоходного налога за лечение зубов родителей

Получение налогового вычета за лечение зубов стандартное. Небольшие особенности есть только в документах:

- дополнительно предоставляется свидетельство о рождении заявителя;

- во всех документах клиника указывает плательщиком не родителя, а того, кто претендует на возврат.

Важно!

Вернуть налог разрешается только с расходов на родных родителей (не свекрови или тестя). Об этом напомнил Минфин в письме от 11.10.2016 № 03-04-05/59228.

Пример 8

Возврат налога за лечение зубов ребенка

В пп. 3 п. 1 ст. 219 НК прописано, что вычет полагается на несовершеннолетнего ребенка. Нюансы оформления:

- понадобится свидетельство о рождении ребенка, в котором одним из родителей указан получатель вычета;

- плательщиком по документам из клиники также выступает один из родителей.

Важно!

Как следует из текста ст. 219 НК, другим лицам ФНС не вправе сделать налоговый вычет за лечение зубов ребенка.

Пример 9

Налоговый вычет за ортодонтическое лечение

Такое лечение входит в общий перечень из упомянутого выше Постановления № 201. Исправление прикуса (в т. ч. изготовление слепков, установка и снятие брекетов, консультации) относится к стандартному лечению (см. письмо ФНС по г. Москве от 19 августа 2010 г. N 20-14/4/087724@).

Это значит:

- налоговый вычет на медицинские услуги стоматологии ортодонтической считается исходя из лимита;

- стоимость оборудования (самих брекетов) в расчет не берется и не возмещается.

Пример 10

- Возврат НДФЛ за лечение и протезирование зубов в 2019 году осуществляется по правилам стандартного лечения. Предельная сумма к получению – 15 600 руб.

- К дорогостоящему лечению относится только имплантация. По ней возместят 13% от всех расходов.

- Сумма по налоговому вычету по стоматологии возвращается и рассчитывается исходя из сведений, указанных в справке из больницы.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Я очень старался при написании этой статьи, пожалуйста, оцените мои старания, мне это очень важно, спасибо!

(115 оценок, средняя: 4,59)

Получение налогового вычета на лечение через работодателя

До 1 января 2016 года единственным видом вычета, который можно было получать у работодателя (а не через налоговый орган), был вычет при покупке жилья. Однако, с 1 января 2016 года вступили в силу изменения налогового законодательства, которые в дополнение к имущественному вычету разрешили также получать через работодателя социальные вычеты за обучение и лечение (п.2 ст. 219 Налогового Кодекса РФ в новой редакции).

Далее в этой статье мы подробно рассмотрим возможность получения налогового вычета на лечение у работодателя (а также преимущества и недостатки этого способа).

Заметка: с процедурой получения вычета через налоговую инспекцию Вы можете ознакомиться в нашей статье Получение социального вычета на лечение через налоговую инспекцию.

Два способа получения налогового вычета на лечение

Если Вы получали и оплачивали медицинские услуги за себя (родителей, детей, супруга/супруги), приобретали медикаменты и хотите получить вычет, то у Вас есть два варианта:

- Можно дождаться окончания календарного года, а затем подать документы в налоговый орган. При этом налоговый вычет возвращается Вам сразу за целый год (или несколько лет) налоговой инспекцией (подробный процесс описан в статье: Получение социального вычета на лечение через налоговую инспекцию).

Пример: Клюев Я.Ю. в 2018 году оплатил стоматологические услуги в размере 50 тыс. руб. По окончании года, в январе 2019 года, он подал пакет документов на вычет (декларацию 3-НДФЛ, подтверждающие документы, заявление на вычет) в налоговую инспекцию. После завершения камеральной проверки документов Клюев Я.Ю. получит денежные средства в размере 6 500 руб.

Не дожидаясь конца года, можно обратиться в налоговую инспекцию за подтверждением права на вычет. Предоставив данное подтверждение вместе с письменным заявлением работодателю, начиная с месяца, в котором Вы обратились к работодателю, с Вашей заработной платы не будет удерживаться налог на доходы в размере 13% до момента полного использования вычета.

Обратите внимание: получить вычет через работодателя можно только по расходам на лечение, которые произведены в текущем календарном году. Если расходы были произведены в прошлые календарные годы, то вычет может быть получен только через налоговый орган.

Пример: Воронов Ю.Э. в марте 2018 года оплатил лечение в частной клинике в сумме 100 тыс. руб. Заработная плата Воронова Ю.Э. составляет 25 тыс. руб. (на руки он получает 21750 руб., так как 3250 руб. удерживается с него в виде налога на доходы). Он обратился в налоговый орган с заявлением о выдаче уведомления, подтверждающее право работодателя предоставить социальный вычет. Через месяц налоговая инспекция выдала подтверждающее уведомление. В апреле Воронов Ю.Э. отнес данное уведомление вместе с заявлением о предоставлении вычета в бухгалтерию своего работодателя. С апреля по июль 2018 года с заработной платы Воронова Ю.Э. перестали удерживать подоходный налог, и на руки он стал получать 25 тыс. руб. С августа 2018 года налог с него снова стали удерживать (так как вычет в размере 100 тыс. руб. был исчерпан).

Порядок получения налогового вычета через работодателя

Рассмотрим по порядку все необходимые шаги для получения налогового вычета через работодателя:

-

Подготовить пакет документов, подтверждающих право на вычет.

Список документов в случае получения вычета через работодателя в большинстве своем соответствует списку при получении вычета через налоговую инспекцию и подробно описан нами здесь: Список документов на налоговый вычет на лечение. При этом стоит выделить несколько отличий:

— Вам не нужно заполнять декларацию 3-НДФЛ;

— Вам не нужно брать справку 2-НДФЛ;

— у Вас будет другой формат заявления — заявление о выдаче уведомления (со всеми данными Вашего работодателя). Пример заявления Вы можете скачать здесь: Образец заявления о предоставления уведомления для работодателя налоговой инспекцией

Подать подготовленный пакет документов в налоговый орган.

Когда пакет документов на вычет собран, можно подавать его в налоговую инспекцию по месту Вашей постоянной регистрации (лично или почтой) для подтверждения права вычета. Налоговый орган должен выдать Вам уведомление, подтверждающее право на налоговый вычет, в течение 30-ти дней после подачи документов (абз.2 п.2 ст.219 НК РФ).

Предоставить документы работодателю.

Как только Вы получите от налоговой инспекции уведомление, подтверждающее право на вычет, Вам необходимо написать заявление работодателю и вместе с уведомлением подать его в бухгалтерию своего работодателя. Образец заявления на вычет у работодателя Вы можете скачать здесь: Образец заявления работодателю о предоставлении вычета.

После этого, все дальнейшие необходимые для вычета расчеты будет производить Ваш работодатель. Начиная с месяца подачи уведомления работодателю, с Вашей заработной платы не будет удерживаться налог на доходы, то есть на руки Вы будете получать сумму заработной платы на 13% больше, чем обычно. Это будет происходить до тех пор, пока Вы полностью не исчерпаете сумму вычета.

Пример: Сизов Э.Ш. официально работает, его заработная плата составляет 30 000 руб. (ежемесячно удерживается подоходный налог в размере 3 900 руб.). На руки он получает 26 100 руб.

Сизов Э.Ш. заплатил в марте 2018 года за платную операцию сумму в размере 60 000 руб. Он обратился в налоговую инспекцию (по месту регистрации) с полным комплектом документов, необходимых для получения вычета:

— заявление о выдаче уведомления, подтверждающего право на вычет;

— подтверждающие документы (договор с медицинским учреждением, справка об оплате лечения для налогового органа).

В мае 2018 года налоговая инспекция выдала Сизову Э.Ш. уведомление, подтверждающее право на вычет. Он сразу передал уведомление вместе с письменным заявлением о получении вычета в размере 60 000 руб. своему работодателю. В мае и июне 2018 года Сизов Э.Ш. получил заработную плату без вычета 13% налога на доходы физических лиц (то есть, на руки он получал 30 000 руб., а не 26 100 руб. как раньше). С июля 2018 года Сизов Э.Ш. снова стал получать заработную плату за вычетом 13% (так как вычет в размере 60 тыс. руб. он исчерпал за 2 месяца).

С какого месяца не удерживается НДФЛ и может ли работодатель вернуть налог за прошлые месяцы?

Как видно из ситуации, приведенной выше, налогоплательщик обращается к работодателю за получением вычета не в начале года, а в мае.В связи с этим возникает вопрос: с какого момента работодатель перестанет удерживать налог на доходы?

Основываясь на абз. 2-3 п. 2 ст. 219 НК РФ, социальный налоговый вычет на лечение предоставляется налогоплательщику работодателем начиная с месяца, в котором налогоплательщик обратился к работодателю за их получением.

Пример: Терихов Д.М. оплатил стоматологические услуги в сентябре. Получил в ноябре уведомление и попросил работодателя вернуть уплаченный ранее в этом году налог. Работодатель правомерно отказал, сообщив, что налог не будет удерживаться лишь с месяца подачи заявления (ноябрь).

Как лучше получать вычет: через инспекцию или через работодателя?

Однозначно ответить на вопрос, как лучше получить вычет за лечение — через налоговый орган или работодателя, нельзя. Ниже мы рассмотрим плюсы и минусы каждого из способов.

Подводя итоги, отметим, что в большинстве случаев, на наш взгляд, вычет будет проще получить через налоговый орган по окончанию года. Однако, в некоторых ситуациях (например, единоразовая оплата лечения в начале года) Вам, возможно, будет удобней получить вычет через работодателя. Исходя из своих обстоятельств, Вы вправе выбрать наиболее подходящий Вам способ оформления налогового вычета.

Можно ли обращаться несколько раз?

Бывают случаи, когда лечение проводится курсами (или неоднократно) и оплачивается не один раз в календарном году, а несколько. В связи с этим возникает вопрос — возможно ли в подобных ситуациях обращаться за уведомлением для работодателя несколько раз в течение одного календарного года?

Налоговый Кодекс не содержит норм, ограничивающих число обращений в налоговые органы за уведомлением, подтверждающим право на налоговый вычет. Поэтому, по нашему мнению, в случае если Вы произвели оплату за лечение несколько раз в одном календарном году, Вы имеете право обращаться в налоговую инспекцию и получать уведомление каждый раз после оплаты медицинских услуг.

Пример: Тихомиров Д.Е. в январе 2018 года оплатил операцию. В следующем месяце он получил уведомление из налоговой инспекции и сразу отнес его работодателю вместе с заявлением на получение вычета. К маю он полностью получил положенный ему налоговый вычет. В мае 2018 года Тихомирову Д.Е. выписали медикаменты, после покупки которых он сразу же обратился в налоговую инспекцию за получением уведомления. Получив уведомление в июне 2018 года и обратившись с ним к работодателю, Тихомиров Д.Е. повторно получил налоговый вычет.

Что делать, если год закончился, а вычет не был полностью использован?

Возможна ситуация, когда Вы обратились за вычетом к работодателю, но до конца календарного года не успели полностью его использовать. В данном случае Вы можете по окончании календарного года обратиться в налоговый орган (подав декларацию 3-НДФЛ) и вернуть недополученную часть вычета за счет налогов, удержанных с Вас до подачи уведомления работодателю.

Пример: Константинов А.И. оплатил стоматологические услуги в октябре 2018 года в размере 100 000 руб. Его заработная плата составляет 20 000 руб./мес. Он сразу же обратился с подготовленным пакетом документов в налоговый орган за уведомлением и, получив уведомление в ноябре, отнес его работодателю. Таким образом в ноябре и декабре 2018 года Иванов получал зарплату без удержания налога. В начале 2019 года он обратился в налоговый орган с декларацией 3-НДФЛ на возврат оставшейся суммы вычета и вернул 13% х (100 000 — 2 х 20 000) = 7 800 руб.

Личный консультант заполнит

за вас декларацию за 3%

от суммы вычета

Налоговый вычет на лечение зубов

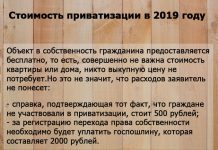

Налоговым законодательством Российской Федерации предусмотрено возможность получения социального налогового вычет на лечение зубов в платной стоматологической клинике. Такой вычет позволяет вернуть налогоплательщикам часть денег, потраченных на посещение стоматологического кабинета. Налоговый вычет на лечение зубов предоставляется в размере фактически понесённых расходов, но не более 120 000 рублей. Однако, если Вы производили реплантацию, имплантацию, установку металлоконструкций, данное лечение относится к дорогостоящему и в этом случае, Вы вправе претендовать на вычет в полной сумме расходов. То есть для дорогостоящего лечения размер вычета не ограничивается.

Кто имеет право на соответствующий вычет?

Претендовать на возврат денежных средств потраченных на лечение зубов имеют право физические лица, уплачивающие налог в размере 13 %. Налоговый вычет на лечение зубов можно получить не только за свое лечение, но и лечение своих детей (не старше 18 лет), супруги (супруга), родителей. Вычет на лечение предоставляется только в отношении расходов понесённых за счет собственных средств в учреждениях или организациях, имеющих лицензию на осуществление медицинской деятельности на территории РФ. В случае оплаты медицинских услуг работодателем, вычет не предоставляется.

Как получить налоговый вычет за лечение зубов?

Налоговый вычет на лечение зубов заявляется в том налоговом периоде (календарных годов), в котором оплачена медицинская услуга. По общему правилу, для возврата налога, налогоплательщик должен обратится с заявлением не позднее трех лет с даты уплаты налога, поэтому имеет смысл обращаться за вычетом в пределах трех летнего срока.

Вычет на лечение зубов можно получить через налоговую инспекцию или через работодателя.

Вычет на лечение зубов: как его оформить у работодателя.

Социальный налоговый вычет на лечение зубов у работодателя можно получить только в том году, в котором были понесены расходы на лечение зубов. Для получения такого вычета необходимо предварительно получить уведомление о подтверждении права на вычет в налоговом органе. Чтобы получить указанное уведомление, в налоговый орган по месту Вашего жительства необходимо обратиться со следующими документами:

- Заявлением на получение уведомления от налогового органа о праве на социальный вычет, которое заполняется по установленной форме. Такую форму можно получить в налоговой инспекции.

- Документы, подтверждающие расходы на лечение.

В течение 30 дней налоговый орган проверит предоставленные документы, затем выдаст уведомление о подтверждении права налогоплательщика на получение вычета.

После чего уведомление вместе с письменным заявлением необходимо представить работодателю. Начиная с месяца, в котором Вы обратились к работодателю, с Вашей заработной платы не будет удерживаться налог на доходы в размере 13% до момента полного использования вычета.

Вычет за лечение зубов: обращение в налоговую инспекцию

Социальный налоговый вычет предоставляется после окончания налогового периода. Если Вы лечили зубы в 2018 году, то обратиться за получения вычета в налоговом органе Вы можете только после 1 января 2019 года. Для получения налогового вычета на лечение зубов налогоплательщик предоставляет в налоговую инспекцию по месту жительства следующие документы:

- Заполненную налоговую декларацию по форме 3-НДФЛ (оригинал).

- Заявление о возврате налога излишне уплаченного налога с реквизитами банковского счета, на который Вам будут перечислены деньги (оригинал).

- Справку 2-НДФЛ о доходах за год, в котором оплачивалось лечение. Данная справка выдается работодателем.

- Копию договора на оказание медицинских услуг (если такой заключался);

- Копию лицензии медицинского учреждения, если информация о такой лицензии отсутствует в договоре;

- Копии платежных документов, подтверждающих оплату лечения зубов. Такими документами могут быть: кассовые чеки, квитанции к приходным кассовым ордерам, оплаченные банковские квитанции и т.п.;

- Копию документа, подтверждающего родство или попечительство в случае, если оплата производилась за лечения родственника или подопечного;

- Оригинал справки об оплате медицинских услуг по форме, утверждённой Приказом Минздрава России и МНС России от 25.07.2001 № 289/БГ-3-04/256 (в справке должен быть указан код оказанных медицинских услуг 1 или 2).

После получения декларации и документов налоговым органом в течении трех месяцев должна быть проведена камеральная проверка. По итогам, которой Вам будет предоставлен налоговый вычет либо отказано в его предоставлении. В случае положительного решения сумма излишне уплаченного налога, указанная в Вашем заявлении, должна быть возвращена Вам в течение месяца после окончания проверки.

Как заполнить налоговый вычет на лечение зубов 3-НДФЛ с Налогией

На веб-сайте Налогия, Вы найдете все для того, чтобы получить вычет за лечение. Теперь не нужно обращаться к консультантам. Вы сможете все сделать самостоятельно:

- Заполнить декларацию на веб-сайте Налогия. Программа позволит быстро и просто заполнить такую декларацию.

- Приложить к декларации документы по перечню. Перечень, шаблоны и образец заявлений на возврат налога за лечение можно бесплатно скачать в разделе веб-сайта «Полезное» / «Документы для вычета».

- Для получения налогового вычета на лечение зубов, подготовленные документы Вам необходимо представить в налоговую инспекцию лично или их направить почтовым отправлением.

- Ожидайте зачисления денежных средств на Ваш банковский счет. Срок такого ожидания может составить более четырех месяцев.

При посещении налоговой инспекции необходимо при себе иметь документ, удостоверяющий личность, как правило — это паспорт гражданина РФ.

При подаче в налоговую инспекцию копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором.

Чтобы перейти к заполнению налоговой декларации на нашем веб-сайте, нажмите, пожалуйста, кнопку Далее ниже.

Постановление Правительства России по вычетам по лечению.

Постановление Правительства России по вычетам по лечению №201 от 19 марта 2001 года, описывающее, по каким медицинским услугам и лекарствам предоставляется вычет, в формате ПДФ (PDF).

Налоговая служба разъяснила, какие документы нужно представить для подтверждения расходов по дорогостоящему лечению для получения налогового вычета по НДФЛ

| royalty / Depositphotos.com |

Об условиях получения налогового вычета по НДФЛ на лечение, в т. ч. и на дорогостоящее, а также о документах, необходимых для подтверждения права на такой вычет рассказала ФНС России в своем письме (письмо ФНС России от 3 сентября 2019 г. № БС-3-11/7846@).

Налоговым законодательством предусмотрено право налогоплательщика на получение социального вычета в сумме, уплаченной им в налоговом периоде за медуслуги, оказанные медицинскими организациями или ИП, осуществляющими медицинскую деятельность. При этом вычет можно получить не только за свое лечение, но и за лечение супруга (супруги), родителей, детей до 18 лет (в т. ч. и усыновленных), а также подопечных (подп. 3 п. 1 ст. 219 Налогового кодекса). При этом вычету подлежат не все расходы, а только в отношении медуслуг, утвержденных соответствующим перечнем. Что касается дорогостоящего лечения, то к вычету можно принять все фактически произведенные расходы.

Еще одно условие – медуслуги должны быть оказаны только теми организациями или ИП, у которых есть соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с российским законодательством.

Для предоставления налогового вычета налогоплательщик должен собрать документы, подтверждающие фактически произведенные расходы на оказанные медуслуги. Так, одним из основных документов является справка об оплате медуслуг для представления в налоговые органы (форма справки, а также инструкция по ее учету, хранению и заполнению утв. совместным приказом Минздрава России и МНС России от 25 июля 2001 г. № 289/БГ-3-04/256).

Заполняться справка должна всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности. Она удостоверяет факт получения медуслуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. Так, именно в справке указывается относится ли оказанная услуга к дорогостоящему лечению (код 2) или нет (код 1).

| Видео (кликните для воспроизведения). |

Также при предоставлении налогового вычета по расходам на дорогостоящее лечение может учитываться стоимость оплаченных налогоплательщиком необходимых дорогостоящих расходных медицинских материалов, если сама медицинская организация не располагает такими материалами (письмо ФНС России от 31 августа 2006 г. № САЭ-6-04/876@). При этом, как поясняет налоговая служба, не имеет значение, было ли лечение с использованием указанных расходных медицинских материалов платным или бесплатным. В случае предоставления налогоплательщику услуг по дорогостоящему лечению на бесплатной основе в справке об оплате медуслуг стоимость таких услуг может быть указана в размере ноль руб. Единственное условие – необходимо подтвердить факт израсходования этих материалов. Так, по мнению ФНС России, подтверждающими документами, помимо вышеуказанной справки, могут быть выписной эпикриз, в котором указано назначение налогоплательщику (или его членам семьи) лечащим врачом соответствующих расходных медицинских материалов и их использование в ходе проведения дорогостоящего лечения, а также копии платежных документов на их приобретение.

Источники

Комаров, С. А. Общая теория государства и права / С.А. Комаров. — М.: Юридический институт, 2001. — 352 c.

Рагулин, А.В. Современные проблемы регламентации и охраны профессиональных прав адвоката-защитника в России / А.В. Рагулин. — М.: Юркомпани, 2015. — 290 c.

Гусева, Т. А. Государственная регистрация юридических лиц (+ CD-ROM) / Т.А. Гусева, А.В. Чуряев. — М.: Деловой двор, 2008. — 232 c.- Зайцева, Т. И. Нотариальная практика. Ответы на вопросы. Выпуск 3 / Т.И. Зайцева, И.Г. Медведев. — М.: Инфотропик Медиа, 2016. — 400 c.

- Абдулаев, М. И. Теория государства и права / М.И. Абдулаев. — М.: Магистр-Пресс, 2004. — 472 c.

Здравствуйте! Меня зовут Денис. Работаю в большой юридической компании уже больше 12 лет. За время моей практики, мне встретилось много задач, с которыми мне приходилось работать. И я хотел бы научить посетителей решать разнообразные вопросы, юридической тематики.

Администрация данного ресурса попыталась воспроизвести все имеющиеся данные в доступном виде и полном объеме. Перед применением — необходима обязательная консультация со специалистом.